SOSiLA(ソシラ)物流リート投資法人IPOが東証リート市場に新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

2019年のREITとしては3本目になります。インフラファンドを含めると4本目になります。東証リート指数は過去10年で最も高値圏にあり、このタイミングでの上場を市場がどのように感じ取るかでしょう。

IPOとしてのリートは公開価格割れが続いているため積極的に参加する投資家は少ないかもしれません。個人投資家が知りたい情報は分配利回りだと思います。

分配金については支店確認後に掲載したいと思います。一部の有料情報でも分配金の掲載が行われるようです。ネットで情報を探すよりも支店口座があれば担当者に聞くことで教えてもらえます!

kimu

kimu 普段から担当者とやり取りしていないとなかなか聞けないと思いますが、投資を考えていると電話口で伝えれば教えてくれるでしょう。

過去には知らん!と言い放った人もいましたけどね。

11月末に分配金が出ることになっているのはデメリット材料だと思います。上場日が12月10日なので貰えません。

SOSiLA物流リート投資法人(2979)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証リート |

| 決算期 | 5月末、11月末 |

| 資産運用会社 | 住友リアルティ・マネジメント |

| 会計監査人 | EY新日本有限責任監査法人 |

| 投資法人の概要 | 物流不動産及びインダストリアル不動産へ投資する投資法人 |

| 公開予定 | 12月10日 |

| ブックビルディング期間 | 11月25日~11月29日 |

| 想定価格 | 100,000円 |

| 仮条件 | 100,000円~103,000円 |

| 公開価格 | 12月02日 |

| 企業情報 | https://sosila.com/ |

【手取金の使途】

一般募集における手取金48,700,000,000円については、後記「第二部 ファンド情報 第1 ファンドの状況 2 投資方針 (2) 投資対象 ③取得予定資産の概要 (イ) 取得予定資産一覧」に記載の本投資法人が取得を予定する不動産信託受益権(以下「取得予定資産」といいます。)の取得資金の一部に充当します。なお、一般募集と同日付をもって決議された第三者割当による新投資口発行の手取金上限2,435,000,000円については、借入金の返済資金又は将来の新たな特定資産(投信法第2条第1項に定めるものをいいます。以下同じです。)の取得資金の一部に充当します。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 487,000口 |

| 売出株数 | 0口 |

| 公開株数(合計) | 487,000口 |

| オーバーアロットメント | 24,350口 |

| 上場時発行済み株数 | 490,000口(公募分を含む) |

| 想定ベースの時価総額 | 約490億円 |

| 幹事団 | SMBC日興証券(主幹事) 大和証券 みずほ証券 三菱UFJモルガン・スタンレー証券 野村証券 |

| 委託幹事 | DMM.com証券 |

SOSiLA物流リート投資法人(2979)上場評判とIPO分析

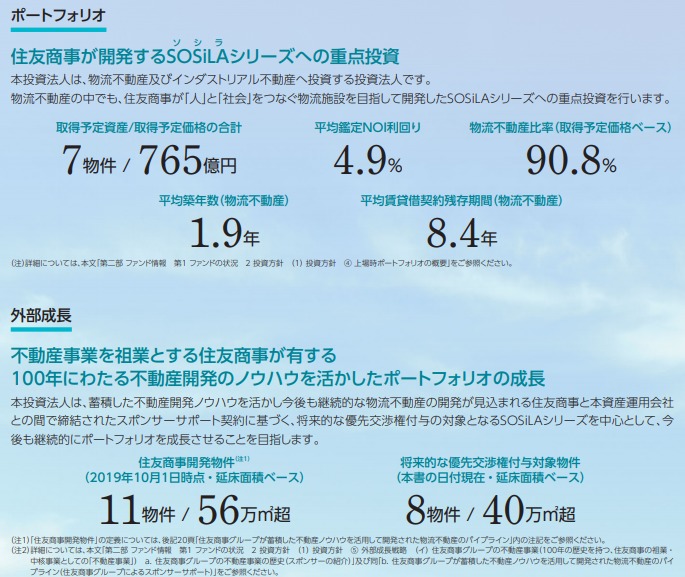

想定発行価格100,000円を基に吸収金額を算出すると約487億円となり、オーバーアロットメントを含めると約511.4億円規模の上場となります。リートとしての上場規模は中規模になります。SOSiLA物流(ソシラ)リートは住友商事グループが有する不動産事業における知見及び開発力、私募リート及び私募ファンド等の運用を通じて蓄積したノウハウの活用により、投資主価値の最大化を追求しているリートになります。また、住友商事が開発したSOSiLA(ソシラ)シリーズに重点的投資を行いリターンを目指します。

これにより4大商社全てにおいてJリートスポンサーが成立することになります。今回は住商リアルティ・マネジメント(SRM)がポイントになり調べると既に4,200億円の預かり資産を超えているようです。

SOSiLAとは住友商事が展開している物流ブランド名になります。平均鑑定利回り4.9%で物流稼働率は90.8%、平均築年数は1.9年と新しいようです。

SOSiLA物流リート投資法人は、住友商事グループが多様な不動産開発において培った様々なノウハウが応用された先進的物流となっています。進化する物流ニーズへの対応、環境配慮と経済成長の共存、物流業界の働き方改革などをコンセプトとしています。

住友グループがビジネス展開を行っている国や地域は66ヶ国、事業拠点は132か所、取引先10万社を超える母体が原点となっています。リート構築や連携は下記の流れで行っていくようです。

財務戦略ではLTVが37.5%と低くJCRから既にA+の格付けを取得しています。本投資法人を投資対象としている方には有益な情報でしょう。

また、本投資法人は住友商事のセイムボート出資を通じ住友商事グループと投資主の利益の一致を図り、住友商事グループとの信頼関係の下、投資主価値の向上を目指すそうです。住友商事の出資割合は5.0%を予定しているそうです。

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※SBI証券抜粋

【NOI利回りとは】

不動産の収益率を示す指標。数値が高いほど収益率が高い不動産となる。J-REITの場合は、NOI利回り=年換算NOI÷期末簿価、または年換算NOI÷不動産取得額で算出される場合が多い。

※ジャパンREIT用語集

SOSiLA物流リート投資法人(2979)の運用会社実績

SOSiLA物流(ソシラ)リート投資法人の会社設立は2019年6月26日、東京都中央区京橋一丁目17番10号に本社を構えます。執行役員は矢野正明氏になります。物流施設型のリートは人気が高く同社も買い需要が見込まれます。リート指数も高値にあるため利回り次第では大きく買われる可能性があります。

SOSiLAシリーズは人口密度が高く消費地に近い都市部をカバーできる立地戦略をとっています。また、物流施設が建設可能な立地の中で、SOSiLAシリーズは都市部に近接した輸送費の削減と労働力の確保の両面から競争力のある立地に所在しており、配送の多頻度化にも対応可能だそうです。

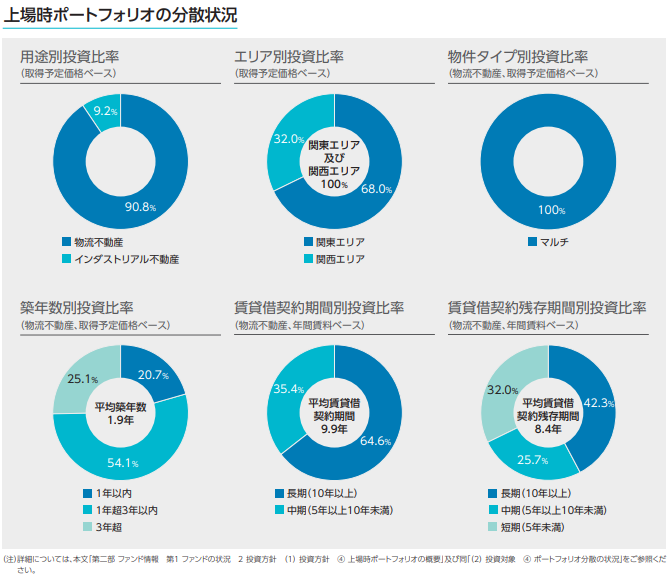

住友商事が開発しているSOSiLAシリーズを中心としたポートフォリオを構築し、物流施設不動産80%以上でインダストリアル不動産20%以下の用途別投資比率を目標としています。

地域別投資比率では関東エリア及び関西エリア70%以上、その他地域30%以下を目標としています。

上場承認時のポートフォリオの内容は物件数7、物流不動産の平均築年数1.9年、取得予定価格の合計765億円、不動産鑑定評価額の合計797億円、平均鑑定NOI利回り4.9%です。

| 物件名 | 所在地 | 鑑定NOI利回り |

| SOSiLA横浜港北 | 神奈川県横浜市 | 4.5% |

| SOSiLA相模原 | 神奈川県相模原市 | 4.8% |

| SOSiLA春日部 | 埼玉県春日部市 | 5.0% |

| SOSiLA川越 | 埼玉県川越市 | 5.6% |

| SOSiLA西淀川Ⅰ | 大阪府大阪市 | 5.1% |

| 北港油槽所(底地) | 大阪府大阪市 | 5.2% |

| 南港乗下船ヤード(土地) | 大阪府大阪市 | 5.1% |

ポートフォリオの状況は悪くありません。またSOSiLAシリーズにはZMPの物流支援ロボットCarriRoが採用されているそうです。この他、LOCIX Inc.の低電力データ転送技術を用いた無線カメラや位置情報センサーが導入されています。

どちらも住友商事グループの出資先になります。企業規模が大きく投資先としては心配ないようです。

また賃貸借契約の満了時期の分散状況からも中長期が68%を占めているため安定した運営が可能のようです。ちなみに中期は5年以上10年未満、長期は10年以上を指します。割合的には短期32%、中期25.7%、長期42.3%になります。

築年数平均が1.9年となっていることから今後も契約は続く期待が高いでしょう。施設が新しいということもあり搬入時の有効高さが5.5mとなっていることや断熱性が高いサンドイッチパネルなどを採用しています。照明もLEDを採用し非常用電源の確保も行っています。

物件ストック規模や開発ペースから伊藤忠アドバンス・ロジスティクス投資法人(3493)あたりが類似企業として入るようです。伊藤忠アドバンス・ロジスティクスが上場した際には公開価格割れになりその後大きく下落しました。現在は公開価格を超えているためホルダーは利益が出ていることでしょう。

ただ公開価格割れとなった期間も長いため長期的に保有できる方にRITE投資はお勧めです。今回は割安なのかどうかが焦点になるでしょう。格付け取得で約511.4億円の吸収なので公開価格割れはないのかな?と感じます。

SOSiLA(ソシラ)物流リート投資法人の初値予想は?

SOSiLA物流リート投資法人IPOの初値予想は公開価格前後かな?と上場承認段階で感じます。出来るだけ割安で買いたい投資家と高値で売りたい公募組の戦いになります。 kimu

kimu 2019年に上場したREIT(リート)の上昇率は全て公開価格割れとなっています!

maron

maron なぜか人気無いんだよね。初値売却益が出る状態ではないのかも?

【2019年のリート上場結果】

- エスコンジャパンリート公開価格10.1万円⇒ 初値97,200円(-3.8%)

- エネクス・インフラ公開価格9.2万円⇒ 初値88,300円(-4%)

- サンケイリアルエステート公開価格10万円⇒ 初値97,000円(-3%)

第二段10.5万円~12万円(修正値)

仮条件段階で支店に電話確認してみたいと思います。

※追記

2020年5月期の1口分配金は2,320円(利益超過211円を含む)

2020年11月期の1口分配金は2,357円(利益超過211円を含む)

詳しく聞くことができませんでしたが問い合わせはあるという感じでした。結構前向きに考えている投資家が多い気がします。また2020年の1年分配金は上記から4,888円になることから仮条件上限103,000円から算出した分配利回りは4.75%と高水準になります。投資の際にご検討ください。口数が多いのは注意が必要かもしれません!

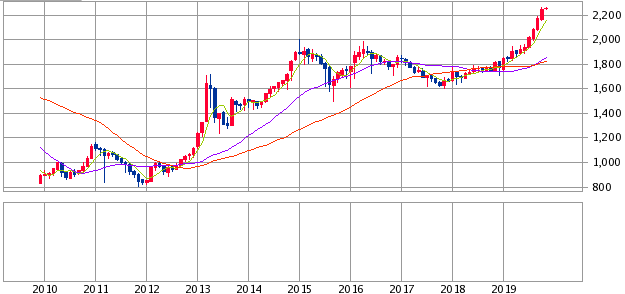

リート指数を確認してみると過去最高なのか?

リート指数が凄いことになっています。ただ頭打ち感があるため少し警戒することも必要だと思います。地合いによっては売られて大きく下落しても不思議ではありません。

※2019年11月05日SBI証券証券から東証REIT指数参照

上記は過去10年の東証REIT指数になります。すでにリートは保有していませんが我慢して保有していた方は含み益と分配金のダブル獲得で嬉しい状況でしょう。ここから買い向かうには勇気が必要になりそうです。

ところで日銀のリート買い入れが過去に行われていますが、いつ売却するのだろうか?とふと思いました。再買付は行わない意向を示していましたが売却はいつなんでしょうね。

SOSiLA物流リート投資法人(2979)IPOの初値予想と幹事引受け株数

幹事配分がわかり次第下記に記載したいと思います。こちらも自分で確認したい方は支店に聞くと教えてくれると思います。リート配分はネットに出てくることは少ないです。また当選を狙うのであれば単独主幹事のSMBC日興証券からの申し込みが最優先になります。ネット証券が幹事に入っていないことから初値売却する投資家は少ないかもしれません。対面型で購入される投資家は1口ではなくまとめて買うため早々に売却は行ってこないでしょう。

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(主幹事) | 292,200口 | 60% |

| 大和証券 | 121,750口 | 25% |

| みずほ証券 | 38,960口 | 8% |

| 三菱UFJ・モルガンスタンレー証券 | 24,350口 | 5% |

| 野村證券 | 9,740口 | 2% |

今回のSOSiLA(ソシラ)物流リートで心配なのは口数が多いことです。単価は10万円前後になりそうですが前回公開価格割れを起こしたサンケイリアルエステートはOA含め238,600口で-3%です。

今回は格付けありで511,350口と口数も多くなっています。どうなるのか楽しみですね。

またリートの旨味は分配金になります。しかし株価変動があるため安定して利益を得るには少しリスクがあります。そんな時に注目されるのがソーシャルレンディングです。その中でも上場企業が直接運営している企業をご紹介します。

OwnersBookはロードスターキャピタル(3482)という企業が直接運営しています。不動産事業を行い、ソーシャルも不動産に特化して取り組んでいるためプロ中のプロです。

年利利回り4%~6%となっているファンドが多く、投資スタイルとしては貸付型クラウドファンディングになります。また最近は利回りがより高い「エクイティ型クラウドファンディング」の取扱いもあるため魅力ある企業になっています。

個人的にはリートへの投資を断念しソーシャルレンディングへの投資額を引き上げています。250万円で止まっている状況ですがこれからまだ増やしたいと考えています。

OwnersBookの詳細情報を知りたい方は下記記事にまとめているので参考にしてください。新しく始まったUS非上場eREITについても書いています!

OwnersBook(オーナーズブック)評判を信じ30万ぶち込み!4年投資した結果デメリット発見この他にも最近口座を開設した面白い企業のCAMPFIRE Ownersもお勧めです。こちらはOwnersBookよりもリスクが高くなりると思いますが、投資金が社会貢献につながるため資金的余裕がある方にお勧めします。利回りは高くないけれど借り入れ先の将来を左右するかもしれない投資です。内容は下記にまとめています。

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。SOSiLA物流リート投資法人(2979)IPOの評価と申し込みスタンス

SOSiLA物流リート投資法人のIPOに参加する投資家は少ない気がします。流石に連続で公開価格割れしているリート市場に買い向かう投資家は少ないかも?仮条件発表後に参加スタンスを考えればよいと考えているため現在のところは中立のスタンスです。当選履歴目的でSMBC日興証券から申し込むのもありでしょう。NISA口座の方は長期保有目的で買われる方もいそうです。ただRITE指数が下落すると本投資法人もつれ安になるでしょうね。

上場規模も直近では大きいいため機関投資家情報が必要だと感じます。2年前であれば全力参加だったかもしれませんが、2018年に上場したリートを調べると5社あり、全て公開価格割れでした。2017年は4社あり2社公開価格割れです。

連続公開価格割れを調べると9個となっています。それから考えると公開価格割れになる可能性が高そうです。初値後に購入したほうがメリットありますよね。と言うことであまりRITEには積極的になれません。同じお金を出すならソーシャルレンディングか?

クラウドクレジットだと5,000円分のSBIポイントが貰えるためリートよりもかなり魅力的だと思います。利回り2.5%上乗せと同じ効果があるのでキャンペーン中に投資したほうがかなりお得です。Tポイントやnanacoポイントにも交換できるため魅力です!

詳細記事⇒ クラウドクレジット投資でSBIポイント5,000円分の驚愕事実!

伊藤忠商事株主で話題のクラウドクレジットに投資しています! 【5000Pプレゼント中】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!再承認でも公開価格割れしない](https://ipokimu.jp/wp-content/uploads/2020/11/e9686b54dba9ecf19a87325e360d33d8.jpg)