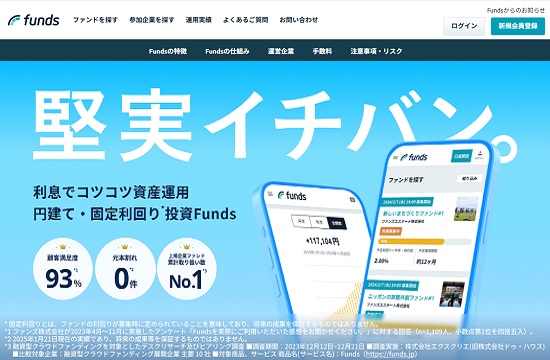

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルトになる可能性も限りなく低く設定されています。

また、FundsはソーシャルレンディングNo.1メディアのクラウドポートを過去に運営していたこともあり業界のことを知り尽くしています。業界に革命を起こしたと言われる事業内容を徹底的に調べてみました。

そんな企業がついに貸付ファンドを取り扱います。これまでの業界イメージを払拭するような内容となっているため、私の投資実績を公開しながら考察していきたいと思います。

※ファンズ公式サイト引用

口座開設だけで3,000円分の特典を貰うことができるため詳しい内容を下記記事にまとめてみました。既存キャンペーンも行われていれば重複参加可能なのでお得だと思います。※タイアップ特典が付きました

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

Fundsの貸付ファンドは利回りや運用期間があらかじめ予定された金融商品になります。相場による値動きがなく、投資を行えば予定された収益をもたらしてくれる可能性が高い金融商品です。

そして他社との差別化を行う事実もわかったため、儲かるのか実際に投資を行ってみました!

貸付ファンドの仕組みは個人向け社債と同様の性質を備えた金融商品になり、インターネットを介したサービスを提供しています。通常社債は格付けが付いたものを投資家は購入します。日本の証券会社が扱う社債はBBB以上のものが多く、BB以下の格付けが付いているものは限定的です。

諸外国に比べると日本は個人が社債に投資する割合がかなり低いため、投資機会の損失とまで言われています。アメリカと比較すると3分の1程度しか市場に商品が流通していません。

ここで貸付ファンドに疑問が出てきますが、利回りが低いため社債への投資は行わないという方もいると思います。実際に国内発行の個人向け社債は0.5%以下の利回りになることが多いです。

株などに比べ安定性が高いということで、大きなお金で社債を買う富裕層は多くいます。この仕組みだと個人投資家が社債を買うことは難しく、最低投資金額をみても100万円程度の資金が必要になります。

100万円の投資で0.5%だと5,000円になります。実際には0.1%台の商品が半分以上を占めているため5,000円も出ればよいほうです。

さらにこの利益から税金が引かれるため手元に残る利益は微々たるものです。リスクこそ低いものの魅力が高いとは言えません。そこで同社が考えたスキームが魅力的なのでご紹介します!

- Funds(ファンズ)の貸付ファンドを徹底的に調べた結果がわかる

- Funds(ファンズ)のメリットとデメリットを理解することができる

- 実際に投資を行った成果と実績が画像付きで見れる

- 上場企業を中心に投資するためリスク軽減につながることがわかる

- Funds(ファンズ)の優待付きファンドのことがわかる

Funds(ファンズ)貸付ファンドの仕組みを徹底的に調べてみた

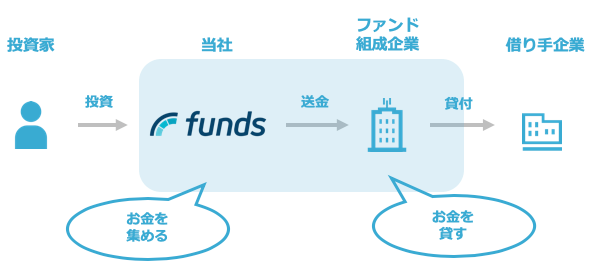

同社の貸付の仕組みでは、投資家はファンド組成企業との間で匿名組合契約を結び、その契約を通じて出資対象事業に出資を行います。出資先が収益を得ることで投資家に利益を分配する形になります。ここまでだと通常のソーシャルレンディングと何も変わりませんが、実は大きな違いがあります。類似企業だと投資家は何処に投資をしているのかわかりませんが、インタービューをした結果明らかな違いがあることがわかってきました。

個人投資家が投資を行う対象は、上場企業であることや監査法人の監査をしっかり受けていることなどが条件に含まれています。

同社の審査も2回あり、投資案件ごとに厳しい審査基準も設けられていると言うことです。さらにベンチャーキャピタルからの出資などの確認も行われるということでした。

- 上場企業であること

- 監査法人の監査を受けている企業であること

- ベンチャーキャピタルの出資を受けていること

※第三者の牽制があることに加え、上場もしくは上場を目指している企業を想定しており不正を起こしにくい企業を対象にしている

現在の投資対象として名前が上がっているのはアイフル(8515)やデュアルタップ(3469)などとなっています。

LENDYについては上場企業からの資本も入っていて、金融フィンテック関係で有名が企業です。クラウド会計やPOSレジなどの決済サービスを行っています。ひょっとすると上場してくるかもしれません。

Funds(ファンズ)の提携企業が1年間で3社から9社に増えています。現在では上場企業との提携が殆どでより安心して投資できる環境が備わっていると考えられます。テレビでも取り上げられ益々同社の人気が向上しているようです。提携企業は下記上場企業になります。

2021年3月29日調べでは26社との提携を行っていました。これによりファンド組成数も増えているため投資環境がより良くなっています。2022年9月10日調べでは50社以上とさらに提携が拡大していました!

| 項 目 | 内容 |

| インテリックス(8940) | 中古マンション再生流通事業を軸に、アセットシェアリング事業やリースバック事業「あんばい」を行う企業 |

| サンセイランディック(3277) | 底地の仕入れ及び企画販売・底地の管理を行う上場企業 |

| イートアンド(2882) | 中華料理チェーン「大阪王将」をはじめとする外食事業と「大阪王将 羽根つき餃子」などの食品事業 |

| Kudan(4425) | イギリスの子会社が研究開発した人工知覚(AP)に関する技術を世界の企業に提供 |

| イントランス(3237) | 不動産投資・再生事業を展開。2019年から中国などで旅行代理事業を展開する親会社とインバウンド事業を開始している |

| 明豊エンタープライズ(8927) | 1968年設立、投資用アパートメント「MIJAS」の開発・建設・販売を行う |

| フィル・カンパニー(3267) | 駐車場上部を有効活用した「フィル・パーク」の企画・開発を行う |

| デュアルタップ(3469) | マンションブランド「XEBEC」シリーズを手がける国内デベロッパー |

| アイフル(8515) | 大手ノンバンク企業 |

| 極楽湯ホールディングス(2340) | 日本と中国で「極楽湯」「RAKU SPA」などの温浴事業、フランチャイズビジネスを展開 |

| メルカリ(4385) | フリマアプリ「メルカリ」の企画・開発・運用 |

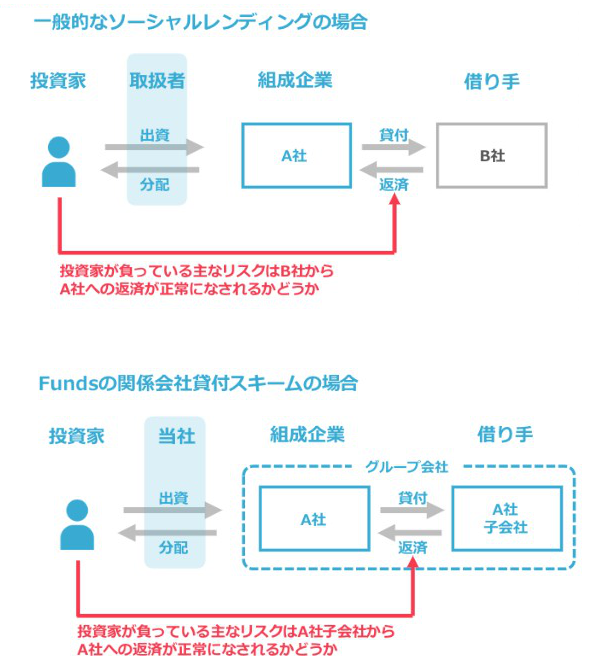

ここまでのイメージだと社債的な商品を提供するだけでスキームが変わらないと思われますよね?ただ貸し付け先がグループ企業になっている大きな違いがあります。

通常であればA社とB社のようなイメージになりますが、A社とA社子会社のようなグループ企業へ投資家の投資金が向かいます。と言うことは上場企業が親会社であればデフォルトになる可能性も低いのではないかと考えられます。

現在のソーシャルレンディングの仕組みでは上場企業が借り手になることは金利の面でも不可能だと言われており、同社のサービスを利用すれば上場企業でも資金の借り入れが出来るそうです。

また、上場企業が運転資金を調達するわけではないためこのスキームが行えると個人的に思っています。

Fundsに投資をしたいけど業界のデメリットが存在する

実は私もFunds(ファンズ)に口座を開設しています。そして投資をすることを考えているため、ズバット聞いてみました。類似企業に口座を開設している方はわかると思いますが、口座開設後に投資金を入金しても投資ができないこともありますよね?

※代表取締役の藤田雄一郎氏に直接インタビューさせて頂きました

kimu

kimu 藤田さん、会話の途中ですが一つお聞きしてもよろしいでしょうか?

ここまでの説明で良い材料が多く個人的に魅力を感じています。またインタビュー前に口座開設を行っているためどうしても知りたいことがあります。

それは、投資案件がコンスタンスに出てくるかどうかです!投資をしたくてもすぐに満額成立になる場合があり、なかなか投資が出来ないことがあります。この辺りについてはどうでしょうか?

藤田さん

藤田さん キムさん、ご質問の内容は想定しているため出来る限りの対応をしていくつもりです。現時点において需要がつかみにくいため多少お時間が必要になるかもしれませんが、良い案件を提示させていただきたいと考えております。提携企業を増やすことにも注力しています。

kimu

kimu 次に、ファンドを組成する企業が増えてくる見込みはありますか?現在のところ少ないと思いますが、今後どのようなことが考えられますでしょうか?また、事業の直近の目標としてどの程度の預け入れ資産を目標にされていますでしょうか?

藤田さん

藤田さん 先ほどの答えにもありますが、今後ファンドを組成する企業が増える見込みはあります。しかしながら現在情報をお教えすることはでき兼ねます。また、預け入れ資産については100億円規模をまずは目指していきたいと考えております。

kimu

kimu 少しだけでも良いので情報を頂くことはできませんか?せっかく藤田様にお話を聞く機会を頂きましたので・・・

藤田さん

藤田さん そうですね。フィル・パーク事業を展開するフィル・カンパニーさんとは投資型クラウドファンディング参入に向けた助言をさせていただいており、事業上の提携も視野に協議しています。

kimu

kimu 新しい情報を頂き感謝しています!フィル・カンパニー(3267)はコインパーキングなどの駐車場空中部分を活用している上場企業ですよね。投資案件も参加してくる企業が増えることが予想されているようなので今後の推移を見守らせていただきます。

インタビュー中に他にも突っ込んだ話をしましたが、すべてにご対応頂き感謝しています。

同社はスタートアップ企業として注目されているためこれから急成長していくと考えられます。市場にこれまでなかったビジネスを作り上げていくために頑張って頂きたいと思います!

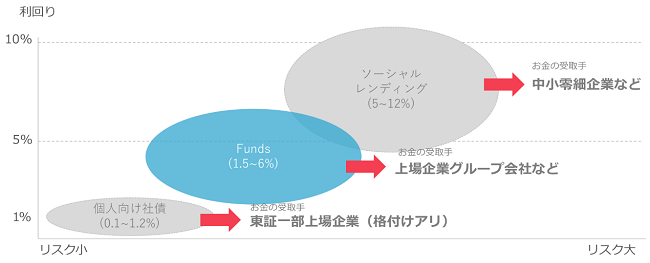

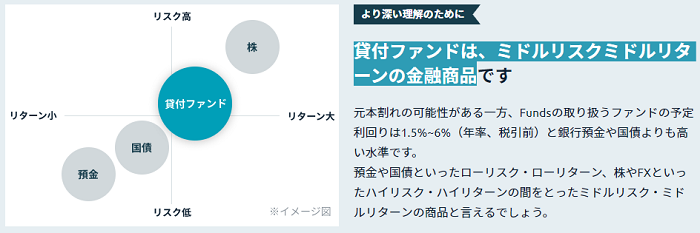

Funds(ファンズ)の予定利回り1.5%~6%にはしっかりとした理由がある

同社の予定利回りは1.5%~6%に設定されています。ソーシャルレンディングへの投資と考えるとやや低い気がしますが、実はそこにロジックが存在しています。リスクを軽減できるからこそ利回りが低めに設定されている訳です。言い換えれば、これまでソーシャルレンディングへ投資を躊躇していた方にこそお勧めなのかもしれません。

上場企業やベンチャーキャピタルなどからの出資を受けていると言うことで、リスクを表にすると上記のようになるそうです。

一般的な貸付先が中小零細企業になるのに対して、同社では自社審査をクリアーした企業(上場企業等)を対象としています。このことによりデフォルトになることを軽減できるのではないかと個人的に考えています。

同社では、貸付ファンドへの投資を「貸付投資」と名付け、新しい資産運用方法として提案しています。この辺りにこだわりが感じられます。

貸付ファンドのメリットを画像付きで解説!

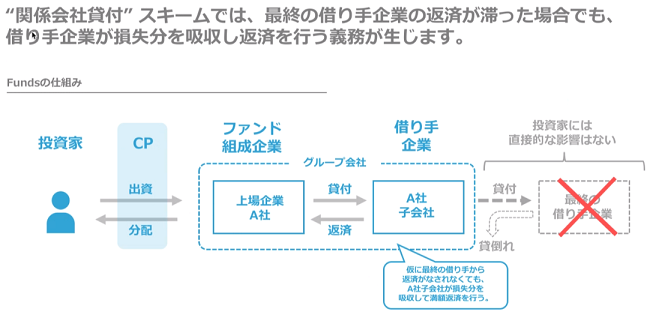

同社で取り扱う貸付ファンドは、借入金を用いて行う事業の成否にかかわらず、借り手の全財産が借入金の返済原資になります。この種類の借入れをリコースローンと呼び、借り手が借入金を用いて行う事業で想定したリターンを得られない場合でも、借り手企業が返済不能にならない限り投資家の利回りは確保されます。

さらに最終貸出先が返済不能に陥ることがあっても返済義務を負っているのは借り手企業のため、返済期待が出来ること、またファンド組成企業の貸付先はファンド組成企業の関係会社であるため貸付先企業の経営状態に問題があった際、ファンド組成企業による経営指導などがなされる可能性があります。

もちろん投資をするからにはリスクがあるため投資をする際にはしっかりとリスクを理解しなければなりません。どんな投資でも同じですがリスク分散のために分散投資が必要になります。

同社のファンド組成企業になるためには、財務状況や適格性、さらに事業計画の妥当性や情報公開の準備などが必要になります。そして四半期ごとにモニタリング調査が入ります。

募集するファンドに対しても随時同様の審査がおこなわれているそうです。これまでの同社の事業経験から厳しい環境にあるようです。

ファンドの利回り自体は情報が公開されてみないとわかりませんが、3%程度は最低でも期待が出来そうな気がしています。

また運用期間は公式サイトの案内から短期間設定が多いのか?と感じています。個人的には短期間での取り扱いの方がリスクが低くよいと感じます。

クラウドバンクのように短期間設定だと思っていたところ、代表取締役の藤田氏はクラウドバンクの立ち上げにも貢献している人物でした。納得です。

クラウドバンクについては下記記事で実際に投資を行った実績などを画像を使い説明しています。

クラウドバンクに投資を初めて行ったのは8年前です。それから分配金や償還金を受け取りながら投資金も増やしてきました。最近ではソーシャルレンディングと言われる投資に目覚め投資金額が400万円を超えています。単純計算で年利6% …

また社債を例に出すと、超有名なSBI債は0.5%程度の利回りで200億円が即日完売するほどの金融商品です。

同社のスキームが世の中にどの程度受け入れられるのかわかりませんが期待できそうです。

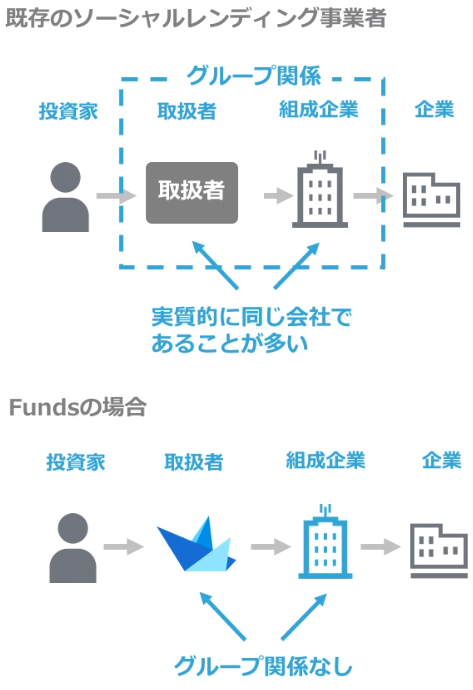

ファンズは資金を借り入れるためのスキームを用意しているだけ

多くのソーシャルレンディング事業はグループ内で組成企業を作ることが多いのに対して、同社では完全に分離しています。このことにより類似企業よりもアセットライトであるため、倒産リスクが抑えられていると考えられます。また、Fundsを運営するファンズ株式会社が万が一破産した場合は、分別管理口座にある預託金は他の財産とともに破産管財人の管理対象になるそうです。

このことから、投資を行わない資金を寝かせるのはリスク面からあまりよくないようです。とはいえ、他社よりも優れている面が多く企業への期待は大きいと思います。現在のところ資本もベンチャーキャピタルからの出資を受けており体力もかなりあるそうです。

みずほキャピタルやAG キャピタル、B Dash Venturesなどの大手企業の名前を教えて頂きました。個人的な考えですが、同社が破綻すれば他社はもっと厳しい状況ではないか?と感じます。

さらに藤田氏に直接お伺いしたことですが「目標とする企業はありますか?」と言う問いに対して、しぶしぶお答えいただいた答えが「ZOZO」のような巨大マーケットプレイスを持つことだそうです。そして日本で成功し世界の投資案件も手掛けることが出来ればという目標があるそうです。

かなりお答えにお時間を頂きましたが、私の質問にお答えになる姿勢が実直で信頼できると感じました。スマートフォンで簡単に投資が出来る時代になり、フィンテックを取り扱う企業も増え益々期待できそうです。

正直なところ、インタビューに代表取締役の藤田氏がお答えになるとは思ってもいませんでした。メディア対応の部署がありその方が対応するとばかり考えていました。ありがとうございます。

分配金の確定申告はどうすればいいのか?

投資を行うことで利益がでた場合に確定申告の必要性が出てきます。公式サイトでは20万円を超えなければ確定申告の必要性はないと記載があります。ただし、確定申告を行うことで還付金を受けられることもあります。

【公式サイト抜粋】

匿名組合契約に基づく利益の分配(以下、分配金)に対する税金は源泉徴収が行われております。例えばお客様が給与を1か所から受けており、雑所得(分配金を含む)の合計が20万円を超えない場合は確定申告の必要はありません。その他、確定申告の必要がない場合でも、申告により還付を受けられることもありますので、詳しくは国税庁の案内ページをご確認頂くほか、税理士等にご相談ください。

源泉徴収制度は、課税対象となる所得の支払者が、所得者への支払額から税金に相当する額を差し引いて所得者の代わりに国に納付する仕組みです。匿名組合契約に基づく利益の分配は、所得税法上、雑所得として課税対象となります。この分配金に対する課税には、源泉徴収制度が適用されます。したがって、ファンドの組成企業(ファンドの営業者)は、税金に相当する額を予めお客様への支払額から控除し、お客様に代わって納税いたします。

既に類似企業への投資を行っている方からすれば分かりきったことですが、利益は雑所得扱いになります。そして分配金に対して源泉徴収され分配金が手元に残る仕組みになります。

分配金が1%~6%になっているため仮に平均値の3%を基準にすると、600万円以上を投資しても確定申告の必要がないことになります。

ただし、上記は所得税の範囲であり本当であれば住民税の申告が別途必要になると思われます。この辺りは投資家の判断だと思います。

Funds(ファンズ)は1円から投資が出来る今までにない投資方法

1円から投資が出来るというと語弊があるように思いますが、その仕組みを藤田氏に教えて頂きました。例えば100,000円の投資を行った場合に分配金が支払われると1円単位まで分配金を頂くことが出来ます。計算すると年利6%なので1年間に6,000円になります。ただし税金がここから引かれるため「分配金利益は4,775円」になり、源泉所得税は1,225円です。

そうなると1年間後には104,775円になります。多くの企業で再投資の場合は1万円以上での投資になりますが、同社では1円以上からの投資が可能なので775円も再投資に回すことが出来ます。

もちろんFunds(ファンズ)へ入金した金額が12,345円だとしても全額を投資に回せます。ある意味機会損失がない状況を作るわけです。

また分配金の受け取り方法ですが、ファンドごとに分配予定日が異なるため投資を行いたい案件の確認をすることをお勧めします。毎月分配金の他、四半期ごとの分配、満期後一括払いなどがあります。

ファンドタイプは貸付ファンドと事業ファンドの2種類を用意しているそうです。繰り返しになりますが最低投資金額は1円から可能です。ただしあまりにも低い金額の投資は分配金が支払われない場合があるため10円単位以下の投資はお勧めしません。

また募集ファンドには最低成立金額があり、募集終了タイミングで最低成立金額を上回る応募がない場合には不成立となります。この他、担保設定や補償内容などもファンドごとに異なるため確認するようにしておきましょう。

Funds(ファンズ)とはどんな会社なの?評判や評価を調べてみた

会社情報を確認すると詳細情報が確認できます。インタビューでも詳細をご提示いただきましたが、公式ページにも書かれている通り「金融専門家や弁護士、会計士」が複数在籍しています。卒業大学もそうですが、これまでの経歴や実績も公開されているため詳細を知りたい方は公式サイトを訪問してみるとよいでしょう。

これまで同社は大手メディアでも取り上げられることが多く評判も良いです。またメディアからの評価も高くイベント受賞歴も複数獲得しています。

企業アドバイザーとしては、東京大学名誉教授や元財務事務次官、さらに金融関係のスペシャリストとのつながりがあります。人脈の広さにも期待が出来ると思います。公式サイトには法令遵守の業務運営体制を構築とあります。

同社の会社概要は下記のようになります。

| 項 目 | その内容 |

| 社名 | ファンズ株式会社 ※2020年1月23日に社名を株式会社クラウドポートからファンズ株式会社に変更 |

| 会社設立 | 2016年11月01日 |

| 代表取締役 | 藤田雄一郎 |

| 資本金 | 100,000千円 |

| 所在地 | 〒150-0021 東京都渋谷区恵比寿西1-10-11 フジワラビルディング5階 |

| 事業内容 | 金融商品取引業、インターネットによる情報サービス業 |

| 登録・加入協会 |

|

| 出資企業 |

|

会社設立時よりも現在は出資企業が増えているため今後も成長が期待できると思います。出資企業は設立当時よりもかなり増えています。

個人的にそのうち上場を行ってくると期待しています。藤田雄一郎氏も意欲があると仰っていたように思います。

ファンド組成企業にも大きなメリットがある

ファンド組成企業は上場企業を中心に行うそうです。私個人としても、同社と他社の差別化は何なのか知りたかったため調べてみました。今回のスキームを使うことで上場企業が参入しやすくなることはわかりましたが、資金を集めたい企業側にもFundsのシステムを使うメリットがありました。

企業側の協業メリットとしてあげられるのは、初期費用やシステム利用代金が無料であることが第一にあげられます。この他、第二種金融商品取引業の登録が不要であることが最大のメリットでしょう。

投資家の開拓やシステム構築などはどの企業でも同じだと考えられます。法令上の必要書類や契約書関連の作成の問題もありますが、同社で代行されるそうです。

ただし取扱いに至るまでには審査基準をクリアーしなければならないため、ファンド組成企業の信頼が高いことが条件となります。投資家には嬉しい話ですね。

SNSでFundsの口コミが多く評価が高め!口座開設が込み合う可能性あり

ツイッターで投資家の口コミを探してみました。SNSからの情報収集は投資家が実際に体験したエピソードが多いため確認してみることをお勧めします。私は1回目のインタビュー当日にソーシャルレンディングNo.1メディアの「クラウドポート」を金融メディア大手の「ZUU online」に譲渡したことを知りました。今後はFunds(ファンズ)の事業に注力するとお聞きしています。

ソーシャルレンディング市場でもそれが賢明だという声も出ており、投資家の口コミも評価が高いようです!

ファンズ償還されました💫

— 乃打算🍥時給1200円投資家 (@fOPQnzewXH9wrKo) November 25, 2024

おかえりなさい🤩 pic.twitter.com/Cmm9qV3xwI

fundsにて

— 投資&旅行好き(人生を楽しむ)🇺🇸🇨🇳🇰🇭🇻🇳🇲🇲 (@fx012fx012) July 25, 2024

INFORICHファンド#2償還(利回り2.0%)

9ヶ月くらいで14,246円…。銀行よりはマシだけど失敗⁈投資。

投資信託S&P500・オルカンも株安円高で含み益減少中!外債も円高で…。国内株式も含み益減少中!

色々と分散投資してリスク分散…。

FXはさやどり&ボラありありでスキャ好調! pic.twitter.com/8MZkGaiDDq

REISMファンズ 当選しました🎉

— Rabbits*** (@rabbits7766) December 23, 2023

年内最後かな〜 pic.twitter.com/4KidEfs3p8

ZUUさんは国内最大の金融メディアを運営しており体制もしっかりしております。ZUUさんであれば安心してお任せできると思っています。今後はFundsを通じて安定的な分散投資の環境を提供していきます。引き続き、生まれ変わったZUU Fundingをご愛用いただけると嬉しいです!

— 藤田雄一郎@Funds (@YYYFFF) January 10, 2019

よし🥰

— つばき🍀お家で働くワーママ (@tsubaki_btc) November 24, 2023

1,422円増えた✨

1月からはじめた

ファンズでのクラファン。

分配金が

ゆっくりだけど

着実に増えてる🥳

つみたてNISAとは違い

5万円しか投資してない。

おこづかい貯金から

小さく投資。

10ヶ月で

1,422円も増えた🍀

100万円預けても

たった10円しか増えない

銀行に預けるよりはマシ。 pic.twitter.com/1ftQVu0Tkn

ただし、これまで通りクラウドポートニュースは同社が配信するそうです。公式サイトには下記の文面の記載がありました。

※クラウドポートニュースは2020年1月30日をもってサービスを終了することが決定しました。今後はFunds(ファンズ)に経営資源を集中させるそうです。

【プレスリリース抜粋】

比較サイト「クラウドポート」がこれまで通り中立的な立場で情報提供を継続するためには、金融商品取引業者となった当社に代わり、金融メディア運営事業者であるZUU社がその運営を行うことが適切であると判断し、今回の事業譲渡に至りました。

これまで、「クラウドポート」を使っておられた融資型クラウドファンディング(ソーシャルレンディング)投資家の皆様は、ぜひ当社の新サービス、貸付ファンドのオンラインマーケット 「Funds(ファンズ)」にご期待下さい。

事業譲渡をする理由は「中立的な立場で情報提供」とあります。

そうですよね、どんなに自社サービスが優れていても同社案件を「優先している」と思われないとも言えません。ZUU(4387)も上場会社ですし、これからも同様のサービス継続となり既存顧客も安心できます。

ZUUから発表があり「ZUU funding」が2020年1月29日で終了となります。理由はZUUが株式会社COOLを子会社化したことにより融資型クラウドファンディング事業に乗り出すからです。今後はファンズと同じ市場に参戦してくるようです。ソーシャルレンディングを取扱う企業が増えているため投資家も安心できる企業で投資を行うことが必要だと思います。

COOL(クール)はアジア圏の貿易系ファンド組成を行うソーシャルレンディングとして出発しています。

しかし現在は方向転換し、不動産を対象とした保証付きファンドや上場企業又はグループ企業等に対し貸付を行うことが多いようです。リスク分散を考えると投資対象としてよさそうです。

複数の企業に分散投資を行うことで投資家はリスクを軽減できると個人的に考えています。事業者の倒産リスクを考えると有効だと思います!

実際にFundsに口座を開設してみた。口座開設の注意点は何処にあったのか?

口座開設の手順で気になるところは特にありませんが、個人の他に「法人口座」開設が可能となっています。また、口座開設や維持管理はすべて無料です。メールアドレスもフリーアドレスで登録を行ってみたところ無事申し込みできました。

無料申し込みを行った後すぐに登録したメールアドレスに確認メールが届き、その後は案内に従い個人情報を入力していきます。

申込時に本人確認書類とマイナンバーを用意しておく必要があります。スマートフォンで口座を開設される方は写真をあらかじめ撮っておくか、申込時に写真を撮りましょう。

注意点を挙げるとしたら出金用の金融機関口座の入力をしなければならないことです。申し込み時点で入力しなければなりません。私は個人で申し込みを行ったため法人申し込みの仕方はわかりませんが、似たように流れになると思います。

マイナンバーなどは後から登録することも可能です。

私はウェルカムレターの受け取りを行うだけとなっていますが、どうやらサービス開始前に口座開設者を希望する方が多く大忙しの状況だそうです。ちなみにめっちゃ忙しい状況で今回ご対応頂いています。

株式会社ポラリファイが提供しているオンライン本人確認サービスの「Polarify eKYC」が導入されました。そのため本人確認をWebで完結できるようになり、最短1営業日で口座を開設することが可能となっています。

そのためこれまで5営業日程度かかっていた口座開設期間が大幅に短縮されています。eKYCの導入によりウェルカムレターの受取も不要となりました。

Funds(ファンズ)第一号案件に投資実行!事前評判が凄く人気化している

同社の第一号案件に投資を行うことができました。事前入金を50万円行っていたため案件を選ぶだけの作業でしたが気になることもありました。公開と同時に申し込みを行い普通に申し込めましたが、どうやら大人気となったようです。

メディアによれば6分間で完売になるほど人気があったそうです。募集された商品は3案件あり、私は上場企業のデュアルタップ(3469)案件に申し込みを行いました。利回りは年利5%と思っていたよりも高く設定されています。

| 項 目 | その内容 |

| 予定利回り(年率・税引前) | 5.0% |

| 募集金額 | 26,200,000円 |

| 運用期間 | 12ヶ月 2019/2/14〜2020/1/31 |

| 担保・保証 | 担保なし・保証なし |

| 償還方法 | 満期一括 |

| 最低投資金額 | 1円 |

【公式サイト抜粋】

当ファンドでは「東京23区」「最寄り駅から徒歩10分以内」を開発基準としたマンション「XEBEC(ジーベック)」の購入原資へ投資します。XEBECでは、標準的な設備はもちろん、オートバスやオリジナルのシステムキッチンなど人気の設備を取り入れています。また、供給物件の57%以上が最寄り駅から徒歩5分以内に位置しています。

デュアルタップ社の物件は業界平均を上回る高い入居率を維持しており、安定した賃料収入を実現しています。(2018年12月の入居率は98.5%)また賃貸管理実績は年々増加しており、2018年6月期で1626戸です。

デュアルタップは今回の資金調達方法で業績を大きく伸ばすことも視野に入れており、投資家との関係性も良好になる可能性があります。株価もストップ高を連発したほどインパクトある事業提携となりました。

今回の募集は「XEBECの物件は大田区蒲田エリアの物件」になるため近所に住んでいる方は場所の特定もできると思います。

基本的に開示されませんが、ある程度絞り込まれているため調べ方によってはわかるのではないでしょうか?デュアルタップは2016年7月にJASDAQへ上場した企業になり、現在は東証スタンダードへ昇格しています。上場企業がファンド組成企業を募集するため投資家も安心できる面があります。

2019年3月18日に金融庁からソーシャルレンディング(融資型クラウドファンディング)の匿名化が原則解除されました。これにより投資家はより「リスクが低く」なることが期待されます。借入を行う事業者も健全な企業だけが残っていくと言われいます。業界全体的にはプラス効果が期待されます。

個人投資家の投資環境がこれまでに比べ、より良くなり透明性が見込まれます。

私は記事作成時点でソーシャルレンディング投資を6年~7年行っていますが、これまで投資対象がわからないことが多かったため個人的にも安心できる材料だと思います。

ファンド募集に申し込みした後に入金する際のポイント

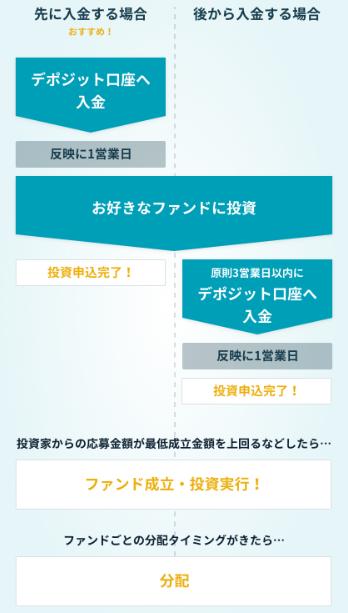

実はデポジット口座に入金を行っていなくてもファンドへの投資ができます。投資を行った後に気になり調べてみたので参考になるかもしれません。ちなみに私のマイページ残高は総資産50万円になり20万円が残高として表示されています。残金は次回の募集案件に投資予定です。

ファンド毎に入金期限が設定されており、この入金期限を超えてしまうと自動的にその投資は失効します。投資をしたくても振り込みなどで時間がかかると投資できないことになるため事前入金をしておくことが賢明のようです。

また、期限までに入金が確認できない場合は再募集となるそうです。

再募集と言っても期日までに入金できなかった分の金額になるため枠は少なくなります。例えば10万円が失効となれば、10万円分が再募集されます。

投資を行う前に事前準備を徹底しておくこと

不確実性が含まれますが、私が投資を行った際にすんなり申込めたのはひょっとしてこれを行ったからかも?と思うようなことがあったのでご紹介します。それはリスクや注意事項のページを募集前から開いていたことです。これにり申し込みを行った際に再確認をスルーできたのでは?と感じました。

急いで申し込みを行ったためはっきりとは覚えていませんが、投資ボタンを押した後に再確認画面上でPDF確認を行わないで申し込んだ気がします。

パソコンの方はそれほど手間になりませんが、スマートフォンから申し込みをする方はPDFを開いている間に申し込み上限に達する可能性があります。

上記のような確認が募集時間前から表示されているため、私は事前確認を行いページを開いていました。なぜこのようなことをしたかというと、他社の募集で申し込み時に手間取ったことがあるからです。

他社との個人的な比較では、申し込み時にサーバーエラーはでませんでしたし、すんなり申し込みが行えたので安心しました。

アクセスが集中しすぎてページが表示できないことも過去に何度か経験していたため、同社のキャパシティーが気になっていました。インタビュー中にもお答え頂いたように強固なサーバーだったようです。

私が投資を行った以外の商品はLENDY Fundingの4ヶ月6%利回り、アイフルの12ヶ月1.8%利回りの商品がありました。デュアルタップを選んだ理由は単に募集金額が大きく利回りもよかったからです。これからの募集も期待してよいと思います。

Funds(ファンズ)に投資をしてわかった事実と分配金の利回り!

同社に投資を行い分配金を頂くことができました。毎月分配金ではありませんが3ヶ月に1回分配金が支払われるようになっています。源泉徴収もしっかり行われているため投資家は何もすることはありません。分配金利益が20万円を超えている場合は、翌年に確定申告をしなければならないことくらいです。

実際には20万円以下でも申告しなければなりませんが、この辺りは本人の考えに委ねられるでしょう。一般的に所得税には関係ありませんが住民税には関係がある方もいます。

さて、実際に予定されている分配予定表が管理画面に出ていたので掲載します。

分配予定表からデポジット口座入金額を合算すると300,000円の資金が311,480円になります!一度投資を行えば楽な投資なのでとても嬉しく思います。株や為替のように一喜一憂することもなく淡々と利益を上げてくれます。

なので私もソーシャルレンディングへの投資金を少しずつ増やしています。少しでも利益を出すために複利を目指していますからね。

特にファンズへの投資は資金回収という面で安心できます。ただ人気がありすぎるため投資するときに少し頑張らなければなりません。

また分配金がでているためそのお金も再投資へ回すことができるため機会損失を防ぐことができます。何しろ「1円から投資ができる」ため分配金もまとめて投資可能です!

1円単位で投資を実際に行った時の記事は下記になります。本当に1円から投資できます。

1円単位でファンズ(Funds)に投資出来るのか実際に試してみました。また投資できない方にどうやれば競争に勝てるのか伝授します。最終的には運も必要だと思いますがまだ投資できていない方のお勧めする方法があります。 今回投資 …

さらに、サービス開業時よりも同社との提携企業が倍増しているため投資案件も増えています。投資家には嬉しいことです。

「フィルまちづくりファンディング」「明豊プロパティーズ」「イントランスファンディング」「Intellex Funding」などが新しく組成企業として加わっています。

昨年頂いたソーシャルレンディング利益の合計は10万円を超えていたので、今年はもう少し投資額を増やして頑張りたいと思います!

同社の口座残金が202,453円あるので次の募集ファンドに投資を行ってみたいと思います。

追加投資を行い更なる利益を狙いたいと意欲的に行動を起こしてみた

投資を行いたいと思ってもFundsの場合は人気があり過ぎて競争になります。そのため他社で運用を行うことも多くなりしばらく様子見が続いていました。しかし大田区XEBECファンドの元金が全額償還され、分配金も満額頂くことができたので積極的に投資を行いたいと思います。

既にソーシャルレンディング(クラウドファンディング)に450万円以上投資を行っていますが、数ヶ月間の機会損失となっている資金も少なからずあります。

※2023年1月29日リアル投資状況の画像に更新しました

Fundsの場合は1円から投資が出来るため資金の有効活用を行ったほうが良さそうです。既に自分で実証済みですが本当に1円から投資ができます。

ベンチャーキャピタルからの出資が継続して行われているため、個人的にも将来性があると考えています。貸付ファンドの仕組みが業界の刺激にもつながっていると思います。

抽選方式を業界で一番初めに行ったインパクトは凄かったと思います。これからも斬新なサービス開拓に期待が持てそうです。

運用終了ファンドの実績では100%正常償還となっており、分配遅延発生件数も0件となっています!

Funds(ファンズ)のファンド募集で抽選方式が始まる

ファンド申し込みがこれまでの先着申し込みだけではなく、一部のファンドでは抽選方式を採用する発表がありました。これにより募集開始時刻に申し込みを行わなくても抽選による配分が行われ投資が楽になります。

抽選による募集は先着方式よりも募集締め切り期日が早いため抽選募集で落選となっても先着方式で申し込みが可能です。もちろん特定の顧客へ意図的に当選確率を高くすることはありません。

抽選申し込みを行った顧客に対し機械的にランダム抽選を行うと公式サイトで発表されています。すべてのファンド案件で抽選が行われるわけではありませんが、抽選方式が発表されたことにより個人的にかなり嬉しいと感じています。

注意事項としては抽選申し込みを行った後にキャンセルすることが出来ません。先着申し込みであれば設けられた日時までキャンセル可能です。また、応募金額は100万円までという決まりがあるため100万円以上の投資を考えている方は先着順方式でも申し込みを行うことになります。

kimu

kimu 他のソーシャルレンディング企業では抽選方式を採用している企業少ないです。どちらかと言えば先着順の投資が多いと思います!!

これからは抽選にまず申し込んでおき、外れたら先着順で申し込むスタンスを取る投資家が多くなりそうです。

社長の藤田雄一郎氏にインタビューした際に投資家が殺到した場合に投資が出来ないことが悩みだと伝えていただけに、今回のサービスは期待できそうです。

同社はソーシャルレンディングやクラウドファンディングの「比較サイト」を過去に運営していた企業のため他社と考えることが少し異なるようです。今後のサービス展開にも期待できそうです!勢い的には業界の中で一番では?と感じています。

maron

maron 業界初となるファンド予約機能も登場しました。事前に希望条件を入力することでファンドとマッチングを行います。ファンド公開時に優先的に投資枠が確保できるんですよね~

セミナーを受講して新しいことを始めていると知りました。投資家保護のスキームに魅力

同社セミナーを受講してみました。代表の藤田雄一郎氏と広報の方など複数人のセミナーになります。何度も藤田氏とお会いできてうれしい限りです。その中で印象的だった内容を情報共有したいと思います。

※セミナー資料のため転載はお控えください

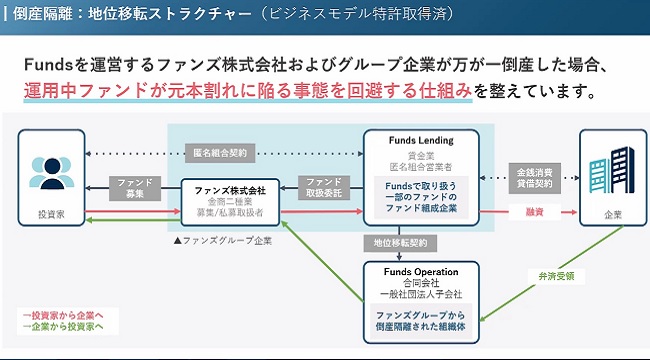

投資家保護のスキームとは「地位移転スキーム」になります。

同社によれば以下のように説明があります。

地位移転スキームとは、Fundsで取り扱う貸付ファンドを組成するファンド組成企業が、一定の条件のもとで、ファンドに関する契約上の地位を当社グループから倒産隔離が図られたファンズ・オペレーション合同会社に移転することを予定したスキームをいいます。融資型クラウドファンディングでは、投資家と借り手企業の間にファンド組成企業を介在させる必要がありますが、ファンドの保全性という観点で以下の課題がありました。

引用元:Funds公式サイト

簡単に説明するとファンド組成企業と借り手企業のいずれもグループ企業の場合のリスク軽減になります。

また、ファンド組成企業をファンズ・レンディング社とした事例の問題点はFunds(ファンズ)が倒産した場合の投資家保護になります。

このよう事が起きないようにファンド組成、また運用が行われているはずですが課題を解決するため地位移転スキームを開発したそうです。

kimu

kimu 不動産投資型クラウドファンディングのSPCみたいに投資家保護スキームが登場したのは面白いと思います!

セミナーでは地位移転スキームの他にも利回りに関してお話がありました。

実はFunds Advancedといって通常よりも利回りが高くなるように設計された商品があるとわかりました。

Funds Advancedとは、投資経験や金融資産などの項目やこれまでの投資実績に基づき、金融商品のリスク特性に関する高度な理解力を有すると当社が判断した投資家の皆様のみに向けた商品のレーベルをいいます。

例えば、借り手企業においてデフォルト(弁済の遅延等による期限の利益喪失)が発生した場合に、Fundsで募集された借り手企業を同じくする他のファンド(通常ファンド)の貸付金よりも後順位で弁済される設計の「ファンズ内メザニンローンファンド」や、一部の海外案件などが該当します。引用元:Funds公式サイト

Funds Advancedでは3%~5%になるような利回りを提供しています。同社にしてみればかなり高い利回りになるため人気がありそうです。

現時点では「投資家限定ファンド」として取扱いがあり一般投資家の方は利用できません。※徐々にレベルを下げるそうです

投資申込み条件が設定されたファンドになり、セミナーでお聞きした感じでは同社が定めた条件を満たした投資家だけが投資できるそうです。

例えるなら一定金額以上の入金額、又は投資金額などが考えられるようです。保有資産なども関係があると思います。

新しことが色々と始まっているため投資する楽しみが増えそうです。

また、ファンズを利用している方は元本回収率にこだわっている方が多いそうです。

kimu

kimu セミナーで初めて気が付いたことがあります。それは60代以上の方は短期投資に興味があることです。自分の健康や寿命などを意識しているのかもしれません。

私もサービス開始から今まで利用していますが、他社比較で利回りが低くても元本回収率を考えると面白みがあると感じます。

上場企業を中心としたファンド組成は魅力ですからね。理由は四季報で対象企業の財務諸表を個人投資家が確認できることです!

maron

maron 藤田雄一郎氏からお聞きした驚きの話があります!上場企業ならファンド組成ができるわけではなく応募の2割は審査に落ちているそうです。上場企業の全てがファンズを利用できる訳ではないそうです。

デポジット残高に信託管理が開始された。預け金は守られる

同社から信託業務を営む金融機関・信託会社に信託する方法により信託財産として管理すると報告がありました。 kimu

kimu そのため顧客の資金が預託金銭の分別管理に適用されます。

ただこれにはデメリットも多少あるようす。個人的にはそれほどデメリットには感じませんが出金申請から出金指定先銀行口座への送金が多少遅れるそうです。

これは投資家の資金を守るためには仕方がないことだと思います。

出金申請をいただいてからお客さまの出金指定先銀行口座への送金は、従来であれば「出金申請から翌営業日まで」としておりましたが、今回の信託管理により「出金申請から2営業日後まで」とさせていただきます。

引用元:Funds公式サイト

また、これまで3ヶ月間ログインしていなかった方の資金の自動返金扱いは廃止となるそうです。ログインしていないとメールが届いていたのでその「わずらわしさ」からは解放されそうです。

法改正により「電子申込型電子募集取扱業務」では預り金を、信託業務を営む金融機関・信託会社への金銭信託により管理することが規定されたそうです!

Funds(ファンズ)に優待付きファンドが組成された!業界激震

Funds(ファンズ)に優待付きのファンドが組成されました。これは本当に驚きで業界でも類を見ない試みです。募集に関しては抽選方式と先着順の2つが用意されていました。私は抽選方式でファンドを申込みましたが見事落選しています。募集申し込みが多く当選しませんでした。

優待を貰うには3万円以上の投資を行うだけでした。優待内容は大阪王将の餃子が有効期限内であれば10%割引になるという嬉しい投資家特別割引券というものです。

募集ファンドの内容は5,000万円を募集し「抽選方式2,500万円」「先着方式2,500万円」でした。初めての試みだったこともあり即売状態となっています。

kimu

kimu 近所に大阪王将がある方にとっては嬉しい優待だったと思います。続く優待付きファンドの登場が期待されます!

maron

maron さらにR Bakerファンドが登場したので「大阪王将」以外にも優待設定が増えたようだよ。益々期待できそうだね。

kimu

kimu R Bakerファンドも大阪王将と同じ東証プライム上場のイートアンド(2882)が手掛けている企業だよね。投資家にはすごく嬉しい情報だね。

同社は抽選方式の導入であったり優待の導入だったり、他社では行われなかったサービスを1番に手掛けています。このことから投資家のことを考え楽しませてくれる企業だと考えています。

逆に心配なことしては人気があり過ぎることです。テレビにも出ましたし、メディアでもよく取り上げられているため新しい取引先の開拓もお願いしたいところです。

やはり投資先として安心できる企業へ個人投資家は集まるようですね。

最新の情報では、大阪王将ファンドを切欠として株主優待付きファンドがたくさん登場しています。Fundsさんと直接お話をさせて頂いたところ優待設定の企業側にも宣伝になる事から良い関係が保たれているそうです。

またメルカリとの取組ではメルペイポイント還元などが行われました。メルカリのメルペイ投資については下記記事でまとめています。これからも面白いファンド組成を行うそうですよ!

Funds(ファンズ)でメルカリのメルペイを使った投資ができるようになりました。またファンズに投資を行うとメルペイが最大9,000円(ポイント)貰えます。ポイント還元を考えると強烈な人気だと思います。 そこで特徴や注意点 …

優待付きファンドが登場したので投資を実行してみました。1円投資で貰える優待発見!!

優待付きファンドが組成されることが多くなってきました。どうやら企業が宣伝目的でFunds(ファンズ)を利用することもあるようです。同社の営業の方とお話する機会もありそのように感じています。資金力がある企業のプロジェクトも増えているため気になっていました。

そして面白い優待付きファンドが登場したので実際に投資を行ってみました!

投資を行ったのは「AXXZIA BEAUTYファンド」になります。運用期間は6ヶ月で予定利回りは1.0%でした。

私は優待を貰ってみたかったので10万円の投資を行っています。初めからわかっていましたが1円投資しただけでも優待が貰えた案件です。

kimu

kimu どう考えても宣伝だよね?と思いましたが、IPOでアクシージアに複数株当選していたので気になり応募しました。

頂いた優待は「ビューティーアイズ エッセンスシート プレミアム」を5日分頂きました。上記画像の商品になり非売品だそうです。

また、モニター調査が実施され協力者にはディスカウントクーポン1万5,000円分のプレゼントも実施されます。投資金額が少なくても関係がない優待なのでお得ですよね。

このような優待付きファンドも登場しているので投資とは別の楽しみがあります。

新型ウイルス感染症の関係で食品優待は減ったみたいですが、「ホテル宿泊割引特典」や「商品・サービス提供特典」は増えたと聞いています。

投資金額が大きいと宿泊無料券なども用意されることがあります。

今回の優待付きファンドは1円でも投資を行えば貰えたのでご紹介させて頂きました。私は10万円を投資しましたが投資金額で優待内容の変更はありません。

デポジットにお金があったので利用してみました。Fundsはメガバンクの三菱UFJ銀行とも取り組みがあり信用や信頼面で他社よりもリードしているように感じます。

個人投資家がメガバンクにお金を貸して利益を得られるのは凄いです。デフォルトになる可能性も低いでしょうからね。

投資を行い優待まで頂ければ楽しみが増えるため、これからも優待付きファンドに期待したいと思います。

kimu

kimu 最近は優待付きファンドが増えていると感じます。利回りも少し高くなっているみたいですよ!

Funds(ファンズ)に投資をする前に知っておくべきメリットとデメリット!まとめ

同社を利用した投資を行う場合に注意するポイントがあります。これまでの記事をまとめる形になりますが、要点をピックアップしてみました。既存のソーシャルレンディングとは少し異なり、新しい領域への投資と考えてよいでしょう。投資家リスクとしてはリターンがやや低いけれど、元本保証を考えた場合にメリットがあります。この辺りは投資家の投資額や考え方次第だと考えられます。

- ファンド組成企業の信頼度が高い

- リスクを軽減する関係会社貸付スキームを採用している

- 利回りが比較的高い

- 最低投資額は1円以上

- 相場に左右されない利益を見込める

- 取扱い者は自社の業務に注力できる

- 抽選方式が採用され投資チャンスがさらに広がった

- 優待付きファンドへの投資チャンスがある

- 口座開設は無料

- 出金手数料は無料

- 借り手企業が返済できない場合に元本が減る可能性がある

- 取扱い者である同社やファンドの倒産リスクがある

- 運用期間中は解約ができない

- 運用期間が延長になるケースが中にはある

- 逆に早期償還となるケースがある

- 投資家が殺到し投資が出来ない可能性がある

- 入金時の振込手数料は自己負担

わたし個人としては、Funds(ファンズ)への投資も行いますし、他社でも継続して投資を行うつもりです。投資額もそれほど大きくないためこのまま資金分散も行います。

同社を使った最大の魅力は社債に近い投資商品であることと、安定した利回りの追及が出来ることでしょう。

これまでリスクが高いと思われ躊躇していた投資家には嬉しいサービスとなりそうです。また、入金時には振り込み代金を投資家が支払いますが出金手数料は無料です。

入金するとデポジット口座というところに入金されますが、これは預け入れ資金になります。最近デポジットという言い方が主流になっています。

投資先企業によってはデポジット口座を用意しておらず、毎回異なる振込先に投資家が直接振り込む場合もあります。毎回振り込み代金が発生するとコストが増えるためお勧めできません。

また、投資申し込みを行った後でも入金作業が行えるようになっています。あまりにも競争倍率が高い場合には助かるシステムです。事前に入金しておくことがベストですが、今後リアルタイム入金などの導入期待もあると思います。

資金反映には1営業日かかるようですが、こちらも改善されていくはずです。投資を行うと応募金額や応募人数などの表記があるため、人気があるファンドも確認が出来るようになっています。

この他、事業ファンド(電子申込型電子募集取扱業務の対象となるファンド)は投資申込から8日間のクーリング・オフが認められています。その他のファンドではキャンセルができないことになっています。

今後サービスが拡充されるたびにメディア露出も多くなると思うので、投資をご検討されている方は早めに行動したほうが良いかもしれません。キャンペーンが行われているタイミングだと嬉しいですよね。

さらに、Fundsの収益は投資家から徴収されるのではなく、ファンド組成企業から受け取る仕組みになります。投資家が負担する費用は投資金の入金を行う際の振込代だけとなります。

新しいきり口の投資が始まり業界でも話題沸騰となっているため益々期待できそうです!

Funds(ファンズ)に2回目のインタビューをさせて頂きました。前回よりもかなり突っ込んでお話をさせて頂いています。

投資をご検討の方は最新のインタビュー記事を確認することで同社の考え方が伝わってくると思います。また類似企業との差別化のために面白いことをたくさん行うそうなので期待できそうです!!

Funds(ファンズ)の代表取締役である藤田雄一郎氏に独占インタビューをさせて頂きました。貸付ファンドの仕組みを利用し個人投資家に凄まじい人気がある企業です。 評判や評価、さらに口コミなどのワードで検索し目にした方も多い …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。