ジーデップ・アドバンス(5885)のIPOがスタンダード市場に新規上場承認されたのでご紹介したいと思います。ニッチ案件で利益が見込める可能性があります。

主幹事はみずほ証券が務め公開株数400,000株、オーバーアロットメント60,000株です。上場規模は想定発行価格4,170円から計算すると約19.2億円になります。

値がさ株になるためBB申込みは慎重に行う方が多そうです!

※ジーデップ・アドバンス公式サイト引用

ジーデップ・アドバンスは半導体グローバルコンピューティングカンパニーと言われるNVIDIA社、Intel社、AMD社、XILINX社からパートナー認定を受けています。

最新の技術情報をいち早く取得することが可能で、それに基づいた企画・設計の提案を顧客に行うことができるそうです。

製品の導入支援の他に運用支援まで行うことができ、それが満足度の向上となり、次のフロービジネス(DXサービス)につながっているようです。

同社のようなニッチ事業は意外と需要が見込めるためあり得ない初値を付けることもあります。値がさ株はリスクもありますが爆益となることも多々あるためBBに参加しておきたいと思います。

ジーデップ・アドバンス(5885)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 6月30日 |

| 市場 | スタンダード市場 |

| 業種 | 卸売業 |

| 事業内容 | AI学習など高度な処理を可能とするハードウェア等の販売事業 |

| ブックビルディング | 6月14日~6月20日 |

| 想定価格 | 4,170円 |

| 仮条件 | 4,170円~4,510円 |

| 公開価格 | 4,510円 |

| 初値結果 | 10,680円(公開価格2.37倍) |

| 企業情報 | https://info.gdep.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 120,000株 |

| 売出株数 | 280,000株 |

| 公開株数(合計) | 400,000株 |

| オーバーアロットメント | 60,000株 |

| 上場時発行済み株数 | 1,320,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約55.0億円 |

| 幹事団 | みずほ証券(主幹事) 野村證券 岡三証券 マネックス証券 松井証券 楽天証券 極東証券 あかつき証券 SBI証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

ジーデップ・アドバンス(5885)の事業内容と上場に伴う評判を考察してみました

想定発行価格4,170円を基に吸収金額を算出すると約16.7億円となり、オーバーアロットメントを含めると約19.2億円規模の上場となります。同社のシステムインキュベーション事業は、主にAIやビジュアライゼーション、その他ビッグデータを取扱う市場における研究者や開発者のシステム環境上の課題に対して、最先端テクノロジーを用いたサーバー機等のハードウエアの提供を行います。

オリジナルソリューションを提供することにより、今までとは違ったアプローチで研究や開発のスピードアップを支援するサービスになります。

具体的には、同社が認定とトレーニングを受けているグローバルコンピューティングカンパニーの最新テクノロジーと、提携しているグローバルベンダーの製品を顧客の課題に合わせて適宜組み合わせ、ハードウエア等の企画・設計から構築・運用支援までのサービスをワンストップで提供します。

※有価証券届出書引用

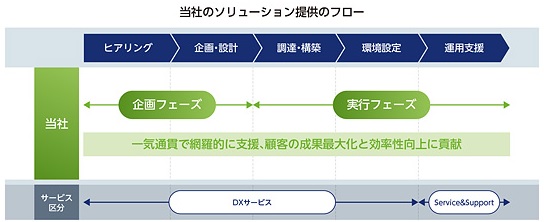

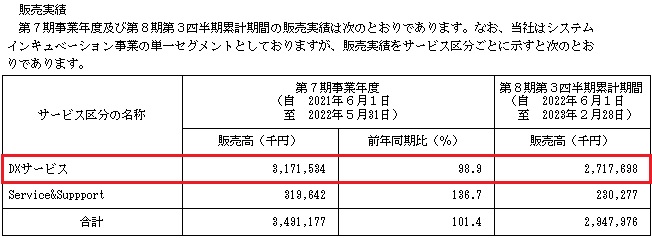

サービスの特徴については「DXサービス」「Service & Support」の2つのサービスを提供しています。

DXサービスはソリューション提供のフローのヒアリングから環境設定までを対象としており、主なサービス内容としては顧客の課題解決に適したハードウエア及びソフトウエアの提供になります。

また、ハードウエアを効果的かつ効率的に動作させる環境の構築となっています。

ハードウエアの提供形態についてはオンプレミスのみならず、クラウドやレンタルといった形態で提供するサブスクリプションサービスを提供しています。

※有価証券届出書引用

Service & Supportはソリューション提供のフローの運用支援を対象としており、DXサービスを提供した顧客に対して、常に最新で安定したシステムを利用していただくためにハードウエアの保守を行います。

さらに継続的な開発環境のアップデートを組み合わせた運用支援を提供しています。

顧客は研究開発を行っている顧客が多く、その後の安定稼働は重要な顧客ニーズとなっており、そのニーズに沿ったソリューションとして「Service&Support」を提供しているそうです。

※有価証券届出書引用

IPO的なキーワードだとDXやAI、クラウドなどがあります。同社製品が使われているだけになりますがしっかり利益が出ています。

スタンダード市場に上場するのが残念です。グロース市場であればもっと人気だったでしょう。収益形態もフロー売上に加えてストック型の収益となっています。

ジーデップ・アドバンス(5885)の株主状況とロックアップについて調べました

会社設立は2016年1月15日、宮城県仙台市青葉区国分町三丁目4番33に本社を構えます。社長は飯野匡道氏(1965年7月03日生まれ)、株式保有率は28.78%(366,400株)です。従業員数21人で臨時雇用者0人、平均年齢41.3歳、平均勤続年数2.8年、平均年間給与6,209,000円です。

セグメントはシステムインキュベーション事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社IAM | 758,000株 | 59.54% | ○ |

| 飯野 匡道 | 366,400株 | 28.78% | ○ |

| 飯野 亜矢子 | 75,600株 | 5.94% | ○ |

| 大橋 達夫 | 24,000株 | 1.89% | △ |

| 小島 広 | 12,000株 | 0.94% | △ |

| 堀籠 学 | 7,400株 | 0.58% | △ |

| 高橋 千晶 | 5,000株 | 0.39% | △ |

上位株主には180日間(2023年12月26日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

ベンチャーキャピタル出資はありません。また、親引けは行われません。

ジーデップ・アドバンス(5885)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が4,170円~4,510円に決定し想定発行価格から8.15%も拡大されています。機関投資家の評価は高いようです。

上場による吸収金額は最大で約20.7億円、時価総額は約59.5億円になります。

投資市場はNVIDIA(エヌビディア)の人工知能というキーワードで盛り上がりを見せています。同社はNVIDIAからパートナー認定を受けているため材料になりそうです。

同社製品はハードウエアの販売になりますがAI学習などに利用される商品になります。販売の多くは自社製品になり商品を顧客に卸しているだけではありません。

どちらかと言えば電気機器に分類される銘柄に近いとされています。銘柄的にはHPCシステムズ(6597)が近いようです。

現在はAIバブルが起きているため簡単に公開価格を超えると観測されています。いつまで続くのかはわかりませんけどね。

修正値7,000円前後

最終予想7,000円

※注目度B

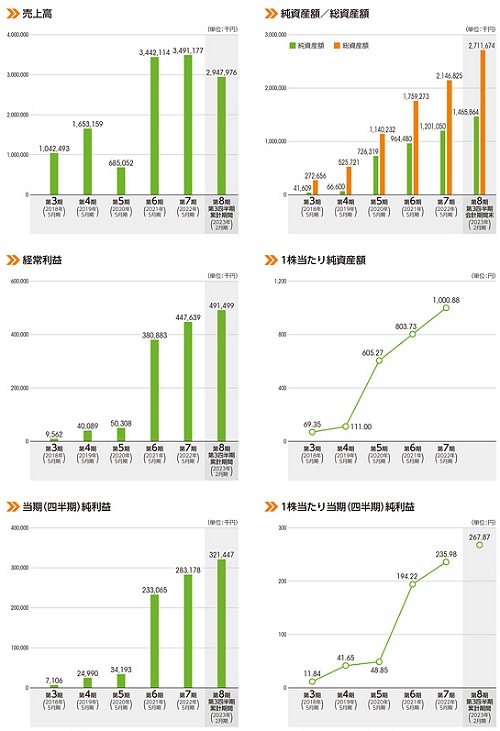

業績を確認すると2023年5月期の単独予想を確認することができました。売上37.66億円となり前期比7.88%増、経常利益5.68億円となり前期比27.07%増となります。

四半期利益は3.71億円となり前期比31.10%増を予想しています。

公開価格が4,510円決定の場合の指標はEPS309.38からPER14.58倍、BPS1,262.84からPBR3.57倍になります。配当金が62円出るため配当利回り1.37%になります。

kimu

kimu 仮条件が引上げられPER的には高いと観測されています!!

とにかくAIバブルに乗ることができれば高い初値が期待できる。しかし、市場が反応しなければそこそこの株価で発進するようです。

そもそも不人気業種のスタンダード市場への上場と考えると微妙な銘柄だと思います。

買われる材料を考えてみるとAI関連やNVIDIA関連、業績好調などがあげられます。日経平均も高値を維持しているため割れるようなことはなさそうです。

現実的には公開株数が少ないため当選する可能性は低く躊躇するような銘柄ではないと思います!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 320,000株 | 80.00% |

| 野村證券 | 40,000株 | 10.00% |

| 岡三証券 | 10,000株 | 2.50% |

| マネックス証券 | 10,000株 | 2.50% |

| 松井証券 | 4,000株 | 1.00% |

| 楽天証券 | 4,000株 | 1.00% |

| 極東証券 | 4,000株 | 1.00% |

| あかつき証券 | 4,000株 | 1.00% |

| SBI証券 | 4,000株 | 1.00% |

意外と高い初値を付けそうな気がしています。スタンダード市場の卸売業と考えると不安ですけどね。

初値は伸びなくてもその後株価が高くなることもあり得ます。ただ公募組でセカンダリーまで保有する方は少ないと思います。

やはり初値利益狙いでしょう。売出株は代表取締役社長の飯野匡道氏が1人で放出します。不安な方はスルーしましょう!!

岡三証券とマネックス証券あたりが穴場かもしれません。みずほ証券と野村證券、松井証券は資金不要でIPO抽選に参加できますからね。

マネックス証券のIPOルールは別記事にまとめています。2023年はispace(9348)が当選しました。ここ数年は毎年当選できています!!

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ハイパー(3054) | PER30.56倍 | PBR1.57倍 |

| HPCシステムズ(6597) | PER73.61倍 | PBR4.36倍 |

| エブレン(6599) | PER9.17倍 | PBR0.87倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2023年1月16日~2031年1月15日 | 70,400株 | 671円 |

| 2024年5月14日~2032年5月13日 | 2,800株 | 1,861円 |

ストックオプション(新株予約権)は70,400株が上場時に行使期限を迎えます。

発行済株式総数1,200,000株に対する新株予約権の割合は6.1%に相当します。新株予約権による潜在株式数は73,200株です。

ジーデップ・アドバンス(5885)IPOの評価と申し込みスタンス!まとめ

ジーデップ・アドバンスのIPOは当選を狙ってみたいと思います。同日上場も複数銘柄あるため仮条件発表後に精査したいと思います。現段階では積極的に抽選申込を考えています。

※ジーデップ・アドバンス公式サイト引用

半導体グローバルコンピューティングカンパニーと言われる企業から認定を受けているため信用力が高いと考えています。

NVIDIA(エヌビディア)やIntel(インテル)ですからね。パートナー認定のレベルはわかりませんが投資材料になりそうです。

経営環境はAI市場やビジュアライズ市場、DX市場に属しているそうです。どれも市場成長が見込まれています。

kimu

kimu エッジAI市場では医療現場や工場の生産ラインなどの画像解析用途として、エッジデバイスによるAI活用が広がりを見せています。

ビジュアライズ市場はゲームや映像などのメディア&エンターテインメント業界です。

技術革新が猛烈なスピードで広がりを見せいているため業績にも期待できそうですね。

同社の前身となるトーワ電機が1978年12月設立なので少し気になります。機関投資家のヒアリング後の仮条件まで待ってみたいと思います!

船舶に投資できるマリタイムバンクに会員登録するとAmazonギフト券が1,000円分貰えます。

日本初となる船舶投資が可能です。船舶は担保設定ができ万が一の場合は保険が適用されるそうです。新しい投資をお探しの方は面白いかもしれません。

詳しい内容は下記記事にまとめています!!

マリタイムバンク(Maritime Bank)の会員登録でAmazonギフト券(アマギフ)が1,000円分貰えるキャンペーンが始まりました。 独自性あるクラウドファンディングを行っている企業になり、投資対象は日本初となる …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。