エスコンジャパンリート投資法人(2971)IPOが新規上場承認されました。この時期のREIT上場承認はよくあることですが、小規模リートだと機関投資家が参入してこないことが多いため、積極的な参加をする方も少ないイメージがあります。またスポンサーの力も必要になるたも今回のリートにその力があるのか見てみましょう。

2018年8月に今回リート情報により、日本エスコン(8892)の株価が一時的に上げています。主幹事は三菱UFJモルガン・スタンレー証券が務め、上場規模はオーバーアロットメントを含め約207.4億円です。

分配金狙いで買うのもありですが、わかり次第追記したいと思います。証券会社に電話をし担当者などに聞けば教えてくれますが、電話をすると買わなければならなくなるので悩みます。想定発行価格は105,000円になっています。

エスコンジャパンリート投資法人(2971)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | 東証(REIT) |

| 決算期 | 1月末、7月末 |

| 資産運用会社 | 株式会社エスコンアセットマネジメント |

| 会計監査人 | 三優監査法人 |

| 公開予定 | 2月13日 |

| ブックビルディング期間 | 1月28日~2月01日 |

| 想定価格 | 105,000円 |

| 仮条件 | 100,000円~105,000円 |

| 公開価格 | 2月04日 |

| 企業情報 | https://www.es-conjapan.co.jp/ |

【手取金の使途】

一般募集における手取金(19,776,855,000円)については、後記「第二部 ファンド情報/第1 ファンドの状況/2 投資方針/(2)投資対象/③ 取得済資産及び取得予定資産の概要」に記載の本投資法人による新たな特定資産(投信法第2条第1項における意味を有します。以下同じです。なお、当該特定資産を本書において総称して「取得予定資産」といいます。)の取得資金の一部に充当します。

※調達する資金については支出するまでの間金融機関に預け入れる予定です。上記の手取金は本書の日付現在における見込額です。

| 項目 | 株数データ |

| 公募株数 | 188,351口 |

| 売出株数 | 0口 |

| 公開株数(合計) | 188,351口 |

| オーバーアロットメント | 9,189口 |

| 上場時発行済み株数 | 237,000口(公募分を含む) |

| 想定ベースの時価総額 | 約248.9億円 |

| 幹事団 | 三菱UFJモルガン・スタンレー証券(主幹事) みずほ証券 マッコーリーキャピタル証券 大和証券 SBI証券 FFG証券 auカブコム証券 |

【追記】

大手初値予想が発表されました。参考値になりますが、どうやら公開価格割れ濃厚のようですね。私はスルーします!

初値予想101,000円~105,000円

エスコンジャパンリート投資法人(2971)上場評判とIPO分析

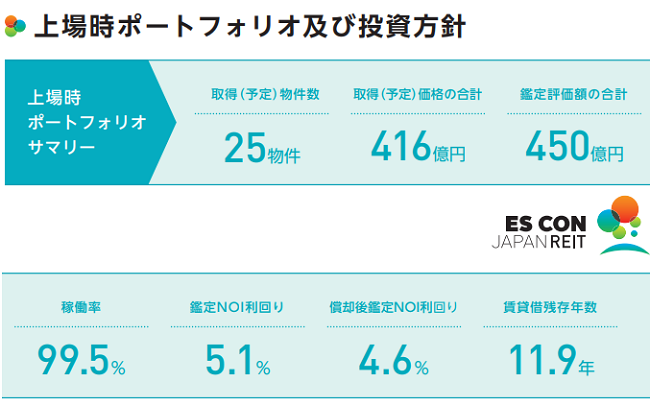

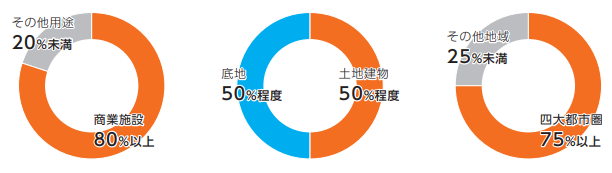

想定発行価格105,000円を基に吸収金額を算出すると約197.8億円となり、オーバーアロットメントを含めると約207.4億円規模の上場となります。リートとしての規模は小さく個人的には低評価だと感じます。同社のリートは、継続的な人口集中が予想される四大都市圏に位置する地域コミュニティに根差した暮らし密着型商業施設に重点投資を行うことで、収益の長期安定性と成長性を追求するそうです。そして、商業施設が立地する底地への投資を積極的に推進することで、安定性の高いポートフォリオの構築を図るそうです。

総合デベロッパーである日本エスコンが持つ不動産開発力を武器に、サポート会社の中部電力グループが関与する不動産情報を活用することで、着実な外部成長を目指すリートになります。コンセプトは「暮らし密着型商業施設に重点投資を行う」ことのようです。

取得予定物件は25物件になり、ケーズデンキやニトリ、ツタヤ、マックスバリューなどの名前があります。鑑定NOI利回り平均は5.1%になるようです。利回りは普通ですが、これと言って魅力が感じられません。償却後鑑定NOI利回りは4.6%になります。

物件タイプは商業施設がが80%以上になり、ホテル・住居・物流施設等及びそれらの底地20%です。投資対象エリアは四大都市圏に75%以上となっています。立地のこだわりは四大都市圏にあり、かつ駅直結、住宅密集地又は幹線道路に面するなど、視認性に優れ、自ら高い集客力を持ち、多用途での利用が可能な魅力的な立地にある商業施設又はそれらに付随する商業施設を取得するとあります。

この他、地域コミュニティに対するこだわりがあり、「地域コミュニティを創生していく」というビジョン・コンセプトの下、商圏の大小にかかわらず、対象物件の当該地域コミュニティ内での存在意義に着目して投資しているようです。また、暮らしや住まいの理想をかたちにする「ライフ・デベロッパー」として地域に根差した取組みにより、地域のコミュニティの形成及び地域の活性化に貢献しています。

| 物件名 | 所在地 | 鑑定NOI利回り |

| tonarie南千里 | 大阪府吹田市 | 5.1% |

| ラ・ムー北津守店(底地) | 大阪府大阪市 | 4.9% |

| ケーズデンキ倉敷店(底地) | 岡山県倉敷市 | 5.0% |

| あすみが丘ブランニューモール | 千葉県千葉市 | 5.5% |

| 西白井駅前プラザ | 千葉県白井市 | 5.8% |

| ケーズデンキおゆみ野店(底地) | 千葉県千葉市 | 4.7% |

| ニトリ土浦店(底地) | 茨城県土浦市 | 5.3% |

| ニトリ今市店(底地) | 栃木県日光市 | 5.8% |

| tonarie清和台 | 兵庫県川西市 | 5.8% |

| ケーズデンキ西神戸店(底地) | 兵庫県神戸市 | 5.3% |

上記は10物件を参考として掲載してみました、詳細は目論見でご確認ください。ちなみに下記に2018年上場時点のNOI利回りを掲載しました。そして、すべて公開価格割れで上場をしています。

【LTVとは】

J-REITは、一般企業と同様に資本効率を高めるため借入金(負債)によるレバレッジ効果を利用しています。一般企業の場合は、D/Eレシオで負債比率を判断することが多くなっていますが、J-REITの場合は借入金比率(LTV=Loan To Value、以下LTV)を投資指標として使う場合が大半です。

J-REITのLTVは「総資産LTV=借入金÷総資産」で算出する場合が多くなっています。また総資産LTVと併せて「鑑定額LTV=借入金÷(総資産±保有不動産の含み損益)」を開示している銘柄もあります。総資産LTVも鑑定額LTVも決算期の数値を利用するものですが、J-REITは銘柄によって決算期が異なるため銘柄間の比較をする場合には、「取得額LTV=借入金÷保有不動産取得額」を利用する場合もあります。

※SBI証券抜粋

【野村證券用語集】

年換算のNOIを所有不動産の簿価(取得原価)で割った率のこと。不動産賃貸事業の運用利回りの基準となる指標。REIT(不動産投資信託)の投資尺度の一つでもあり、NOI利回りが高いほど収益力が高く、投資家への高分配につながる。

【2018年REIT上場銘柄】

CREロジスティクスファンド投資法人(3487)NOI利回り5%

ザイマックス・リート投資法人(3488)NOI利回り6%

タカラレーベン不動産投資法人(3492)NOI利回り5.2%

伊藤忠アドバンス・ロジスティクス投資法人(3493)NOI利回り5%

東京インフラ・エネルギー投資法人(9285)NOI利回り-%

エスコンジャパンリート投資法人(2971)底地の魅力や優位性

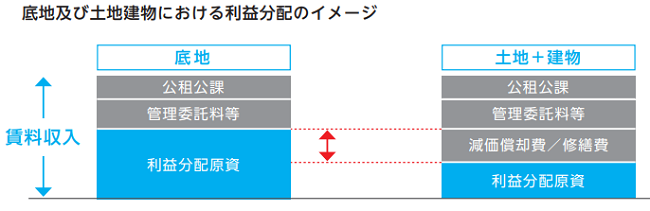

同社は厳選したテナントと長期の事業用定期借地権設定契約を締結することで、安定した固定賃料収入を得るとともに、契約期間満了を見据えスポンサーサポートをフルに活用したリーシング活動を行うことで、後継テナント誘致までのダウンタイムを極小化し、継続的な収益の確保を図るそうです。さらに、減価償却及び保守や修繕等がないことに基づく低保有コストの実現が可能になり、利益超過分配を実施することなく長期的に安定した分配金を確保することが可能になる構造になっています。

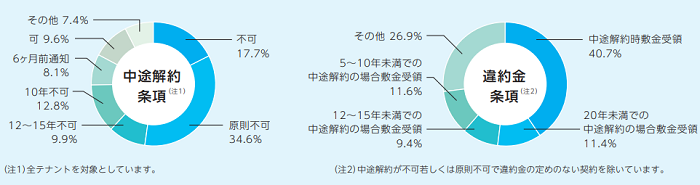

中途解約条項には、原則不可又は賃貸借開始から10年以上不可とする契約が全体の約75%を占めており、比較的長期の安定したキャッシュフローが期待できます。

さらに賃貸借開始から5年未満で解約された場合、テナントより予め預託されている敷金を受領することが可能である契約は、中途解約が不可若しくは原則不可で違約金の定めのない契約を除く全体の約73%(解約時期にかかわらず敷金を受領することができる契約は全体の約40%)を占めています。

同社によれば、J-REITにおける底地の取得実績は着実に拡大しており、投資対象としての注目度があるそうです。この他に、災害等による資産価値の下落リスクが低いこともメリットとして上げられるそうです。

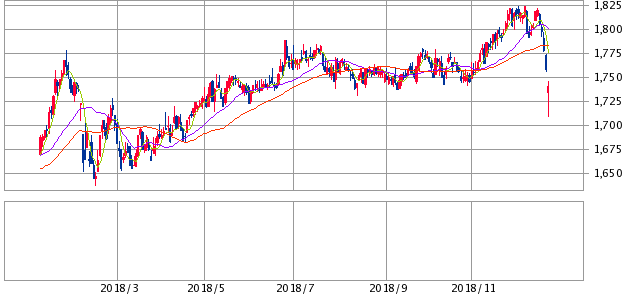

現在の東証REIT指数の値動きを確認してみる

現在のRIET指数は暴落しています。大変なことになっているため利回りが5%程度では買い向かえないのではないでしょうか?と感じています。保有しているリートも暴落に巻き込まれているため買い意欲がありません。ちなみに1年チャートは下記のようになります。上場は2月13日なので地合いが戻している可能性はあるものの、現在のところ不安です。同リートは「商業施設特化型J-REIT」になると思いますが、同じカテゴリーに入る銘柄は人気があります。

日本リテールファンド投資法人(8953)、フロンティア不動産投資法人(8964)、イオンリート投資法人(23292)、ケネディクス商業リート投資法人(3452)があります。

エスコンジャパンリート投資法人(2971)IPO私見と申し込みスタンス、分配金

エスコンジャパンリート投資法人のIPOに参加するかどうかは決めかねますが、SBI証券からの申し込みでIPOチャレンジポイント狙いになるかもしれません。エスコンジャパンリート投資法人の分配金が高ければ参加しますが、知名度や規模的に人気になるとは考えずらいと思います。※分配金と幹事引受株数を調べた記事を作成しました。分配金は2019年7月からとなり、上場1年間は2.53%になります。通期の予想は6.56%になりますが1年間待つことを考えると投資対象としてどうでしょうか。

⇒ エスコンジャパンリート投資法人(2971)分配金と利回りは低い!公募割れ濃厚か

【追記2019年1月25日】

仮条件が想定発行価格から下限方向へ5,000円引き下げられ10万円~10.5万円に決定しています。個人的に魅力が薄く保有したくないためブックビルディングをスルーします。主幹事の客層的には期待ができますが単純にリート銘柄を増やしたくありません。

リートは長期保有目的であれば損失となることも限定的だと思いますが、初値が付いた後に購入することで安く買えることも多いように思います。昔のようにリートが人気になることはここ数年ありません。IPOブログを運営されている方は1口当選狙いでしょうか?

スポンサーである日本エスコンの株価はここ数年で数倍になっているため評価できると思いますが、投資法人に売却することが目的だとどうでしょうか。中部電力グループのサポートもポイントとなりますが、タカラレーベン不動産投資法人(3492)のようなパターンになると分配金目的でもプラテンするには長い月日がかかります。

エスコンジャパンリート幹事に決定しました! 【IPOを始めるなら口座は絶対に必要です】

SBI証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。