モイ(5031)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。売上がそんなにあるのか?と驚いたIPOです。個人投資家に人気見込める銘柄だと思います。

主幹事はSBI証券が務め公開株数2,361,800株、オーバーアロットメント354,200株です。上場規模は想定発行価格470円から計算すると約12.8億円になります。

セカンダリー投資も賑わう可能性が高そうですね!

※モイ公式サイト引用

ライブ配信が行えるツイキャスがIPOを行います。ライブ配信コミュニケーションプラットフォームサービス「ツイキャス」はポイント販売売上がメイン収益になります。

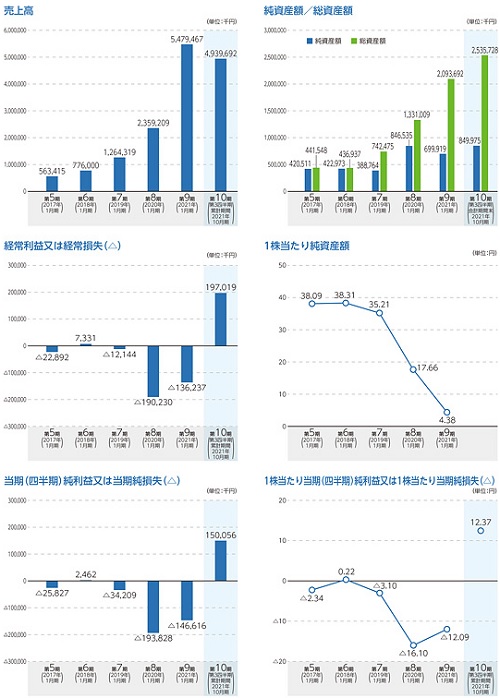

目論見では2021年10月期で四半期利益が1.5億円程度出ており黒字化する見込みのようです。前期は1.5億円弱の赤字となっています。

不特定多数のユーザーによるオンライン上のリアルタイムコミュニケーションでは最大規模だと思います。

個人投資家にはかなり人気が見込めると思うので全力でIPOを取りに行きたいと思います。業績予想を確認してからの参戦予定です!

モイ(5031)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月27日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | ライブ配信コミュニケーションプラットフォーム「ツイキャス」の企画、開発、運営 |

| ブックビルディング | 4月12日~4月18日 |

| 想定価格 | 470円 |

| 仮条件 | 430円~470円 |

| 公開価格 | 470円 |

| 初値結果 | 902円(公開価格1.92倍) |

| 企業情報 | https://about.moi.st/ja/ |

| 監査人 | PwC京都監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 1,041,800株 |

| 売出株数 | 1,320,000株 |

| 公開株数(合計) | 2,361,800株 |

| オーバーアロットメント | 354,200株 |

| 上場時発行済み株数 | 13,167,800株(公募分を含む) |

| 想定ベースの時価総額 | 約61.9億円 |

| 幹事団 | SBI証券(主幹事) 極東証券 岩井コスモ証券 アイザワ証券 東洋証券 エイチ・エス証券 むさし証券 水戸証券 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

モイ(5031)の事業内容と上場に伴う評判を考察してみました

想定発行価格470円を基に吸収金額を算出すると約11.1億円となり、オーバーアロットメントを含めると約12.8億円規模の上場となります。モイはライブ配信サービス「ツイキャス」のサービス企画や開発、運営を主たる業務としている企業です。急激に売上伸びているためコロナ禍による需要も多かったのかもしれません。

同社運営のツイキャスは、ユーザーがパソコンやスマートフォン、タブレット等からウェブブラウザや専用のアプリを使って、動画や静止画・音声をライブ配信することができるサービスです。

ユーザーは自ら実際にライブ配信を行う「配信者」になります。そして、ライブ配信された動画や音声を視聴する「視聴者」に大別されます。

ユーザーはライブ配信及びライブ配信の視聴を原則無料で行うことができます。また原則としてツイキャス内で全てのユーザーが自由に視聴することができます。

※有価証券届出書引用

視聴者は、ライブ配信画面内に設置されているコメント機能やアイテム機能を使うことでリアルタイムでコミュニケーションを取ることができます。

配信者は「ライブ収益」機能を通してライブ配信を収益化することも可能です。

ライブ収益は一定の条件に従って報酬を支払う仕組みになります。アイテム数や配信の録画が閲覧された回数により収益化できます。

面白いですよね。私もたまに利用することがあります。

※有価証券届出書引用

ツイキャスは2010年サービス開始以来、10代~20代前半の男女を中心としたユーザーが多くなっています。2021年7月末時点の累積登録ユーザー数は3,360万に達しているそうです。

ツイキャスは、SNS連携機能を活かしユーザー自身が「ツイキャス」上で展開するライブ配信をSNS上で拡散する仕組みがあるため、ユーザー獲得につながるという特徴があります。

この他、配信者と視聴者が共にリアルタイムでコミュニケーションを楽しむことができます。

視聴者は配信者を「もっと応援したい」の思いからアイテム機能等を利用して課金を行うことで配信者を応援します。色んな収益方法があり驚きますよね。

※有価証券届出書引用

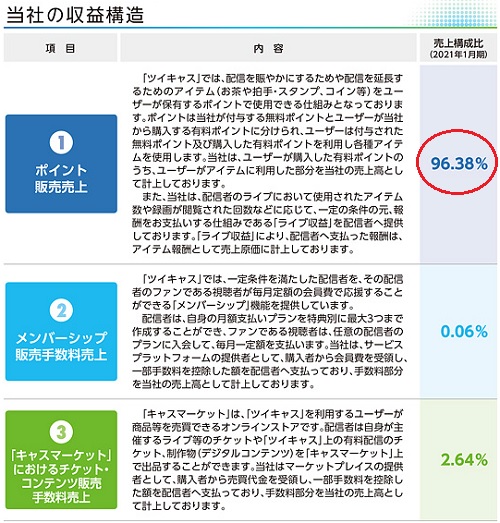

モイの収益は主にポイント販売の売上になります。ユーザーは無料ポイントの他に、同社で購入した有料ポイントを利用し各種アイテムを使用する流れになっています。

ユーザーが購入した有料ポイントのうち、ユーザーがアイテムに利用した部分を同社の売上高として計上する仕組みになっています。

配信者はアイテム数や録画閲覧された回数などに応じて報酬を受け取ることができます。同社の収益の96.38%がポイント販売売上になります。

この他、メンバーシップ販売手数料売上0.06%、キャスマーケットのチケット・コンテンツ販売手数料売上2.64%になっています。※2022年3月24日有価証券届出書(新規公開時)調べ

今は色んな収益方法があるんですよね。

モイ(5031)の株主状況とロックアップについて調べました

会社設立は2012年2月29日、東京都千代田区神田司町二丁目8番1号に本社を構えます。社長は赤松洋介氏(1970年1月03日生まれ)、株式保有率は55.29%(7,240,000株)です。従業員数34人で臨時雇用者5人、平均年齢32.6歳、平均勤続年数4.3年、平均年間給与7,000,000円です。

部門別従業員数は技術開発部門25人(臨時2人)、サービス運営部門6人(臨時1人)、管理部門3人(臨時2人)になります。

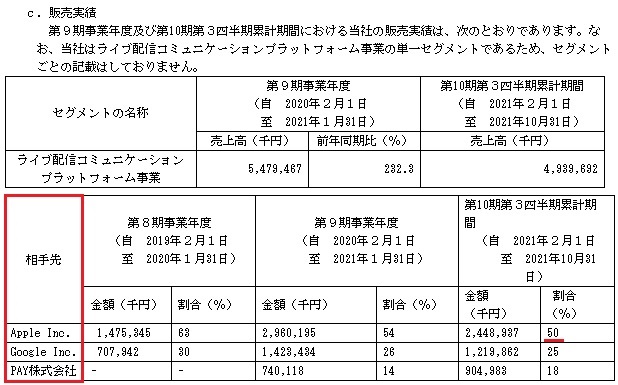

セグメントはライブ配信コミュニケーションプラットフォーム事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 赤松 洋介 | 7,240,000株 | 55.29% | ○ |

| イーストベンチャーズ投資事業有限責任組合 | 2,080,000株 | 15.88% | ○ |

| Mandela Capital Limited | 560,000株 | 4.28% | – |

| グローバル・ブレイン6号投資事業有限責任組合 | 502,000株 | 3.83% | ○ |

| SBI AI & Blockchain投資事業有限責任組合 | 502,000株 | 3.83% | ○ |

| 赤松 真矢子 | 380,000株 | 2.90% | – |

| 伊藤 将雄 | 320,000株 | 2.44% | ○ |

上位株主には180日間(2022年10月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。※赤松洋介や伊藤将雄、新株予約権者など

Mandela Capital Limitedと赤松真矢子氏は売出株で全株式を売却する予定となっています。

ベンチャーキャピタルに対しては90日間(2022年7月25日まで)のロックアップ、また発行価格の1.5倍以上であればロックアップが解除されます。

さらに、上場前の第三者割当等による割当者との間で継続所有等の確約を行っています。親引けはありません。

モイ(5031)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を上限として下限方向に広げられています。価格帯は430円~470円になり上場による吸収金額は最大12.8億円、時価総額61.9億円のままになります。

期待されていたほど盛り上がらず埋没の可能性がでてきました。収益方法がアイテム課金になり安定した収益として考えるには難しいようです。いわゆる「投げ銭」がメイン収益のため機関投資家の評価も低めのようです。

またVC出資が多く公開価格1.5倍以上であればロックアップが外れるため、相当な売り圧力が発生する可能性があります。316.6万株の売り圧力が控えることになっており公開株数を優に超えます。

このためロックアップ1.5倍にあたる705円には届かないとされています。

直近上場のメンタルヘルステクノロジーズ(9218)もVC保有株が多く、ロックアップが外れても上値が重いことから同社も警戒されているようです。

生配信専業としては新奇性があるものの、似たような特性をもつ企業が乱立するため思ったほど盛り上がらない可能性があります。

目論見には主要ライブ配信アプリ11タイトルのMAU比較で229万MAUで1位を獲得していると書かれています。※2020年6月時点

修正値600円~700円

※注目度B

業績を確認すると2023年1月期の単独予想を確認することができました。売上77.38億円となり前期比18.10%増、経常利益2.87億円となり前期比39.32%増となります。

四半期利益は2.47億円となり前期比0.4%増にとどまります。前期は繰越欠損金により法人税がマイナス計上だったため利益が積み上がっているようです。今期で繰越欠損金は解消される予定です。

公開価格が470円決定の場合の指標はEPS19.02からPER24.71倍、BPS123.70からPBR3.80倍になります。配当や株主優待の設定は現時点でありません。

地合いの影響もありますが、VC保有株が多いと盛り上がりに欠けるようです。以前の強いIPOはまだ見れないようですね。

収益方法への不安とVC(ベンチャーキャピタル)保有株が多いことで機関投資家の評価も高まっていないようです。その他、SBI証券が主幹事のため早売りを行う投資家が多いとされています。

業績は急拡大しているため一定の安心感はあると思います。ただ「投げ銭」という課金の仕組みに違和感は残ります。

某社では「ニコニコ動画さえも衰退」という表現があり納得できる部分もあります。期待したい反面、廃れることも考えておいたほうが良いのかもしれません。

セカンダリー投資はリスクが高そうです!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 2,243,400株 | 94.99% |

| 極東証券 | 14,800株 | 0.63% |

| 岩井コスモ証券 | 14,800株 | 0.63% |

| アイザワ証券 | 14,800株 | 0.63% |

| 東洋証券 | 14,800株 | 0.63% |

| エイチ・エス証券 | 14,800株 | 0.63% |

| むさし証券 | 14,800株 | 0.63% |

| 水戸証券 | 14,800株 | 0.63% |

| 松井証券 | 14,800株 | 0.63% |

SBI証券案件が登場しました。しかも個人投資家に人気が見込めそうなIPOとなっています!

賑わうことを信じて積極的に抽選に参加しておきたいと思います。ツイキャス運営企業なので利用者も多いと思います。

当選を狙うならSBI証券からの申込を中心に行っておきましょう。

また委託経由で抽選に参加できるSBIネオトレード証券からも申込もを行っておきましょう。公開株式式数が多いため当選できるかもしれません。期待しておきたいと思います!

IPOルールは下記記事にまとめているので参考になればと思います。

SBIネオトレード証券がIPOの取扱いを開始することを発表しました。なんと前受金不要でIPOに申し込めるため誰にでも当選する可能性があります。しかも取扱い数が増加傾向にあり、SBI証券が主幹事や平幹事を引き受ける場合に同社でも取扱 …

IPOになかなか当選できない方はファンディーノで未上場株式に投資を行ってみると面白いかもしれません。未上場株式の売買もファンディーノマーケットで既に行われています。

利益が出ている投資家も最近見かけるようになってきました。密かに盛り上がっているようです!

当サイト経由の口座開設であればAmazonギフト券を1,000円分プレゼントしています。未上場企業への投資に興味があればご利用ください。

ファンディーノマーケット(FUNDINNO MARKET)がついに始動します。これで株式投資型クラウドファンディング(ECF)のセカンダリー売買が可能になります。待ちに待った新しい投資になるため人気化する可能性があります …

モイのIPOチャレンジポイントボーダーラインを予想してみました

これまでSBI証券が主幹事を務めた銘柄のIPOチャレンジポイントボーダーラインと当選株数などを表にまとめました。

今回は公開株数がオーバーアロットメントを含め2,716,000株あるため300株配分になる可能性が高い気がします。

ただCS-C(9258)は100株配分だったようなので何とも言えません。

SBI証券はこれまで複数配分を行ってきましたが今後も継続されるのかわかりません。ポイントを利用される方は細心の注意が必要だと思います。

SBIネオモバイル証券(ネオモバ)でもIPO取扱いが行われると思いますが、1単元当選だと利益も数百円になりそうですね。

委託経由のIPOは大和証券グループのコネクトでも行われています。まだ口座開設していない方は準備だけ行っておきましょう。大和証券が主幹事以外の場合でも取扱いが行われています。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ディー・エヌ・エー(2432) | PER7.57倍 | PBR1.01倍 |

| Jストリーム(4308) | PER14.85倍 | PBR2.00倍 |

| KADOKAWA(9468) | PER38.3倍 | PBR3.21倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年10月01日~2023年9月30日 | 228,000株 | 68円 |

| 2016年4月16日~2024年4月15日 | 210,000株 | 125円 |

| 2017年5月16日~2025年5月15日 | 124,000株 | 445円 |

| 2018年5月16日~2026年5月15日 | 14,000株 | 445円 |

| 2019年6月16日~2027年6月15日 | 46,000株 | 445円 |

| 2020年6月16日~2028年6月15日 | 34,000株 | 445円 |

| 2022年6月16日~2030年6月15日 | 240,000株 | 445円 |

| 2022年12月16日~2030年12月15日 | 30,000株 | 445円 |

| 2023年6月16日~2031年4月29日 | 43,000株 | 650円 |

ストックオプション(新株予約権)は656,000株が上場時に行使期限を迎えます。

発行済株式総数12,126,000株に対するストックオプション(新株予約権)の割合8.0%です。

また、ベンチャーキャピタル等が所有する株式数は3,726,000株になり、その割合は30.7%になります。

モイ(5031)IPOの評価と申し込みスタンス!まとめ

モイIPOは良いと思います。何しろ話題性があり利用者も多いため株式を購入する方も一定数いそうです。長期的には株主優待で特典が受けられる可能性もありますよね。ただ上場後に利益が出る保証はないため注意が必要です。

※モイ公式サイト引用

ミクシー再来とは言えませんが。個人投資家に支持される企業だと考えています。

モバイルネットワークの利用拡大や高性能化、そして低価格化などよい情報もあります。競合は国内外に存在しており同社が1位とは言えません。

また問題点としてライブ配信市場は、法規制や経済状況、個人の嗜好等の変化に大きな影響を受けます。

配信者が素人と考えた場合は啓蒙活動推進や未成年ユーザー保護対応、著作権違反などが考えられます。同社ではしっかりとした対策を行っているようです。

さらに同社の売上に一番関わるのは時代の変化だと思います。他のツールと同じでユーザーが離れていくことも考えていたほうがよいでしょう。

アクティブユーザー数の減少や課金ユーザー数の減少などがないとは言えませんからね。IPO時はかなり人気が集中すると考えています。

クラウドファンディング事業者のCOZUCHIさんに口座開設を行うとAmazonギフト券が2,000円分貰えます。

当サイトタイアップ特典となっているため興味があればご利用ください。詳しい内容は下記記事にまとめています。利回り10%超えのファンドも珍しくありません!!

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。