ストレージ王(2997)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。人気見込みは低いと思いますが公開価格割れの心配はあまりなさそうです。

主幹事は大和証券が務め公開株数643,500株、オーバーアロットメント96,500株です。上場規模は想定発行価格860円から計算すると約6.4億円になります。

利益が不安定なのは気になりますがメディアでも取り上げられることがある企業です。

※ストレージ王公式サイト引用

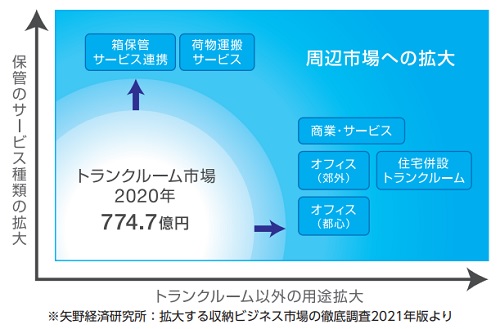

海外では需要が高まっているトランクルーム事業です。セルフストレージと表現されることもあります。

日本でも首都圏を中止に需要が高まり、ライフスタイルやライフステージにおいて活用方法があると考えられています。

新型コロナウイルス感染症による在宅勤務の増加に対応し需要が増えたり、巣ごもり消費の増加から家庭内に食品などの在庫が増えたことでトランクルーム業界では追い風となったそうです。

トランクルームは水回り等がないため、建築費を通常の建物と比べて低く抑えることがでるメリットもあります。修繕費が低くなると言ったコスト的なメリットもあり、物件数と部屋数の増加が続いているそうです。

新奇性は感じられませんが、だんだんと見かけるようになっているため需要があると個人的にも感じます。

ストレージ王(2997)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月27日 |

| 市場 | グロース市場 |

| 業種 | 不動産業 |

| 事業内容 | トランクルームに関する企画、開発、運営、管理、プロパティマネジメント業 |

| ブックビルディング | 4月12日~4月18日 |

| 想定価格 | 860円 |

| 仮条件 | 530円~660円 |

| 公開価格 | 660円 |

| 初値結果 | 756円(公開価格1.15倍) |

| 企業情報 | https://www.storageoh.jp/ |

| 監査人 | 有限責任大有監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 220,000株 |

| 売出株数 | 423,500株 |

| 公開株数(合計) | 643,500株 |

| オーバーアロットメント | 96,500株 |

| 上場時発行済み株数 | 1,766,000株(公募分を含む) |

| 想定ベースの時価総額 | 約15.2億円 |

| 幹事団 | 大和証券(主幹事) SBI証券 マネックス証券 岩井コスモ証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ストレージ王(2997)の事業内容と上場に伴う評判を考察してみました

想定発行価格860円を基に吸収金額を算出すると約5.5億円となり、オーバーアロットメントを含めると約6.4億円規模の上場となります。ストレージ王はセルフストレージ方式のトランクルームの企画や開発、運営、管理を行っている企業です。IPOでは人気が見込めるとは言い難い事業だと思います。

吸収金額が低いため何とかなるかも?という期待で公募組は抽選に参加するパターンだと思います。

トランクルームはアパートや賃貸マンションに比べて面積当たりの区画数が多くなり、居住用の施設やオフィス等に比べると契約手続き件数が多くなり面倒な作業が発生するようでです。

そのため、地主や物件オーナーにとって運営や管理を自身で行うと手間が発生するため、同社が「運営・管理」を一手に引き受けています。

※有価証券届出書引用

同社のビジネスモデルは、トランクルームとして利用可能な不動産を賃借や自社開発で確保した上で、トランクルームとして貸し出します。

また、清掃を含む維持管理により利用者から利用料を徴収し、その収益で不動産コストや販売管理費を回収し利益を上げています。

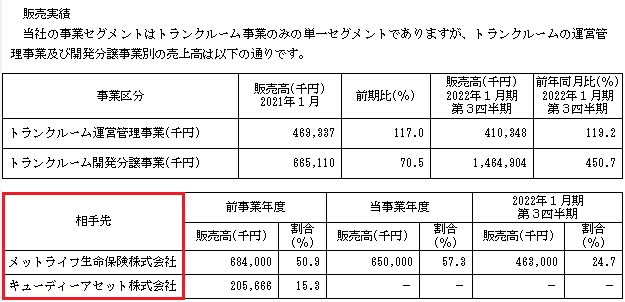

事業分類として運営管理事業と開発分譲事業にわかれています。

※有価証券届出書引用

運営管理事業はトランクルームを利用者に貸し出すことで収益となっています。

利用者から受領するトランクルームの利用料金が収入であり、同社がトランクルームを所有又は賃借することでかかるコスト、トランクルーム運営に必要なコストが原価となり、その差額が利益となります。

開発分譲事業はトランクルームを投資家へ売却する事により収益をあげる構造です。用地購入やビルイン型建築の場合と土地賃借、コンテナ型建築の場合に分けられます。

※有価証券届出書引用

現在は首都圏エリアを中心として需要が高まっており、借地の上にコンテナ型のトランクルームを設置する屋外タイプの開発を継続して行っています。

開発の主力としては、土地を取得しそこに在来建築によるビルイン型の建物を建ててトランクルームとするビルイン型の物件に注力しているそうです。

ストレージ王(2997)の株主状況とロックアップについて調べました

会社設立は2010年4月01日、千葉県市川市市川南一丁目9-23に本社を構えます。社長は荒川滋郎氏(1960年5月06日生まれ)、株式保有率は20,000%(1.22株)です。従業員数18人で臨時雇用者0人、平均年齢43.3歳、平均勤続年数4.8年、平均年間給与4,689,000円です。

セグメントはトランクルーム事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社デベロップ | 1,300,000株 | 79.29% | ○ |

| 寺田倉庫株式会社 | 50,000株 | 3.05% | ○ |

| 株式会社細谷工業所 | 50,000株 | 3.05% | ○ |

| 株式会社九州リースサービス | 39,000株 | 2.38% | ○ |

| 株式会社アイ企画 | 22,500株 | 1.37% | ○ |

| フィンテックグローバル株式会社 | 20,000株 | 1.22% | – |

| 株式会社フルタイムシステム | 16,000株 | 0.98% | – |

上位株主には180日間(2022年10月23日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

この他、新株予約権保有者の荒川滋郎氏、坂口亮一氏及びその他13名にも180日間のロックアップが付与されています。解除倍率設定はこちらもありません。

フィンテックグローバルとフルタイムシステムの保有株式は売出株として処分される予定です。親引けは行われません。

ストレージ王(2997)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格860円に対し仮条件が大幅にダウンされ530円~660円となりました。これにより吸収金額が最大約4.9億円、時価総額約11.7億円となります。

ただこの価格帯でも割安感がある訳ではないため初値上昇率は低いようです。買われる材料としては需給不安がない事と親会社の存在があることくらいでしょう。

同社は不人気業態観測が出ており競合も多数存在するため、無理にブックビルディングに参加しなくても良いかもしれません。

日本ではトランクルームの世帯普及率が0.7%と低いため潜在市場を考えれば需要増の可能性はあります。ただ海外と異なり日本特有の地域性もあるため急拡大するとは思えません。

類似企業の株価も伸び悩んでおり、現在の市場では金利上昇局面が重荷となりそうです。不動産業ですからね。

修正値700円~750円

※注目度C

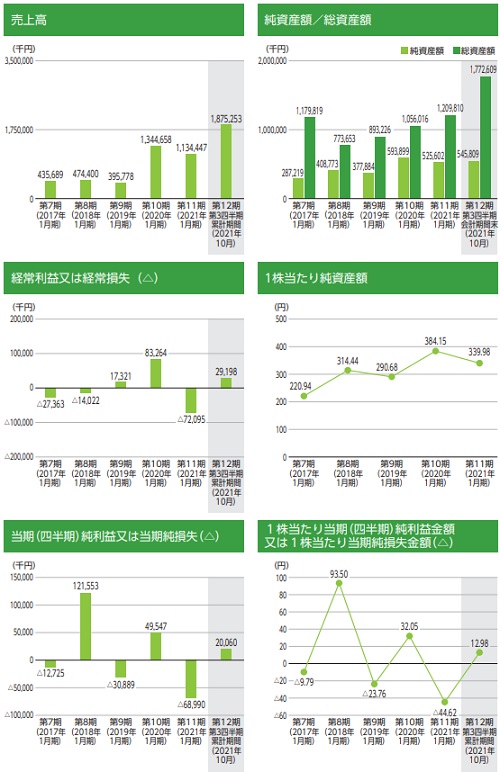

業績を確認すると2023年1月期の単独予想を確認することができました。売上32.56億円となり前期比6.09%増、経常利益1.90億円となり前期比20.25%増を見込みます。

四半期利益は1.23億円となり前期と同じ予想値になっています。そのため頭打ち感があるとされています。

公開価格が660円決定の場合の指標はEPS72.01からPER9.17倍、BPS504.82からPBR1.31倍になります。配当や株主優待の設定は現時点でありません。

また同社は上場規模(公開規模)が5億円未満となり上場維持基準に抵触することになっています。そのため今後は公募増資や売出しにより流動性を確保すると目論見に書かれています。

株価が上向けば問題ないためそうなれば良いですね。さらに売出人6社が売出を撤回しています。公開株価が低いためでしょうね。

ただIPOでは不人気でも上場規模が小さく、株価が引き下げられたことで需給不安はなさそうです。ロックアップ解除倍率設定がないため公開株式以外の株が流通するリスクも低そうです。

利益が出るのか不安な方はIPO抽選に参加しないほうが賢いかもしれません!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(主幹事) | 617,900株 | 96.02% |

| SBI証券 | 12,800株 | 1.99% |

| マネックス証券 | 6,400株 | 0.99% |

| 岩井コスモ証券 | 6,400株 | 0.99% |

事業規模がまだ小さく利益も不安定のようです。需要は増えていると考えられますがIPOとしては地味だと思います。

ただ面白案件として短期的な資金流入の可能性はあるかもしれません。株単価も3桁で手掛けやすいと思います。

大和証券からの抽選参加を行い、他の証券開始からも参加しておきましょう。マネックス証券が完全平等抽選を行うため申込み忘れのないようにしたいところです。

岩井コスモ証券

幹事構成はネット組にもやさしいと思います。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

また、大和証券主幹事のためCONNECT(コネクト)からも抽選に参加できるはずです。大和証券グループになり、委託経由でIPOの抽選に参加できます。

委託経由のIPOでも当選することはあるため申込を行っておきましょう。IPO当選確率を高めることも同社ではできます。抽選ルールは下記記事でまとめています。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| パルマ(3461) | PER31.33倍 | PBR1.15倍 |

| 三協フロンテア(9639) | PER8.86倍 | PBR1.30倍 |

| エリアリンク(8914) | PER9.29倍 | PBR0.93倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年6月01日~2029年5月31日 | 51,000株 | 240円 |

| 2021年6月01日~2029年5月31日 | 42,500株 | 640円 |

ストックオプション(新株予約権)は93,500株が上場時に行使期限を迎えます。しかしその多くがロックアップ対象になると考えられます。

また親会社のデベロップは発行済株式総数の84.1%(1,300,000株)を所有しています。

デベロップはコンテナを活用した住宅、商業施設、ホテル、エネルギー事業等の企画・開発を行う非上場企業です。

ストレージ王(2997)IPOの評価と申し込みスタンス!まとめ

ストレージ王のIPOは利益が期待できるかもしれません。ただ、普通に考えると業績規模が低いため心配になる銘柄です。想定発行価格ベースの時価総額は15.2億円となっていることから、地方上場レベルでもおかしくない規模だと思います。

※ストレージ王公式サイト引用

トランクルーム用地は駅からの距離よりも自動車によるアクセスを重要視するそうです。そのため可能な限りマンション開発業者と競合の少ない物件を探し、購入価格を抑える工夫をしているそうです。

また、土地を購入しトランクルームを建設した後に投資家に売却する開発分譲事業で利益の8割程度を得ています。

このスタイルが崩れた時は収益面で心配になると思います。

運営管理事業の収益では販売費・一般管理費をカバー出来ていないため、開発分譲事業で販売用不動産が売却できない、もしくは売却遅延となった場合は赤字となる可能性があるそうです。

2021年1月期は新型コロナウイルス感染症による新規物件開発の休止により経常損失になっているそうです!

FOLIO ROBO PROに投資を行うと短期投資でも利益を狙えるそうです。セミナー受講特典により下記記事でデータを情報共有させて頂いています!

他社よりも人工知能(AI)を活用した収益率が高いようです。AlpacaJapanのAIの精度が高いのかもしれません。

FOLIO(フォリオ)から新しいロボアドバイザーが登場し話題となっています。ROBOPRO(ロボプロ)というサービスになり評判や評価を確認してみたいと思います。実績もサイト上に公開されています。これまで一般投資家に公開 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。