PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。

メディアで取り上げられたこともあり、IPOの取扱いについて詳しくわかってきました。今回は現段階で開示されている情報をまとめたいと思います。

ソフトバンクとみずほ証券が共同経営の明確化を打ち出し、今後はIPOにも積極的に取り組むようです!

※PayPay公式サイト引用

PayPay証券の誕生は2021年2月01日になります。そこで既にIPO取扱いの実績があるため、詳しく内容を深掘りしてみたいと思います。

注目したいのはIPOの配分や抽選のルールです。この他、企業の特徴を調べています。社名が変更になったためメディに登場する機会も多いと思いますが、IPOに特化した記事は少ないと思います。

そこであらためて調べてみました。

「募集等に係る株券等の顧客への配分に係る基本方針」をじっくり読むことで配分傾向がわかってきます。では内容を確認してみたいと思います!

- IPOの抽選ルールを調べている

- サービス全般のメリット・デメリットを調べている

- みずほ証券主幹事のIPO取扱い期待があると説明している

- 他社の単元未満株についてふれている

PayPay(ペイペイ)証券のIPO抽選ルールを調べてみた結果

PayPay証券は1株から申込ができます。ただしIPO専用アプリが必要になるためパソコンから抽選に参加することはできません。配分は単元未満株の1株~単元株の100株となっています。一人でも多くの方に当選の機会を提供しているため、単元未満株の配分が基本的に行われると考えています。

公開されている「募集等に係る株券等の顧客への配分に係る基本方針」を確認して気になることを下記にまとめてみました。

- 抽選は完全平等抽選100%

- 申込み上限は1株~100株まで

- 機械的な抽選を行っているため裁量配分はない

- 抽選は当選と補欠当選と落選の3パターン

- アプリ経由のIPO抽選が行われる

1株から配分が行われることになっています。最大で100株の単元株配分になるため、同社の引受株数が多ければ100株配分の期待もあると思います。

サービスとしては申し分ないと思います。ただしブックビルディングが積み上がらない場合や抽選の申込み数量が抽選数量に満たない場合は抽選による配分を行わない、もしくは中止することがあるそうです。

また、基本的にこのようなことは考えられませんが、ほぼ全プレになるIPOもなかにはありますからね。

配分先はブックビルディングに需要申告を行った投資家に配分されます。また取引状況等を勘案し勧誘を行った結果、配分を行うことがあるそうです。

このことから、不人気案件の場合は営業が行われる可能性があるようです。

過去に同社ではソフトバンクのIPO取扱いが行われており、私は口座開設をしていたため申込んだ結果、100株の単元株当選となりました。

IPO目的の口座開設が少なかったため当選しやすかったようです。

ここで気になるのは資金の入金タイミングです!IPOの抽選に参加するには需要申告を行う段階で購入金額以上の資金が必要です。よって前受け金が必要ということになります!

銘柄別に資金が必要になるのかは現段階でわかりませんでした。みずほ証券と同じ方式であれば資金重複で抽選に参加できるはずです。

前受け金が不要の証券会社は下記記事でまとめています。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

PayPay(ペイペイ)証券のIPO取扱いは何処から委託されているのか?

PayPay証券がIPOに取り組むとされています。そこで調べてみるとみずほ証券が主幹事を行う場合に引受けがあるようです。現段階でみずほ証券が「引受け幹事」となった場合は取扱いがないようです。ただし、みずほ証券はトップクラスの主幹事を引受けているため、PayPay証券でも取扱い数は必然的に多くなると考えられます。みずほ証券からIPOに申込むよりも当選しやすいと思います。

当選しやすくても利益が少ないというデメリットはありますが、当選しないとモチベーションが保てないため「だれでもIPO」に参加する楽しさはあると思います。

それと個人的な意見になりますが、既に似たような仕組みでサービスを提供しているSBIネオモバイル証券だと申込株数が多いほど当選しやすい傾向にあるようです。

PayPay証券の場合は100株が上限となっているため資金的に困ることもなさそうです。ネオモバの場合は当選確率を高める作業を実行しておかなければなりません。詳しくは下記記事でまとめています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

単元未満株でIPOに参加できる証券会社が増えているためこの流れは加速化すると思います。大手だとSMBC日興証券が取り組んでいる日興フロッギーでもIPO取扱いの期待があるかもしれません。

日興フロッギーを使って実際に株式を購入してみました。評判や特徴について徹底的に調べてみたのでよかったら参考にしてください。もちろんメリットやデメリットなども深掘りしています。日興フロッギーとはSMBC日興証券で行 …

日興フロッギーはSMBC日興証券の総合口座開設となっているため、新しい証券会社が登場する可能性もあるかもしれません。とにかく単元未満株でIPOを配分する企業が多くなっています。

大和証券グループのCONNECT(コネクト)もサービスを開始しています。しかも若い方に配分率を高めた抽選方法を用いる企業が増えているようです。

CONNECT(コネクト)については下記記事で詳しく内容をまとめています。大和証券が主幹事又は幹事を引受けた場合に取扱いが行われます。既に多くの当選者が出ているため口座開設だけは行っておきましょう!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

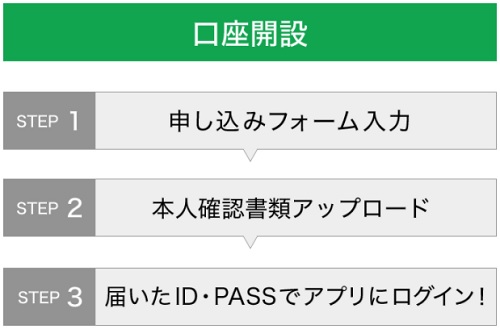

PayPay(ペイペイ)証券の口座開設手順と取引の仕方

口座開設はスマートフォンなどのデバイスの他、パソコンからも口座開設できます。しばらく前はアプリのダウンロードが必要でしたが変更されているようです。

IPO抽選にだけ参加する予定の方もお持ちのスマートフォンやタブレットにアプリをインストールしないといけません。

上記でも説明しましたがパソコンからのIPO抽選参加はできません。同社に口座開設を行っていればアプリをインストールしてログインを行えば抽選に参加できます。

また、同社は1,000円から投資できるスマホ証券です。他社の単元未満株取引と比べると小額とは言えないかもしれませんが、単元未満株で日本株の他に米国株式へ投資できます。

サービス当初から米国株式に力を入れている企業なので、ご存知の方も多いかもしれません。

過去に数社に投資を行い放置しているだけですが、米国株って凄いですよね。日本株が逆に弱すぎで恐ろしいくらいです。

また試しに買った時に「本当かな?」と思い実験したのは24時間米国株が約定することです。実験の結果米国株と米国ETFも即約定しました。

日本株の場合は予約注文なのに米国株は即約定なので驚きました。これが同社を利用する魅力の一つだと思います。

アプリ経由でもパソコンでも両方からアクセスできるため使い勝手はよいと思います。IPO抽選だけアプリ経由の申込みになります。

サービス全般のメリットとデメリットを考察してみました

PayPay証券で取引を行う場合のメリットとデメリットを簡単にまとめてみました。もちろん特定口座の開設ができるため確定申告で面倒な作業は必要ありません。- IPO投資ができる

- 特定口座の開設が可能

- 低額で株式投資が楽しめる

- 金額を指定して株式投資ができる

- 漫画で投資を勉強できる

- 米国株と日本株とつみたてロボ貯蓄の損益通算が可能

- 株式等の譲渡損失と配当金等との損益通算が可能

- 24時間いつでも米国株式(ETF)を購入できる

- 口座開設や維持管理は無料

- 入出金の両方で投資家が振込代金を負担しなければならない

- 米国株では2回源泉徴収される

- 米国株の取扱い数が少ない

- 取引金額が大きくなると手数料が割高になる

メリットについては他社とそれほど変わりないと思います。米国株や米国ETFを何時でも買えるメリットが凄いと思います。祝日でも買えるのは驚きました。

それとデメリットで知っておいてほしいのは、即時入金などのオンライン入金が用意されていないことです。PayPay証券になったので即時入金の取扱い期待は今後あると思います。

売買手数料はスプレッド方式を導入しています。取引時間内だと日本株と米国株で0.5%になります。時間外になると日本株が1.0%で米国株が0.7%になります。

米国株だと為替レートが発生し1米ドルあたり35銭を加算したレート売買値になります。このことから、為替手数料が0.35円/ドルかかると考えてよいでしょう。

この他に、売買を行うにあたり仕方がないことですが、米国株取引だと2回源泉徴収されます。公式サイトには以下のように書かれています。

日本株は20.315%(所得税15.315%、住民税5%)の源泉徴収になります。取引する前に覚えておきたい事実です。

PayPay(ペイペイ)のIPO抽選ルールをまとめた結果!

IPOにおける抽選ルールを簡単にまとめると以下のようになります。また、IPOに当選した場合の購入代金は無料になっています。

- 基本的に引受け株数を全て抽選に回す完全抽選方式!

- 抽選参加には購入希望金額以上の買付け金が必要

- 入出金は投資家負担

- IPOの購入代金は無料

- IPOの売却代金はスプレッド方式になり有料

IPO投資で最大のデメリットと感じるところは入出金かもしれません。一般的な証券会社であれば入出金手数料を無料にすることができます。しかし、IPO投資だけを行う投資家には少し厳しいようです。

私はソフトバンクが上場した時からずっと入金しているため、このままIPO抽選にも全力で取り組みたいと思います。

PayPay証券になったのでサービス拡充が鮮明になってくると思います。IPOの取扱いだけではなく他のサービスにも期待しています。

みずほ証券主幹事案件のIPO取扱いが期待できるため面白そうです。みずほ証券で取扱いされた銘柄の初値には驚かされることが多いですからね。2020年9月上場のヘッドウォーター(4011)だと2,400円の株が初値28,560円を付けました。

1株当選していれば差引26,160円の利益です。そんな銘柄の取扱いも期待できるため面白そうです!!

IPOは当選さえすれば利益につながる可能性が高い投資なのでコツコツ続けることが大事です。なかには初めての抽選参加で大きな利益を得る方もいます。

結局は「運」になりますが抽選を楽しみながら参加するスタンスがよいと思います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。