まぐまぐ(4059)のIPOがJASDAQスタンダードに新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数650,000株、オーバーアロットメント30,000株です。上場規模は想定発行価格790円から計算すると約5.4億円になります。グラフィコ(4930)と同日、そしてSBI証券がダブル主幹事です!

※まぐまぐ公式サイト引用

やっとIPOチャレンジポイントを使える企業が上場か?と思いましたが株単価が低いため悩みます。使えば当選できると思いますけど「これだ!」と思うIPOが中々出てきません。中途半端にポイントを持っているからそう思うのかもしれませんね。

親会社は東証1部上場のエアトリ(6191)になり発行済株式総数の96.0%(2,111,200株)を保有しています。事業内容は全く異なるため競合性はありません。

これまではエアトリとの間でシステム開発業務の委託を行っていたそうですが、現在は契約の解約により解消しているそうです。2020年2月までに同社への広告枠販売取引も行っていましたが、上場後は取引を削除していく方向だそうです。

新型コロナウイルス感染症でエアトリの業績も大変のようですからね。上場による特別収益に期待したい投資家もいることでしょう。

まぐまぐ(4059)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 情報・通信業 |

| 事業内容 | コンテンツ配信プラットフォームの運営を行うプラットフォーム事業、Webメディアの運営等を行うメディア広告事業、クリエイター活動の支援等を行うその他事業 |

| 上場日 | 9月24日 |

| ブックビルディング期間 | 9月07日~9月11日 |

| 想定価格 | 790円 |

| 仮条件 | 730円~810円 |

| 公開価格 | 810円 |

| 初値結果 | 3,400円(公開価格4.20倍) |

| 企業情報 | https://www.mag2.co.jp/ |

| 監査人 | 三優監査法人 |

【手取金の使途】

差引手取概算額380,204千円及び本第三者割当増資の手取概算額上限21,804千円については、システムにかかる設備投資資金及び人員増加に伴う本社増床にかかる内装設備等の設備投資資金、並びに人材採用費及び人件費に充当する予定であります。具体的な資金使途及び充当予定時期は以下のとおりであります。

①システムにかかる設備投資資金

設備投資資金の具体的な内容については、2020年4月にリリースしたライブ配信サービス「まぐまぐ!Live」の機能強化のための開発に関する外部委託費として24,000千円、当社のメルマガ基幹システム刷新のための開発に関する費用として260,728千円を充当する予定

②本社増床にかかる設備投資資金

人員増に伴う増床のための建物附属設備の資金として40,000千円を充当する予定

③人材採用費及び人件費

既存事業の規模拡大のための企画運営等の人員及び管理体制強化のための管理人員の採用費及び人件費として66,328千円を充当する予定

なお上記使途以外の残額については、将来における当社事業の成長に寄与する支出、投資に充当する方針でありますが、当該内容について現時点で具現化している事項はなく、今後具体的な資金需要が発生し支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 530,000株 |

| 売出株数 | 120,000株 |

| 公開株数(合計) | 650,000株 |

| オーバーアロットメント | 30,000株 |

| 上場時発行済み株数 | 2,730,000株(公募分を含む) |

| 想定ベースの時価総額 | 約21.6億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 SMBC日興証券 東海東京証券 エース証券 岩井コスモ証券 水戸証券 岡三証券 マネックス証券 エイチ・エス証券 極東証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

まぐまぐ(4059)上場評判とIPO分析

想定発行価格790円を基に吸収金額を算出すると約5.1億円となり、オーバーアロットメントを含めると約5.4億円規模の上場となります。上場規模が小さく初値ぶっ飛びとなることでしょう!メールマガジン配信サービスの「まぐまぐ!」は創業者の大川弘一氏により、1997年1月に株式会社ユナイテッドデジタルの1事業として開始されています。

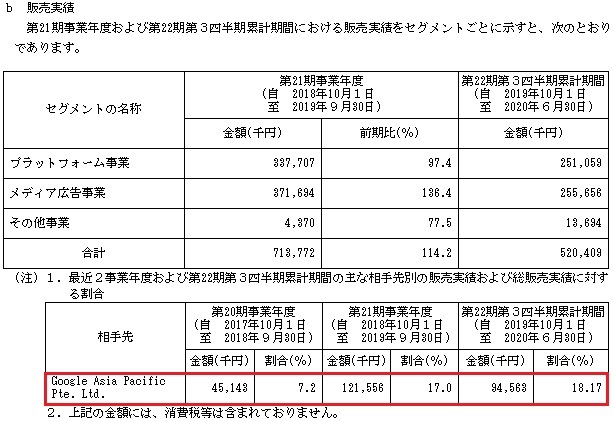

具体的な事業展開としては、メールマガジン配信プラットフォームを中心とした「プラットフォーム事業」、4つのメディアMAG2 NEWS(まぐまぐニュース)・ MONEY VOICE(マネーボイス)・ TRiP EDiTOR(トリップエディター) ・by them(バイゼム)から構成される「メディア広告事業」およびイベント企画運営する「その他事業」を展開しています。

プラットフォーム事業は同社の創業以来の中核事業であり、メールマガジンを中心としたテキストコンテンツ配信プラットフォーム「まぐまぐ!」および記事販売プラットフォーム「mine」が属しています。

特に「まぐまぐ!」は1999年からメールマガジン配信業者として20年以上に渡り安定的にメールマガジンが配信できる仕組みを提供し続けています。

2020年7月末現在でメルマガ発行総数は約6,500誌(有料メルマガ約1,000誌・無料メルマガ約5,500誌)、メルマガ会員約750万人の発行総数と会員数を有しているそうです。

※有価証券届出書引用

有料メルマガサービスは、有料メルマガの発行を希望するクリエイターが、「まぐまぐ!」のプラットフォームを利用することで有料のメルマガの配信を行うことができるサービスです。

クリエイターは定期的にメルマガの執筆・発行を行い、当該クリエイターの有料メルマガセールスページに訪れた読者がメルマガを購読すると、メルマガ購読のサービス対価として毎月継続的に購読料が課金される仕組みです。

当該購読料をクリエイターと同社で分配することで収益を得ています。クリエイターはランニングコスト(年会費、決済手数料、システム運営費、回線使用料、人件費など)を負担することはないそうです。

無料メルマガサービスは「まぐまぐ!」のプラットフォームを利用して、無料メルマガの発行を行うクリエイターに対して付加サービスを提供することでサービス課金収益をあげる事業です。

※有価証券届出書引用

ライブ配信サービス「まぐまぐ!Live」は、テレビの生中継のようにスマートフォンアプリやWebブラウザ上で映像や音声をリアルタイムに配信できるサービスです。

mineは、様々な分野のクリエイターが記事単位の作品を届けられるコンテンツプラットフォームとなっています。

※有価証券届出書引用

メディア広告事業はWebメディアの「MAG2 NEWS」「MONEY VOICE」「TRiP EDiTOR」「by them」の運営および「Webメディアコンテンツ」・「メルマガコンテンツ」の広告枠販売サービスがあります。

「伝えたいことを、知りたい人に。」というビジョン実現のための表現方法の拡充、メルマガコンテンツの有効利用を目的として、2014年に「MAG2 NEWS」を立ち上げたことを皮切りとして、現在で4つのWebメディアを運営しています。

メディア広告事業は運営しているWebメディア・オフィシャルメルマガに対して設置している広告枠を利用し、広告サービスを顧客企業へ提供をすることで、当該顧客企業から支払われる掲載料を広告収入として得ています。

具体的には純広告・アフィリエイト広告・アドネットワーク広告によって広告収入を得ています。インターネット広告市場は、今後も継続的な成長が見込まれる市場であり、メルマガコンテンツとのシナジー効果を生む重要な事業であると同社は考えているようです。

広告もネット(IT)を屈指している企業が稼いでいるイメージがあります。その中でも上場してくる企業は勝ち組といえそうですね。

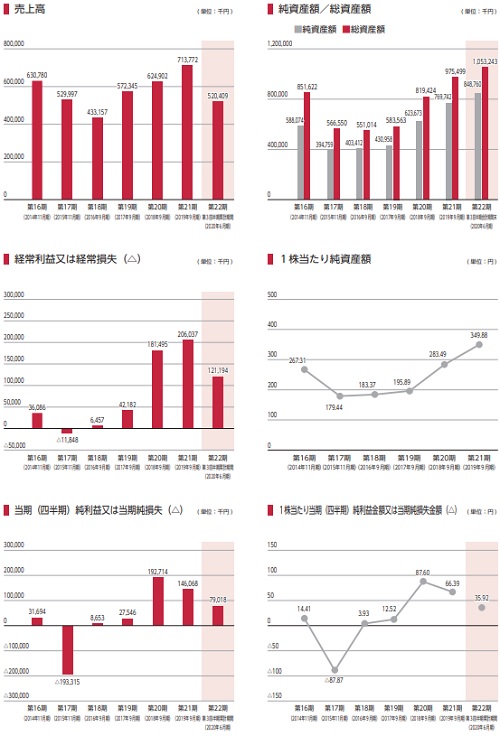

まぐまぐ(4059)の企業財務情報と配当性向

| 回次 | 第20期 | 第21期 |

| 決算年月 | 2018年9月 | 2019年9月 |

| 売上高 | 624,902 | 713,772 |

| 経常利益 | 181,495 | 206,037 |

| 当期純利益 | 192,714 | 146,068 |

| 資本金 | 100,000 | 100,000 |

| 純資産額 | 623,673 | 769,742 |

| 総資産額 | 819,424 | 975,499 |

| 1株当たり純資産額 | 283.49 | 349.88 |

| 1株当たり当期純利益金額 | 87.60 | 66.39 |

| 自己資本比率(%) | 76.11 | 78.91 |

| 自己資本利益率(%) | 36.55 | 20.97 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 301,979 | 217,371 |

| 投資活動によるキャッシュ・フロー | △18,100 | △45,511 |

| 財務活動によるキャッシュ・フロー | – | – |

| 現金及び現金同等物の期末残高 | 580,532 | 752,392 |

- 売上高520,409千円

- 営業利益123,193千円

- 経常利益121,194千円

- 四半期純利益79,018千円

プラットフォーム事業が属するデジタルコンテンツ市場は、総務省資料「令和元年版情報通信白書」によると直近の市場規模は前年比111.5%の1兆935億円となったそうです。

また同社のメディア広告事業が属するインターネット広告市場は電通調べの「2019年日本の広告費」によると2019年のインターネット広告費(媒体費のみ)は前年比114.8%の1兆6,630億円となり、前年に引続き高い成長率で推移しているそうです。

しかしながら、足元では新型コロナウイルスの拡大が景気に悪影響を及ぼしており、事業環境の先行きに留意が必要な状況となっています。先行きがわからないと言うことでしょうね。

まぐまぐ社の特徴は?どんな会社のか動画を探してみた

企業説明を行った動画はないようですね。「まぐまぐ!Live」などのライブ配信アプリなどをご紹介したかったんですけどね。今時、メルマガどうなの?と思いますけど規模が大きいとその威力も通常と異なると思います。

まぐまぐ!LiveアプリはAndroidとiPhoneに対応しています。

まぐまぐ(4059)の株主状況とロックアップについて

会社設立は1999年1月07日、東京都品川区西五反田三丁目12番14号 西五反田プレイス8階に本社を構えます。社長は松田誉史氏(1978年8月03日生まれ)、株式保有率は2.87%(70,400株)です。従業員数32人で臨時雇用者3人、平均年齢35.4歳、平均勤続年数3.0歳、平均年間給与5,288,000円です。

セグメント従業員はプラットフォーム事業11人、メディア広告事業14人、その他1人全社共通6人になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| エアトリ | 2,111,200株 | 85.99% | ○ |

| 松田 誉史 | 70,400株 | 2.87% | ○ |

| 浅尾 直樹 | 64,800株 | 2.64% | ○ |

| 山川 英治 | 64,800株 | 2.64% | ○ |

| 小森 良介 | 60,000株 | 2.44% | ○ |

| 加藤 正躬 | 14,000株 | 0.57% | × |

| アットウェア | 12,000株 | 0.49% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社エアトリ、当社株主である株式会社アットウェア、大森慎一、永平光一、株式会社ケーエルシー及び株式会社サケネットは、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年3月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社の株主である小森良介は、主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年12月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨を合意しております。

加えて、当社の役員かつ新株予約権者である松田誉史、浅尾直樹、山川英治及び市東聡は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年3月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年3月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

小森良介には90日間(2020年12月22日)のロックアップ、新株予約権者の一部には180日目(2021年3月22日)のロックアップが掛かっています。全てにおいてロックアップ解除倍率の設定は行われていません。

また、親引け設定はありません。

まぐまぐ(4059)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件後に掲載予定です。しばらくお待ちください。最新業績予想の他、PERやPBRなども後日追記します。仮条件範囲が730円~810円に決定しました。想定発行価格790円を挟むような形で決まっています。上限810円算出による上場規模は約5.5億円です。時価総額は22.1億円になり全体的に小粒上場と言えそうです。

9月24日に上場する企業は3社あり、最注目のIPOはトヨクモでしょう。続くIPOが「まぐまぐ」だと考えています。

修正値2,000円~2,500円

※注目度A、9月15日に修正値を追記

株式の85.99%を保有しているのがエアトリ(6191)になります。今回の上場は親子上場になりますが、以前より親子上場の観測が出ていたため市場関係者からすれば驚きはないそうです。

一時はファンドへ売却されるもエボラブルアジア(現エアトリ)傘下になり業績が回復しています。そのためベンチャーキャピタル保有株も現在はありません。ロックアップ率も高く新株予約権は行使期間に入っても上場後1ヶ月は行使できない制限が設けられています。

2020年9月の単独業績予想は売上6.68億円で前期比6.3%減、経常利益1.18億円で前期比42.7%減になります。減収減益になるため少し評価が落ちるはずです。四半期利益は7,600万円を計上し前期1.46億円から47.9%減と大幅に下がるそうです。

EPS34.71からPERを計算すると仮条件上限の810円算出で約23.34倍、BPS449.06からPBRは1.80倍になります。配当や株主優待はありません。

話題性としては非常に高いため現在の市場環境であれば初値3倍は狙えるようです。セカンダリーについては上げそうな気がしています。直近に上場した銘柄が大きく下げなければまぐまぐIPOも期待ができると思います。

IPOチャレンジポイントを利用する方は複数配分となる見込みだと思います。私もポイントを利用するのか迷っている状況です。

| 幹事名 | 配分単位 | 引受割合 |

| SBI証券(主幹事) | 552,300株 | 84.97% |

| みずほ証券 | 26,000株 | 4.00% |

| SMBC日興証券 | 26,000株 | 4.00% |

| 東海東京証券 | 13,000株 | 2.00% |

| エース証券 | 6,500株 | 1.00% |

| 岩井コスモ証券 | 6,500株 | 1.00% |

| 水戸証券 | 6,500株 | 1.00% |

| 岡三証券 | 3,300株 | 0.51% |

| マネックス証券 | 3,300株 | 0.51% |

| エイチ・エス証券 | 3,300株 | 0.51% |

| 極東証券 | 3,300株 | 0.51% |

株数は公開株数とオーバーアロットメントを合わせて680,000株あるため当選を狙えそうです。ただSBI証券が複数株抽選を行ってきた場合は当選者が減ってしまいます。株数的には200株~300株の複数配分の期待があると思います。

今回は東海東京証券が幹事入りしています。年末にかけて主幹事を行うかもしれないので口座を持っていない方は開設しておくと良いかもしれません。平幹事よりも主幹事狙いの証券会社だと思います。比較的IPO狙いの口座開設者は少ないと思います。

東海東京証券のIPO主幹事が増加しているため抽選ルールや取扱い実績などをまとめてみました。証券会社としては中堅に位置し、大手に比べIPO目的の口座数は少ないと考えられます。年間を通して幹事に入る割合も多いため穴場証券の …

マネックス証券だと未成年口座を利用した抽選参加が可能です。SBI証券も同様ですがネット証券だと未成年口座開設が簡単です。

1抽選権になるためIPO投資に専念するのであればお勧めします。2019年も2020年も未成年口座で当選できています!

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

それと今回もSBIネオモバイル証券でIPOの取扱いが期待できます!!SBI証券が同日上場でダブル主幹事なので抽選が面白そうです。

グラフィコIPOよりも株数が多いため「まぐまぐIPO」のほうが当選しやすそうです。もしかするとネオモバでも複数株当選の期待ができそうです。複数当選といっても2株とか3株なので利益にしたら低いです。

当選の2文字が妙に嬉しいんですよね。単元未満株のIPO抽選になります!詳しくは下記記事でまとめています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

IPOチャレンジポイントボーダーラインと複数株配分を考察!

まぐまぐIPOでSBI証券のIPOチャレンジポイントを使う方は多いと思います。グラフィコと2銘柄あるためIPOチャレンジポイントのボーダーラインも気になりますよね。過去のポイント当選表を作成してみました。

SBI証券に口座を開設していない方は急いだほうが良いでしょう。ネット証券の中では口座数が多く競争相手も多いと思いますが、申込まなければ抽選に参加できません。

IPOチャレンジポイントで当選できるボーダー数は300ポイント~350ポイントあたりだと予想します。Branading Engineer(7352)のボーダーラインが385Pなのは200株配分だと考えた投資家が多かったため数値が積み上がったのではないかと考えています。

まぐまぐは200株配分で仮条件引上げを考えると20万円程度の利益が狙えるかもしれません。20万円に400Pをつぎ込むのは個人的に勿体ないです。皆さんはどのように考えますか?

IPOチャレンジポイントの戦略を練ることもIPO投資の楽しみになっています!SBI証券のIPO抽選ルールについては下記記事で説明しています。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アイティメディア(2148) | PER56.67倍 | PBR8.03倍 |

| オールアバウト(2454) | PER40.35倍 | PBR3.27倍 |

| ZUU(4387) | PER-倍 | PBR9.58倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年3月25日~2024年3月24日 | 12,000株 | 375円 |

| 2018年12月21日~2026年1月31日 | 212,000株 | 375円 |

| 2020年12月22日~2028年12月21日 | 31,200株 | 640円 |

ストックオプション(新株予約権)は224,000株が行使期限に入っています。ただし新株予約権者は、普通株式が日本国内の証券取引所に上場された後1ヶ月が経過するまで新株予約権を行使することができません。

そのため最短でも1ヶ月後にしか売却できない制限が掛けられています。一部の新株予約権者には180日のロックアップ付与条件も付けられています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。まぐまぐ(4059)IPOの評価と申し込みスタンス

まぐまぐIPOは良いですね。何しろメルマガ媒体といえば同社のイメージが強いです。同社はインターネットやAIのテクノロジーを用いて、個人・法人を問わず誰もが気軽に利用できる、真に自由な情報発信プラットフォーマーとしての地位を確立することで、企業価値の向上を目指すそうです。有名なのでなんとでも言えそうですね。

※まぐまぐ公式サイト引用

2020年4月にリリースしたライブ配信サービス「まぐまぐ!Live」の機能拡充やユーザビリティの向上を目的とした開発保守、新規クリエイター獲得のための営業活動の促進、クリエイターへのサポート体制を充実させることで、新規クリエイターおよび課金読者数の増加を図っていくそうです。

このIPOは注目されそうです。ただ思ったほど業績が良いわけではないため上場後は業績ありきになるでしょう。

親子上場は基本的にIPOでは敬遠されることが多いのですが、ここ2年くらいは殆ど関係ないようです。エアトリとまぐまぐの事業が全く異なるため競合性もありませんしね。

ということで、まとめとしては全力で抽選に参加して問題ないIPOだと思います。9月24日に同日上場が3社もあることは残念ですけどイベント化することを願っています。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

これからIPO投資をされる方は、前受け金が不要でIPO抽選に参加できる企業を下記記事で取上げてみたので参考になるかもしれません。

野村證券も前受け金不要なんですよね。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。