トヨクモ(4058)のIPOが東証マザーズに新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はいちよし証券が務め公開株数500,000株、オーバーアロットメント50,000株です。上場規模は想定発行価格1,800円から計算すると約9.9億円になります。クラウドサービス事業になり人気があるIPOだと思います!

※トヨクモ公式サイト引用

サイボウズ(4776)が発行株式の11.63%にあたる600,000株を保有しています。元々はサイボウズの100%子会社として設立された企業になります。

その後、トヨクモが独立するためマネジメントバイアウト(MBO)を行いサイボウズの連結子会社から外れています。社名も「サイボウズスタートアップス株式会社」から現在の「トヨクモ株式会社」へ変更されています。

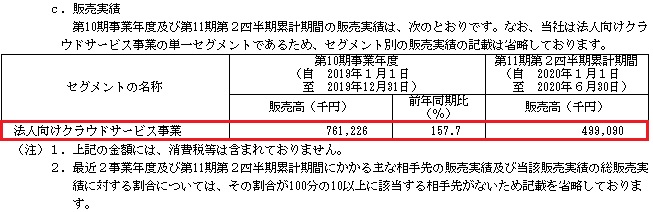

ただ売上割合を調べるとサイボウズが提供する「kintone」に依存したサービスとなっていました。第10期事業年度において売上高全体の59%をkintone連携サービスとして占めています。

サイボウズとのオフィシャルパートナー基本契約に基づいて提携が行われていますが、上場後に株主が入れ替わり多少心配事が増えるかもしれません。

競合他社比較では現時点で優位性があると同社は考えているようです。一番怖いのは災害時のシステム障害でしょうか。

トヨクモ(4058)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 法人向けクラウドサービス事業(安否確認サービス及びkintone連携サービスの開発・販売) |

| 上場日 | 9月24日 |

| ブックビルディング期間 | 9月04日~9月10日 |

| 想定価格 | 1,800円 |

| 仮条件 | 1,800円~2,000円 |

| 公開価格 | 2,000円 |

| 初値結果 | 9,020円(公開価格4.51倍) |

| 企業情報 | https://toyokumo.co.jp/ |

| 監査人 | PwCあらた有限責任監査法人 |

【手取金の使途】

手取概算額483,800千円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限82,500千円を合わせた手取概算額合計上限566,300千円については、以下のとおり、①人材採用費、②人件費、③広告宣伝費に充当する予定であります。

①人材採用費

既存サービスの向上及び新規サービス開発に伴う人材採用費に32,000千円を充当する予定。今後の事業拡大及び収益基盤の強化のためには、優秀な人材の確保が重要であると考えております。

②人件費

既存サービスの向上及び新規サービス開発に伴う人材に係る人件費に230,000千円を充当する予定。今後の事業拡大及び収益基盤の強化のためには、当社に在籍するすべての人員の育成、環境向上が重要であり、また社員が挙げた成果に対し適切に処遇することで優秀な人材の勤続年数長期化を図ることが重要であると考えております。

③広告宣伝費

知名度向上のための広告宣伝費として304,300千円を充当する予定。当社はストック型ビジネスモデルでありますので、広告宣伝費の活用による知名度向上、有償契約数の増加と、それによる将来の獲得収益の最大化を図ることが重要であり、当該資金はそのために必要であると考えております。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 300,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 500,000株 |

| オーバーアロットメント | 50,000株 |

| 上場時発行済み株数 | 5,002,000株(公募分を含む) |

| 想定ベースの時価総額 | 約90億円 |

| 幹事団 | いちよし証券(主幹事) 大和証券 SMBC日興証券 岩井コスモ証券 SBI証券 極東証券 東洋証券 マネックス証券 ←完全平等抽選 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

トヨクモ(4058)上場評判とIPO分析

想定発行価格1,800円を基に吸収金額を算出すると約9.0億円となり、オーバーアロットメントを含めると約9.9億円規模の上場となります。上場規模が小さくクラウド系のIPOなので初値2倍越えの期待は十分あると思います。トヨクモは法人向けクラウドサービスの開発・販売を行っている企業です。一過性のブームで終わるものではなく、顧客に継続的に利用していただけるようなサービスを開発・提供することを目指しています。

簡単な操作、シンプルな機能と分かりやすいデザインで、日常的にパソコンやスマートフォンを利用していないIT初心者の方にも、安心して利用できるサービスを提供し、企業における情報活用の第一歩を支援したいと考えているそうです。

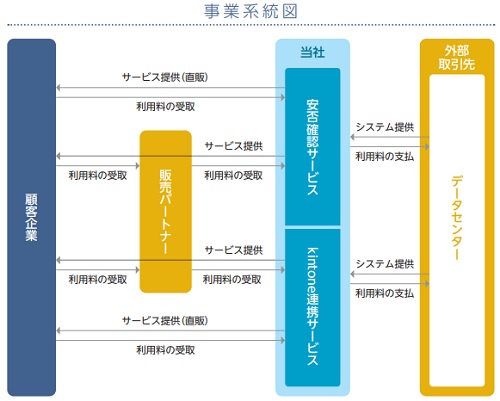

トヨクモの事業は、緊急時に簡単に情報共有できるように設計したシンプルなクラウドサービス「安否確認サービス」の開発・販売、サイボウズ株式会社の提供する業務アプリケーション構築サービス「kintone」と連携し、より便利に利用するためのクラウドサービス「kintone連携サービス」の開発・販売の2つのサービスにおいて事業を展開しています。

※有価証券届出書引用

安否確認サービスは、企業には自然災害や異常気象等による災害が発生した際に、混乱を最小限に留め、顧客サービスを継続的に提供するための対応策が求められております。

同社の提供する安否確認サービスは、災害時に従業員等の安否確認を携帯電話、スマートフォンやパソコンで行うクラウドサービスです。

災害発生時の被害状況を正確に把握し、従業員等への指示を迅速に行うための機能を備えており、社内ネットワークの障害時の緊急連絡用としても活用できるサービスになっています。

※有価証券届出書引用

トヨクモの安否確認サービスがクラウド型のシステムであることから、サーバーを柔軟に拡張することが可能であり、災害時のアクセス増加に自動で対応する機能を備えています。

具体的には気象庁から発表される地震速報等により、ユーザーのアクセスが始まる前にサーバーを自動的に拡張させます。これにより、災害時に当社システムへのアクセスが急増しても安定的にシステムが稼働する仕組みになっています。

一方、安否確認サービスの性質上、平常時は利用される機会が少ないことから、そのアクセス状況に応じたサーバー契約をしています。そのため常に適切な費用負担のみで運営することができ、競争力のある価格でのサービス提供が可能になっているそうです。

※有価証券届出書引用

サイボウズ株式会社の提供するkintoneは、売上管理や顧客管理など、業務に必要なアプリケーションを作成できるクラウドサービスです。利用者にとってアプリケーションの設計や各種運用設定にプログラミングは必要なく、マウス操作のみで利用できます。

様々な用途で利用できるkintoneですが基本機能のみでは実現できないこともあります。そこで「kintone連携サービス」としてkintoneをより便利に活用することを支援しています。

同社のサービスはクラウドサービスであることから、顧客の申込みから利用までオンラインで完結することができます。また、問い合わせを頂いた企業には無料の試用期間を提供し操作を体験していただいているそうです。

さらに、その試用期間中に企業の担当者が自ら操作を習得できるようなサービスとなっています。

ビジネスモデルは利用期間に応じて料金が発生する仕組みを採用しています。有償契約数の増加により、継続的に収益が積み上がるストック型ビジネスです。また当社が提供するサービスは、流行に左右されない性質のものであるため、継続して利用しやすいことも特徴となっています。

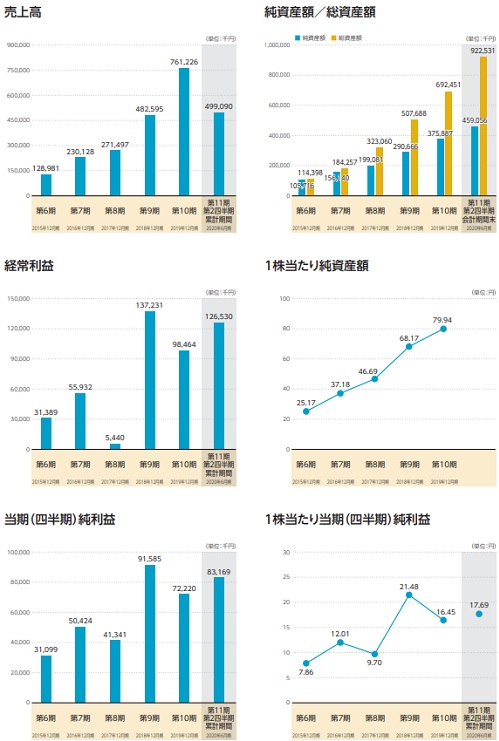

トヨクモ(4058)の企業財務情報と配当性向

| 回次 | 第9期 | 第10期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上高 | 482,595 | 761,226 |

| 経常利益 | 137,231 | 98,464 |

| 当期純利益 | 91,585 | 72,220 |

| 資本金 | 50,800 | 57,300 |

| 純資産額 | 290,666 | 375,887 |

| 総資産額 | 507,688 | 692,451 |

| 1株当たり純資産額 | 68.17 | 79.94 |

| 1株当たり当期純利益金額 | 21.48 | 16.45 |

| 自己資本比率(%) | 57.3 | 54.3 |

| 自己資本利益率(%) | 37.4 | 21.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 210,721 | 179,869 |

| 投資活動によるキャッシュ・フロー | △3,757 | △8,473 |

| 財務活動によるキャッシュ・フロー | – | 13,000 |

| 現金及び現金同等物の期末残高 | 427,040 | 611,437 |

- 売上高499,090千円

- 売上原価71,699千円、売上総利益427,390千円

- 営業利益128,617千円

- 経常利益126,530千円

- 当期純利益83,169千円

新型コロナウイルス感染症拡大による働き方の変化が注目される中で、現在提供する「安否確認サービス」は災害発生時の被害状況を正確に把握し、従業員等への指示を迅速に行うなど、企業の災害対策に有用な機能を備えています。

また全社への一斉連絡や出社確認など、コミュニケーションを円滑にする機能を持つことから、新型コロナウイルス感染症による働き方の変化への対応にも有用であると考えているそうです。

そのためテレビCM等のマス広告も利用し安否確認サービスの知名度向上に努めてきたそうです!

トヨクモ社の特徴は?どんな会社なのか動画を探してみた

トヨクモのテレビCMがYouTubeにあったので掲載したいと思います。私の地域では見たことがない動画CMだと思います。頻繁にバージョンアップ説明の動画がYouTubeに掲載されているようです。見たことがない方は上記動画を見るとなんとなく事業内容が見えてくるのではないでしょうか。

安価な価格設定になり利用期間に応じて費用が発生するストック型ビジネスを採用しています。上場による収益期待はあると思います。

トヨクモ(4058)の株主状況とロックアップについて

会社設立は2010年8月02日、東京都品川区西五反田二丁目27番3号に本社を構えます。社長は山本裕次氏(1968年3月12日生まれ)、株式保有率は5.81%(300,000株)です。従業員数31人で平均年齢31.4歳、平均勤続年数2.25年、平均年間給与6,498,000円です。臨時雇用者は従業員数の100分の10に満たないため省略されています。

事業は法人向けクラウドサービス事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社ナノバンク | 2,448,000株 | 47.44% | ○ |

| サイボウズ株式会社 | 600,000株 | 11.63% | ○ |

| インキュベイトファンド2号投資事業有限責任組合 | 350,000株 | 6.78% | × |

| 田里 友彦 | 330,000株 | 6.40% | ○ |

| 山本 裕次 | 300,000株 | 5.81% | ○ |

| 落合 雄一 | 290,000株 | 5.62% | ○ |

| 片岡 寛 | 160,000株 | 3.10% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、当社株主であり売出人であるサイボウズ株式会社並びに当社株主であり貸株人かつ当社役員である山本裕次並びに当社株主であり当社役員である田里友彦、石井和彦並びに当社株主である落合雄一、株式会社ナノバンク及び株式会社サムライキャピタルは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年12月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

また、当社の新株予約権保有者であり、当社役員である木下正則は、主幹事会社に対し、ロックアップ期間中、主幹事会社の事前の書面による同意なしには当社新株予約権及び新株予約権の行使により取得した当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年12月22日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格の1.5倍以上となっています。

また新株予約権保有の木下正則氏にも同様の条件が設定されいます。インキュベイトファンドにはロックアップが付与されていません。

親引け設定は10,000株を上限として実施される予定です。

トヨクモ(4058)IPOの初値予想と幹事引受け株数

大手初値予想は2社掲載予定です。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。大手初値予想が更新されました。また仮条件が1,800円~2,000円で決定しています。

いちよし証券が主幹事を執り行うためどうしてもティアンドエス(4055)を連想してしまいます。ティアンドエスは上場後から1ヶ月未満で公開価格の10倍を記録しているためトヨクモも期待できると思います。ただセカンダリーが同じように上向くのかは誰にもわかりません。リスクある投資なのでセカンダリー投資は気を付けてください。

同社は法人向けクラウドサービスの開発販売を行う企業です。そしてサイボウズとの関わり合いが深い企業になります。設立時はサイボウズと親子関係でしたが現在は提携企業となっています。ただ同社のkintone連携サービスでは現在もサイボウズが提供する業務アプリケーション構築サービスを利用しています。

修正値7,000円~9,000円

※注目度B、修正値は9月04日に追記

初値予想の上限は5倍まで予想されているようです。初値は上場3日目にならないと難しい観測が出ているようです。ベンチャーキャピタルもインキュベイトファンド1社になり動きやすい環境です。ちなみにロックアップは掛かっておらず350,000株がいつでも売却可能となっています。

2020年12月の単独業績予想が出ていたので情報共有します。売上は10.36億円となり前期比で36.1%増、経常利益は1.84億円となり前期比87.8%増、四半期利益は1.2億円となり前期比66.7%増の増収増益を見込んでいます。

またEPSが25.27なのでPERは79.15倍、BPS195.86なのでPBRは10.21倍になります。成長性は感じられますがかなり織り込み済みの株価のような気がします。

しかしIPO市場は何でもアゲアゲ状態が続いているため、もしかしたら短期間で10,000円を超える株価に到達する可能性もあります。ロックアップは90日間で発行価格(公開価格)の1.5倍以上だと売却可能です。

役員や関係者が多いためVC売却時期が問題となりそうです。上場による吸収額は公開価格が2,000円決定で11億円、時価総額は100億円になる予定です。公募組はかなり利益が狙えるようですね!

| 幹事名 | 配分単位 | 引受割合 |

| いちよし証券(主幹事) | 375,000株 | 75.00% |

| 大和証券 | 35,000株 | 7.00% |

| SMBC日興証券 | 30,000株 | 6.00% |

| 岩井コスモ証券 | 15,000株 | 3.00% |

| SBI証券 | 15,000株 | 3.00% |

| 極東証券 | 10,000株 | 2.00% |

| 東洋証券 | 10,000株 | 2.00% |

| マネックス証券 | 10,000株 | 2.00% |

株数がオーバーアロットメントを合わせて550,000株あるため当選期待はできそうです。平幹事からの当選は難しいかもしれませんが当選したら大きな利益が見込めるため全力申し込みでしょう!

極東証券と東洋証券はネット抽選がないと思います。今年はいちよし証券が頑張りますね!でもIPO抽選ルールが改悪されているので下記記事を申込み前にチェックしてください。結構絶望的な内容となっています。

いちよし証券のIPO抽選ルールについて詳しく説明します。前受け金不要でインターネット経由のIPO抽選に参加ができるため口座を開設しておきたい証券会社です。IPO取扱い実績が増え今後もコンスタンスに取扱いが期待できそうです …

IPO以外にリスクを軽減しながら利益を狙うのであればクラウドファンディング(ソーシャルレンディング)投資という選択肢もあります。

実際に投資を行っている利回りは3%~8%くらいが多いです。クラウドファンディングにも種類があるのでリスクができるだけ軽減される投資方法がよいと思います。劣後出資採用の企業であれば投資元本や分配金を受取れる可能性がより高い構造となっています。

キャンペーン狙いだと最近システムが大幅に変更されたトライオートFXで利益を狙うのもありだと思います。私も今回の三大キャンペーンに参加しています。詳細確認ついでにタイアップ特典も頂いてください!

トライオートFXの実績や評判って本当なのか?と思うことがあり色々と調べてみました。過去に同社システムを利用していた時期もありFXやETF取引を実際に行っていました。これまで大きな金額を投入したことはありませんが当時は楽 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| オービック(4684) | PER48.62倍 | PBR7.18倍 |

| 大塚商会(4768) | PER23.1倍 | PBR3.89倍 |

| サイボウズ(4776) | PER150.46倍 | PBR33.76倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年1月28日~2027年1月20日 | 29,000株 | 50円 |

| 2023年4月03日~2029年3月27日 | 429,000株 | 70円 |

ストックオプション(新株予約権)は29,000株が行使期限に入るようです。発行価格が50円となっているため対象者は大きな利益となりそうです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。トヨクモ(4058)IPOの評価と申し込みスタンス

トヨクモIPOは良いですね。それに新型コロナウイルス感染症にも少し関係がある事業です。災害発生時の被害状況を正確に把握し、従業員等への指示を迅速に行うことができます。そのような機能を備えていることから、新型コロナウイルス感染症による働き方の変化への対応にも役に立つ期待ができるそうです。

※トヨクモ公式サイト引用

新聞広告や雑誌広告、テレビCM、ラジオCMなどを利用しているため知名度はあるはずです。業績も順調に拡大しているようなのでIPOとしても問題はなさそうです。

ただし、いちよし証券が主幹事となっていることはネット抽選派の公募組には残念なことでしょう。主幹事の時くらいは抽選で10%配分になることを期待したいです。

いちよし証券は3年くらい当選できていないためそろそろ当選を頂きたいと勝手に考えています。クラウドでストック型ビジネスなので買われるでしょう。同日上場のグラフィコ(4930)よりも人気があるかもしれませんね。

グラフィコ(4930)IPO上場承認と初値予想

9月末上場が出てきたので2020年も年末を少し意識してIPO抽選に参加しておきましょう。コロナ禍で出費が増えているためいつもより積極的にIPOに参加したいと思っています!

岡三オンライン証券はIPOの取扱い数が多いぞ! 【前受け金不要でIPO参加可能】

⇒ 岡三オンライン公式サイト

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。