雪国まいたけ(1375)のIPOが東証市場に新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC日興証券と大和証券が共同主幹事となっており公開株数17,672,700株、オーバーアロットメント2,650,800株です。上場規模は想定発行価格2,330円から計算すると約473.5億円になります。

全てベインキャピタル系ファンドの売出株になるためIPOでは人気と言えません。どちらかと言えば不人気案件になると予想されます。

※雪国まいたけ公式サイト引用

これまで10億円程度の上場が続いていたため巨額上場で驚きました。ただコロナ禍では追い風に乗る企業のためもしかしたら利益がでるかもしれません。

IT系でもない「水産・農林業」の業種が人気なのか?と言われれば困りますけどね。何処までディスカウントしてくるのか楽しみでもあります。

本社が新潟県となっていることもIPO的には残念です。地方企業は盛り上がりに欠けることが多々あります。

業績は新型コロナウイルス感染拡大を受けた外出自粛により、家庭での調理機会の増加や健康意識の高まりを背景とした機能性食材の需要拡大が続いているそうです。上場規模が大きいことが最大の懸念材料でしょう!

雪国まいたけ(1375)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部に決定 ※9月09日に上場市場が決定 |

| 業種 | 水産・農林業 |

| 事業内容 | まいたけ、エリンギ、ぶなしめじ等の生産販売及びきのこの加工食品の製造販売 |

| 上場日 | 9月17日 |

| ブックビルディング期間 | 9月02日~9月08日 |

| 想定売出価格 | 2,330円 |

| 仮条件 | 2,000円~2,400円 |

| 売出価格 | 2,200円 |

| 初値結果 | 2,100円(上昇率-4.55%) |

| 企業情報 | https://www.maitake.co.jp/ |

| 監査人 | PwCあらた有限責任監査法人 |

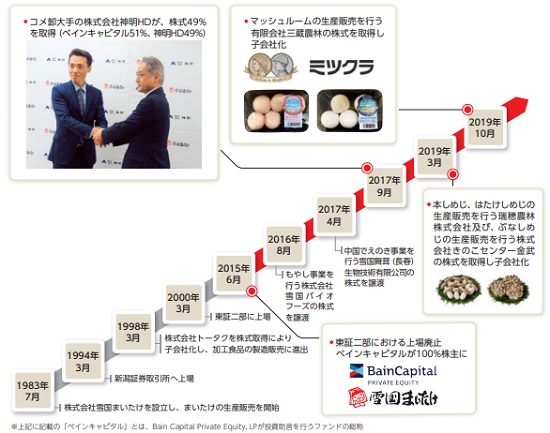

【ベインキャピタルグループとの関係】

当社は、グローバルプライベート・エクイティファームである、ベインキャピタルグループに属するBain Capital Private Equity, LPが投資助言を行うファンドからの出資を受けており、本書提出日現在において、同ファンドは当社発行済株式総数の51.0%を保有しております。また、当社の取締役である中浜俊介及び杉本勇次の2名がべインキャピタルグループから派遣されております。

ベインキャピタルグループは、当社の上場時において、所有する当社株式の全部または一部を売却する予定でありますが、当社上場後においても相当数の当社株式を保有する可能性があります。したがって、今後の当社株式の保有方針及び処分方針によっては、当社株式の流動性や市場価格等に影響を及ぼす可能性があります。

また、当社上場後にベインキャピタルグループが相当数の当社株式を保有し続けたり、又は当社株式を買い増したりする場合には、当社の役員の選解任、他社との合併等の組織再編、減資、定款の変更等の当社の株主総会決議の結果に重要な影響を及ぼす可能性があります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 17,672,700株 |

| 公開株数(合計) | 17,672,700株 |

| オーバーアロットメント | 2,650,800株 |

| 上場時発行済み株数 | 39,850,000株(公募分を含む) |

| 想定ベースの時価総額 | 約928.5億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 大和証券(共同主幹事) みずほ証券 SBI証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 |

雪国まいたけ(1375)上場評判とIPO分析

想定売出価格2,330円を基に吸収金額を算出すると約411.8億円となり、オーバーアロットメントを含めると約473.5億円規模の上場となります。しかも全て売出株なのでIPOでは人気が薄れます!雪国まいたけグループは、同社と子会社3社で構成され、きのこ類(まいたけ、エリンギ、ぶなしめじ、本しめじ、はたけしめじ、マッシュルーム等)及びきのこ加工食品の生産及び販売を主たる事業としています。

雪国まいたけグループでは、まいたけの人工栽培に成功した後、まいたけの工業生産による安定的な生産・供給体制及び品質管理体制並びに小売事業者への直接販売を中心とした流通ルートの整備を図るとともに、そのノウハウをエリンギ・ぶなしめじの商品化に活かし、「きのこ総合企業」としての体制を確立してきたそうです。

※有価証券届出書引用

雪国まいたけグループでは独自に開発した工業生産手法によりきのこを生産しています。生産工程と各工程における手法の特徴については独自生産手法により安定した生産能力、収穫、そして品質を実現しています。

培地合成では、広葉樹のオガ粉と栄養添加物を独自の割合で配合して栽培の土台となる培地を作成し、高温・高圧で殺菌します。また独自レシピで培地を配合し、農薬や化学肥料は一切使用していないそうです。

植菌ではクリーンルーム管理の植菌室で培地に種菌を接種します。まいたけの生産においては独自に開発した菌を使用するとともに、植菌作業の自動化にも取り組んでいます。

この他、「培養・育成」「収穫・包装」など他社とは異なり独自の生産手法を用いているそうです。

※有価証券届出書引用

まいたけ販売の特徴としては、人口の多い団塊世代が後期高齢者となる「2020年問題」が話題になるなど、少子高齢化の波は確実に強くなってきています。

人口減少によってあらゆる商品の需要減少が予想されていますが、同社では高齢化の波を前向きに受け止めているそうです。自社アンケートの結果、まいたけのヘビーユーザーはシニア世代になるほど多くなることがわかっている結果が出ているそうです。

「まいたけ」は食物繊維等の栄養素が摂取できる食材としてメディアに露出することが少なくありません。最近では、まいたけに含まれる栄養成分の健康促進効果なども紹介されるようになっているそうです。

健康意識の高いアクティブシニアからの支持が強いまいたけは、需要がいっそう高まってくることが見込まれるそうです。

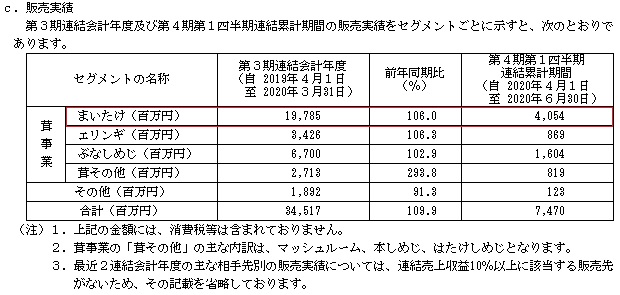

販売実績からも「まいたけ」の売上げが54.3%程度を占めていることがわかります。

※有価証券届出書引用

きのこの国内消費量について、国内人口の減少傾向や少子高齢化が進む一方で、アクティブシニアを始めとする健康ニーズの高い消費者層のきのこ消費が増えることによって今後も安定的に消費が推移すると分析しているそうです。

特に主力製品の「まいたけ」の国内消費量については、消費の地域差、消費の季節差、ジェネレーションギャップが存在し、今後の成長ポテンシャルは十分に存在していると考えているそうです。

きのこの価格については一部のきのこでコモディティ化が生じている一方、まいたけでは大量生産の困難さに伴う参入障壁の高さを背景に需要過多の状態にあるため、価格は安定的に推移すると判断しているとのことです!

まいたけの生産は参入障壁が高いと初めて知りました。きのこは環境さえ整えば簡単にできるイメージがありました。

雪国まいたけ(1375)の企業財務情報と配当性向

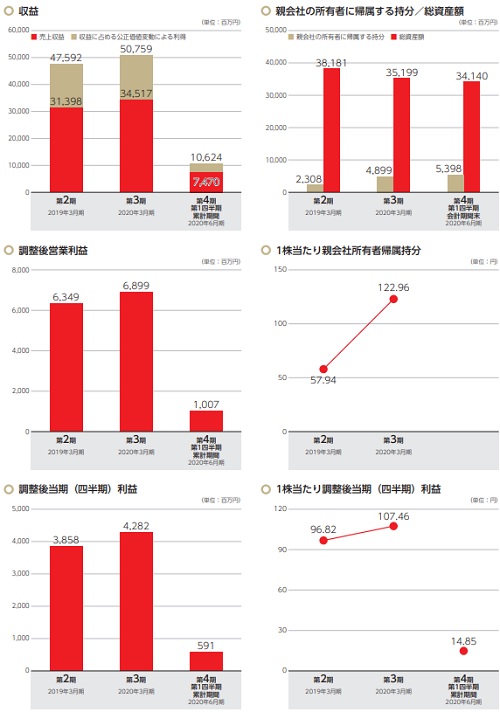

| 回次 | 第2期 | 第3期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 収益 | 47,592 | 50,759 |

| 税引前利益 | 6,321 | 6,646 |

| 親会社の所有者に帰属する当期利益 | 4,389 | 4,346 |

| 親会社の所有者に帰属する当期包括利益 | 4,390 | 4,272 |

| 親会社の所有者に帰属する持分 | 2,308 | 4,899 |

| 総資産額 | 38,181 | 35,199 |

| 1株当たり親会社所有者帰属持分 | 57.94 | 122.96 |

| 基本的1株当たり当期利益 | 110.16 | 109.07 |

| 希薄化後1株当たり当期利益 | 110.10 | 108.98 |

| 親会社所有者帰属持分比率(%) | 6.05 | 13.92 |

| 親会社所有者帰属持分当期利益率(%) | 3,939.49 | 120.59 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 7,994 | 4,891 |

| 投資活動によるキャッシュ・フロー | △2,101 | △1,994 |

| 財務活動によるキャッシュ・フロー | △2,946 | △5,053 |

| 現金及び現金同等物の期末残高 | 6,617 | 4,461 |

- 収益10,624百万円(前年同期比9.8%増)

- 売上収益7,470百万円(同5.3%増)

- 売上総利益2,895百万円(同28.1%増)

- 販売費及び一般管理費1,909百万円(同4.1%減)

- 営業利益909百万円(同111.7%増)

- 四半期利益(親会社の所有者帰属)は、487百万円(同221.6%増)

原材料価格の高騰や人件費の上昇、それにともなう物流費の上昇など厳しい状況だったそうです。しかしその一方で、国内きのこ市場は新型コロナウイルス感染拡大を受けた外出自粛にともなう家庭での調理機会の増加や、健康意識の高まりを背景とした機能性食材の需要拡大などにより堅調に推移したそうです!

雪国まいたけの特徴は?どんな会社のか動画を探してみた

雪国まいたけの動画をYouTubeで見つけることができました。複数ありましたが、工場やまいたけの動画も映っていることから下記動画を共有させて頂きます!栽培に利用した木質資源は熱エネルギーとして再利用しているそうです。環境にもよいアピールができているようです。

雪国まいたけ(1375)の株主状況とロックアップについて

会社設立は2017年7月14日、新潟県南魚沼市余川89番地に本社を構えます。社長は足利厳氏(1963年5月21日生まれ)、株式保有率は0.15%(60,700株)です。従業員数は1,034人で臨時雇用者932人、平均年齢40.1歳、平均勤続年数10.8年、平均年間給与3,503,272円です。

また連結従業員は1,115人になり、セグメント別では茸事業1,050人、その他7人、全社共通58人となっています。連結の人事雇用者は1,224人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| Bain Capital Snow Hong Kong Limited | 20,323,500株 | 50.90% | ○ |

| 神明ホールディングス | 19,526,500株 | 48.91% | ○ |

| 足利 厳 | 60,700株 | 0.15% | ○ |

| 小室 雅裕 | 15,200株 | 0.04% | ○ |

【ロックアップについて】

引受人の買取引受による売出しに関し、売出人かつ貸株人であるBain Capital Snow Hong Kong Limited及び当社株主である株式会社神明ホールディングス並びに当社新株予約権者である足利厳及び小室雅裕は、共同主幹事会社に対して、引受人の買取引受による売出しにかかる元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2021年3月15日までの期間(以下「ロックアップ期間」という。)中は、共同主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年3月15日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はないため180日間は売却不可になります。

神明ホールディングスは雪国まいたけの発行済株式総数49.0%を保有しています。よって436,500株を上限に親引けを予定していることから、株式の総議決権の過半数を保有することになる可能性があるそうです。

その場合は神明ホールディングスの連結子会社となります。

雪国まいたけ(1375)IPOの初値予想と幹事引受け株数

大手初値予想はしばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。大手初値予想が更新されました。仮条件範囲が2,000円~2,400円に決定し想定発行価格2,330円から下限方向に大きく広げられています。類似企業のホクトと比べた場合は割安だそうですが、IFRS採用銘柄のため気になるのは「のれん」です。

業績面では新型コロナウイルス感染症の影響により増収が続いているそうです。また野菜の高騰によりきのこ需要が増えコロナ禍による追い風が吹く状態が続いているそうです。きのこ生産は天候に影響されないため安定した供給ができ、価格も安価になるはずです。

猛暑や長雨に影響されることがないメリットは大きいでしょう。シイタケの消費は横ばいのようですが、他のきのこ類は需要が高まっているそうです。

修正値2,093円~2,200円

※注目度A

同社は決して財務体質が良いとは言えないため機関投資家の動向次第で株価が上下に動くようです。どの株にも言えることですが、今回はVC売出しのIPOになるため神経を尖らせておくべきでしょう。

どちらかといえばセカンダリーが賑わうタイプのIPOではないか?という観測が出ています。一旦、株価が下げると公募組が売り急ぎそれを買い付けるパターンも考えられるようです。

2021年3月の連結業績予想は収益合計が526.8億円になり前期から3.8%伸びるそうです。企業規模から考えると凄いと思います。また営業利益が83.2億円で前期から24.4%増になります。四半期利益は51.0億円で前期から17.3%増になっています。

公開価格が仮条件上限の2,400円で決まった場合、EPS127.96からPERは18.76倍になります。またBPS251.19からPBRは9.55倍です。

配当金は42円設定されていることから配当利回りは1.75%になります。この他、株主優待が3月末権利で3,000円分用意されています。配当や優待を狙った売買は少ないと思います。

多くの投資家が「雪国まいたけ」のIPO申込みで悩んでいるようです。投資スタンスとしては今回はスルーして次のIPOから専念する投資家も多いようです。公開価格割れもないとは言えない案件なのでよく考えて申込を行いましょう!

売出価格が仮条件上限に決定しなかったことで全体的な評価が下がっているようです。幹事引受価格が2093.86円となっていることでシンジケートカバーによる買い支えパターンが予想されています。参戦される方は注意してください!

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(共同主幹事) | 5,898,600株 | 48.40% |

| 大和証券(共同主幹事) | 4,825,800株 | 39.60% |

| みずほ証券 | 1,267,300株 | 10.40% |

| SBI証券 | 97,400株 | 0.80% |

| 楽天証券 | 97,400株 | 0.80% |

ベインキャピタル系ファンドの売出株になるためIPOではあまり人気がないでしょう。しかし直近のIPOは過熱感があるためもしかすると利益が出るかもしれません。株主優待設定もあることである程度の株価で下支えとなるはずです。

IPO当選を狙うならSMBC日興証券の口座は開設しておいたほうが良いです。しかもかなり当選確率が高いと思われるため新規口座開設1回目の申込みでも当選できるかもしれません。利益が出るのか微妙ですけどIPO当選確率は高いと思われます。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

大和証券も共同幹事のため当選を狙えると思います。引受割合は後日調べて掲載を行いたいと思います。VC売出し案件のため不人気になる傾向が強いですよね。

ただコロナ禍でキノコ類の需要は多いようです!また株数が多いことからSBIネオトレード証券でも取扱いがあるかもしれません。SBIネオトレード証券はSBI証券の傘下企業になりIPO取扱いにも期待が持てるかもしれません。タイアップ中なので2,000円貰えます。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

また、これからIPOを目指す企業の取扱いが始まったイークラウドに独占インタビューを行いました。業界最大手のファンディーノとは異なる路線で株式投資型クラウドファンディングに取り組んでいくと感じました。

面白い記事なのでよかったら投資の参考にして頂けたらと思います。驚く内容となっています!

イークラウド(Ecrowd)代表取締役の波多江 直彦氏に直接インタビューをさせて頂きました。株式投資型クラウドファンディング(ECF)に興味があるけれど、まだ投資を悩んでいる方へ参考になる内容だと思います。 今回も普段お …

最近はインタビューさせて頂くことが多くなり嬉しい限りです。質問をまとめるのも大変ですけど知りたい内容に答えて頂けるチャンスですからね。

引き続きこの取り組みは行っていきたいと思います。既に数社にインタビューさせていただいています!

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ホクト(1379) | PER22.87倍 | PBR1.33倍 |

| 一正蒲鉾(2904) | PER18.93倍 | PBR1.7倍 |

| サトウ食品(2923) | PER20.47倍 | PBR1.52倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年9月29日~2027年9月28日 | 75,900株 | 500円 |

ストックオプション(新株予約権)は行使期限を迎えているため市場で売却可能のようです。対象者は取締役1人と従業員1人となっています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。雪国まいたけ(1375)IPOの評価と申し込みスタンス

雪国まいたけIPOは上場が減る時期に狙ってきた感があります。詳細は定かではありませんがベインキャピタルグループはやり手ですからね。株主優待は6ヶ月継続保有で3,000円相当の自社商品となっています。9月末権利を獲得しておくと優待を貰えるはずです。

※有価証券届出書引用

雪国まいたけは2015年6月まで東証2部に上場していた企業です。過去には新潟証券取引所に上場していた銘柄のようです。調べると新潟証券取引所は2000年の3月01日に廃止されていました。

同社はきのこ業界のリーディングカンパニーとしての地位を築いているため、業界の中では有名です。しかし投資市場では不人気だと思います。

「きのこ」でいえばホクト(1379)が類似企業として近そうです。雪国まいたけの連結配当性向は30%程度を中長期的な目標としていることで配当も気になるところです。

仮条件発表の段階で配当利回りや優待利回りについても調べたいと思います。IPOに当選しやすいためいつもよりも情報量多めで予想記事を書くつもりです!

また大手初値予想を無料で確認できる方法を記事にしました。よかったらこちらも確認しておいてください!IPOで必要なDMM.com証券の口座開設を行うだけなんですけどね。

モーニングスターのウェブ新聞で確認する方法です!

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。