グラフィコ(4930)のIPOがJASDAQスタンダードに新規上場承認されたので詳しく情報をご紹介したいと思います。今回も業績や上場規模などを確認しIPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数280,000株、オーバーアロットメント42,000株です。上場規模は想定発行価格3,850円から計算すると約12.4億円になります。株数が少ないため当選しにくく、株単価が高いので儲かりやすいかもしれません!

※グラフィコ公式サイト引用

グラフィコIPOは独自性ある商品となっていることで、消費者ニーズを捉えた高付加価値で競争力の高い商品企画開発に取り組んでいます。主力ブランドでは大ヒットとなった商品が複数存在しています。

SNSやウェブ、テレビなどの広域プロモーションを中心とした宣伝とPR活動も積極的に行っています。

ただグラフィコのような企業はヒット商品が出ないと収益的に厳しくなることも考えられます。上場段階では売上・利益共に順調に拡大しているようです。心配なのは競合他社の存在です。

ヒット商品が出てもすぐに真似されますし、時代や環境の変化で消費者の需要変化が起きやすい事業だと感じます。その他にはファブレス企業のため製造を委託する企業との関係性も重要になりそうです。

上場により企業規模が大きくなることで「ファブレスメーカー」としての地位を築きたいところでしょうか。

グラフィコ(4930)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 化学 |

| 事業内容 | 健康食品・化粧品・日用雑貨・医薬品等の企画製造販売 |

| 上場日 | 9月24日 |

| ブックビルディング期間 | 9月04日~9月10日 |

| 想定価格 | 3,850円 |

| 仮条件 | 3,850円~4,090円 |

| 公開価格 | 4,090円 |

| 初値結果 | 9,560円(公開価格2.34倍) |

| 企業情報 | https://www.graphico.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額279,360千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限148,764千円については、運転資金等に充当する予定であり、その具体的な内容及び充当予定時期は以下のとおりであります。

①業容拡大に伴う仕入資金等の運転資金として210,000千円を充当する予定

②WEB、テレビ等の広域プロモーションの広告宣伝費用として115,000千円を充当する予定

③新商品開発に伴う費用として50,000千円を充当する予定

④新規採用に係る採用費及び人件費として53,124千円を充当する予定

なお上記調達資金につきましては、具体的な充当時期までは安全性の高い金融商品等で運用する予定

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 80,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 280,000株 |

| オーバーアロットメント | 42,000株 |

| 上場時発行済み株数 | 880,000株(公募分を含む) |

| 想定ベースの時価総額 | 約33.9億円 |

| 幹事団 | SBI証券(主幹事) ←ここで当選 大和証券 SMBC日興証券 いちよし証券 岩井コスモ証券 藍澤證券 東洋証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

グラフィコ(4930)上場評判とIPO分析

想定発行価格3,850円を基に吸収金額を算出すると約10.8億円となり、オーバーアロットメントを含めると約12.4億円規模の上場となります。上場規模としてはコロナ禍を考慮しても十分吸収可能だと思います。グラフィコは商品企画開発から、マーケティング、プロモーション、セールスまでを一貫して行っている企業です。それぞれにベストな生産方法や工場を選出して製造する機動的なファブレススタイル(製造設備を自社で保有せず、外部へ製造委託する業務形態)を取っています。

健康食品や化粧品、日用雑貨、医薬品を中心に展開し、女性の潜在ニーズを引き出し、新発想の商品を世の中に定着させることで、累計販売数100万個超えの商品を複数展開しています。

商品を一目で理解できるパッケージ、ネーミング、店頭販促物、PR活動により生活者の共感や悩みの解決を提案しており、自社オリジナル商品のみならず、海外メーカーからオキシクリーンの日本オリジナル商品の販売を含む独占販売権を取得し、正規輸入販売元として日本国内にてマーケティングを行い販売しています。

※有価証券届出書引用

主要な販売チャネルはドラッグストアやGMS、ホームセンター、バラエティストアになります。また自社で通信販売も行っています。海外では各国の代理店を通じて販売を行う方法を取っているそうです。

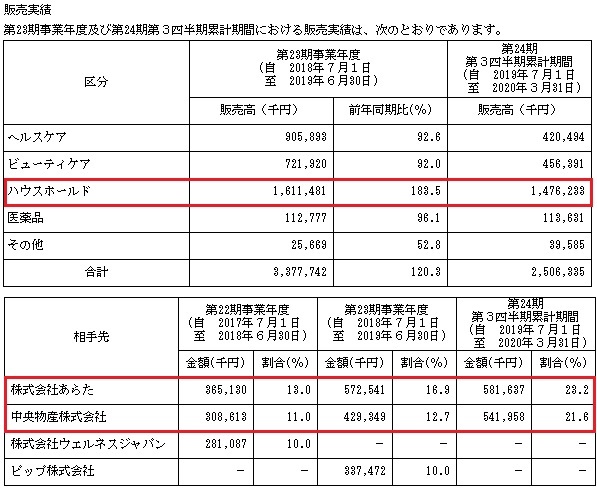

グラフィコは健康食品や化粧品、日用雑貨、医薬品の企画及び販売を主たる事業とする単一セグメントになり、商品カテゴリーを健康食品を中心とする「ヘルスケア」、化粧品を中心とする「ビューティケア」、日用雑貨の「ハウスホールド」、医療用医薬品と一般用医薬品の「医薬品」、「その他」に区分しています。

※グラフィコ公式サイト引用

商品化から販売までの流れは、同社が製造、物流を外部へ委託するファブレス企業になるため、商品の企画や開発、マーケティング、プロモーション、セールスに経営資源を集中しているそうです。

「生活者が必要としている」「使用実感が高い」「ポジティブな気持ちになる」商品を企画開発しており、常に使う人の立場で考え、シーズ(原材料や技術等に基づく製品アイデアや消費者自身が気が付いていないニーズ)を探り、ニーズを把握するそうです。

「①調査⇒②企画⇒③開発⇒④宣伝⇒⑤販売」の5アクションで独自性のある商品を企画及び販売し、複数のヒット商品を生み出しています。

※有価証券届出書引用

調査段階においては、ブランド育成のため、新商品として可能性のあるアイテムを検討し、ターゲットとする市場規模や顧客、想定される競合先や商品、商品の使用感、成分等の調査、分析を行います。

企画部門は全員30代から50代の女性で構成され、ターゲットとなる顧客ニーズをくみ上げることが可能な体制を整えているそうです。開発ではファブレスメーカーとして最適な原料・資材の調達、生産委託先の選定や製造管理等を行うことで、製造コストを抑え市場ニーズの変化に対応できる機動力を高めているそうです。

宣伝は販促計画及び広告戦略を立案し、その戦略を推進するための効果的なセールス・プロモーションツールを制作しています。

また販売では市場、競合、商品使用感等についての分析を基に、より効果的な販売戦略を立案し、消費者に訴求力のある販促物を活用しながら、販売店舗の売り場作りやプライベート・ブランド商品等の提案営業を進めているそうです。

グラフィコ(4930)の企業財務情報と配当性向

| 回次 | 第22期 | 第23期 |

| 決算年月 | 2018年6月 | 2019年6月 |

| 売上高 | 2,807,162 | 3,377,742 |

| 経常利益 | 150,757 | 205,750 |

| 当期純利益 | 23,086 | 144,168 |

| 資本金 | 10,000 | 10,000 |

| 純資産額 | 997,079 | 1,141,248 |

| 総資産額 | 1,552,099 | 1,581,644 |

| 1株当たり純資産額 | 1,246.35 | 1,426.56 |

| 1株当たり当期純利益金額 | 28.86 | 180.21 |

| 自己資本比率(%) | 64.2 | 72.2 |

| 自己資本利益率(%) | 2.3 | 13.5 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △505,752 | 223,561 |

| 投資活動によるキャッシュ・フロー | △15,009 | △1,888 |

| 財務活動によるキャッシュ・フロー | 250,000 | △250,000 |

| 現金及び現金同等物の期末残高 | 255,530 | 227,175 |

- 売上高2,506,335千円

- 営業利益271,382千円

- 経常利益264,074千円

- 四半期純利益174,269千円

不安定な海外経済動向等と新型コロナウイルス感染症の世界的な感染拡大により先行きが不透明な状況だそうです。

海外販売は韓国の不買運動及び中国における法的規制の影響により、健康食品の売上が落ち込む中、新型コロナウイルス感染症の拡大により、インバウンド需要の大幅な減少や外出自粛要請により、国内の健康食品及び化粧品も下期に入り影響を受けているそうです。

一方で日用品であるオキシクリーンはテレビCM効果もあり堅調に拡大しているそうです。同社の新型コロナウイルス感染症対策は、早い段階からテレワークを推進しデジタルツールの活用等の必要な対策を進めてきたそうです。

グラフィコ社の特徴は?どんな会社のか動画を探してみた

グラフィコ(GRAPHICO)は様々な商品を取り扱っているため商品動画をいくつも見つけることができました。その中でも新し目の動画をご紹介したいと思います。フレグランスドライシャンプーとなっています。有名なのはオキシクリーンや優月美人、フットメジなどでしょうか。CMも地域によって流れているそうです。

https://youtu.be/6ypDUPEABl8

健康食品や化粧品、日用雑貨、薬品など多くの商品取扱いがあります。知っている商品もありましたが全く知らない商品もありました。

通販サイト(オンラインストア)を確認すると、「フンデオスプレーW リフレッシュクール」が1位で「オキシクリーン」が2位、「なかったコトに!するっ茶」が3位となっていました。※2020年8月19日調べ

グラフィコ(4930)の株主状況とロックアップについて

会社設立は1996年11月07日、東京都品川区大崎一丁目6番1号に本社を構えます。社長は長谷川純代氏(1967年5月18日生まれ)、株式保有率は62.67%(550,900株)です。従業員数52人で平均年齢41.2歳、平均勤続年数5.3年、平均年間給与5,408,000円です。

セグメントは「健康食品、化粧品、日用雑貨、医薬品の企画及び販売を主たる事業とする単一セグメント」になります。臨時雇用者の表記はありません。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 長谷川純代 | 550,900株 | 62.67% | ○ |

| 嶋津貴和 | 220,000株 | 25.03% | ○ |

| 村松太郎 | 20,000株 | 2.27% | ○ |

| 水谷直人 | 13,760株 | 1.57% | ○ |

| 甲正彦 | 9,800株 | 1.11% | ○ |

| 遠藤幸子 | 8,540株 | 0.97% | ○ |

| 秦俊二 | 6,600株 | 0.75% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である長谷川純代、売出人である嶋津貴和、並びに当社株主である村松太郎、甲正彦、遠藤幸子、秦俊二及び水谷直人は、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年3月22日)までの期間、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等を行わない旨合意しております。

加えて、当社は、主幹事会社に対し、ロックアップ期間中は主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した株式の売却等を行わない旨を合意しています。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年3月22日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。そのため上場日を含め180日間の売却はできません。

親引け設定はありませんでした。

グラフィコ(4930)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。大手初値予想が更新されました。IPOチャレンジポイントを利用した当選を狙っている投資家も多いと聞いています。グラフィコとまぐまぐ、トヨクモの3社同日上場になるため気になっています。トヨクモは初値がガンガン上昇し売りも少ないでしょう。

残るグラフィコとまぐまぐを考えるとどちらにポイントを利用すればよいのか難しいと思います。まぐまぐが100株配分だった場合は悲惨ですよね。

修正値7,000円~8,000円

※注目度A、修正値は9月03日追記

初値は最高で2倍程度が予想されています。上記数値から変更されると思うのでわかり次第追記したいと思います。再承認案件になるため少し価格設定で気になる部分もあります。ちなみに前回の仮条件範囲は1,970円~2,160円でした

今回の仮条件範囲は3,850円~4,090円なのでだいぶ引き上げられていることがわかります。前回から期間が5年間経過しているため企業規模も大きくなっていることは事実としてあります。市場の評価はどうでしょうね。

2021年6月の単独業績予想が出ていました。それによれば売上36.5億円で前期比4.3%増、経常利益2.6億円で前期比18.5%増となっています。四半期利益は1.7億円で前期比15.5%増です。業績不安はなさそうです。

仮条件上限4,090円算出のPERは20.60倍(EPS198.52)、PBRは2.07倍(BPS1,977.65)になります。配当や株主優待は上場時点ではありません。類似企業比較だと上値はあると思います。

ベンチャーキャピタル出資がなく180日間はロックアップが既存株主に付与されています。他の銘柄につられて株高になるIPOかもしれないためIPOチャレンジポイントを利用する方はよく考えて利用しましょう。

| 幹事名 | 配分単位 | 引受割合 |

| SBI証券(主幹事) | 238,000株 | 85.00% |

| 大和証券 | 16,800株 | 6.00% |

| SMBC日興証券 | 8,400株 | 3.00% |

| いちよし証券 | 5,600株 | 2.00% |

| 岩井コスモ証券 | 5,600株 | 2.00% |

| 藍澤證券 | 2,800株 | 1.00% |

| 東洋証券 | 2,800株 | 1.00% |

SBI証券が主幹事を行うため今回もIPOチャレンジポイントを使ったバトルが繰り広げられると思います。ただIT系ではないため初値の伸び悩みも予想されます。難しい判断になりそうです。

公開株数とオーバーアロットメントを含めた株数が322,000株しかないため複数配分の期待は低そうです。とにかく今回はSBI証券の口座を開設していないと当選は難しそうです。

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

藍澤證券と東洋証券はスルーしたいと思います。そもそも東洋証券は主幹事ではないためネット申し込みが今回もないはずです。藍澤證券も取扱い株数が少ないのでネット抽選が行われないかもしれません。

岩井コスモ証券

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

IPO投資でIPOが当たらないと思う方も増えてきました。ローリスク・ハイリターンに気が付く方が増えています!そこで余裕資金がある方はECF投資(株式投資型クラウドファンディング)への投資もご検討ください。

将来性があると思う企業にだけ投資を行うことでリターンを得る機会があると考えています。ちなみにハイリスク・ハイリターン投資になると思います。ECF投資にも新しい企業で出てきています。

イークラウドは大和証券グループがサポートしているため比較的上場に近い案件の取扱い期待があると思います。詳しくは下記記事でまとめたので参考にしてください。またインタビューもさせていただいているので投資を行う判断になると思います。

株式投資型クラウドファンディングに「イークラウド」という企業が登場しました。そこで評判や評価などを考察し、投資を行う際のデメリットは何なのか考えてみました。既に投資を行っている投資家も多いと思います …

イークラウド(Ecrowd)代表取締役の波多江 直彦氏に直接インタビューをさせて頂きました。株式投資型クラウドファンディング(ECF)に興味があるけれど、まだ投資を悩んでいる方へ参考になる内容だと思います。 今回も普段お …

また合わせて読んで頂きたい類似企業のユニコーンにもインタビューを行っているのでECFに興味がある方はご一読ください。日本でもECF投資が当たり前になってくると私は考えています。

上場ではなくバイアウト(M&A)でイグジットした企業は出始めています!!

ユニコーン(Unicorn)の安田次郎氏に直接インタビューをさせて頂きました。株式投資型クラウドファンディング(ECF)に興味がある投資家必見の内容となっています。IPOを行う前の未上場株(非上場株)を手に入れて利益を狙 …

SBI証券でグラフィコは複数配分になる可能性があるのか?

SBI証券にIPOチャレンジポイントがあることは多くの投資家がご存知だと思います。ポイントをたくさん貯めることでIPO当選に近づくとされているため、できるだけ多くのポイントを貯めておくことが重要です。今回も過去のデータを調べたので情報共有したいと思います!

ブランディングエンジニア(Branading Engineer)では200株配分だと思っていましたが、100株配分だったため今回も100株配分の可能性が高いと思います。

グラフィコ(4930)IPOのIPOチャレンジボーダーラインは350ポイント~400ポイントあたりではないかと考えています。今後初値が他の企業のように2.3倍を超えるような観測が出てくれば450ポイントまで高まるかもしれません。

流石に500ポイントはないでしょう。単価が高めなので2.3倍になれば想定発行価格算出で50万円くらいの利益になります。そもそもの需要が少し心配なIPOだと思います。

また今回もSBIネオモバイル証券で単元未満株(端株)のIPO当選が行われると思います。IPO抽選の日程が通常と異なるため気を付けてください!

ネオモバの公式サイトで日程が発表されるのでチェックしておきましょう。これから口座を開設しても十分間に合うはずです。通常のIPO抽選発表(公開価格決定後)に抽選が行われます。だいぶ抽選日が通常よりも遅いんですよね。詳しくは下記でまとめています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

1株でもIPOが当選すれば嬉しいのでまだIPOに当選したことがない方も積極的に参加してみてはいかがでしょうか。数百円~数千円でIPOに当選できます。

それに新規口座開設を行った方はIPOに当たりやすい仕組みのようです。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 新日製薬(4931) | PER26.62倍 | PBR4.13倍 |

| 小林製薬(4967) | PER39.86倍 | PBR4.32倍 |

| 粧美堂(7819) | PER34.38倍 | PBR0.98倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年7月01日~2024年6月16日 | 33,480株 | 658円 |

| 2016年12月27日~2024年12月25日 | 2,480株 | 1,500円 |

| 2017年10月16日~2027年10月15日 | 920株 | 1,500円 |

| 2018年5月14日~2028年5月13日 | 320株 | 1,500円 |

| 2021年6月04日~2031年6月03日 | 41,800株 | 1,550円 |

ストックオプション(新株予約権)は37,200株が行使期限に入るようです。新株予約権の行使条件を確認すると売却できる株式のようです。

発行価格がやや低いと感じました。設立年月日から考えると株数は多くないと思います。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。グラフィコ(4930)IPOの評価と申し込みスタンス

グラフィコIPOは人気があると思っていますが、事業的にそこまで過熱化するようなことはないのでは?と現段階では考えています。直近のIPOがアゲアゲ状態となっているため初値だけは期待できるかもしれません。機関投資家は参戦しないでしょうね。

※グラフィコオンラインストア引用

またトヨクモ(4058)がいちよし証券主幹事で同日上場となっています。資金分散が起きる可能性もあるでしょう。とにかく公募組はIPO抽選に全力で申し込んで問題ないIPOだと思います!

個人的にすごく気になっているのは3つの製品で売上の89.2%を占めていることです。詳しく調べるとオキシクリーンが58.7%、なかったコトに!が13.9%、フットメジが16.5%になります。これは悪材料のような気もしますけどどうでしょうね。

次のヒット商品が出ないと長期的には業績が下降方向に動く気がします。社長が女性ということもありビジネスとして成功できているのかもしれません。

新株予約権の潜在株数は79,000株となり、発行済株式総数及び潜在株式数の合計の9.0%に相当するそうです。そこまで多くはなさそうですね。投資を判断するうえで創業年数が24年と一定年数経っていることは信用の面でプラス材料だと思います。

ただ上場ゴール感は否めません。頑張って欲しい企業だと思いますけど初値が高くなると急降下もあり得ると思います!

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。