ジャパン・インフラファンド投資法人(9287)が東証インフラファンド市場に新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事はみずほ証券が務め公募口数70,500口、売出口数0口、オーバーアロットメント2,400口となっています。上場規模は想定発行価格100,000円算出で約72.9億円です。

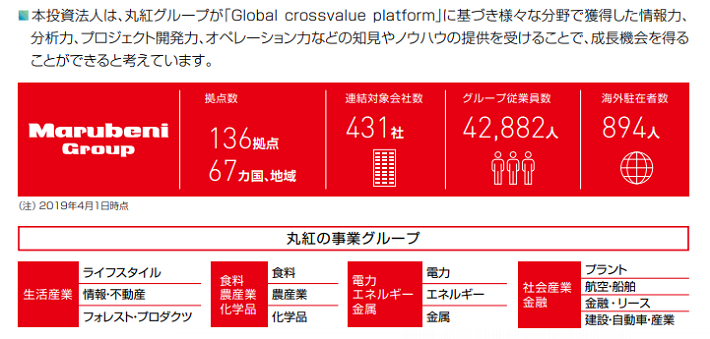

総合商社である丸紅グループが出資率90%となっているファンドになり、株式会社格付投資情報センター(R&I)から信用格付「A」を取得しています。

丸紅と言えば太陽光関連ビジネスに20年以上関わってきた経験を持っていることから期待できるかもしれませんが、初値利益狙いだと少し難しいかもしれません。

インフラファンドは公開価格割れが続いているため利回りが高くないと難しいでしょう。唯一の期待は国内上場インフラ投資法人の中で最も信用力の高い格付が付与されていることでしょうか?

ジャパン・インフラファンド投資法人(9287)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証インフラファンド(REIT) |

| 決算期 | 5月末、11月末 |

| 管理会社 | ジャパン・インフラファンド・アドバイザーズ株式会社 |

| 会計監査人 | 太陽有限責任監査法人 |

| 基本理念 | 再生可能エネルギー発電設備等への投資を通じて安定したキャッシュフロー及び収益を維持し、中長期にわたる持続的な成長戦略及び分配金を重視した運用方針により投資主利益の最大化を目指す |

| 公開予定 | 2月20日 |

| ブックビルディング期間 | 2月04日~2月10日 |

| 想定価格 | 100,000円 |

| 仮条件 | 93,000円~95,000円 |

| 公開価格 | 2月12日 |

| 企業情報 | https://jia-jif.com/infrafund |

【手取金の使途】

一般募集における手取金7,050,000,000円については、後記「第二部 ファンド情報 第1 ファンドの状況2投資方針(2)投資対象③取得予定資産の概要」に記載の本投資法人が取得予定の特定資産(投信法第2条第1項における意味を有します。)(以下、当該取得予定の特定資産を総称して「取得予定資産」といいます。)の取得資金の一部に充当する予定です。なお、一般募集と同日付をもって決議された第三者割当(詳細については、後記「第5募集又は売出しに関する特別記載事項1オーバーアロットメントによる売出し等について」をご参照ください。)による新投資口発行の手取金上限(240,000,000円)については、本投資法人が取得予定資産の取得資金として借り入れた借入金の返済又は将来の新たな特定資産の取得資金の一部に充当する予定です。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募口数 | 70,500口 |

| 売出口数 | 0口 |

| 公開口数(合計) | 70,500口 |

| オーバーアロットメント | 2,400口 |

| 上場時発行済み口数 | 71,700口(公募分を含む) |

| 想定ベースの時価総額 | 約71.7億円 |

| 幹事団 | みずほ証券(主幹事) SMBC日興証券 |

| 委託幹事 | DMM.com証券 |

ジャパン・インフラファンド投資法人(9287)上場評判とIPO分析

想定発行価格100,000円を基に吸収金額を算出すると約70.5億円になり、オーバーアロットメントを含めると約72.9億円です。インフラファンドとしては通常サイズだと思います。2019年12月13日に丸紅株式会社、株式会社みずほ銀行、みずほ信託銀行株式会社が共同で「ジャパン・インフラファンド投資法人」を設立しています。丸紅の再生エネルギー事業は既に実績があるため心配はないと思います。

投資家からは他のインフラファンドと差別化がしにくいため投資妙味が薄いと感じています。

丸紅には「丸紅プライベートリート投資法人」というものが存在し資産運用規模は公式ページ確認で2,042億円(2019年1月末日時点)となっています。さらに丸紅アセットマネジメントの私募ファンドを含めた運用資産規模が3,193億円(2019年3月末日時点)と書かれています。

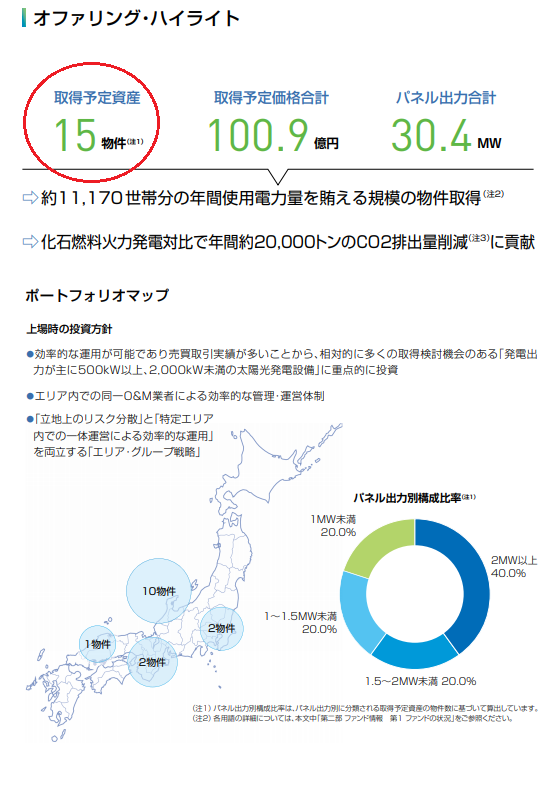

太陽光ビジネスを考えた場合に実力は高いと思います。今回の上場では15物件を取得し取得予定価格合計額が100.9億円、パネル出力30.4MVとなっています。

丸紅グループと言えば日本国内だけでなく海外でも活躍している企業です。事業領域は「生活産業」「食料・農産業・化学品」「電力・エネルギー・金属」「社会産業・金融」の4つに区別されます。

今回注目されるのは電力やエネルギー事業です。太陽光発電事業実績では、持続可能な社会の実現に向けた再生可能エネルギー事業の積極的な推進により、開発事業者や太陽光発電設備建設工事一括請負事業者として、国内で多数の太陽光発電の事業実績を有しているそうです。

パネルやパネル製造設備の販売から太陽光発電関連ビジネスに参入し、太陽光パネル、パワーコンディショナー、EV用急速充電器の販売、太陽光発電事業の運営や太陽光パネル及び蓄電池の「試験・検査」にも順次進出しています。

20年以上にわたる実績があり幅広い事業実績があり、蓄積した知見やノウハウを発揮し、再生可能エネルギーの普及と電化社会の実現に貢献していくそうです。

太陽光の他には風力発電、小水力発電、地熱発電、バイオマス発電など幅広い再生可能エネルギー発電の事業分野にも実績があるそうです。

海外事業でも太陽光発電に取り組んでいますが、風力発電や上下水道開発、地熱発電など幅広い事業を手掛けています。

上場により取得する物件の詳細

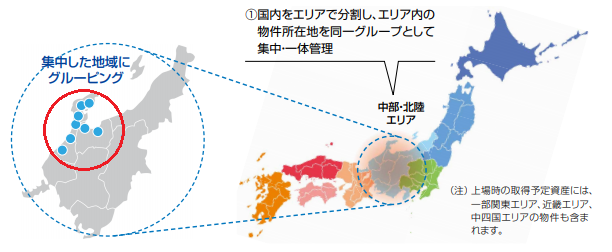

本投資法人は全国の国内複数エリアへの投資で立地を分散させつつも、エリア内における物件所在地を同一グループとして集中させ、同一O&M業者による集中・一体管理を実施することで、管理が煩雑になる点を抑制し効率的な管理・運営を目指すそうです。

その後、積み重ねた実績を基に国内投資エリアをさらに分散させ、立地に係るリスクの分散と収益力の向上を両立しながら、ポートフォリオの安定性強化と収益力の向上を目指すそうです。

また長期的には太陽光発電だけでなく風力発電や地熱発電などの再生可能エネルギー発電設備等も取得対象資産に組み入れ、固定価格買取制度から自立したポートフォリオの構築を目指す成長戦略があるそうです。この辺りは丸紅グループがグローバル活動していることで同投資法人も意識していることでしょう。

| 物件名 | 所在地 | 投資比率 |

| 埼玉久喜太陽光発電所 | 埼玉県久喜市 | 2.0% |

| 広島生口島太陽光発電所 | 広島県尾道市 | 4.1% |

| 石川花見月太陽光発電所 | 石川県鹿島郡 | 6.4% |

| 石川矢蔵谷太陽光発電所 | 石川県羽咋郡 | 8.0% |

| 石川輪島門前太陽光発電所 | 石川県輪島市 | 6.1% |

| 和歌山太地太陽光発電所 | 和歌山県東牟婁郡 | 1.8% |

| 三重紀宝太陽光発電所 | 三重県南牟婁郡 | 1.8% |

| 茨城大子1号・2号太陽光発電所 | 茨城県久慈郡 | 8.9% |

| 石川内灘太陽光発電所 | 石川県河北郡 | 6.5% |

| 富山高岡1号・2号太陽光発電所 | 富山県高岡市 | 10.3% |

| 富山高岡3号太陽光発電所 | 富山県高岡市 | 4.2% |

| 富山上市太陽光発電所 | 富山県中新川郡 | 3.8% |

| 石川能登明野太陽光発電所 | 石川県鳳珠郡 | 6.1% |

| 石川能登合鹿太陽光発電所 | 石川県鳳珠郡 | 10.3% |

| 石川金沢東長江1号・2号太陽光発電所 | 石川県金沢市 | 19.7% |

上記が取得予定のポートフォリオ一覧になります。平均鑑定NOI利回り8.5%で1MW当たり取得予定価格3.3億円、平均設備利用率12.4%になっています。

取得後に考えられるリスクとしては再生エネルギーの固定価格買取制度の価格低下でしょう。また自然災害による設備損傷などが起きた場合などが考えられます。いくら利回りが高くても分配金が下がれば株価も下げます。

あとは利益超過分配や借入金返済による資産総額減少の影響でしょう。目論見には「導管性」も挙げられています。

リスク回避についても書かれているためジャパン・インフラファンド投資法人へ投資を考えている方は目論見をしっかり確認しておきましょう。

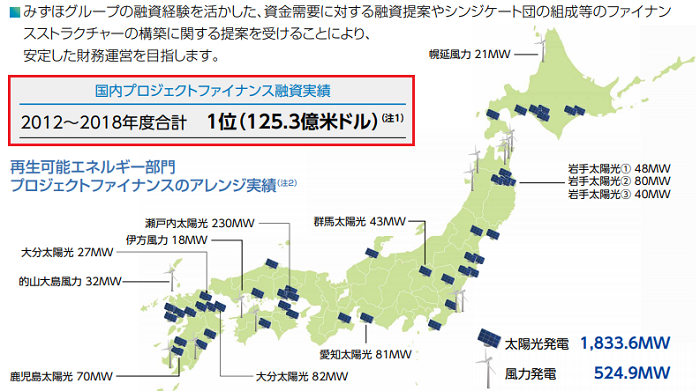

みずほグループの再生可能エネルギー事業実績

同投資法人に10%出資を行っているみずほグループは、再生可能エネルギーのプロジェクトファイナンス組成実績を多く有しているそうです。インフラ投資法人向け融資で既に3投資法人でMLAの実績があるそうです。みずほグループが有する再生可能エネルギー発電プロジェクトへのファイナンス提供で培ったプロジェクト管理力に基づくサポートを受けることで、物件取得検討時に質の高い物件の選定やと安定的な財務運営に活かすそうです。

融資した実績が直接利益になることはありませんが、2012~2018年度合計で国内プロジェクトファイナンス融資実績1位と目論見にあります。

みずほグループなので顧客層が広く物件売買情報やマーケット情報、さらに太陽光発電関連情報等の情報提供を受けることができるそうです。

ジャパン・インフラファンド投資法人(9287)IPOの初値予想と幹事引受け株数

当選を狙うならみずほ証券の口座開設が必要でしょう。出来れば店頭口座を利用したほうが獲得しやすいと思います。ネット口座でも募集が行われると思います。既に管理画面に募集画面が用意されていました。SMBC日興証券もネット申し込みが可能です。

| 幹事名 | 配分単位 | 引受割合 |

| みずほ証券(主幹事) | 57,810口 | 82.00% |

| SMBC日興証券 | 12,690口 | 18.00% |

初値予想(修正値)90,000円~95,000円

SMBC日興証券からのリート申し込みは当選しやすいため口座を開設しておいて損はありません。SOSiLA物流リート投資法人(2979)では主幹事を務め利益を出せました。全プレではありませんでしたが、主幹事引受をすることが多いためお勧めです。

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

また先日、株式投資型クラウドファンディングを取り扱っているユニコーンに投資を行いました。投資額は10万円でしたが将来上場を行う意向があるという事で先行投資を行ってみました。ユニコーンの詳細記事は下記でまとめました。

ユニコーン(UNICORN)について評判や特徴をまとめてみました。株式投資型クラウドファンディングを行っている企業になり、IPOやM&A(企業の合併・買収)による大きなリターンを得られる可能性を秘めている投資で …

上場まで5年くらい待たなければならないようですが、今期から黒字化できる予定なので応援を兼ねて投資をしてみました。1株25,000円で最低投資額が100,000円となっています。

IT系の様に爆発的に利益を出すことはもしかしたらないかもしれませんが、シニアベンチャー企業に引かれました。資金を有効活用し利益を出して欲しいです!メルケア事業にも期待しています。詳細は下記記事でまとめました。

【ユニコーン2号案件】オリーブ技研が上場(IPO)を目指し5千万円調達!実用化され特許も取得済み

株式投資型クラウドファンディング最大手のFUNDINNO(ファンディーノ)にも投資を行っています。投資先が上場してきたら大きな利益を得ることができそうです。企業を応援しながら上場(IPO)やM&Aを待つ投資になります。

確実に利益を得たい方はREITやインフラファンドへの投資がお勧めです。ハイリスクハイリターンになるため余裕資金が必要になります。ログインを行い財務を確認し相性が良いと思った企業へ投資を行うタイミングを待つのもありだと思います。

FUNDINNO(ファンディーノ)に興味があるため口座を開設し投資を行ってみたいと思います。評判や評価も上々のようで案件も増えています。また、投資家の口コミを調べてみたので参考になればと思います。 …

今回のオリーブ技研は個人的にかなり引かれたので上場(IPO)を待ちたいと思います。四半期業績報告も期待したいですね。

ジャパン・インフラファンド投資法人の分配金と利回りについて

ジャパン・インフラファンド投資法人の分配金と利回りはわかり次第追記したいと思います。分配金の参考情報がわかりました。

| 期日 | 1口分配金 | 利益超過分 |

| 2020年5月 | 1,166円 | 871円 |

| 2020年11月 | 2,881円 | 590円 |

| 2021年5月 | 2,857円 | 1,606円 |

| 2021年11月 | 2,873円 | 724円 |

丸紅は総合型の不動産投資法人であるユナイテッド・アーバン投資法人(8960)のスポンサー実績を持っている企業です。リート運用に関しては手馴れていることもあり安心感があります。

今回の太陽光発電所の他に風力、小水力、バイオマス、地熱等でも開発実績があり本リート投資法人でも組み入れられる可能があります。

また仮条件が93,000円~95,000円に決定し、インフラリート自体の人気の無さが目立っています。大手予想では公開価格割れも視野に入れているようです。ただし公開価格を割れてもその後の売買では高値を付けつる場面が見られる可能性があるようです。

仮条件引下げにより逆に上値余地が高くることも考えられています。信じるならばセカンダリーで人気が出るパターンのようです。それが上場直後なのかどれだけ先なのかは不明です。

単純にNAV倍率が0.85倍あたりになるため割安という試算が出ているようです。確かに1倍を切るような銘柄ではないため安ければ買い上がると個人的にも思います。

インフラファンド指数も2020年4月から運用が決定し今後さらにインフラファンドが上場してくることも考えられます。とにかく初値では人気が無いようなので今回も様子見で構わないようですね。

ジャパン・インフラファンド投資法人(9287)IPOの評価と申し込みスタンス

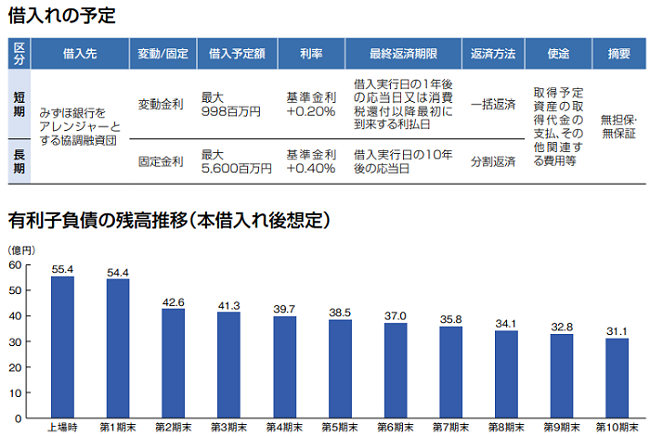

ジャパン・インフラファンド投資法人への投資は現在のところ積極的に行わないつもりです。配当利回りが高ければ参戦したいと思います。またLTVは巡航ベース60%程度で70%を上限としているそうです。リファイナンス・リスクの軽減又は新たな投資対象資産の取得のため、一時的にLTVの上限を超えることがあるそうです。

借り入れはスポンサーのみずほ銀行が中心になります。

これまでインフラファンドが6つ上場しているので初値上昇率を調べてみました。もうご存知の方が多いと思いますが第一号のタカラレーベン・インフラ投資法人以外は初値で全て公開価格割れとなっています。

下記に過去の公開価格と上昇率を計算してみました。

| 銘 柄 | 公開価格 | 上昇率 |

| タカラレーベン・インフラ投資法人 | 10万円 | +9.9%(10.99万) |

| いちごグリーンインフラ投資法人 | 10万円 | -3.9%(9.61万円) |

| 日本再生可能エネルギーインフラ投資法人 | 9.3万円 | -4.09%(8.92万) |

| カナディアン・ソーラー・インフラ投資法人 | 10万円 | -5.00%(9.5万円) |

| 東京インフラ・エネルギー投資法人 | 9.7万円 | -4.54%(8.26万円) |

| エネクス・インフラ投資法人 | 9.2万円 | -1.00%(8.83万円) |

この辺りがIPO投資家に人気がない理由だと思います。大手情報ではリート人気にあやかることができるのか?と言ったレポートあるようです。どうでしょうね。

上場規模からもファンド参入期待が低く低調なスタートになるのではないかと考えています。普通株のIPOは人気化していますがインフラファンドを個人投資家が積極的に買う展開まで過熱感がないと思っています。

他のインフラファンドの分配金利回りは記事作成段階で5.5%~6.3%あたりのようです。ジャパン・インフラファンド投資法人の決算も5月末まで待たないといけないため日数もあります。

また、5月は分配金が満額出るわけではないと考えられるため慎重に検討したいと思います。値動きが良いとも思えませんからね。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

※DMM.com証券のIPOルール完全版【DMM株は前受け金不要】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。