ジャパン・インフラファンド投資法人(9287)IPOの初値予想と幹事配分などを今回も評価していきたいと思います。丸紅グループ系のインフラファンドになり若干期待されています。

投資対象として個人投資家に人気になるかどうか微妙なところにあるようですが、格付投資情報センター(R&I)の格付けが「A」となっていることから、これまで上場してきたインフラファンドよりも人気が高いとされています。

もしかすると初値利益が見込めるかも?といった話が浮上しています。IPO投資家には楽しみが増えるわけですが積極的に参加を行って問題ないIPOなのか深掘りしてみたいと思います。

個人的に気になるのは分配金です。そこで今回も分配金を中心に調べてみました。長期的には資産規模1,000億円を目指すとされていますがこれについは不確実性が高いとの情報があります。

ジャパン・インフラファンド投資法人の分配金と利益超過分について調べた結果

ジャパン・インフラファンド投資法人の分配金は5月と11月に予定されています。インフラファンドは、J-REIT(Jリート)と同じように利益の90%超を還元する仕組みにより法人税等が課税されない上場投資商品になります。記事作成時点のインフラファンド分配利回りは5.5%~6.5%程度になります。※2020年1月26日現在

インフラファンドとJリートの違いは投資対象が太陽光発電所等になっていることです。いわゆる再生エネルギーになり売電による収入を得る構造となっています。また天候に左右され収入が変動する特徴を持っています。

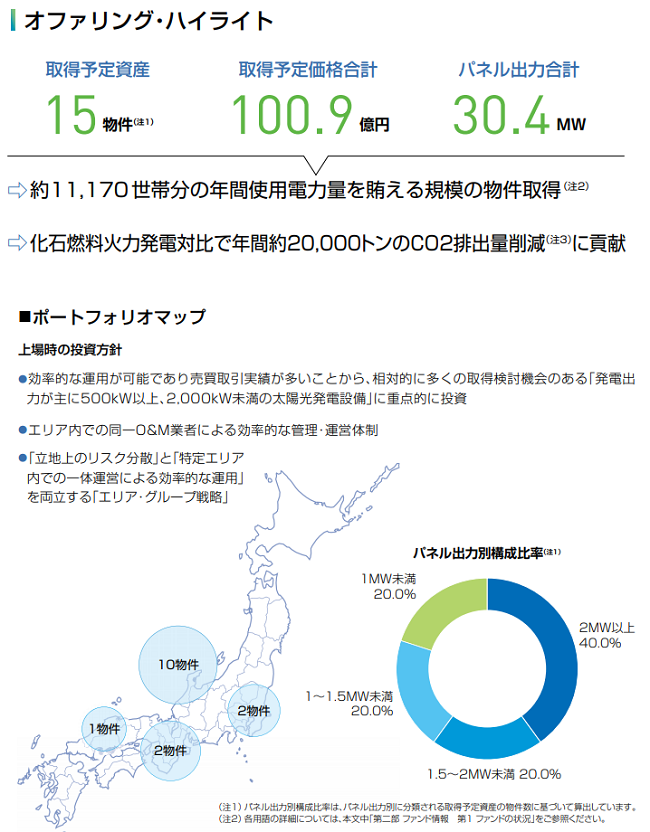

今回の上場で取得予定となっているのは15物件になります。石川県と富山県の2つでポートフォリオの約80%を占めている状況です。

| 項目 | 株数データ |

| 想定価格 | 100,000円 |

| 仮条件 | 2月03日 |

| 公開価格 | 2月12日 |

| 公募口数 | 70,500口 |

| 売出口数 | 0口 |

| 公開口数(合計) | 70,500口 |

| オーバーアロットメント | 2,400口 |

| 幹事団 | みずほ証券(主幹事) SMBC日興証券 |

| 委託幹事 | DMM.com証券 |

想定発行価格100,000円から時価総額は74.1億円になり、ファンドが上場時に手掛けるには上場規模が小さいとされています。

パネル出力は30.4MW、取得予定価格は100.9億円、鑑定NOI利回り8.5%、LTVは巡航ベース60%程度で70%を上限としています。

分配金情報を調べてみると2020年5月の1口分配金が1,166円で利益超過分が871円となっています。2020年11月は1口分配金が2,881円で利益超過590円です。

※分配金の数値は今後変更になる可能性があります

合計で2020年の分配金は利益超過を含め約5,508円の予想となっています。数値的には利回り約5.5%になります。また、来期の分配金を算出してみると利益超過を含め利回り約8.1%あたりになるようです。

ということは他のインフラリートよりも分配利回りが高くなるため仮条件の引上げも考えられると思います。少しまとめると下記のようになります。

| 期日 | 1口分配金 | 利益超過分 |

| 2020年5月 | 1,166円 | 871円 |

| 2020年11月 | 2,881円 | 590円 |

| 2021年5月 | 2,857円 | 1,606円 |

| 2021年11月 | 2,873円 | 724円 |

下期に利益超過分が調整され減る傾向にあるようです。またJCR格付けよりも高いとされる株式会社格付投資情報センター(R&I)の格付け「A」を取得していることで個人投資家が買いに回る?という期待もあります。

Jリートと違ってインフラファンドは参加者が少なく公開価格割れが続いていますが、想定発行価格の引き上げがなければ公開価格あたりの発進は期待ができると思います。

上場承認時の記事については下記でまとめています。

ジャパン・インフラファンド投資法の幹事配分口数を調べてみた結果

同社の幹事引受けは2社しかありません。主幹事のみずほ証券が全体の82%を引受けています。みずほ証券の公式サイトには大々的に宣伝が行われています。このくらいの上場規模であれば2社で消化できると思います。

| 幹事名 | 配分単位 | 引受割合 |

| みずほ証券(主幹事) | 57,810口 | 82.00% |

| SMBC日興証券 | 12,690口 | 18.00% |

みずほ証券のネット口座はキャンセル可能となっているため申込者がそれなりにいると思います。SMBC日興証券になると当選後のIPOキャンセルを行うと1ヶ月間のIPO申込みができなくなるので案外申込者が少ないかもしれません。また普通株のIPOよりもかなりリートIPOは当選しやすいと思います。

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

インフラファンドは株価変動があるため、それよりもソーシャルレンディングで投資を行う方もいます。私はどちらも投資を行っています。

先日、Crowd Bankの太陽光発電ファンドに投資を行ってみたためもし興味があれば合わせてご覧ください。インフラファンドとの大きな違いは税区分が異なることと、元本が変動しないことなどです。

⇒ Crowd Bankの太陽光発電ファンドへ投資実行!これは危ない?

また投資先が設備なのか売電なのかの違いもあります。上記でも軽く説明しましたがFIT制度を利用した売電価格が安定していても天候が悪くなれば発電量が下がってしまいます。長期にわたり発電量が下がることは考にくいですが、日照不足は最大の懸念材料です。

逆に想定したよりも天気が良ければ発電量が増加し投資家に支払われる分配金が増えることになります。長期的に投資を行う投資なので短期投資を行う方にはあまり向いていない投資になります。

ジャパン・インフラファンド投資法人は丸紅グループという巨大組織がスポンサーを務めていることから、信用力があると考えられます。しかし、今回の15物件の他に優先交渉がある物件が確認できていないということなので1,000億円規模の資産は程遠いということになります。

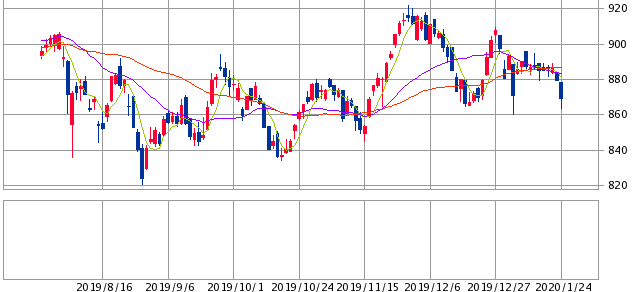

※2020年1月26日確認のJリート指数

証券会社に電話をして少し聞いた感じでは問い合わせが多いとは言えないと仰っていました。私みたいに情報を探りたい方だけが電話確認しているのかもしれませんね。

SOSiLA物流リート投資法人(2979)の投資に成功した方が買ってくれるとすぐに買い上がると思いますが個人投資家だけでは公開価格を大きき超えた初値を付けることはなさそうな感じです。

分配金と値動きによる一定の買いは見込めるもののインフラファンドのためはっきり公開価格を超えてくるとは言いにくいようです。エネクス・インフラ投資法人よりは人気そうですけどどうでしょうか。

ソーシャルレンディング投資に興味があれば下記記事が参考になると思います。Funds(ファンズ)へ投資を行う方が先日のテレビ放送で増えているようです。上場企業がファンド組成を行っているためローリスクだと考える投資家が多いようですね。

また、クラウドクレジットには33万円くらい投資を行っていて完全に利回り重視で運用しています。ファンズよりもリスクが高くなると個人的に考えていますがファンズの倍以上の利回りを得ることも可能です。

分散投資で色々と戦略を練りながら今年も頑張って投資を行いたいと思います。ソーシャルディングへの投資を100万円別に用意していましたが車を購入することになり減らします。とりあえず20万円程どこかにぶち込んで運用したいと思います。

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。