IPO投資で失敗するパターンを考えてみました。15年間IPO投資を続け失敗したと思うことを解説し二度と失敗を繰り返さないよう情報共有したいと思います。

ただしセカンダリー投資は毎回似たような失敗を繰り返すため、反省を活かせていない現実があります。IPO抽選時に失敗することは少ないためポイントはセカンダリー投資だと思います!

IPO抽選時に失敗することは少ないと思います。多くのサイトで初値予想を行っているため確認して回ることで大体の評価がわかります。私のブログでも初値予想を2社掲載しているため参考にして頂きたいと思います。

上場承認が行われ数日すると大手企業から初値予想が発表されます。第1回目の初値予想は上場承認時に設定されている「想定発行価格」を基に算出されているため人気を図るために利用します。

メイン指標になるのは仮条件範囲設定後に発表される初値予想です。さらに参考になるのはブックビルディングが締め切られた後に発表される初値予想になります。

企業ごとに初値予想の更新タイミングが異なるため最新の情報を手に入れたい方は年間10万円(税別)程度費用が必要になります。

IPO抽選参加が面倒になり申込を忘れていたパターン

IPOは3月と12月に集中します。このことから特に3月と12月に起こってしまう残念なパターンがあります。それはIPO抽選に参加すること自体が面倒になり抽選参加を行わないことです。1ヶ月間の間に20社程度の企業が上場してくるため、上場日程の確認や資金移動が面倒になり抽選に参加しない方もいます。これは非常に勿体ないため資金不要の証券会社からだけでも申込んでおいたほうが良いです。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

資金不要でIPO抽選に参加できる企業は意外にあります。ただ申込を行うと当落状況の確認をしないといけないため確かに面倒です。

しかし1つIPOに当選すれば10万円程度の利益が見込めるため抽選に参加しておくべきでしょう。利益が出るのか不安だと判断したIPOは当選後にキャンセルすることもできます。2020年3月はコロナウイルス感染症の影響で上場中止が相次ぎました。

そこで2019年12月の数値を確認すると23社が上場しています。しかも年末は証券取引所が閉まるため2019年の営業日は22日になります。また受け渡しなどが関係し2019年12月は19営業日の中で23社が上場しています。

働きながらこの数をこなしていくのは相当大変です。情報収集を行い続け抽選に参加するとなると大変ですよね。ですが当選確率が高くなるため参加しておいたほうが良いです。私の当選実績は下記のようになりました。

- SOSiLA物流リート×7枚

- テクノフレックス×3枚

- マクアケ×2枚

- BuySell Technologies×1株(端株)

- スペースマーケット×2枚

金額にするとSOSiLA物流リート66,500円利益、テクノフレックス48,600円利益、マクアケ232,000円利益、BuySell Technologies1,790円利益、スペースマーケット143,200円利益になります。総額で492,090円の初値売却益でした。

SOSiLA物流リートは通常のIPOとは異なりますがかなり頑張ってくれたと思います。テクノフレックスとスペースマーケットは株単価が低かった割に頑張ってくれました。

1回の当選で10万円利益にはなりませんが、運が良かったとは言えない中でも50万円近くを1ヶ月間の間に稼ぐことができました。最後まで頑張った結果が出たと思います。

だから面倒でも最後まで申込み続けることが重要だと個人的に思います。

IPO銘柄の人気を把握せずに購入申込みを行うパターン

IPOを行う企業の人気を把握せずに申込を行うと損失になることがあります。売出株中心のIPOやベンチャーキャピタル保有株が多い銘柄は注意しなければなりません。この他、上場規模が大きい場合や新興市場から巨額の資金を吸収する場合などが考えらえます。例えば2019年10月25日に上場をしたBASE(4477)などが当てはまると思います。

※BASE上場後の株価推移

- 想定発行価格1,630円

- 仮条件範囲1,150円~1,300円

- 公開価格1,300円

- 大手初値予想1,202円

- 上場結果初値1,210円

企業の知名度はもの凄くありましたが上場規模がマザーズとしては大きな約150.2億円でした。さらに売出株中心の上場になりベンチャーキャピタル等が多くの株式を保有していたため評価が低かったIPOです。

当時の記事は下記でまとめています。

BASE(ベイス)IPO上場承認と初値予想!当選確率高めパンドラの箱?

事業内容はEコマースプラットフォーム「BASE」及びオンライン決済サービス「PAY.JP」の運営になっています。コロナウイルス感染症を考えた場合にBASEではメリットが高く株価もコロナショック前に戻っています。

初値売却を考えると損失になりますが、将来を見据えて株式を保有していれば利益が出たパターンです。上場承認から上場まで人気が低くても、上場後に評価されるIPOもあるためこの辺りが投資の面白いところです。

上場規模を修正してくる企業で、ベンチャーキャピタルが絡んでいると上場後に再評価されるパターンは多いです。逆にメルカリ(4385)のように上場時点で評価が高すぎると株価が中々戻ってこないこともあります。

BASEは公開価格1,300円で初値は1,210円になり公募組は初値売却で損失を出しています。上場規模は約150億円から約108億円まで縮小されています。

上場前に抽選参加を行う企業の情報は必ず集めておきましょう!

IPOサイトの初値予想を信じてしまい損失を出す最悪のパターン

初値利益が見込めリスクもそれなりにあるIPOがたまに出てきます。東証2部上場だとよくあるパターンです。また地味な業種だけど上場規模が大きいIPOなどです。

もしくはBASEのような企業で市場がイケイケ状態のタイミングで上場をしてくるパターンです。この場合は市場評価が高い割に株式売却を行いたい株主が多いことなどが不人気の要因として考えられます。

結局、上場してみなければわからないことが多いため、初値予想を行うサイト情報を自分の中でまとめて自己判断するしかありません。

時間がなく自己分析できない方はIPOブログやIPOサイトを見て回ると良いと思います。これも時間がかかると思いますが、リスクが低い投資を行いお金を稼ぐ事ができるのでこれくらいは頑張りましょう!

初値売却であればシンジケートカバーが入るため幹事引受価格で買い支えが基本的に入ります。その為リスクも限定的と言えるでしょう。

グリーンシューオプションの行使価格よりも募集・売出し終了後の市場価格が下回った場合、主幹事証券会社は、グリーンシューオプションを行使せず、一定のルールのもとで、自己の計算による市場での買い付けを行ない(シンジケートカバー取引)、株式を返還することとなる。なお、この場合、シンジケートカバー取引によって、株価形成が安定化することが期待される。

一方、行使価格よりも募集・売出し終了後の市場価格が上回った場合、主幹事証券会社は、追加的に販売した株式数から安定操作取引などで取得した株式数を差し引いた株式数について、グリーンシューオプションを行使することとなる。すなわち、発行会社の第三者割当増資等を引受けることによって新株を取得し、大株主等に株式を返済する方法、または株式を借りた大株主等からその株式を追加購入することにより弁済する方法がある。

※野村證券の証券用語解説集から抜粋

有望企業だと信じ込み株価が下げ続ける!損失に耐えられなくなり売却となるパターン

企業価値が高いと思い込みIPOに当選し初値売却を行わないことがたまにあります。もしくは初値買いを行いしばらく放置するパターンです。株価設定が他の企業に比べ低めに設定されていることや、投資市場で人気がでてきた業種などだとリスクは低いと思います。しかし、上場したての企業は投機的な売買が多いため実際の企業評価は上場から数ヶ月経過しないとわかりません。

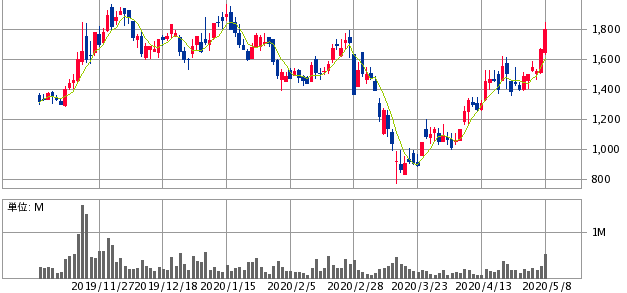

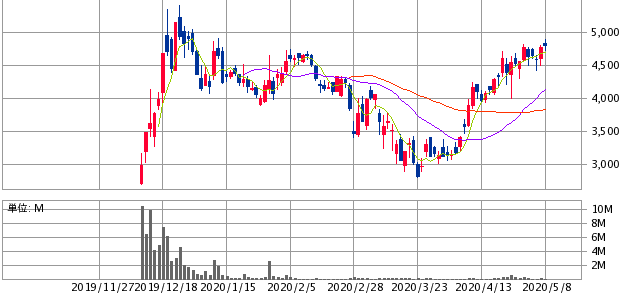

※マクアケ上場後の株価推移

上記はマクアケ(4479)の株価推移になります。公開価格1,550円で初値は2,710円でした。その後も株価は上昇し続け上場来高値4,910円を付けています。ここで一相場終わり株価は初値付近まで下げることになります。

出来高があまり増えていないため売却しなかった投資家が多いと思いますが、高値付近で購入した投資家の精神状態は良くなかったでしょう。現在はコロナウイルスショックをものともせず株価が上昇傾向にあります。

クラウドファンディングブームなので人気があるようです。「つながろう!」プロジェクトに参画したことも要因の一つのようです。

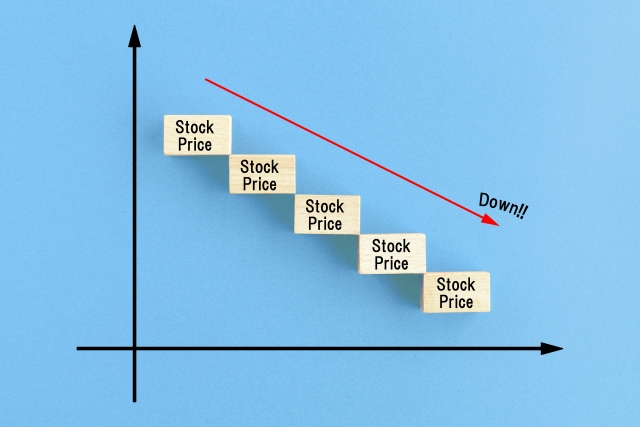

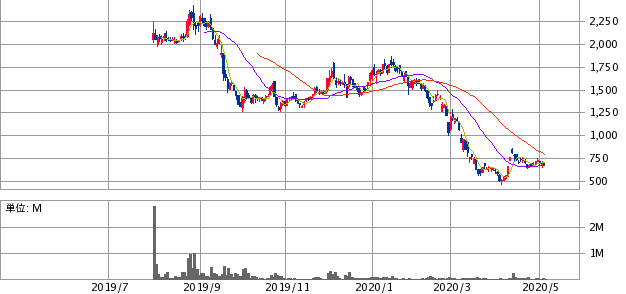

※ツクルバ上場後の株価推移

上記はツクルバ(2978)の株価推移です。上場時に株価設定が高いと言われていた企業になり、成長力もあると言われていました。しかし株価は下げ続け回復の見込みがありません。

公開価格2,050円で初値は2,050円と公開価格同値です。四季報を確認すると今期は黒字化できるようですが、コロナショックの影響が響きそうです。

ツクルバのようなパターンになると初値売却出来なかった株主、さらにセカンダリーで購入した株主は全滅となります。

有望企業だと信じ込むと資産を溶かしてしまうことがあるため気を付けましょう。このような事はIPOの他にも株式全般で言えます。収益性が高いと思って投資を行って失敗することもあります。先のことは誰にもわかりません。

IPO投資を15年間続けブログは14年目を迎えます。IPO投資を始めるまでは株式市場で利益を出すことができず負けてばかりでした。しかし知人からIPO投資のことを聞き、勉強すると「相性が良いのでは?儲かるのでは?」そう考え …

上場時に指値注文で絶望と希望を両方体験した経験

IPOに当選すると上場日までワクワクしながら待つことが多くなります。今回はいくら儲かるかな?と気分が良いものです。ただこれまで調子に乗り過ぎて指値注文で失敗したことがあります。例えば株価2,000円のIPOに当選し、初値2倍は確実だろう?と思い4,000円で指値をだして仕事に出かけます。

お昼ごろ株価を確認すると既に初値がついていて、売却できていないことを知るパターンです。これはマジで焦ります。その後の値動きが気になるので仕事も手に付かず「そわそわ」しだします。

売却価格を低めに設定し株を処分した場合、儲かっているのに気持ち的に落ち込むことがあります。何とも言えない「不甲斐なさ」だけが残ります。3,500円で売れたらまだ良いですが、3,000円位で投げ売りになると猛烈に自分を責めたくなります。※初値4,000円辺りで初値が付いたと想定

逆に売却注文を出していると思い込み、取引時間終了後に確認を行ってみるとまだ保有していることもあります。これも焦りますが、初値よりも現在の株価が高く推移していると感動ものです。棚から牡丹餅状態なので翌日の寄付きが楽しみで仕方がありません!

長くIPO投資を行っていると色々な失敗や成功を経験できます。今回は5つの失敗と1つの成功を上げてみました。この他にも考えられることもあります。

旅行先でスマートフォンの電源が落ちたり、通信環境が良くなく売却できないこともありました。第一生命ホールディングスが上場した時は旅行中だったので数百株を上場3日目まで持ち越しハラハラしました。

トライオートFXの実績や評判って本当なのか?と思うことがあり色々と調べてみました。過去に同社システムを利用していた時期もありFXやETF取引を実際に行っていました。これまで大きな金額を投入したことはありませんが当時は楽 …

ヒロセ通商LION FXでは毎月様々なキャンペーン行われています。今回はゾロ目取引について裏技と攻略方法を書きたいと思います。やり方はIFDOCO取引で1回注文を設定しておけば、自動的に食品や景品を貰えるため覚えておくと …

この他、レアケースとしてみずほ証券のシステムトラブルが起き、注文を全く入れることができないまま上場1日目が過ぎたこともあります。結果は数日放置し初値よりも高い位置で売却できました。

また市場環境が良いタイミングでセカンダリーに突撃したにも関わらず、数分で大きなお金を失うこともありました。逆に数分で大きな利益を上げることも経験しています。

15年という私の投資人生から最終的に導き出された答えがあります。それは取引センスがないのであれば初値売却を行うべきです。セカンダリーで盛り上がれば次のIPOで儲かると考え気持ちを落ち着かせましょう!

欲張りなことを考えてセカンダリー取引を行うと利益以上の損失を出す可能性が高いと個人的に思います。いまだにセカンダリー投資を楽しむことはありますけどね。しかし博打性が高いため利益が出ても損失が出ても割り切るようにしています。

IPO投資で失敗することはたまにしかありません。しかし、利益が出ているからと余計なことを行うと一瞬にして利益を溶かしてしまうこともあるため、お金を少しでも貯めたい方は初値売をお勧めします。

IPO投資に興味があってもやり方がわからないと言う方がいます。今回はIPO投資で成功し利益を出す方法を段階を追って説明します。これさえ読めばあなたもIPO投資家の仲間入り? IPOに1回当選すれば10万円以上の利益を狙う …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。