上場規模が150億円を超えるBASE(ベイス)IPOがマザーズに新規上場承認されました。Eコマースプラットフォームを主力とし簡単にネットショップを開設できるサービス等を提供しています。しかし大きな問題があります。

それは公開株数が8,011,800株と多くオーバーアロットメントも1,201,700株となっています。そして業績が赤字となっていることです。ただしストック性の高いビジネスモデルのため業績拡大予想となれば買われる可能性もあります。

事業自体はIPO向きですが上場規模と株数が多いことが懸念されます。

Sansan(4443)のパターンだと思われますが、IPO市場に少し元気がないため消化できるのか不安です。また海外市場へも販売される予定となっている事も注意が必要でしょう。

主幹事は大和証券とSBI証券で共同主幹事を行います。当選しやすいと思いますが地合い的に無理せずスルーするのも賢明かと考えています。

BASE(4477)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | Eコマースプラットフォーム「BASE」及びオンライン決済サービス「PAY.JP」の運営等 |

| 公開予定 | 10月25日 |

| ブックビルディング期間 | 10月09日~10月16日 |

| 想定価格 | 1,630円 |

| 仮条件 | 1,150円~1,300円 |

| 公開価格 | 10月17日 |

| 企業情報 | https://binc.jp/ |

【手取金の使途】

手取概算額646,150千円及び前記「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限1,946,771千円については、事業の拡大及び新機能開発に伴う人件費及び採用費、認知度向上及び顧客基盤拡大に係る広告宣伝費並びに本社オフィス増床に伴う費用に充当する予定であります。具体的には以下の投資を予定しております。

①BASE事業においては、事業の拡大に伴うカスタマーサポート、マーケティング及び管理部門の増強並びに新機能開発、既存機能のバージョンアップ及び規模拡大に伴うインフラの整備等に係る人員の増強に伴う人件費及び採用費に充当する予定であります。

また、PAY事業においては、事業の拡大に伴うカスタマーサポートの増強及び規模拡大に伴うインフラの整備等に係る人員の増強に伴う人件費及び採用費に充当する予定であります。その結果として、686,000千円を充当する予定であります。

②当社グループのサービスの認知度向上及び顧客基盤の拡大のためのオンライン広告、TVCM等の広告宣伝費として1,030,000千円を充当する予定であります。

③人員拡大に伴う本社オフィスの増床に係る賃料として222,000千円を充当する予定であります。

※なお残額については将来における当社グループのサービスの成長に寄与するための支出、投資に充当する方針でありますが、当該内容等について現時点で具体化している事項はなく、今後具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 522,600株に修正 |

| 売出株数 | 6,704,800株に修正 |

| 公開株数(合計) | 7,227,400株に修正 |

| オーバーアロットメント | 1,084,100株に修正 |

| 上場時発行済み株数 | 19,344,600株に修正(公募分を含む) |

| 想定ベースの時価総額 | 約313.4億円 |

| 幹事団 | 大和証券(共同主幹事) SBI証券(共同主幹事) ←ポイントで利益でる みずほ証券 野村證券 SMBC日興証券 三菱UFJ・モルガンスタンレー証券 auカブコム証券 ←後期型抽選 いちよし証券 極東証券 |

BASE(4477)上場評判とIPO分析

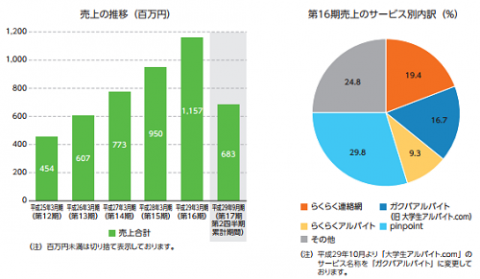

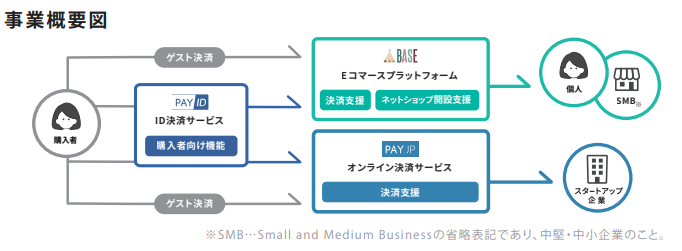

想定発行価格1,630円を基に吸収金額を算出すると約130.6億円となり、オーバーアロットメントを含めると約150.2億円規模の上場となります。同社は結子会社のPAY株式会社、ASE BANK株式会社の合計3社で構成されています。Eコマースプラットフォーム、オンライン決済サービス及び資金調達サービスなどを行います。

Eコマースプラットフォーム「BASE」を提供するBASE事業を行い、連結子会社であるPAY株式会社ではクレジットカード決済によるオンライン決済サービスの「PAY.JP」及びID決済サービス「PAY ID」を提供するPAY事業を展開しています。

連結子会社のBASE BANK株式会社では、「BASE」を利用するショップオーナーに対して事業資金を提供する、資金調達サービス「YELL BANK」を中心としたその他事業を展開しています。

「BASE」は、ネットショップ作成サービス及び当該サービスによって開設されたショップの商品が購入できるショッピングアプリ等を提供するEコマースプラットフォームです。ビジネスを展開する法人や地方自治体をはじめとする行政機関でも利用されているサービスです。

「BASE」は、専門的なWebサイト構築やWebデザインの技術を使わずにデザインテンプレートを選択するだけで、誰でも簡単にデザイン性の高いネットショップを作成することが出来ます。

また、Eコマース運営の課題となっていた決済機能の導入に係る時間を短縮する仕組みとして独自の決済システム「BASEかんたん決済」を提供し、ネットショップの開設から決済機能の導入までをワンストップで提供することができます。

これによりネットショップの作成時間、運営費用、Web技術など様々な理由で、ネットショップを始めることが困難だった方でも手軽にネットショップの開設・運営を始めることができる仕組みを構築しています。

2019年8月に「BASE」のショップ開設数は80万ショップを突破し、マクロミルの調査によるとネットショップ開設実績が2年連続No.1となっているそうです。

BASEを利用しているショップオーナーの特徴は少人数でのショップ運営、個人でのショップ運営、オリジナル商品の販売、ブランドショップにわかれるそうです。

ネットショップを開業したい方にとっては簡単に取り入れることができハードルが低いようです。

購入者はショップが出品する商品の購入決済を行い、決済が行われると業務提携先の決済代行会社を経由して決済情報が「BASE」に送信されます。ショップは「BASE」を通じて「購入情報」を受領することが出来る流れになります。

「PAY.JP」サービスはWebサービスやネットショップにクレジットカード決済を簡単に導入できるオンライン決済サービスです。

個人・法人を問わずあらゆる開発者が導入しやすいシステム設計で「申請に時間がかかる」、「高い」、「使いにくい」という従来の複雑なオンライン決済サービスの問題を解決し、

導入を圧倒的に簡単にすることでインターネット上の「モノの売り買い」の可能性を拡げ、人々のインターネットを通じた経済活動がこれまで以上に活発になるよう支援しています。

プランにより月額費用と決済手数料が発生し同社の収益となります。

その他事業では連結子会社であるBASE BANK株式会社において、「BASE」を利用するショップオーナーから将来発生する債権を買い取ることにより事業資金を提供する、資金調達サービス「YELL BANK」等のサービスを展開しています。

「YELL BANK」はBASEのショップデータを活用することで、BASEショップの将来の売上を予測し予測に基づき将来債権を買い取ることによりショップオーナーに事業資金を提供する資金調達サービスです。

BASE(4477)の企業財務情報と配当性向

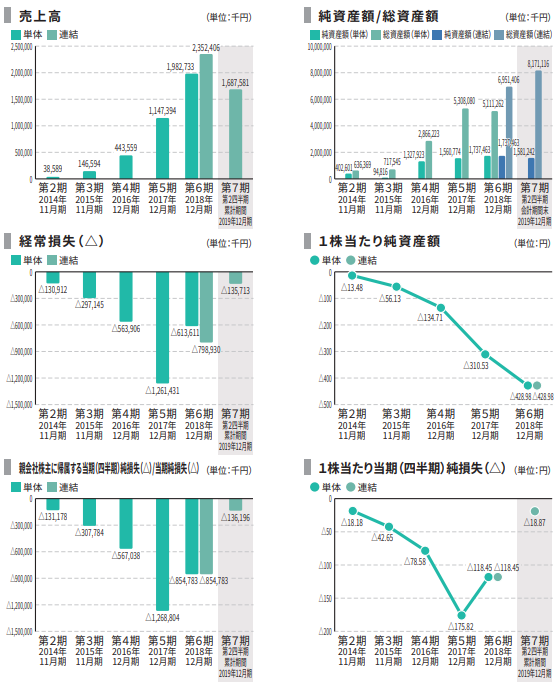

| 回次 | 第5期 | 第6期 |

| 決算年月 | 2017年12月 | 2018年12月 |

| 売上高 | – | 2,352,406 |

| 経常利益 | – | △798,930 |

| 親会社株主に帰属する当期純損失 | – | △854,783 |

| 包括利益 | – | △854,783 |

| 純資産額 | – | 1,737,463 |

| 総資産額 | – | 6,951,406 |

| 1株当たり純資産額 | – | △428.98 |

| 1株当たり当期純損失 | – | △118.45 |

| 自己資本比率(%) | – | 25.0 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | – | △400,529 |

| 投資活動によるキャッシュ・フロー | – | △338,215 |

| 財務活動によるキャッシュ・フロー | – | 1,022,743 |

| 現金及び現金同等物の期末残高 | – | 4,408,530 |

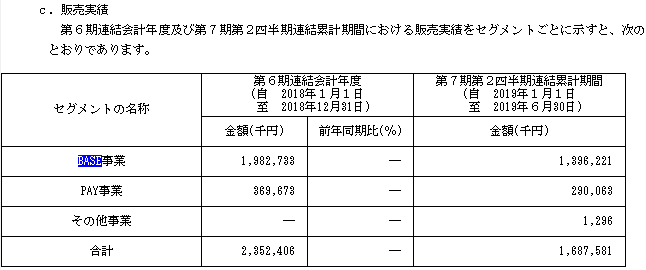

第7期第2四半期連結累計期間(2019年1月01日~2019年6月30日)

売上高1,687,581千円(売上原価710,012千円、売上総利益977,569千円)

営業損失135,673千円

経常損失135,713千円

四半期純損失136,196千円

【BASEのチエックポイント!】

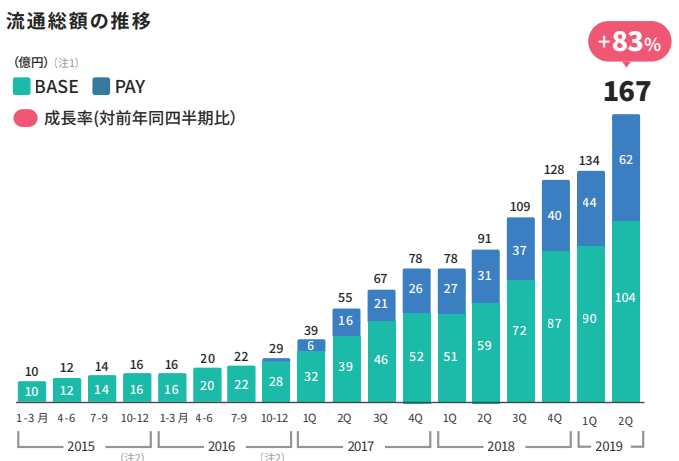

当第2四半期連結累計期間における売上高は1,687,581千円となりました。主な要因は、ショップ運営の利便性の向上に引き続き努めることに加え、リアルな場での出品型ポップアップスペースの提供を開始するなど新たな機会の提供に努めたことにより、ショップ開設数が順調に増加したほか、売店数(売上が計上されたショップ数)及び1売店あたりの流通額が増加した結果、流通総額が増加したことによるものであります。

BASE(4477)従業員と株主の状況

会社設立は2012年12月11日、東京都港区六本木三丁目2番1号に本社を構えます。社長は鶴岡裕太氏(1989年12月28日生まれ)、株式保有率は21.13%です。従業員数は105人になり平均年齢32.2歳、平均勤続年数1.8年、平均年間給与6,243,000円です。

連結従業員数は126人になりセグメント別ではBASE事業105人、PAY事業18人、その他事業3人になります。臨時雇用については記載が省略されています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 鶴岡 裕太 | 4,364,000 | 21.13 |

| グローバル・ブレイン6号投資事業有限責任組合 | 1,923,200 | 9.31 |

| 株式会社サイバーエージェント | 1,804,000 | 8.74 |

| SBI Ventures Two株式会社 | 1,661,200 | 8.04 |

| グローバル・ブレイン5号投資事業有限責任組合 | 1,592,000 | 7.71 |

| 株式会社丸井グループ | 1,261,200 | 6.11 |

| 株式会社メルカリ | 1,242,400 | 6.02 |

| Fin Techビジネスイノベーション投資事業有限責任組合 | 1,240,000 | 6.00 |

| イーストベンチャーズ投資事業有限責任組合 | 1,139,600 | 5.52 |

| 株式会社partyfactory | 1,050,000 | 5.08 |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である鶴岡裕太、並びに売出人である藤川真一は、共同主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年4月21日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びグリーンシューオプションの対象となる当社普通株式を共同主幹事会社が取得すること等を除く。)を行わない旨を合意しております。

また、売出人かつ当社株主であるSBI Ventures Two株式会社、グローバル・ブレイン5号投資事業有限責任組合、Fin Techビジネスイノベーション投資事業有限責任組合、イーストベンチャーズ投資事業有限責任組合、サンエイト2号投資事業有限責任組合、 ~省略~ は共同主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後90日目(2020年1月22日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、グリーンシューオプションの対象となる当社普通株式を共同主幹事会社が取得すること及び売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、共同主幹事会社を通して行う売却等を除く。)を行わない旨を合意しております。

さらに、当社の新株予約権を保有する鶴岡裕太、藤川真一、原田健、山村兼司、イーストベンチャーズ投資事業有限責任組合、 ~省略~ 松島卓郎及びその他58名は、共同主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2020年4月21日)までの期間、共同主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

鶴岡裕太氏と藤川真一氏にはロックアップ180日間(2020年4月21日)となり、売出人などのベンチャーキャピタルにはロックアップ90日間(2020年1月22日)、そして発行価格の1.5倍でロックアップが解除されます。

この他新株予約権者に対してもロックアップ180日間の設定があります。

BASE(4477)IPO初値予想と幹事引受け株数

仮条件が1,150円~1,300円に大きく引き下げられ、公開株数やオーバーアロットメント株数も変更されています。上場規模もややコンパクトになり人気の無さが伺えます。今回の大幅な変更により割安水準になればよいですが機関投資家はどのように判断するのかがポイントでしょう。公開株数は7,227,400株になり吸収額は約94億円、OA1,084,100株を含めると吸収額が約108億円になります。修正により上場承認時から42億円程度吸収額が下がっていることになります。

余程不人気なのか主幹事の価格設定がまずかったのかわかりませんが、上場タイミングに恵まらなかったのは事実でしょう。2019年10月09日のチャットワーク株価は1,079円で引けています。公開価格1,600円から12営業日でこのざまです。某紙によりはそろそろ反転するようですけどね。

maron

maron オバーアロットメント多いよね。これってもしもの時に買い支えるために多いのかな?

kimu

kimu 主幹事は何とか上場させたいと思っているけど赤字なので割安なのか見えにくいよね。IPO投資は短期で参戦する投資家が多いから株数が多くて不人気だと特に難しいよね。

事業はIPO向きではあるものの既存株主が上場で換金したい感がでているため投資家も懸念していると思います。知名度も高くて期待されてもよいと思いますが株数と業績ですよね。

2019年12月の連結業績予想は売上36.7億円となり前期比56.04%増、経常利益-5.6億円となり前期の-8億円からだいぶ改善しています。四半期利益は-5.6億円となるためこのまま順調にいけば来期あたり黒字化できそうです。

EPS-47.69、BPS92.20になり配当や株主優待はもちろんありません。何とか頑張って公開価格プラス手数料程度で上場してほしいと思います。私はSBI証券のIPOチャレンジポイント狙いで参戦します。

初値予想はこの価格から修正を行いたいと思います!

1,200円~1,400円に下方修正!

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 大和証券(共同主幹事) | 5,565,100 | 77.00 |

| SBI証券(共同主幹事) | 1,084,100 | 15.00 |

| みずほ証券 | 234,900 | 3.25 |

| 野村證券 | 108,400 | 1.50 |

| SMBC日興証券 | 72,300 | 1.00 |

| 三菱UFJ・モルガンスタンレー証券 | 72,300 | 1.00 |

| いちよし証券 | 72,300 | 1.00 |

| 極東証券 | 18,000 | 0.25 |

| 類似企業 | PER | PBR |

| ASJ(2351) | PER1,413.08倍 | PBR5.11倍 |

| GMOペパボ(3633) | PER18.27倍 | PBR8.39倍 |

| Eストアー(4304) | PER14.22倍 | PBR3.04倍 |

BASEは少しヤバい気がしますね。売出株放出元を確認すると上場ゴールだと感じます。よって不参加でも良いのかも?申し込めば当選できそうな感じですね。と言うことで別の話になります。

実はしばらく前からトライオートFXを稼働させています。31万円の投資額で運用していますが現在313,918円になりました。含み損状態になっているものもありますが意外と賢い気がします。

1回の売買損益も数百円~数千円程度です。なので自分でFXをやるよりも賢いのかも?と感じ始めています。1週間くらいで稼働を停止しようと思いましたが既に2週間経過しました。このまま継続して取引を行いたいと考えなおしています。

参考記事を書いたので自動売買に興味があればお立ち寄りください。タイアップ特典が今月から付いています!また、既存口座開設者向けに簡単なキャッシュバックが行われています。口座開設後放置しているか方はチャンスかも?

この他、SBIソーシャルレンディングの口座開設がしばらく前にできました。IPOで大忙しのためまだ投資を行っていませんが、利回り高めで運用できたらと考えています。ファンドの金額が大きいため担保的に不動産投資を考えています。時期的に太陽光は不安ですからね。

またロボットアドバイザーの Wealthnavi(ウェルスナビ)は一部出金してやらかしています。そのまま投資しとけばよかったですね。利益が出ているけど明らかに失敗です。運用実績とタイアップ特典について下記にまとめました。

先月よりもキャッシュバックが上乗せとなっているのでお勧めかもしれません。口座だけ先に作っておくと暴落時に仕込めると思います。暴落時に仕込めなかった私ですけどね。

IPOに当選しなかったり初値利益が少なくなったりしているため、短期運用で資金を回転させて利益を出すのもありだと思います。

BASE(ベイス)IPOはこれでもかというぐらいにVCが売出しを行うので怖い気がします。

BASEのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2016年10月31日~2024年10月30日 | 164,000 | 70 |

| 2017年10月01日~2025年9月30日 | 178,800 | 70 |

| 2019年12月15日~2027年12月14日 | 1,101,200 | 70 |

| 2020年3月31日~2028年3月30日 | 174,000 | 70 |

| 2021年2月28日~2029年2月27日 | 98,800 | 70 |

| 2021年3月15日~2029年3月14日 | 5,200 | 70 |

| 2017年12月01日~2027年11月30日 | 106,000 | 70 |

新株予約権(ストックオプション)で上場時に関係がある株数は448,800株です。発行価格は全て70円となっています。市場に出てくれば保有者は爆益ですね。

maron

maron 会社設立からまだ7年でVCシャブシャブ状態・・・

とても不安だけど何とかなるの?

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。BASE(4477)IPO私見と申し込みスタンス

BASEのIPOは人気があるとは言えないでしょう。注目されるとは思いますが業績面の不安は大きく先に同社へ投資をお行っている企業のための上場です。さらに全てを売り切る訳ではないため株価も上値が重たいでしょう。専門的なWebサイト構築やWebデザインの技術を使わずに、誰でも簡単にデザイン性の高いネットショップが作成できる仕組みを提供することについては素晴らしいと思います。

BASE事業の主な収益はBASEショップの売上に対して発生する1決済あたり3.6%プラス40円の決済手数料及び3%のサービス利用料となっています。結構大きな収益です。

PAY事業も利用ユーザー数が250万人以上、利用できる場所も80万店以上となっています。事業そのものは投資家に好まれると思いますが、やはり株主構成と上場規模に不安があります。

VCが積極的に投資を行い上場までこれたのは実力ある企業だからこそだと思います。消費税導入などにより決済代行サービス収益の期待もできそうです。それでも不安過ぎると個人的に思います!多分あと1年上場が遅ければ事業収益の心配はそれほどなかったかもしれません。

競合も多数存在しているため同社の優位性がなくなることも将来的に考えられます。VCの他に株主にはサイバーエージェントや丸井グループ、メルカリと大企業の名前もありますが意識されるまではなさそうです。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

※DMM.com証券のIPOルール完全版【DMM株は前受け金不要】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。