IPO投資を15年間続けブログは14年目を迎えます。IPO投資を始めるまでは株式市場で利益を出すことができず負けてばかりでした。しかし知人からIPO投資のことを聞き、勉強すると「相性が良いのでは?儲かるのでは?」そう考えるようになりました。

これまでIPOに当選した銘柄数は196銘柄にもなります。基本的にIPOは勝率が高いため殆どの銘柄で利益を出せています。また同一銘柄で複数株当選している銘柄もあるため獲得株数は300個~400個くらいになると思います。

投資を始めた頃はIPOの知識がなかったためとにかく情報収集することに徹しました。また自己資金が少なかったため情報収集と同時にお金を貯めることに専念します。

妻に「貯金を使っていいか?IPO投資はリスクが低い投資でリターンが大きい投資なんだよ!」と真剣に説明すると好きなように使って良いと言われ投資を始めます。

当時、30歳の私は子供がまだ小さく仕事も不安の中、何かしなければ貯金なんてできない!老後の年金も期待できないだろうし、自分の力で生きていかなければならないと考えていました。住宅ローンも重しとなりIPO投資にすがったことを思い出します。

IPO投資は儲かるけど地味な作業が多い!どんな性格の人が続けられる投資?

これからIPO投資に取り組みたいと思う方もいると思います。そこで人生の15年以上をIPOに捧げた「IPOキム」が思うことを赤裸々に書いてみたいと思います。IPOで一番大変なのは口座開設と資金の確保です。15年前だと今みたいに情報が無料公開されていなかったため私は有料の情報商材を購入することを決意しました。

あるブログにたどり着きその管理者に聞いたらこの情報商材がお勧めだと言われ、そのまま購入しています。

当時はスマートフォンが現在のように普及していなかったため全てパソコンで情報収集していました。だから隙間時間などを利用することはなく、がっつり情報収集を行うしかありません。

当時は証券会社に「配分に関する基本方針」などが掲載されていること自体知らないレベルです。また証券取引所に目論見が掲載されても内容が殆どわからなかったことを覚えています。

最近では証券会社から発行される目論見の他、金融庁から発表されるEDINETも見るようにしています。

時短のために情報商材を購入したことが切欠のようなものですが、情報商材が数万円したため何とか費用分を取り返したい気持ちが芽生えたことを覚えています。

どんな地味な作業が待っているの?IPOをやめる人続出の理由

IPO投資は地味だと今でも思います。15年前、未上場株と言えば詐欺だと思っていました。知人の勧めがなければIPO投資を始めていなかった可能性もあります。私が子供の頃、親戚の方がNTT上場により利益を上げることができたと聞いていたので、完全に詐欺とは思っていませんでしたが、抽選により配分されるとは知りませんでした。

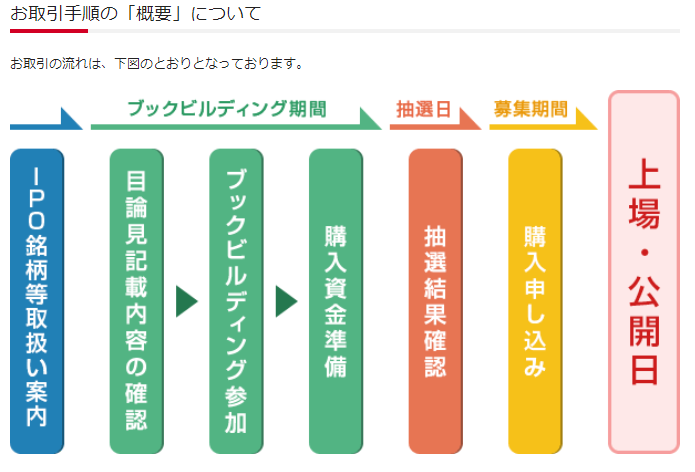

出典:立花証券のIPO取引手順

IPOに参加するには東京証券取引所の新規上場会社情報にある会社概要から引受幹事を探します。そして幹事引受けを行う企業からIPOの抽選参加に申込むだけです。

申込みに際して気を付けることがいくつかあります。

- 主幹事引受け証券は何処なのか

- 上場規模が大きいのか小さいのか

- 公開株数とオーバーアロットメント数

- IPOで人気がある業種なのか

- 投資市場の雰囲気

上記のようなことに気を付けていれば良いため、私のようにIPOのことについて書いているブログやホームページを確認すればチェックすべき内容がすぐにわかります。

東京証券取引所でいちいち確認しなくても、まとめてあるサイトが沢山あるのでそれを利用すれば簡単です。

ではどんな作業が面倒なのか説明したいと思います。最近ではIPOアプリも出てきているため状況に応じて利用してみるのもよいでしょう。私は利用せず未だにメモしています。自分のブログを見ると内容がわかりますからね。

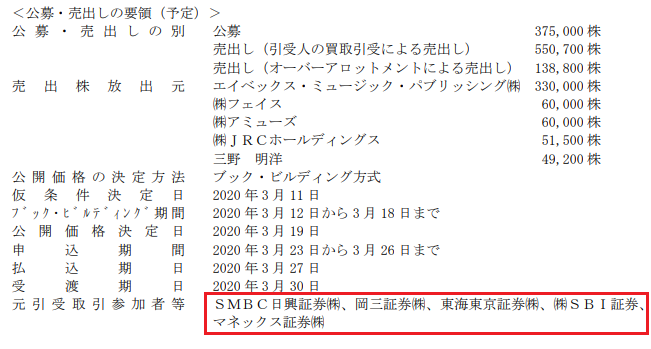

上記画像はある銘柄の幹事を表しています。赤く囲った場所が幹事引受け証券になります。この場合は5社の引受けなので自分が申込できる証券会社を確認しておきます。

もちろん証券口座を開設していないとIPO抽選に参加できないため事前に口座を開設しておきましょう。口座開設には1週間程度時間がかかるためブックビルディング(抽選申込み期間)に間に合わない可能性があります。

銘柄別に幹事構成が異なるためまず確認しておきましょう。また証券会社別にルールが異なるため気を付けてください。

- 前受け金不要の証券会社

- 銘柄別に資金が拘束される証券会社

- 後期型抽選を採用している証券会社

- 委託経由のIPO抽選を行う証券会社

上場を行う企業が1社だと証券会社に申込みを行うのも楽です。上記だとSMBC日興証券、岡三証券、東海東京証券、SBI証券、マネックス証券の5社になります。

しかし、IPOを行う企業が10社重なったら単純に数十回の申込を行わなければなりません!また銘柄別に資金拘束をされる証券会社だと資金を入金しなければなりません。

自己資金には限りがあるためどのIPOに注力するのか?、入金を行いIPO抽選に参加するには資金の割り振りをどうすれば良いのか?などを考えなければなりません。私はIPOに当選する機会がありこの面倒な作業が意外に楽しかったことを覚えています。

ただ今はワクワク感がなくなり機械的に申込み続けています。IPO投資を始めた頃は毎回ワクワクしていましたが、自己資金が増え資金移動も殆ど行わずに済むようになると機械的で面白くありません。ただただ利益を求めて抽選に参加しまくるだけです。

そしてIPOに当選できない方はこんな面倒な作業はやってられない!と思ってどんどん辞めていきます。証券口座を開設するのが面倒だった。さらにIPOに参加する手間が面倒だった。と言いながら辞めます。

SMBC日興証券のIPO概要と当選秘策のご紹介です。申込続ければIPOは当選できると思います。ただ根気が試される投資なので主幹事を中心に申込んでおきましょう。嘘なしの当選画像を掲載しています。幹事に入るとほぼすべての銘柄 …

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

気持ちはわかりますがそれではIPO当選できません。当選するまで申込続け自己資金を増やし、証券口座も増やさなければなりません!

IPO投資はローリスクハイリターン投資です。それに証券口座を開設するのに費用発生はありません。また入出金を行っても即時入金を利用したり、証券会社が発行している入出金カードを利用すれば入出金も多くの企業で無料です。

結局、IPOに当選するには地味なことを継続して続ける力が必要です。リスク的には銘柄選択をしっかり行えば損失は殆どありません。

やめる人が多くなれば当選確率が高くなりIPO市場で頑張っている投資家にメリットがあります。

利益が出ることがわかっていても仕事が忙しかったり、面倒になりやめる人は意外と多いのが現実です。

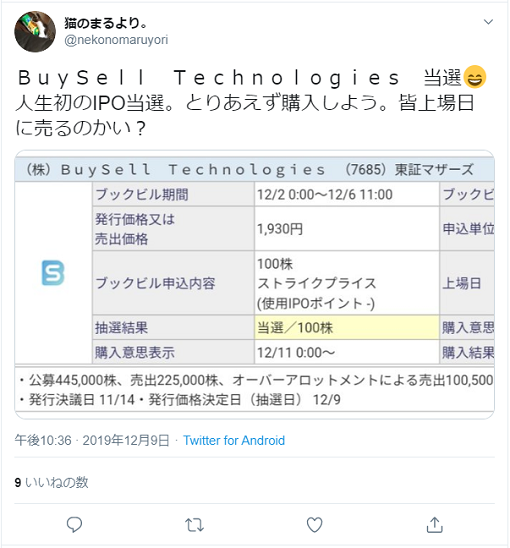

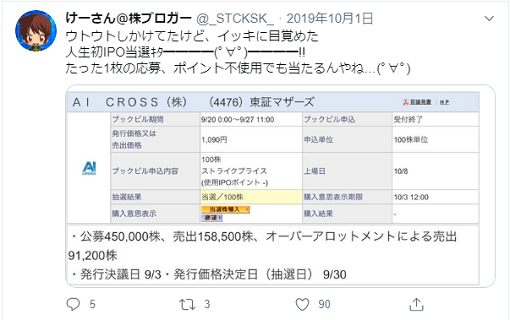

中には初応募で当選する方もいます!

私はこれまでIPOに沢山当選していますが始めの1年は殆ど当選できていません。IPOの情報が少なかったせいもありますが、手探り状態だったためだと思います。IPOブログを始めるタイミングで妻に貯金を使わせてくれと懇願しています!

ブログを書くようになると自然と情報収集するようになり今に至ります。また雑誌にも掲載されるようになり記事を書くこと自体が日常化しています。

IPO投資を始めて数ヶ月以内に当選する方は継続して抽選に参加できるようですが、当選できなかった方は他のことを始める割合も多いようです。

IPOに当選できない方は株主優待をただ貰いすることも口座開設ついでに検討しても良いと思います。SMBC日興証券は一般信用取引も可能なのでかなりお勧めできます。証券会社が異なっても行う作業は同じなので下記記事が参考になると思います。

投資を行うにあたり「クロス優待」や「つなぎ取引」を知っていると投資の幅が広がるため知らない方は勉強してください!主観になりますが知らないと投資の世界で生きていけないと思います。余程長期で投資を行わないと負け組になる可能性が高いと思います。

株主優待を初心者がリスクなしで得る方法の問い合わせが多いため再度まとめたいと思います。過去に書いた記事の反響は良いと思いますが、サイト移行前の記事になるため少し見にくいようです。ご質問を頂くことを分かりやすく記事にしてみ …

IPO当選で利益率が大きい銘柄は?複数株取得を狙えるIPOもあるぞ

これまでIPO抽選に参加し続けて196銘柄に当選していることがわかりました。IPOブログを始める前から参加していましたが、ブログを始めたことで是が非でも当選しなければならない状況を自分で作り上げました。もう14年もブログを書いていると考えると凄いですよね。昔の記事は当落状況などが殆どで現在のように分析はしていませんでした。長く続けると仕事と同じように理解が深まります。

| 銘柄 | 公開価格 | 初値(利益) |

| あんしん保証 | 1,460円 | 5,730円(2枚で85.4万円) |

| ツオカコーポレーション | 2,600円 | 3,800円(6枚で72万円) |

| 九州旅客鉄道 | 2,600円 | 3,100円(14枚で70万円) |

| SKIYAKI | 3,400円 | 8,400円(50万円) |

| イーソル | 1,680円 | 4,000円(2枚で46.4万円) |

記憶をたどってまとまった利益が出た銘柄をここ5年くらいから探してみました。30万円位の利益を出している銘柄は沢山当選していましたが50万円以上になると少ないようです。過去記事で当選履歴を掲載していますが銘柄別に利益を算出していませんでした。

2013年はオークファンで公開価格2,600円の株が10,480円(利益78.8万円)だったり、日本郵政関連で63.3万円の利益を出していました。当選履歴は下記記事でまとめています。

私のIPO当選実績を書いています。参考にならないと思いますが、資金が増えるとIPOに当選する機会も増える傾向にあります。ローリスクハイリターン投資と言われるIPOですが、当選すれば利益を出すことは容易です。なかなかIPO …

IPO当選で損失が出た銘柄ランキング!地合いと投資家のモチベーション次第で爆損も

逆にIPOで損失を計上した銘柄を探してみるとありました!基本的に損失が出るような銘柄には参加しないことにしています。しかし、当選欲しさに参加し失敗となる銘柄もたまにあります。これまで失敗したと感じた銘柄はジャパンディスプレイ(JDI)です。これは私のIPO当選歴の中でも最高に気分が悪い銘柄です。

| 銘柄 | 公開価格 | 初値(損失) |

| ジャパンディスプレイ | 900円 | 769円(9枚で-11.8万円) |

| ソフトバンク | 1,500円 | 1,463円(12枚で-4.4万円) |

| CREロジスティクスF | 11万円 | 10.45万円(5枚で-2.7万円) |

上記の他にも公開価格割れを掴んだことはあります。ただ数千円程度しか割れていないと思います。当選銘柄が多すぎて記憶にないような銘柄もありました。

その中でも失敗したと思うのはJDIだけです。ソフトバンクは米中貿易摩擦が起きなければ利益が出ていたはずです。IPOでは上場タイミングも重要になります。

ジャパンディスプレイは上場から株価が下がり続け今では50円を切っています。筆頭株主のINCJ(産業革新投資機構)にしてやられた感じがします。今ではそれも良い勉強だったと思います。

kimu

kimu 過去に当選したIPOを調べると公開価格割れによる損失は限定的でした。

また、損失ではありませんが初値売却をせず、セカンダリー相場にそのまま突入したため儲けそこなったIPOも中にはあります。初値後ストップ高になると思いそのまま保有し、結局初値より安い株価で売ることもあります。

上場日を忘れていたり、個人的なイベントで注文を出しそこなったことも過去にあります。そんな時に限って利益が出ていたりします。色々と頑張って利益を出そうと思っても初値売却と変わらない利益しか上げることができないように思います。

長くIPO投資に取り組んでいると地合いの急変などで買いが入らないタイミングに遭遇する時もあります。しかし、過去の実績からIPOで損失となることは少ないと考えられます。

損失を出す割合が高ければ15年もIPO投資を続けていません!そして手間以上のリターンがあるからこそ続けられる投資です。年間最大利益は422万円となっています。

大手初値予想サイトってどこなの?投資家が最も利用している2社をご紹介!

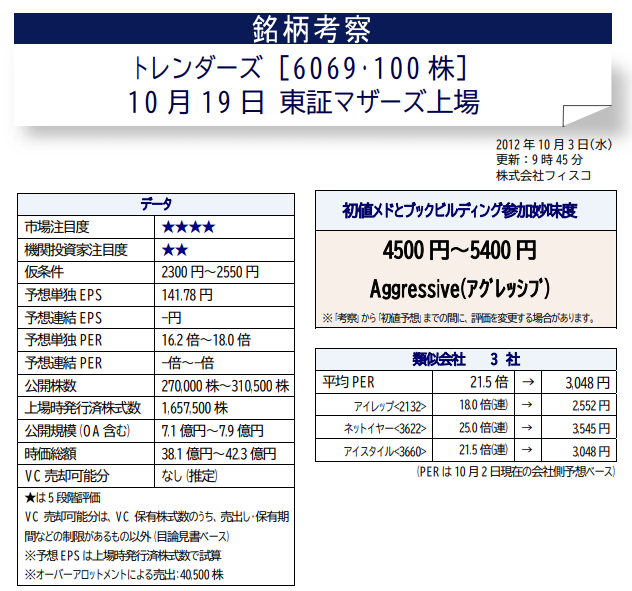

ブログやホームページで初値予想を書いている方がいます。私を含め大手2社の予想を参考にして書いている方が多いと思います。もちろん証券情報発信する企業情報になるため、個人投資家が初値予想をするよりも精度が高いです。そのサイトとはフィスコです。フィスコはジャスダックに上場する企業です。100株保有するだけでIPO情報を1ヶ月分見ることができるため株主優待狙いで保有しても良い銘柄です。

※フィスコIPO銘柄考察サンプル画像

株価は1万円台で買えますし6月と12月の年2回優待が実施されます。ということは1年間100株保有していると2ヶ月分のフィスコIPOナビ(リミテッド)を見ることができます。

ちなみに私はフィスコソーシャルレポーターとして活動しています。年に数回発行されている雑誌(書籍)にもコメントさせて頂いています。その他、ヤフーファイナンスやロイター、みんかぶ、株探、LINEなどにも情報が掲載されています。

たまにフィスコの担当者さんとやり取りすることもあります!過去にもう少し詳しく書いた記事があったので気になる方は参考にしてください。

フィスコIPOナビについて調べてみました。大手初値予想と様々なメディアに書かれていますが、フィスコ有料レポートを指すことが多いと思われます。フィスコIPOナビには「スタンダード」と「リミテッド」の2種類があり、プランによ …

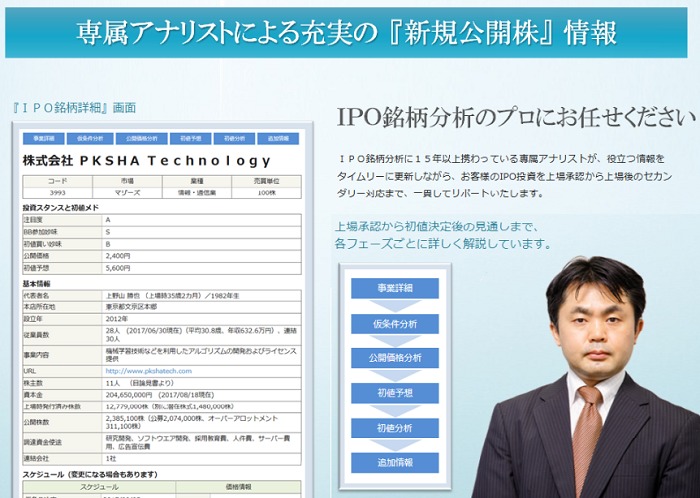

もう一社はトレーダーズ・ウェブです。DZHフィナンシャルリサーチが個人投資家向けに運営している情報サービスになります。

IPO投資だけを行っている方はフィスコのほうが馴染みがあるかもしれません。

トレーダーズ・ウェブは情報分析に長けている筆者が多いと感じます。有料情報を手掛けIPO以外にも様々な情報を見ることができます。毎月1回だけアナリストに質問をすることができるサービスがあります。

アナリストに聞きたいことを何でも聞くことができるためこのサービスは嬉しいと思います。

有料情報なのであまり詳しく書けませんが、気になる方は公式サイトで確認をお願いします。IPO以外のデータも豊富だと思います。

多くのサイトではこの2社の初値予想を参考にし、自己分析を加えて数値を出していると考えられます。年間にするとまとまった金額になりますがそれ以上の情報力があると思います。

また低価格で情報を発行しているサイトもあるようです。個人的には上記2社が有名なのでお勧めです。

15年間IPO投資を続けてきて何が変わった?投資を続けると良いことあるの?

長く投資を続けているとこれまで見えていなかったことが見えるようになります。ただそこで思ったことを実行できる勇気があるのかは別だと思います。例えば私の場合だと100万円の投資は可能です。しかし1,000万円単位の投資は性格的に無理です。だから地味なIPO投資を続けるしかありません。

最近はIPO投資の他にソーシャルレンディング(クラウドファンディング)投資も好きで取り組んでいます。運用資産は過去に比べ大きくなりましたが1,000万円単位の投資は難しそうです。

だからコツコツと利益を稼ぐしかありまあせん。また生活面で何が変わったかと言えば、IPO投資を続け総額で2,500万円程度の利益が出たため住宅ローンを完済できました。

IPO投資を本格的に始めた頃は100万円程度の資金しか持ち合わせていません。奥さんに頼んでもそれ以上のお金は我が家にはありませんでした。その他に株券があったことも後々わかり、これも人生のチャンスを手にできたように思います。

また投資を続けることで投資家との交流が増え、自分では知ることができないような情報に出会うこともありました。地方に住んでいるため出会いは少ないと思いますがアンテナを張っていることで嬉しい出会いもこれまでありました。

遊びでも仕事でもそうですが、頑張っている人にはチャンスが巡ってくると思います。そのチャンスを手にできるのか、手にできないのかも「自分次第」だと思います。

私はIPO投資に出会うまで「くじ運」が最高に悪い人でした。しかしIPOには196銘柄の当選実績があります。まあ15年も続けていればそれなりに皆さんも利益が出ていると思います。

知り合いの方は私の数倍の資産がありIPOの利益だけで1億円を優に超えます。投資スタンスの違いもあると思いますが投資資金が多いと稼ぐ金額も大きいようです。

また15年間IPO投資を続けてきて思うことは、利益が見込める銘柄の上場規模が大きい時は積極的に当選を狙ったほうが良いことです。日本郵政関連の上場やJR九州(九州旅客鉄道)など国策とまで言われるIPOもたまに出てきます。

日本郵政では1回の投資で1,000万円以上の利益を出した方もいました。複数銘柄狙えるIPOの時だけ参加するのもありかもしれません。コンスタンスに利益を求めるのであれば自分ができることをできるだけ頑張っておきましょう。

私は自分で後に引けない状況を作りこれまで頑張ってきました。そのことにより企業分析力が少し高まったと思います。勤めている会社で失敗すると「なぜなぜ」とかしますよね?あれに似たようなセンスを得ることができたと思います。

IPO投資を続けてきて良かったことは常に資産を増やすことに成功したことだと思います!IPO投資を頑張ってみたい方は下記記事で証券会社のことについてまとめているので参考になると思います。

IPO投資に興味があってもやり方がわからないと言う方がいます。今回はIPO投資で成功し利益を出す方法を段階を追って説明します。これさえ読めばあなたもIPO投資家の仲間入り? IPOに1回当選すれば10万円以上の利益を狙う …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

キムさんいつも参考にさせていただいております。有用性の高い情報ほんとに助かってます。IPO投資私も2005年から続けておりますが、当時はオリックス証券で(確か早期にBB参加すると当選確率上がりましたよね?)よく当選できた記憶があります。

さて、クズIPOのナンバーワン・・・私も同じくJDIですね~。私は基本的に公募割れしても持続派で、SRIスポーツ(住友ゴムに吸収されましたけど)やらサムティーレジデンシャル投資法人(確かキムさんも持続されてましたよね・・・こちらは公募回復して売却出来ましたが)やらも持続しておりましたが、やっぱりJDIには勝てませんね~(逆説的ですよ)。

JDIはもうどうでもいいのでそのまま持続しています(200株)。上場後も1度も配当出来ないような会社はさっさと経営破綻してもらって結構ですね。上場後にナンピンなんてしなくてよかったと逆に自分を慰めています。それでは、今後とも記事を楽しみにしていますので有用性の高い情報教えてくださいね。宜しくです。

>製薬会社MRさん

嬉しいコメントありがとうございます。JDIは忘れられない銘柄ですよね。そして「SRIスポーツ」の名前をご存知とは天晴です!私よりもIPO経験値が積み上がっている感じがしています。サムティ・レジデンシャル投資法人は長く保有していたため私も少し利益が出た記憶があります。

上場後に7万円台まで下げてお手上げ状態でした(笑)

製薬会社MRさんがまだJDIを持っているとは驚きです。私は100株だけ持ち続けようと思いましたが500円~600円で手放しました。業績が最悪なので付き合いきれませんでした。経営破綻したほうが良い気もしますが公的資金が入っているのでどうでしょう。日の丸液晶と言われ今も生き残っています!

また有用性の高い記事を書けるのか?と自分に疑問もありますが、できるだけ頑張らせて頂きたいと思っています。Twitterでも情報発信しているのでよかったらお友達になってください。 IPOキムさんTwitter

こちらこそ今後ともどうぞよろしくお願い致します。