Finatextホールディングス[フィナテキストHD](4419)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。大注目の銘柄だと思いますが吸収金額が大きいようです。12月IPO大丈夫か!?と心配しています。

主幹事は大和証券と三菱UFJモルガン・スタンレー証券が共同で務めます。公開株数15,475,700株と多く、オーバーアロットメントは2,321,200株となっています。注目されるIPOだと思いますがVC売出し株が多く懸念されます。

上場規模は想定発行価格1,290円から計算すると約229.6億円です。

![Finatextホールディングス[フィナテキストHD]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2021/11/e1e5a27d5a4f0432592c7f59904abd46.jpg)

※フィナテキストHD公式サイト引用

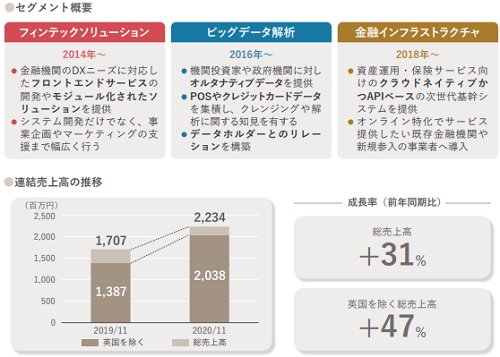

同社は金融サービス提供者向けの次世代クラウド基幹システム提供をメインに行っている企業です。

ビッグデータ解析支援や金融サービスの企画・開発なども手掛け、投資家に好まれそうな事業を行っています。しかし上場規模が大きく不安があります。

今期はパートナー数の増加やビッグデータ解析事業のデータライセンス契約件数が増加したそうです。でも赤字なので今期業績の予想値を確認し投資を行いたいと思います。

市場からの注目度は抜群に高いと思います。また、欧州及びアジアを中心とする海外市場にも販売されるため海外販売率も気にしておきたいと思います!!

Finatextホールディングス(4419)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月22日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 証券・保険ビジネス向けクラウド基幹システムの提供及びデータ解析・サービス開発支援 |

| ブックビルディング | 12月06日~12月10日 |

| 想定価格 | 1,290円 |

| 仮条件 | 1,100円~1,290円 |

| 公開価格 | 1,290円 |

| 初値結果 | 990円(騰落率-23.26%) |

| 企業情報 | https://hd.finatext.com/ |

| 監査人 | PwCあらた有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 2,800,000株 |

| 売出株数 | 12,675,700株 |

| 公開株数(合計) | 15,475,700株 |

| オーバーアロットメント | 2,321,200株 |

| 上場時発行済み株数 | 48,754,628株(公募分を含む) |

| 想定ベースの時価総額 | 約628.9億円 |

| 幹事団 | 大和証券(共同主幹事) 三菱UFJモルガン・スタンレー証券(共同主幹事) 松井証券 あかつき証券 楽天証券 岩井コスモ証券 マネックス証券 |

| 委託見込 | DMM.com証券 |

Finatextホールディングス(4419)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,290円を基に吸収金額を算出すると約199.6億円となり、オーバーアロットメントを含めると約229.6億円規模の上場となります。この規模のIPOが上場ラッシュで登場するのであれば相当な人気を集めなければらなりません。知名度は高いため機関投資家の評価待ちでしょうか。

同社グループは、金融サービス提供者向けの次世代クラウド基幹システムの提供を行っています。

これまでのパッケージソフトウェア型の基幹システムは、導入にかかる初期費用や運用にかかる固定費、時間、人員が必要となっていました。そのため外部サービスとの連携に制約もあったそうです。

同社が運営する次世代クラウド基幹システムは、クラウドベースでSaaS型にすることにより、導入及び運用の低コスト化、短期間化、少人数化を実現するとともに、 APIにより外部サービスとの連携を容易にしています。

※有価証券届出書引用

IPO的には人気となるキーワードがたくさんあります。ただSaaS型でも公開価格割れや業績悪化などで赤字上場への不安が出てきています。衝撃的だったのはフォトシンス(4379)の公開価格割れです。

某紙では赤字SaaSが許されない傾向に?と言った内容も出ているようです。上場規模が大きいため今回は機関投資家と外人の動向次第だと思います。

現在赤字となっていますが、次世代クラウド基幹システムを提供するだけではなく、優れた顧客体験を備えたウェブサイトやモバイルアプリと言ったフロントエンドサービスの企画・開発を支援するフィンテックソリューションを行っています。

また、顧客企業内に蓄積されたデータの利活用を支援するビッグデータ解析サービスも提供しているとあり将来性を考えた場合は気になる銘柄です。

※有価証券届出書引用

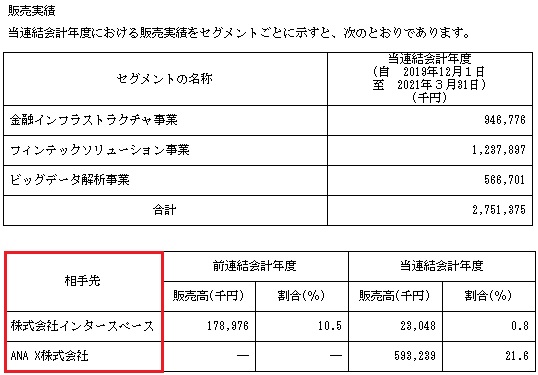

金融インフラストラクチャ事業は、金融サービスを運営するのに必要となる基幹システムを、クラウド上でSaaS型のシステムとして提供しています。

Finatextやスマートプラス、スマートプラス少額短期保険が本事業を行っています。

スマートプラスはストリームで5,000円分の株式を貰えるキャンペーンが行われているため、必要であれば参加してみるとよいと思います。私は口座開設しています!

ストリーム(STREAM)のキャンペーンを活用すれば自己資金0円で株を始めることができます。株ロトキャンペーンが始まり最大5,000円相当の株を必ず貰うことができます! 口座開設を行うだけで貰えますが注意点もあるため詳細 …

キャンペーン前に口座開設しているため何も貰えませんでしたけどね。詳しい内容は上記でまとめています。株式売買手数料が完全無料なので不思議ですよね。

この他、セゾンポケットやWealth Wing(ウェルスウイング)などもBaaSで稼働しているとわかりました。

保険インフラストラクチャビジネスでは、あいおいニッセイ同和損害保険やエポス少額短期保険も同社サービスを利用しているそうです。大手企業との提携が多いようです。

※有価証券届出書引用

フィンテックソリューション事業は、金融機関向けにデジタルトランスフォーメーションとデジタルマーケティングの支援を行っています。

売上を確認すると一番大きいと感じましたが、2020年11月に本ビジネスから撤退しているそうです。新型コロナウイルス感染症で売上が大幅に減っているためだそうです。

ビッグデータ解析事業は、ビッグデータを保有する企業のデータ利活用の促進を支援しています。

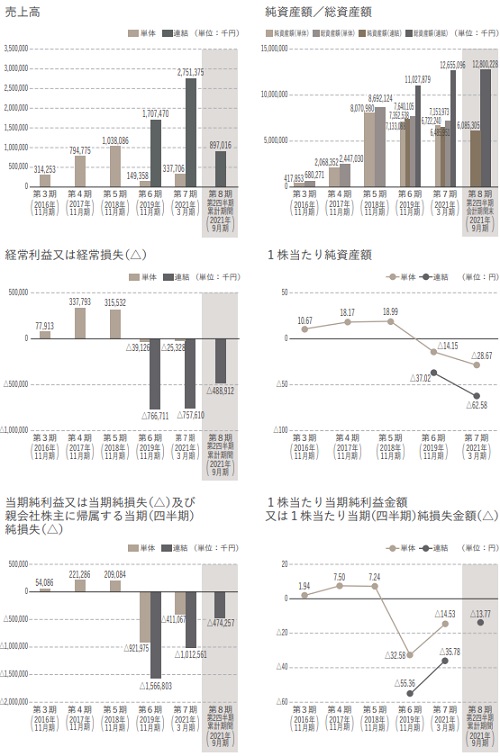

Finatextホールディングス(4419)の経営指標と業績状況を確認してみました

| 回次 | 第6期 | 第7期 |

| 決算年月 | 2019年11月 | 2021年3月 |

| 売上高 | 1,707,470 | 2,751,375 |

| 経常損失 | △766,711 | △757,610 |

| 親会社株主に帰属する当期純損失 | △1,566,803 | △1,012,561 |

| 包括利益 | △1,753,746 | △1,109,583 |

| 純資産額 | 7,352,538 | 6,485,951 |

| 総資産額 | 11,027,879 | 12,655,096 |

| 1株当たり純資産額 | △37.02 | △62.58 |

| 1株当たり当期純損失金額 | △55.36 | △35.78 |

| 自己資本比率(%) | 58.74 | 45.47 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △2,008,018 | △1,751,936 |

| 投資活動によるキャッシュ・フロー | △313,379 | △325,269 |

| 財務活動によるキャッシュ・フロー | 1,311,508 | 172,149 |

| 現金及び現金同等物の期末残高 | 6,138,307 | 4,318,706 |

- 売上高897,016千円

- 営業損失481,678千円

- 経常損失488,912千円

- 親会社株主に帰属する四半期純損失474,257千円

Finatextホールディングス(4419)の株主状況とロックアップについて調べました

会社設立は2013年12月27日、東京都千代田区九段北三丁目2番地11号に本社を構えます。社長は林良太氏(1985年12月14日生まれ)、株式保有率は38.12%(19,109,330株)です。従業員数13人で臨時雇用者1人、平均年齢45.5歳、平均勤続年数2.8年、平均年間給与6,404,000円です。連結従業員数は181人で臨時雇用者は8人です。

連結のセグメント別従業員はフィンテックソリューション事業112人(臨時0人)、ビッグデータ解析事業22人(臨時1人)、金融インフラストラクチャ事業28人(臨時5人)、全社共通19人(臨時2人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 林 良太 | 19,109,330株 | 38.12% | ○ |

| auフィナンシャルホールディングス株式会社 | 6,406,685株 | 12.78% | ○ |

| UTEC3号投資事業有限責任組合 | 5,794,658株 | 11.56% | ○ |

| ジャフコSV5共有投資事業有限責任組合 | 5,003,482株 | 9.98% | ○ |

| 伊藤 祐一郎 | 1,797,874株 | 3.59% | ○ |

| 伊藤 英佑 | 1,719,000株 | 3.43% | △ |

| 株式会社GCIキャピタル | 1,430,625株 | 2.85% | ○ |

| ジャフコSV5スター投資事業有限責任組合 | 1,250,000株 | 2.49% | ○ |

上位株主には180日間(2022年6月19日まで)のロックアップが付与されています。ロックアップ解除倍率の目論見にありません。

また新株予約権保有者の林良太氏、伊藤祐一郎氏、伊藤英佑氏、戸田真史氏にもロックアップ180日間が適用されます。

親引けはGICプライベート・リミテッド(GIC Private Limited)に対して行われる予定ですが、上場承認時点で株数等の発表はありません。海外販売株数に含まれることになっています。

Finatextホールディングス(4419)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は想定発行価格を上限とし1,100円~1,290円に決定しています。大手からすれば「案の定」と表現されているようです。理由としてはサブスク収益割合が約4割と少ないからのようです。

この他にも複合的な要因はあるものの赤字が解消できていないことが個人的に問題だと感じています。

広告費が拡大しているためだと考えられますが、仮条件下限が15%程度のダウンとなるため弱気な姿勢も多少伝わってきます。

また、希薄化PSRが26倍と高く同社の売上げから考えると成長性に疑問があるようです。はっきり言えば株価設定が高いからです。

ポジティブ材料としては親引けが23億円(178,2900株)に決定していることでしょう。

修正値1,200円~1,300円

再修正1,193円~1,300円

※注目度A、12月16日に再修正を追記

業績を確認すると2022年3月期の連結予想を確認できました。それによれば売上26.54億円となり前期比3.53%減、経常利益-7.82億円となり前期-7.57億円とほぼ赤字額が変わりません。

四半期利益は-10.00億円となり前期-10.12億円とこちらもほぼ変化なしとなっています。IPOは成長性から買われるものですが、同社はこれから先の見通しが読みにくいため問題のようです。

SaaS形式の収益だと先行投資はよくあることですが、証券や保険業界をターゲットにしていることが考えものです。大手企業は既に自社で取り組んでいると思うのでどうなのか?今後は同社へ切り替えるのか?などを考えます。

公開価格が1,290円決定の場合の指標はEPS-24.44からPERは算出不可、BPS174.12からPBR7.41倍になります。配当や株主優待の設定は現時点でありません。

機関投資家頼みのIPOになると思いますが、私は他のIPOに参加して同社には消極的に参加したいと思います。同日上場は6社になります。

また仮条件が上限決定の場合は229.6億円の吸収となり時価総額は628.9億円になります。

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(共同主幹事) | 10,833,100株 | 70.00% |

| 三菱UFJモルガン・スタンレー証券(共同主幹事) | 4,333,200株 | 28.00% |

| 松井証券 | 77,400株 | 0.50% |

| あかつき証券 | 69,600株 | 0.45% |

| 楽天証券 | 69,600株 | 0.45% |

| 岩井コスモ証券 | 46,400株 | 0.30% |

| マネックス証券 | 46,400株 | 0.30% |

大和証券と三菱UFJモルガン・スタンレー証券が共同主幹事だと公開価格割れしないと思いますが、実際どうなるのかわかりません。ただ今回は当選しやすいIPOなので準備だけは行っておきたいと思います。

大和証券グループのCONNECT(コネクト)からの当選者は多そうです。最近は大和証券での当選者が減っているようなのでコネクトにその分回っていると考えられます。

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

また今回は、三菱UFJモルガン・スタンレー証券が主幹事なのでauカブコム証券でも取扱いが行われるはずです。

この2社からは申込みを行いたいと思います。auカブコム証券は後期型抽選になるためとりあえずブックビルディングに参加しておきましょう。人気がない場合は購入申込を行わなければ良いだけですからね。

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

この他には松井証券

マネックス証券だと銘柄毎に資金拘束されるため参加者が少ないと思います。IPOラッシュなので12月は特に当選しやすいと思います。この辺りは判断がわかれそうですね。

私は未成年口座も開設しているため、人気が見込めれば積極的に申込みを行いたいと考えています。

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| インタートレード(3747) | PER128.33倍 | PBR3.49倍 |

| ソルクシーズ(4284) | PER8.82倍 | PBR1.66倍 |

| 昭和システムエンジニアリング(4752) | PER9.53倍 | PBR0.87倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年2月28日~2027年2月27日 | 992,324株 | 70円 |

| 2017年11月30日~2027年11月30日 | 1,719,000株 | 87円 |

| 2017年11月30日~2027年11月30日 | 1,150,500株 | 87円 |

| 2018年2月28日~2028年2月28日 | 315,600株 | 87円 |

ストックオプション(新株予約権)は全株数の4,177,424株が上場時に行使期限を迎えます。

Finatextホールディングス(4419)IPOの評価と申し込みスタンス!まとめ

FinatextホールディングスのIPOは市場が盛り上がらないと厳しい気がしています。いつものように赤字SaaSで資金が入れば良いんですけどね。![Finatextホールディングス[フィナテキストHD]IPOの評価](https://ipokimu.jp/wp-content/uploads/2021/11/219612c76d4f88d1b7f57c7f01f8ddd1.jpg)

※フィナテキストHD公式サイト引用

金融業業界や保険業界がターゲットになっているため、同社よりも大手企業が出てくるとは考えにくいのかもしれません。そのため競合の心配はしばらくなさそうです。

大和証券と密接に関係ある企業なので主幹事も大和証券が選ばれていると推測できます。スマートプラスが東証へ株式等の注文取次業務を行う場合に、大和証券と注文取次に関する提携を行っています。

あとは同社の財務状況でしょう。上場してしまえばしばらく資金面に余裕ができると思いますが、熾烈な戦いを行っている金融市場からの収益を期待して良いのかやや疑問です。

とりあえず様子見の銘柄にしたいと思います!

不動産投資型クラウドファンディングを行っているCOZUCHIとタイアップをさせて頂いています。先着1,000人となっていますがまだ枠があるようです。

口座開設でAmazonギフト券2,000円分が貰えるため興味があればお勧めします。詳しくは下記記事でまとめています。

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。