エフ・コード(9211)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。事業内容が見えずらいIT企業になりウェブ接客ツール提供とDX支援等を行う企業です。

守備範囲が広いため事業内容を詳しく理解するには、かなり目論見の読み込みが必要だと思います。

主幹事はSBI証券が務め公開株数159,700株、オーバーアロットメント23,900株です。上場規模は想定発行価格1,820円から計算すると約3.3億円の極小規模となっています!

※エフ・コード公式サイト引用

同社はウェブ接客ツールの「CODE Marketing Cloud」を利用し、ウェブサイト内の顧客体験をより良質なものへと改善することができるツールを提供しています。

そしてIPOでも特に人気が見込めるDX支援等を行う企業です。

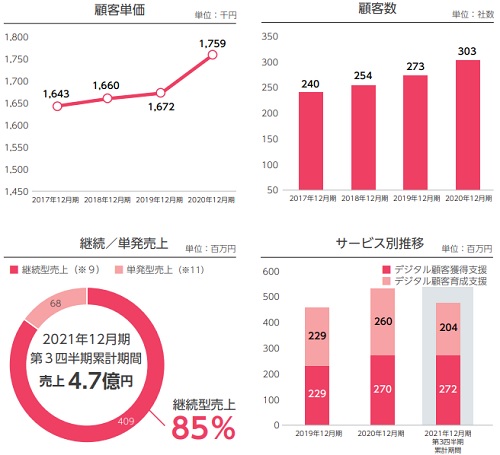

デジタル顧客獲得支援サービスから吸い上げられたデジタル広告等の関連データや、デジタル顧客育成支援サービスから取得される「UI/UX等」に関するデータを蓄積と分析を行い、戦略立案から認知や獲得、獲得したリードの育成まで一気通貫のノウハウを有しています。

奥が深いビジネスになり一見わかりにくいと思います。そこが投資家には魅力なんですよね。

エフ・コード(9211)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月24日 |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 「CODE Marketing Cloud」等のCX向上SaaSの提供、DX戦略設計・実行支援、顧客獲得・育成等のマーケティング支援 |

| ブックビルディング | 12月09日~12月15日 |

| 想定価格 | 1,820円 |

| 仮条件 | 1,860円~2,020円 |

| 公開価格 | 2,020円 |

| 初値結果 | 6,000円(公開価格2.97倍) |

| 企業情報 | https://f-code.co.jp/ |

| 監査人 | EY 新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 59,700株 |

| 公開株数(合計) | 159,700株 |

| オーバーアロットメント | 23,900株 |

| 上場時発行済み株数 | 2,049,100株(公募分を含む) |

| 想定ベースの時価総額 | 約37.3億円 |

| 幹事団 | SBI証券(主幹事) アイザワ証券 あかつき証券 岩井コスモ証券 極東証券 マネックス証券 水戸証券 岡三証券 東洋証券 丸三証券 楽天証券 エイチ・エス証券 光世証券 松井証券 むさし証券 |

| 委託見込 | 岡三オンライン証券 DMM.com証券 |

エフ・コード(9211)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,820円を基に吸収金額を算出すると約2.9億円となり、オーバーアロットメントを含めると約3.3億円規模の上場となります。エフ・コードは経験を有するコンサルタントによる直接的なサービス、そして、その知見を具現化したソフトウェアの提供を行い、デジタルマーケティングナレッジを提供しています。

また難しい話になりそうですね。

CXにおいて高度なコミュニケーションの設計や分析と、DXにおいてそれらを実現及び推進する技術力とを合わせ持つ「マーケティングテクノロジスト」集団と自社のことを自負しています。

複雑化した生活者と事業者の関係性を最適化し、マーケティング革新に寄与することでDXを推進を行う企業です。CXとは顧客体験を一般的に表します。

※有価証券届出書引用

同社の特徴は、DXによって解決すべき課題とその優先順位を明確化し、個々のデジタル施策等が戦略上一体となって効果を発揮するようなDX推進サービスを展開していることだそうです。

かなり長い文章ですが言いたいことはこれだと思います。

コンサルタントによる直接的な人的支援を行い、事業者がかかえる事業課題と紐づいたデジタルマーケティングの戦略立案・支援サービスを提供します。

※有価証券届出書引用

サービス提供の過程ではCXの重要性に着目し、2013年から10年近くにわたりSaaS型のマーケティングツールとして、エントリーフォーム最適化ツールやブラウザプッシュ通知ツール、Web接客ツールなどの広告配信データやサイト解析データを扱っています。

また、エントリーフォームの入力事項やサイト内のチャット等の反応といったユーザーとの深いコミュニケーション領域におけるデジタルマーケティングサービスを提供しています。

同社ソリューションは、これまでに培った知見・ノウハウ及び蓄えられた独自のCXデータは累計にして1,000社、アカウント数は3,000件を超えるユニークなCXデータ基盤として進化しているそうです。

※有価証券届出書引用

エフ・コード(9211)の株主状況とロックアップについて調べました

会社設立は2006年3月15日、東京都新宿区市谷八幡町2番1号に本社を構えます。社長は工藤勉氏(1984年7月04日まれ)、株式保有率は59.29%(1,323,300株)です。従業員数21人で臨時雇用者3人、平均年齢34.65歳、平均勤続年数4.0年、平均年間給与6,463円です。セグメントはDX事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 工藤 勉 | 1,323,300株 | 59.29% | ○ |

| 梅澤 康二 | 118,500株 | 5.31% | ○ |

| 荒井 裕希 | 110,400株 | 4.95% | ○ |

| 株式会社マイナビ | 100,800株 | 4.52% | × |

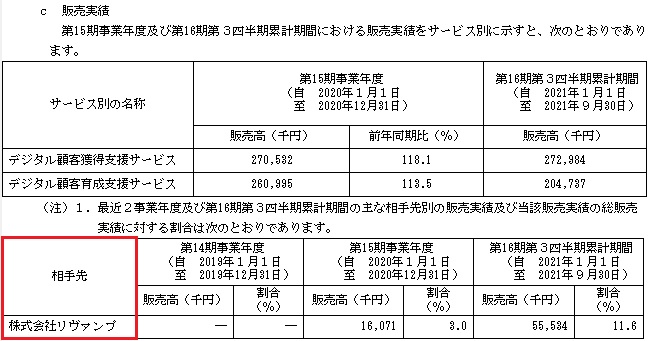

| 株式会社リヴァンプ | 95,100株 | 4.26% | △ |

| 平井 隆仁 | 69,600株 | 3.12% | ○ |

| 須合 聡 | 65,100株 | 2.92% | ○ |

上位株主には180日間(2022年6月21日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。

また、第三者割当等の割当を受けた者との間に継続所有等の確約を行っています。親引けはありません。

エフ・コード(9211)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,860円~2,020円に決定し上限は想定発行価格から200円の引き上げとなります。吸収金額は最大で3.7億円、時価総額41.4億円になります。

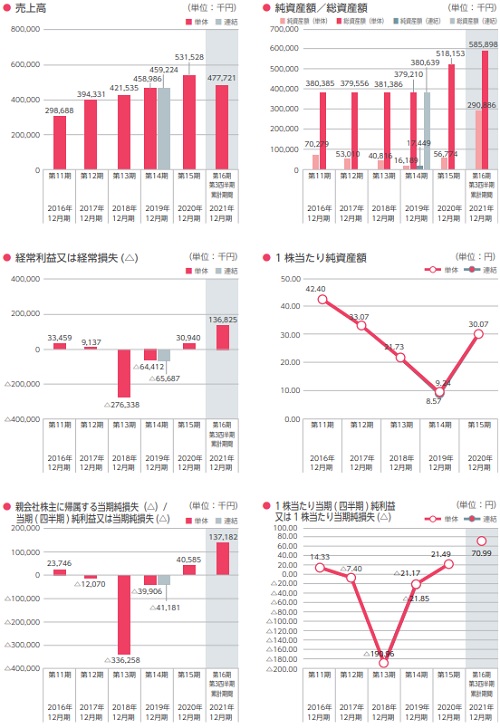

顧客体験領域のデータ解析やノウハウを用いDXサービスを行うためIPOでは人気が見込めます。業績は拡大傾向にあり赤字から黒字化しています。売上規模はまだ低いようですが今期利益は期待が持てそうです。

SaaS型の収益の他にコンサルティングによる収益もあります。上場規模も小さいことでエフ・コードの公開価格割れはないでしょう。

上場規模が小さく公開株数が少ないため初値持越しとなる可能性もあります。直近上場の銘柄ではIT系に資金が入っているため同社の場合は初値持越しとなる可能性が高いかもしれません。

修正値4,000円~4,720円

※注目度B、修正値が大きく訂正されているためご注意ください

業績を確認すると2021年12月期の単独予想を確認することができました。それによれば売上6.38億円となり前期比20.15%増、経常利益1.49億円となり前期比396.67%増となります。

四半期利益は1.48億円となり前期比270.00%増を予想しています。上場時の利益も1億円を超えているため印象も良さそうです。

公開価格が2,020円決定の場合の指標はEPS76.79からPER26.31倍、BPS223.09からPBR9.05倍になります。配当や株主優待の設定は現時点でありません。

直近上場だとサイエンスアーツ(4412)が爆上げ状態となり、株数が少なく上場規模も小さいと祭り化するのか?という期待があります。

IPOに当選しなくてもどこまで初値が上昇するのか見ものだと思います。もしかしたらセカンダリー資金が大きく入るかもしれません。非常に楽しみにしています!

IPOチャレンジポイントはかなりつぎ込まないと当選は難しそうです。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 135,700株 | 84.97% |

| アイザワ証券 | 2,400株 | 1.50% |

| あかつき証券 | 2,400株 | 1.50% |

| 岩井コスモ証券 | 2,400株 | 1.50% |

| 極東証券 | 2,400株 | 1.50% |

| マネックス証券 | 2,400株 | 1.50% |

| 水戸証券 | 2,400株 | 1.50% |

| 岡三証券 | 1,600株 | 1.00% |

| 東洋証券 | 1,600株 | 1.00% |

| 丸三証券 | 1,600株 | 1.00% |

| 楽天証券 | 1,600株 | 1.00% |

| エイチ・エス証券 | 800株 | 0.50% |

| 光世証券 | 800株 | 0.50% |

| 松井証券 | 800株 | 0.50% |

| むさし証券 | 800株 | 0.50% |

やっと祭り化するIPOが登場した気がします。上場規模を絞っていると感じますが公募組は待ちに待った銘柄でしょう。引受幹事が多く売渋りも起きそうな銘柄です。

SBI証券からのストレート当選を狙いたいと思いますが、IPOチャレンジポイントを使わないと当選は難しそうです。ただし上場ラッシュなので初値2.3倍前後だと全力でポイントを使用する投資家は減るでしょう。

来年まで持ち越して地合いが改善するのを待つのも一つの戦略だと思います。IPOルールは下記記事でまとめています。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

また、丸三証券の証券口座を開設している方は少ないと思うので参加しておきましょう。どの証券会社で申込んでも激戦には違いありませんが多少期待はあります。

アイザワ証券から連絡があり私は支店口座になっていたため、引受株数を確認後アクションを起こすかもしれません。地合いが問題ですよね。

丸三証券のIPO抽選方法やルールについて完璧にまとめたいと思います。1年間にIPOを取扱う数はそれほど多くありませんが口座開設者も少ないため穴場証券と言えます。また個人的に当選実績も持ち合わせています。 店頭配分とネット …

エフ・コードのIPOチャレンジポイントボーダーラインを予想!!

エフ・コードのIPOチャレンジポイントボーダーラインの予想を行ってみたいと思います。

今回はかなり人気が集中すると考えています。100株の単元株配分でIPOチャレンジポイントは600P~700Pだと思います。

ポイントに見合った利益が出るのかはまた別だと思いますが、積極的に攻めてくる投資家も多いはずです。逆に700P持っているのであれば、地合いが好転するかもしれない2022年まで保有し続けるという選択肢もあります。

このままIPOに資金が入らない状況が続くとは思えないため、またどこかで人気が出てくると思います。そこまで待てるのか?の差だと思います。

しばらく前であれば初値3倍~4倍が狙える銘柄だと思います。しかし今の地合いだと初値2倍~2.5倍くらいかもしれません。年末を意識したセカンダリー投資も期待できますが、同日上場のIPOが多過ぎて資金が入るのか予想しずらくなっています。

IPOチャレンジポイントを使う方はよく考えて申込を行いましょう。

今回もSBIネオトレード証券からの申込みができると思います。前受け金不要でIPO抽選に参加できるため申込を行っておきましょう。当選者出ています!

この他、単元未満株でIPO抽選が行われているネオモバも参戦しておくといいかもしれません。1株当選で数千円儲かるかもしれません。面倒だと思う方にはお勧めしません。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| プレイド(4165) | PER-倍 | PBR21.86倍 |

| Kaizen Platform(4170) | PER-倍 | PBR2.91倍 |

| Appier Group(4180) | PER-倍 | PBR7.04倍 |

類似企業を調べてみると3社とも全て赤字のためPERが出ていません。また3社とも下げ基調となっています。Kaizen Platformは特に酷いようです。黒字化見込みで株価反転でしょうか。

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年5月22日~2028年5月21日 | 19,800株 | 1,034円 |

| 2020年11月23日~2028年11月22日 | 6,000株 | 1,320円 |

| 2023年1月26日~2031年1月25日 | 126,000株 | 1,592円 |

| 2023年3月31日~2031年3月30日 | 9,600株 | 1,592円 |

| 2023年8月31日~2031年8月30日 | 26,400株 | 1,592円 |

| 上場してから1年経過する日から2年間 | 95,100株 | 1,592円 |

ストックオプション(新株予約権)は25,800株が上場時に行使期限を迎えます。

発行済株式総数1,949,100株に対する割合は14.51%(282,900株)となっています。

上記表に記載している95,100株は提携先企業に対して今後行われる可能性があります。上場時点では関係がありません。

エフ・コード(9211)IPOの評価と申し込みスタンス!まとめ

エフ・コードのIPOはかなり期待してよい銘柄だと思います。1年間落選し続けても最後に報われるかもしれないため抽選に参加しておきましょう。

※エフ・コード公式サイト引用

上場承認時のデータを確認すると、今期は利益が大きく出そうなのでIPOのタイミングも良さそうです。前期利益から倍以上の利益となりそうです。

技術革新のスピードがはやい業態のため長期投資だと少し怖いと思いますが、短期的には勢いに乗る企業なので魅力があると思います。

マーケティング領域やDX領域には競合も複数社存在します。目論見でも競争環境の激化とあるため上場後の業績期待も大きそうです。

最近はDX系のIPOが続いているため投資家に飽きられ感も多少あると思いますが、同社は吸収金額が低いため盛り上がると思います!

11月から期間限定でCOZUCHIとタイアップが始まりました。先着1,000人に限り口座開設でアマギフが2,000円分貰えることになっています。

詳しくは下記記事で確認をお願いします。

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。