サスメド(4263)のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。主幹事はSMBC日興証券とSBI証券が共同で務めることになっています。

ただ前期の事業収益が1.15億円なのに吸収金額が大き過ぎます。大丈夫でしょうか?

公開株数2,593,000株と多めでオーバーアロットメント388,900株となっています。上場規模は想定発行価格1,310円から計算すると約39.1億円になります。

※サスメド公式サイト引用

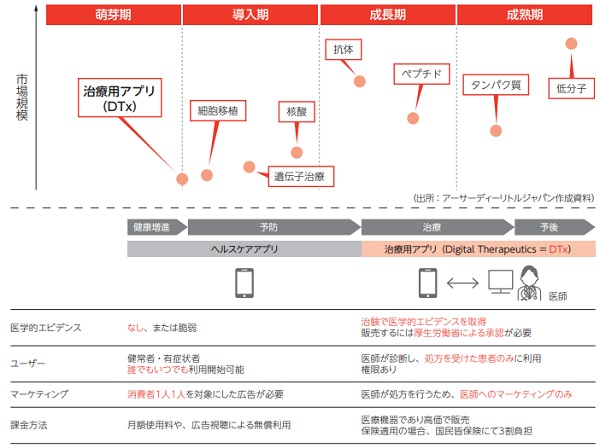

治療用アプリ開発とDTx開発支援を行う企業になります。小難しい話になりますがDTxと呼ばれる新しい治療方法がコストを抑えながら適切な医療を行えるため注目されています。

スマホアプリ形態でソフトウェアーによる治療法を用いることから、規制当局の承認を得た科学的根拠に基づく医療機器になります。

このことから一般的なヘルスケアアプリとは異なるそうです。

凄く魅力がありそうな事業にも感じますが赤字が続いている状況で上場をするため、公募組にはあまり魅力がないかもしれません。

サスメド(4263)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 12月24日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 |

|

| ブックビルディング | 12月09日~12月15日 |

| 想定価格 | 1,310円 |

| 仮条件 | 1,310円~1,410円 |

| 公開価格 | 1,410円 |

| 初値結果 | 1,500円(公開価格1.06倍) |

| 企業情報 | https://www.susmed.co.jp/ |

| 監査人 | EY 新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 2,291,000株 |

| 売出株数 | 302,000株 |

| 公開株数(合計) | 2,593,000株 |

| オーバーアロットメント | 388,900株 |

| 上場時発行済み株数 | 15,547,600株(公募分を含む) |

| 想定ベースの時価総額 | 約203.7億円 |

| 幹事団 | SMBC日興証券(共同主幹事) SBI証券(共同主幹事) 東海東京証券 あかつき証券 いちよし証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

サスメド(4263)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,310円を基に吸収金額を算出すると約34.0億円となり、オーバーアロットメントを含めると約39.1億円規模の上場となります。同社は医薬品や医療機器に次ぐ第三の治療法として注目されているデジタル治療(DTx)の開発を中心として事業を行っています。なんだか難しい話になりそうです。

DTxの開発では自に構築した臨床試験システムを汎用化し、製薬企業や学術研究機関、医療機関、医薬品開発業務受託機関等の第三者へ提供することで業界全体での創薬プロセスの効率化を加えています。

世の中に膨大に蓄積されている医療データの利活用を目的として開発した、機械学習による自動分析システムを製薬企業や学術研究機関等へ提供し効果的な医療サービスの実現を目指しています。

※有価証券届出書引用

同社は医療に対する国家歳出の増大という課題に対して、治療用アプリ開発による新しい治療法の提案を行います。

汎用臨床試験システムの提供による創薬プロセスの開発コストの適正化を行い、機械学習自動分析システムの提供による医薬産業のバリューチェーン全体の効率化などの課題を解消すべく事業活動を行っています。

話が難しいと思いますが、手短に話すと医療機器開発と各種医療情報の収集を行っている企業です。

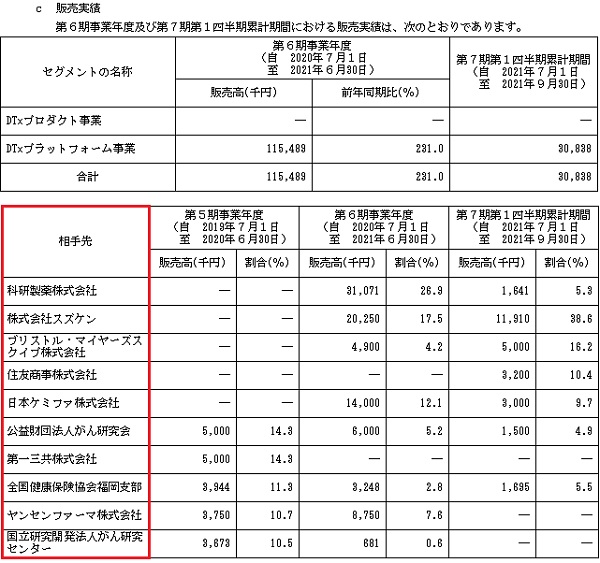

※有価証券届出書引用

取引先からもわかるように知名度が高い企業へサービスを提供しています。しかしこれまで黒字化できたことはなさそうです。前期売上が伸びているためそろそろ黒字化に近いのかもしれません。

DTxプロダクト事業での主な課題は、開発中の治療用アプリそれぞれの医療機器承認の取得と十分な収益が確保できる水準での保険収載を確実にするあります。

まだ時間がかかりそうな感じですね。

※有価証券届出書引用

サスメド(4263)の株主状況とロックアップについて調べました

会社設立は2015年7月31日、東京都中央区日本橋本町三丁目7番2号に本社を構えます。社長は上野太郎氏(1980年12月21日まれ)、株式保有率は48.2%(7,000,000株)です。従業員数21人で臨時雇用者0人、平均年齢36.9歳、平均勤続年数1.5年、平均年間給与6,965,000円です。

セグメント別従業員数はDTxプロダクト事業4人、DTxプラットフォーム事業8人、全社共通9人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 上野 太郎 | 7,000,000株 | 48.2% | ○ |

| Beyond Next Ventures1号投資事業有限責任組合 | 2,275,000株 | 15.7% | ○ |

| SBI AI&Blockchain投資事業有 限責任組合 | 1,166,900株 | 8.0% | ○ |

| 株式会社スズケン | 700,000株 | 4.8% | × |

| 第一生命保険株式会社 | 583,100株 | 4.0% | ○ |

| 市川 太祐 | 409,500株 | 2.8% | ○ |

| 本橋 智光 | 301,700株 | 2.1% | △ |

| 住友商事株式会社 | 245,000株 | 1.7% | × |

上位株主には180日間(2022年6月21日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

新株予約権者とベンチャーキャピタル、さらには一部の企業に対し90日間(2022年3月23日まで)のロックアップが付与されています。90日分にもロックアップ解除倍率設定はありません。

親引けはお行われません。

サスメド(4263)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,310円~1,410円と想定発行価格を下限として決定しています。上場規模は最大で42.0億円、時価総額219.2億円となります。

赤字ベンチャー企業として注目されているようですが需給に警戒感があります。新奇性あるビジネスモデルとなっているため高い評価を受ける可能性もあるようです。

また、研究開発費用が先行し今期は大きな損失を計上する予定となっています。同日上場が7社となっているため利益を得るには難しいと考えています。

ポジティブ材料としては、不眠治療用アプリが承認申請できる段階まで確立できたことです。しかしかなり警戒されているようなので機関投資家頼みのIPOでしょう。仮条件引上げもサプライズだと思います。

修正値1,400円~1,500円

※注目度A

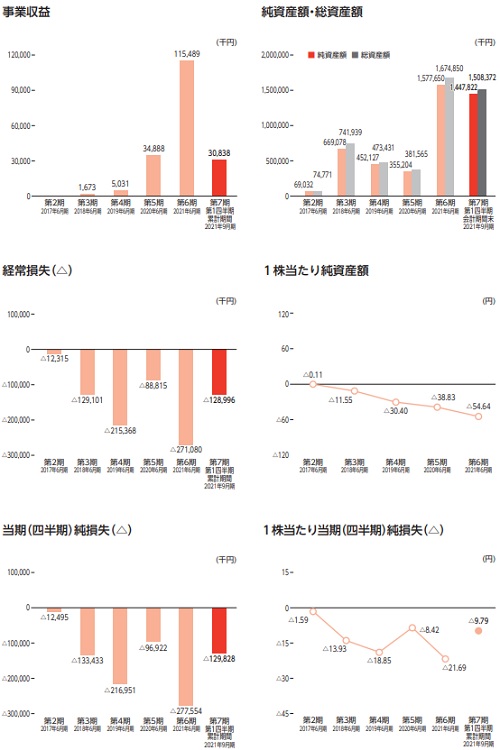

業績を確認すると2022年6月の単独予想を確認することができました。それによれば事業収益0.95億円となり前期比17.39%減、経常利益-7.24億円となり前期-2.71億円から赤字額が2.67倍に拡大します。

四半期利益は-7.48億円となり前期-2.77億円から大きく赤字計上予定です。本当に評価されるのか?と心配でなりません。

公開価格が1,410円決定の場合の指標はEPS-51.77からPERは算出不可、BPS228.89からPBR6.16倍になります。配当や株主優待の設定は現時点でありません。

医療機器開発を行う企業よりも高い評価が可能と言われており公開価格を超える可能性はあるようですが、投資をするなら株価が落ち着いてからでも遅くはなさそうです。

2022年2月に医療機器承認申請を行う予定となっているため、承認が下りない場合は株価下落となりそうです。上場承認となっているためほぼ確定だろうと考えられますが、公募組にはあまり人気がないと考えています。

公募株数が半分であれば印象も異なりますが、上場規模が大きいと個人的に感じます!

世界では不眠症患者が多く日本もその例外ではありません。大手情報でもこの内容にふれています。データ的には成人の不眠症疑いは3分の2になるそうです。私も色々と心配で寝れない事が多いため不眠症と言えるかもしれません。

同社のアプリは保険点数を付けることができ承認されれば業界においてメリットが大きいようです。アプリ研究費は発生するが、その他はサーバー費くらいでしょう。そのため、もしかしたらとんでもない利益をもたらすかもしれないと言われているようです。

この他にも臨床試験用のシステムも将来有望との観測があります。ただし将来性があっても現段階では実績がないためどう判断して良いのか微妙なところです。思惑だけで買われるパターンもあるかもしれませんが、投機的な資金を呼び込むことができるのか不確実性も多いようです。

結局は海外勢と機関投資家の参戦が必要なため、リスクを許容できる投資家だけ参加しておきましょう。公開価格割れはない観測もありますが、油断ならないと思います。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 2,022,100株 | 77.98% |

| SBI証券(共同主幹事) | 493,200株 | 19.02% |

| 東海東京証券 | 25,900株 | 1.00% |

| あかつき証券 | 25,900株 | 1.00% |

| いちよし証券 | 25,900株 | 1.00% |

共同主幹事のためSMBC日興証券からの申込みと、SBI証券からの申込みが当選しやすそうです。

店頭系の幹事構成のため初値で売却する投資家はいつもより少ないと思います。当選狙いだとSMBC日興証券のほうが当選しやすいと思います。

IPOルールは下記記事でまとめています。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| カラダノート(4014) | PER46.67倍 | PBR8.49倍 |

| Welby(4438) | PER-倍 | PBR5.54倍 |

| ベビーカレンダー(7363) | PER23.66倍 | PBR3.10倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2019年8月04日~2027年8月03日 | 35,000株 | 9円 |

| 2019年11月03日~2027年11月02日 | 140,000株 | 18円 |

| 2020年3月23日~2028年3月22日 | 350,000株 | 114円 |

| 2021年5月30日~2029年5月29日 | 196,000株 | 158円 |

| 2022年5月14日~2030年5月13日 | 273,000株 | 232円 |

| 2023年5月14日~2031年5月13日 | 263,200株 | 413円 |

ストックオプション(新株予約権)は721,000株が上場時に行使期限を迎えます。

サスメド(4263)IPOの評価と申し込みスタンス!まとめ

サスメドのIPOはとりあえず様子見でよさそうです。地合いが好転となっても買われるのか疑問です。

※サスメド公式サイト引用

治療用アプリの開発には医薬品と同じようにかなりの時間と投資が必要だそうです。そのために赤字なんだと思いますが何処まで投資家が許容できるかでしょう。

同社が行う計画に不確実性が生じたり、開発方針の変更などが起きた場合は業績に大きな影響が出ると思います。

開発・販売計画では「yukumi」という製品が臨床試験等の結果から有望な有効性と安全性データが得られているそうです。

治療用アプリ業界の競争環境では日本はまだ少ない状況だそうです。この辺りの評価が行われれば同社の株も上がるのかもしれません。よく考えてIPOに参加したいと思います。

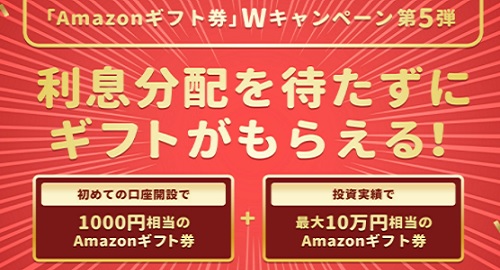

CAMPFIRE Ownersに口座開設すると1,000円分のアマギフが貰えます。さらに投資を行うと最大20万円のアマギフプレゼントを行っています。

最低投資金10万円の投資でAmazonギフト券4,000円分なのでかなりお得だと思います。今回も参加します!

CAMPFIRE Owners(キャンプファイヤーオーナーズ)でアマギフキャンペーンが始まりました。期間限定Wキャンペーンとなっており内容を確認して驚きました。口座開設をはじめて行うとAmazonギフト券が1,000円分 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。