カーブスホールディングス(7085)IPOが東証に新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。上場市場は東証1部又は東証2部になります。

主幹事は三菱UFJモルガン・スタンレー証券になり公開株数2,415,000株、売出株0株、オーバーアロットメント362,000株になります。

上場規模は約20億円になり市場からの吸収額は少ないようです。ただしスピンオフ税制を利用した国内第1号のIPOになるため人気化するのかまだわかっていません!

カーブスホールディングスはコシダカホールディングス(2157)の子会社です。これまでスピンオフ税制を利用した企業はありませんでしたがようやくカーブスHDが利用します。

スピンオフ制度を利用すると親会社であるコシダカHDが保有している株を、コシダカHDの株主に現物配当します。株主にとっては棚から牡丹餅状態だと考えられます。

ではなぜこのようなことを行うのか?と疑問になると思いますがそこには理由があります。コシダカHDが行っている事業は2つあり「女性向けフィットネス施設」と「カラオケ本舗まねきねこ」です。

これら2つの関連性が低いため両事業の成長を考えた場合に独立して上場させたいという意向があります。日本国内では初めてのことなので何とも言えませんが、初物は好まれる傾向にあるため爆益期待もあるのでは?と個人的に考えています。

ただ、これからスピンオフを利用してくる企業は少ないと思います。コシダカHDの場合は株主構造的に制度を利用できたと思いますが、普通であれば株主が反対すると思います。

カーブスホールディングス(7085)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証1部又は2部 |

| 業種 | サービス業 |

| 事業内容 | 女性向けフィットネス施設「カーブス」の運営等 |

| 公開予定 | 3月02日 |

| ブックビルディング期間 | 2月13日~2月19日 |

| 想定価格 | 720円 |

| 仮条件 | 720円~750円 |

| 公開価格 | 2月20日 |

| 企業情報 | https://www.curvesholdings.co.jp/ |

| 監査人 | ひびき監査法人 |

【手取金の使途】

差引手取概算額1,574百万円及び「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限238百万円については、連結子会社への投融資に973百万円を充当し、残額を金融機関からの借入金の返済資金に2021年8月期までに充当する予定であります。

連結子会社への投融資については、株式会社カーブスジャパンへの投融資に充当し、当該連結子会社は国内カーブス事業において会員管理システムの増強等のシステム投資に773百万円(2020年8月期:172百万円、2021年8月期:601百万円)を充当する予定であります。また、2019年7月に買収したCurves Europe B.V.への投融資にも充当し、当該連結子会社における直営店及び実験店の出店、人員体制強化のための人材採用、店舗数拡大・会員数増のためのマーケティング費用など200百万円(2020年8月期)を充当する予定であります。

また、金融機関からの借入金の返済については、2018年3月に実施したCurves International Holdings, Inc及びCurves For WomenⅡ, L.C.の買収に伴うシンジケートローンの返済に残額を2021年8月期までに充当する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 2,415,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 2,415,000株 |

| オーバーアロットメント | 362,000株 |

| 上場時発行済み株数 | 84,713,284株(公募分を含む) |

| 想定ベースの時価総額 | 約609.9億円 |

| 幹事団 | 三菱UFJモルガン・スタンレー証券(主幹事) 野村證券 SMBC日興証券 いちよし証券 丸三証券 岡三証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 auカブコム証券 |

カーブスホールディングス(7085)上場評判とIPO分析

想定発行価格720円を基に吸収金額を算出すると約17.4億円となり、オーバーアロットメントを含めると約20億円規模の上場となります。時価総額が想定発行価格ベースで約610億円となっていることから東証1部に直接上場してくる可能性があります。私もスピンオフを利用した上場は初めてのことなのでどうなるのかわかりません。公式サイトの注意事項には下記が書かれています。

現在、当社の発行済株式総数の全ては、株式会社コシダカホールディングス(以下、「コシダカホールディングス」という。)が保有しておりますが、2019年11月27日に開催されたコシダカホールディングスの第50回定時株主総会において、コシダカホールディングスが保有する当社の全普通株式を現物配当(金銭以外の財産による配当)によりコシダカホールディングス株主に分配することが決議されました。

本スピンオフの効力発生により、2020年2月29日時点のコシダカホールディングス株主に対してコシダカホールディングス普通株式1株につき当社普通株式1株が交付される見込みです。また、本募集に係る株式の発行は、本スピンオフの効力が発生していることを条件としております。

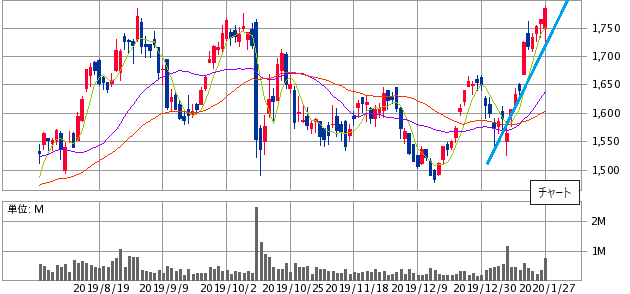

既に情報収集されていた方もいたと思うので、親会社のコシダカホールディングス(2157)で利益を出されている方もいるでしょう。私は早めに気が付いていましたが参戦していません。

中国のコロナウィルスや米イラン対立で保有株を増やしたくなかったからです。毎回知っているけど取りこぼしが多いようです。だからIPO投資に注力しています!

※コシダカホールディングス1月27日終値基準株価

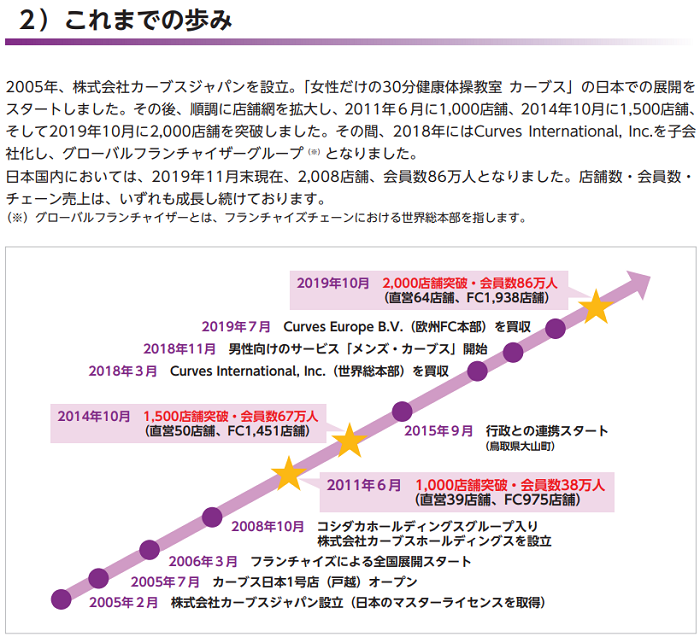

同社グループは、カーブスホールディングス(持株会社)と連結子会社7社、非連結子会社3社により構成されています。「女性だけの30分健康体操教室カーブス」を展開するカーブス事業を主たる業務としています。

カーブス事業が行っているフィットネス産業及びヘルスケア産業の市場規模としては、2018年のレジャー産業におけるスポーツ部門が4兆1,270億円、ヘルスケア産業は2016年で25兆円、2025年には33兆円に達すると予測されているそうです。※次世代ヘルスケア産業協議会事務局調べ

なお同社は純粋持株会社として、各事業会社に対する経営管理を行っています。

国内カーブス事業を行うカーブスジャパンは、日本国内におけるカーブス事業のフランチャイズ本部としてフランチャイズ加盟事業者に対する経営指導、事業運営において必要なシステムの導入やノウハウ、機材、商品、印刷物等の提供、販売を行うとともにフランチャイズ加盟事業者の出店などのサポート業務や会員向け物販業務を行っています。

2019年11月末時点では2,008店舗、864千人の会員を抱えるフランチャイズチェーンを管理しており、FC加盟店の研修施設及びモデル店舗として直営7店舗を運営しています。

株式会社ハイ・スタンダードは株式会社カーブスジャパンとのフランチャイズ契約に基づき、北海道、東京、千葉、埼玉地区で直営店舗展開を推進しており直営57店舗を運営しております。※各数値は2019年11月末時点

海外カーブス事業を行うCurves International, Inc.はカーブス事業のグローバルフランチャイザーであり、日本を含む世界各国のマスターフランチャイジーに対してロイヤルティ管理や店舗で使用する機器等の販売を行っています。

米国におけるダイレクトフランチャイズ事業は、Curves International Holdings, Inc.の買収時に事業を分離し、現在他社資本の会社が運営しています。

Curves Europe B.V.は欧州圏(スペイン、イギリス、イタリア、フランス、アイルランド、スウェーデン、スイス、ベルギー)におけるカーブス事業のフランチャイズ本部を運営しており、欧州圏における主な店舗数はイギリス41店舗、イタリア48店舗、スペイン53店舗(2019年8月末時点)となっています。

また、その傘下のCFW Operations Europe Limited、Curves International of Spain, S.A.およびCurves Operations Italy S.r.l.は、Curves Europe B.V.からの委託に基づき、FC加盟店に対する運営サポート業務を提供しています。

グローバルフランチャイザーとはフランチャイズチェーンにおける世界総本部を指すそうです。

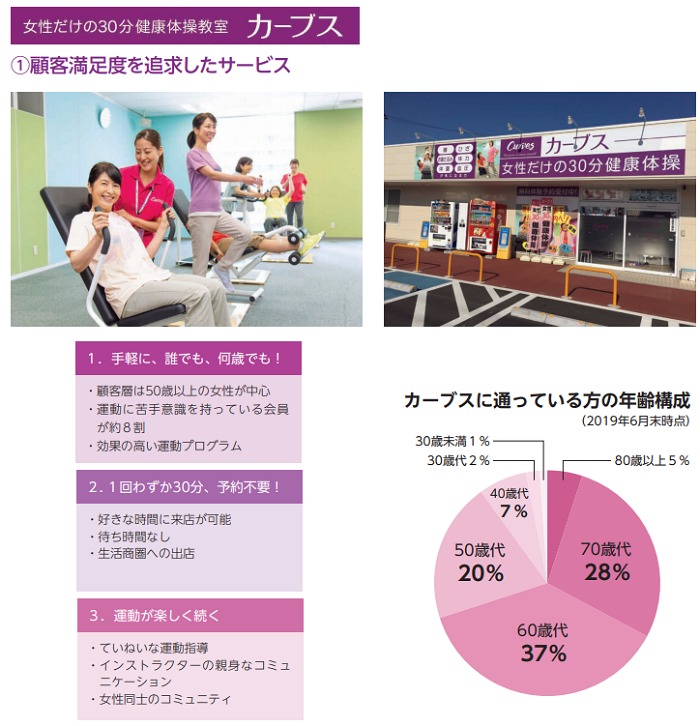

事業の特徴は、いつまでも「自分らしく」「美しく」「健康でありたい」と考える女性を応援する体操教室で、運動が苦手な女性、年齢による体力低下を心配されている女性を中心にサービスを展開しています。

そんな様々な悩みを抱えた女性に「①手軽に、誰でも、何歳でも!」「②1回わずか30分、予約不要!」「③会員もスタッフも女性だけ」という最適なプログラムを提供しています。

そして、FC加盟店のスピード出店を可能にした低初期投資、使命感で結びついた強固なフランチャイズシステムにより、日本国内における店舗数、会員数、チェーン売上はいずれも成長し続けています。

またフィットネス業種における顧客満足度も2014年~2018年の5年連続で第1位に選ばれています。※公益財団法人日本生産性本部「サービス産業生産性協議会」調査

サービスや商品の特徴では、メインの顧客を50歳以上の女性にフォーカスした対象市場の絞り込みと既存の運動施設や自宅での運動への不満、不安、不便という「不」を解決する独自のビジネスモデルにあるそうです。

具体的には研究機関との共同研究によって健康・予防効果が高いと証明された独自のエクササイズプログラム、そして顧客に寄り添う親身なサポートと様々なイベントの企画開催を通して会員様同士の横のつながりをつくるカーブスコミュニティの形成を行います。

その他にもプロテインを初めとする問題解決型の商品を企画開発するなどの施策を行うことで、新たな市場のニーズ発掘・創造を実現しています。

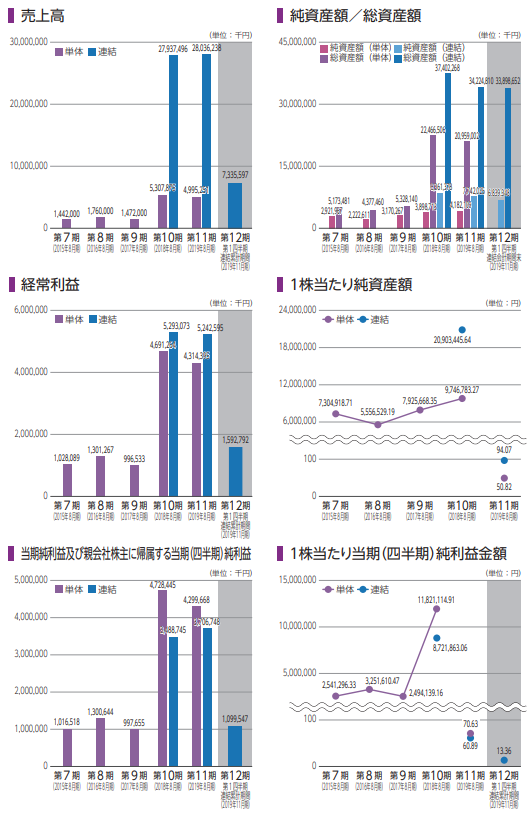

カーブスホールディングス(7085)の企業財務情報と配当性向

| 回次 | 第10期 | 第11期 |

| 決算年月 | 2018年8月 | 2019年8月 |

| 売上高 | 27,937,496 | 28,036,238 |

| 経常利益 | 5,293,073 | 5,242,595 |

| 親会社株主に帰属する当期純利益 | 3,488,745 | 3,706,748 |

| 包括利益 | 3,940,905 | 3,396,918 |

| 純資産額 | 8,361,378 | 7,742,025 |

| 総資産額 | 37,402,268 | 34,224,810 |

| 1株当たり純資産額 | 20,903,445.64 | 94.07 |

| 1株当たり当期純利益金額 | 8,721,863.06 | 60.89 |

| 自己資本比率(%) | 22.4 | 22.6 |

| 自己資本利益率(%) | 41.6 | 46.0 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 2,876,029 | 5,321,537 |

| 投資活動によるキャッシュ・フロー | △16,640,105 | △418,929 |

| 財務活動によるキャッシュ・フロー | 13,837,800 | △5,856,271 |

| 現金及び現金同等物の期末残高 | 6,308,728 | 5,350,073 |

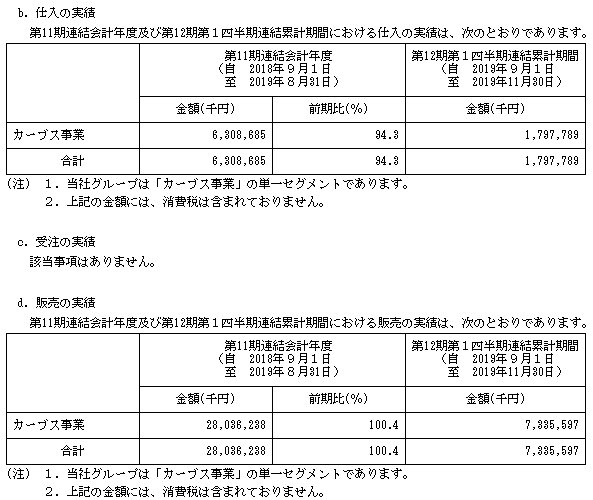

- 売上高73億35百万円

- 営業利益16億3百万円

- 経常利益15億92百万円

- 親会社株主に帰属する四半期純利益は10億99百万円

同社グループは「女性だけの30分健康体操教室カーブス」を通じて健康長寿社会の実現に寄与し、超高齢社会の課題の解決に貢献を目標とし店舗数の拡充、顧客サービス強化による会員の満足度向上に努めてきたそうです。

2019年10月に店舗数が2,000店舗に到達し記念キャンペーンを実施したそうです。前連結会計年度より取り組んでいた顧客サービス重視による顧客満足度向上を通じた退会率の低減も功を奏し、第1四半期連結累計期間の会員増加数は前年同期の会員増加数に比べ24千人増加(前年同期138.1%増)となったそうです。

結果的に第1四半期連結会計期間末の国内カーブス店舗数(メンズ・カーブスを除く)は前連結会計年度末比17店舗増加し(前連結会計年度末比0.8%増)、2,008店舗(内グループ直営店64店舗)に、会員数は42千人増加し864千人(同5.1%増)で着地したそうです。

カーブスホールディングス(7085)の株主状況とロックアップについて

会社設立は2008年10月17日、東京都港区芝浦三丁目9番1号に本社を構えます。社長は増本岳氏(1964年6月16日生まれ)、株式保有率は5.50%(5,029,315株)です。従業員数23人で臨時雇用の採用はありません。平均年齢37歳、平均勤続年数3.6年、平均年間給与5,122,000円です。連結従業員数は487人で臨時雇用者66人となっています。セグメントは全てカーブス事業になります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| コシダカホールディングス | 82,298,284株 | 90.00% | – |

| 増本 岳 | 5,029,315株 | 5.50% | ○ |

| 坂本 眞樹 | 2,057,447株 | 2.25% | ○ |

| 増本 陽子 | 2,057,447株 | 2.25% | ○ |

【ロックアップについて】

本募集に関連して、貸株人かつ現在コシダカホールディングス株主であり、本スピンオフにより当社株主となる予定である腰髙博、当社の新株予約権保有者かつ現在コシダカホールディングス株主であり、本スピンオフにより当社株主となる予定である当社取締役増本岳、坂本眞樹及び増本陽子並びに本スピンオフにより当社株主となる予定の株式会社ヨウザン、株式会社アイエムオー、腰髙修、腰髙美和子、土井義人、朝倉一博、佐々木敏之、株式会社コシヒロ、座間晶、西智彦、松田信也、村上正典、三浦とも子、加藤大輔、齋藤光、中内夢二及び鈴木康志は、

主幹事会社に対し、元引受契約締結日から上場日後180日目の2020年8月28日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く)等は行わない旨合意しております。

さらに、本募集に関連して、当社の新株予約権保有者かつ当社取締役である増本岳、坂本眞樹及び増本陽子は、上場日後速やかに当社新株予約権を行使し、当社株式を取得することを予定しておりますが、当社に対し元引受契約締結日から上場日後2年が経過する日の2022年3月01日までの期間中、当社新株予約権の行使により取得した当社株式を継続して保有し、譲渡、質入れその他の一切の処分を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年8月28日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

増本岳、坂本眞樹、増本陽子は新株予約権を行使した後、同社株式を再取得する予定となっています。親引け設定などはありません。

カーブスホールディングス(7085)IPOの初値予想と幹事引受け株数

仮条件が720円~750円と想定発行価格を下限として引き上げられています。上限750円による吸収額は約20.8億円で時価総額は635.3億円になります。東証1部へ直接上場してくるものと思われます。女性専用フィットネスクラブのカーブスを国内外で展開している企業になりコシダカHDが親会社になります。今回はスピンオフを利用して子会社を上場させる流れです。市場から歓迎されると良いですね。

2020年8月の連結業績予想は売上292.4億円になり前期比較で約4.28%増となります。経常利益は56.9億円となり前期比較で約8.57%増を見込んでいます。増収増益になるため業績への不安は現在のところありません。

EPS46.82からPERを計算すると約16.02倍、BPS132.47からPBRを計算すると約5.66倍になります。また配当が10円予定されており仮条件750円算出の配当利回りは1.33%になります。さらに株主優待が設定されて8月本決算の権利を得ると100株以上の株主に対して一律500円分のクオカードが進呈されることになっています。

kimu

kimu 株価設定は妥当のようだけどプレミアムがついて公開価格の2割程度は上昇しそうな雰囲気だね!

東証1部への上場で約20.8億円の上場だと初値2倍でもおかしくないと思いますが、潜在株が多すぎなのでそれは無理でしょう。最低でも1割程度上昇すると思われるためIPO投資家は期待していいのでは?と考えています。

株数が多いため当選者チャンスですよね。まとまった利益にはならないと思いますが初当選となる方も出てきそうです!

| 幹事名 | 配分単位 | 引受割合 |

| 三菱UFJ・モルガンスタンレー証券 | 2,173,700株 | 90.01% |

| 野村證券 | 120,700株 | 5.00% |

| SMBC日興証券 | 48,300株 | 2.00% |

| いちよし証券 | 24,100株 | 1.00% |

| 丸三証券 | 24,100株 | 1.00% |

| 岡三証券 | 24,100株 | 1.00% |

三菱UFJモルガン・スタンレー証券狙いになりそうですね。auカブコム証券からの申込も有効でしょう。しばらく前に三菱UFJモルガン・スタンレー証券の記事を掲載しているためよかったら参考にしてください。IPO投資を行うなら口座を開設しておいたほうが良いでしょう。

三菱UFJモルガン・スタンレー証券のIPO抽選方法やルールについて徹底的に調べました。これまでの投資経験を完全暴露したいと思います。きっとIPO投資に参考になると思います! 同社はIPOにおいて主幹事を引受けることもあり …

岡三証券の委託幹事として岡三オンライン証券の取扱いも行われると思います。前受け金不要なので口座がある方は申し込んでおきましょう。最近は前受け金不要でIPO抽選参加できる企業が増えています。

下記記事では前受け金不要の証券会社を徹底的に調べてみたので参考になるかと思います。また、あいざわ証券が2019年12月から前受け金不要を作用しています。

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

2020年2月29日までFUNDINNO(ファンディーノ)で口座開設すればAmazonギフト券が貰えることになりました!この機会に興味がある方は投資をご検討ください。投資しなくても貰えますけどね。

ファンディーノ(FUNDINNO)でまたしても投資家に嬉しいキャンペーンが始まりました。前回のキャンペーンはAmazonギフト券500円だったため今回は投資家登録のチャンスだと思います。 口座開設後にアクティベートを完了 …

ファンディーノはこれから上場を行う企業なのでIPO予備軍になります。リスクが少し高くなりますが上場してくれば大きな利益を生んでくれると考え私も投資を行っています。

四半期ごとの業績結果などが楽しみです。投資先が爆発的な利益を稼いでくれたら涙が出そうなくらい喜ぶでしょうね。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ルネサンス(2378) | PER11.56倍 | PBR1.8倍 |

| セントラルスポーツ(4801) | PER12.01倍 | PBR1.42倍 |

| 東祥(8920) | PER18.93倍 | PBR2.64倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年11月12日~2021年11月11日 | 2,286.05234株 | 1円 |

ストックオプション(新株予約権)は既に全株が行使期限を迎えています。行使条件は「各本新株予約権を一括してのみ行使しうるものとする」とあります。

ベンチャーキャピタル出資はありません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。カーブスホールディングス(7085)IPOの評価と申し込みスタンス

カーブスホールディングスIPOが本当にスピンオフを利用してきました。過去に調べたことがあり本当に行ってくるのか?日本で通用する手法なのか?と考えたことがあります。かなりレアなことなので他の企業が真似をしてくるとは思いませんが、スピンオフが成功し競争力ある事業(企業)となれば続く企業が出てくるかもしれません。海外では行われる手法が日本で通用するのか?といったことも見ものでしょう。

また収益元を調べていて気が付きましたが、なんとショッピング売上高が145億93百万円となっています。これは連結売上の52.1%にもなり大きな収益源となっています。

ショッピング売上の多くを占めるのはプロテインとなっており、日成共益株式会社との製造委託契約に基づきOEM生産を行っているそうです。2019年11月に上場したパーソナルトレーニング事業を行う、トゥエンティーフォーセブン(7074)もプロテインやサプリメントの売上げがかなり多かった記憶があります。

本業よりもサプリなどの収益が大きいのかもしれません。しかも手間があまり発生しません。

また、スピンオフ後はコシダカホールディングスとの資本関係が解消され、同社グループから分離・独立することになるため注意が必要です。そもそもコシダカHDは同社を分離上場させ収益面で大丈夫なのか?という心配もあります。

コシダカHDは優待縮小などにつながると株価暴落でしょう。また配当性向は50%を目標とし年2回の配当を実施する予定です。配当については後日追記したいと思います。

さらに株主優待は既に存在しており毎年8月31日に株主名簿に記録された100株(1単元)以上の株主に対して一律500円のクオカードが設定されています。

SAMURAI(サムライ)証券のAmazonギフト券全プレキャンペーンが延長されました。システムメンテナンスで1ヶ月延長になっています。詳細は下記記事にまとめたので参考になるかと思います。

SAMURAI(サムライ)証券でAmazonギフト券キャンペーンが行われています。しかも調べてみるとSAMURAI&J PARTNERS(4764)の100%子会社となり透明度が高い企業でした。またトラブルもな …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。