きずなホールディングス(7086)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。

主幹事は野村證券が務め公開株数1,747,200株、オーバーアロットメント262,000株になります。想定発行価格2,200円から上場規模を計算すると約44.2億円の吸収です。

私の住んでいる地域にも同社が経営している店舗がいくつかあります。収益力向上のためには、葬儀依頼件数の増加や葬儀単価が重要になるでしょう。

最近メディアニュースで知りましたがイオン葬儀が低単価を打ち出していることから注目されているようです。また同社もネットを活用しイオン葬儀のようにウェブサイトから葬儀価格の確認ができます。

これまでの葬儀価格は明朗会計ではなくある意味ブラックだと言われ、わかりにくい価格構造だったと思います。インターネットの普及により「きずなホールディングス」のような企業へ顧客が流れているのでしょう。

核家族化が進み葬儀の手順などもわからない方が多いため時代に沿ったサービスだと思います。

きずなホールディングス(7086)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 葬儀施行及び葬儀付帯業務を提供する葬儀施行業等 |

| 公開予定 | 3月06日 |

| ブックビルディング期間 | 2月18日~2月25日 |

| 想定価格 | 2,200円 |

| 仮条件 | 2,200円~2,320円 |

| 公開価格 | 2月26日 |

| 企業情報 | https://www.kizuna-hd.co.jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

手取概算額96,200千円については、2021年5月期に連結子会社である株式会社家族葬のファミーユへの投融資資金として充当する予定であります。

株式会社家族葬のファミーユにおける具体的な資金使途は、事業拡大のための設備資金として、2021年5月期に出店を予定している11ホールのうち2ホールの新規出店に係る費用に充当する予定です。具体的には、2021年5月期に96,200千円の充当を予定しております。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 1,697,200株 |

| 公開株数(合計) | 1,747,200株 |

| オーバーアロットメント | 262,000株 |

| 上場時発行済み株数 | 3,444,235株(公募分を含む) |

| 想定ベースの時価総額 | 約75.8億円 |

| 幹事団 | 野村證券(主幹事) みずほ証券 SBI証券 マネックス証券 ←完全平等抽選 楽天証券 いちよし証券 |

| 委託見込 | SBIネオトレード証券 ←特典付き DMM.com証券 |

きずなホールディングス(7086)上場評判とIPO分析

想定発行価格2,200円を基に吸収金額を算出すると約38.4億円となり、オーバーアロットメントを含めると約44.2億円規模の上場となります。上場規模が大きくかなり荷もたれ感があると感じます。同社グループはきずなホールディングスと連結子会社2社(株式会社家族葬のファミーユ、株式会社花駒)の合計3社で構成されている持株会社です。

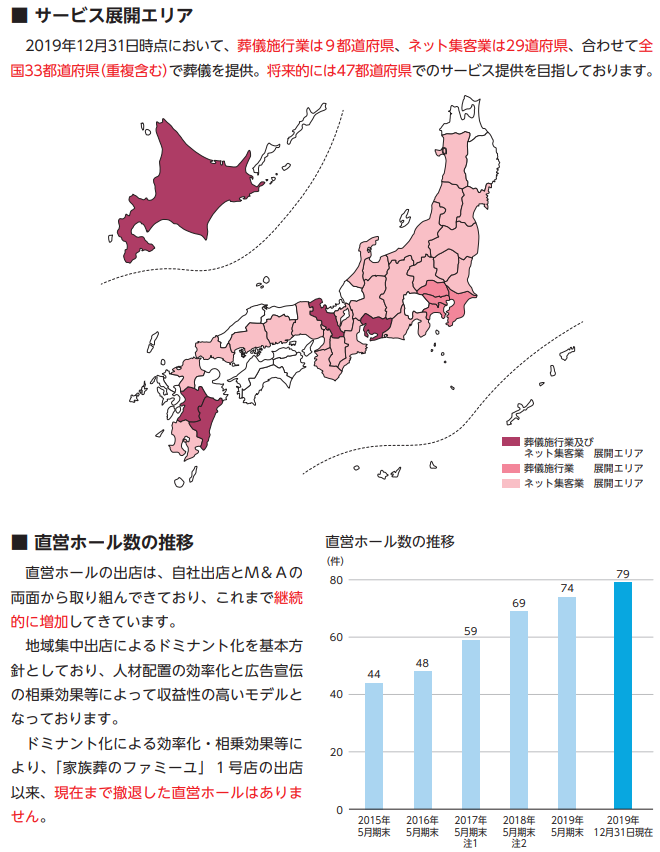

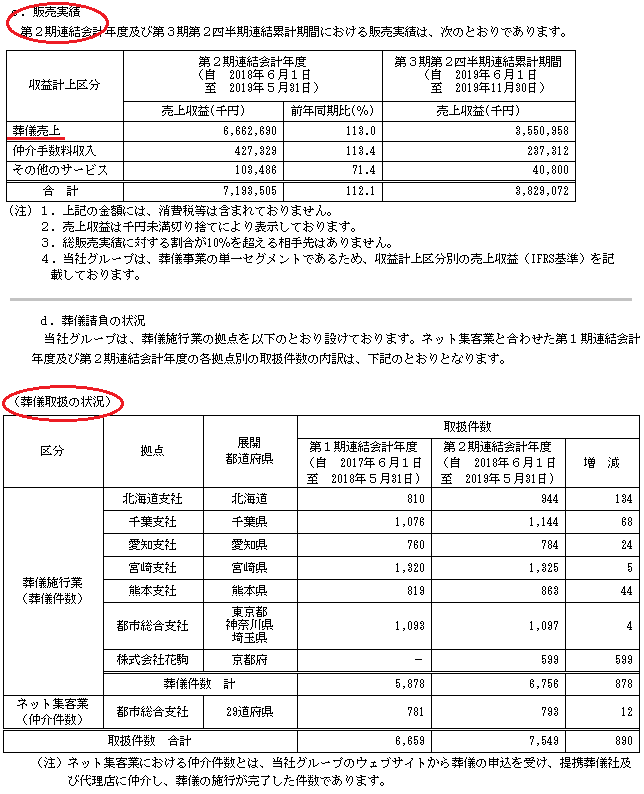

グループは葬儀事業の単一セグメントになり、葬儀売上を構成する葬儀施行業、仲介手数料収入を構成するネット集客業、その他のサービスを行っています。2019年12月31日時点において全国33都道府県でサービスを提供しています。

葬儀売上は葬儀施行業の収益で構成され、葬儀施行業は「直営モデル」と「委託モデル」の2つの形態で行っています。主な事業内容として葬儀施行及び葬儀付帯業務の提供を行います。

ホール建設等に係る初期投資の投資効率を踏まえたうえで「直営モデル」で展開するか「委託モデル」で展開するかを判断しており、資本効率を十分に考慮した展開地域の拡大を図っています。

葬儀施行業は2019年12月31日時点において9都道府県(北海道・千葉県・埼玉県・東京都・神奈川県・愛知県・京都府・宮崎県・熊本県)で展開しています。※業務委託契約先を含む

直営モデルは2019年12月31日時点において全体の葬儀件数の約8割を占めています。地域集中出店によってドミナントを構成し、人材配置の効率化と広告宣伝の相乗効果等によって収益性の高いモデルとなっています。

ドミナント化による効率化・相乗効果等により家族葬のファミーユブランド1号店の「家族葬のファミーユ大塚ホール」は出店以来、現在まで撤退はなく自社出店とM&Aの両面から着実に直営ホール数を増やしているそうです。1号店は宮崎県宮崎市になります。

家族葬のファミーユブランドを中心に「弔家の灯」「イマージュ」ブランドなど、地域特性や顧客認知度を考慮した複数のブランドを7道府県で展開しています。

委託モデルは、地価相場等が高いため初期投資がかさむ、あるいは家賃相場が高いため十分なキャッシュ・フローを得られない等の理由により、

初期投資の回収期間が長期にわたり直営モデルでは十分な投資効率を得られない地域では、公営斎場等を活用して葬儀の施行を提携葬儀社に委託し葬儀サービスを提供しています。

委託モデルは、2019年12月31日時点において49社の業務委託先のもと4都県(千葉県・埼玉県・東京都・神奈川県)で展開しています。

委託モデルでは同社従業員やグループ所有のホールでないものの、葬儀関連備品、供花、料理等は自社で調達し直営ホールと変わらない基準でサービスを提供しています。

仲介手数料収入はネット集客業と仏壇等アフター商材販売の収益で構成されており、このうちネット集客業はインターネットを使ったプロモーションにより、顧客から葬儀施行の依頼を頂く流れです。提携葬儀社及び代理店に仲介しており、2019年12月31日時点において29道府県で展開しています。

その他のサービスは、「家族葬のファミーユ」ブランドを使用するフランチャイジー(FC)からのロイヤリティ収入等、葬儀売上と仲介手数料収入いずれにも属さないサービスの収益で構成されています。

きずなホールディングス(7086)の企業財務情報と配当性向

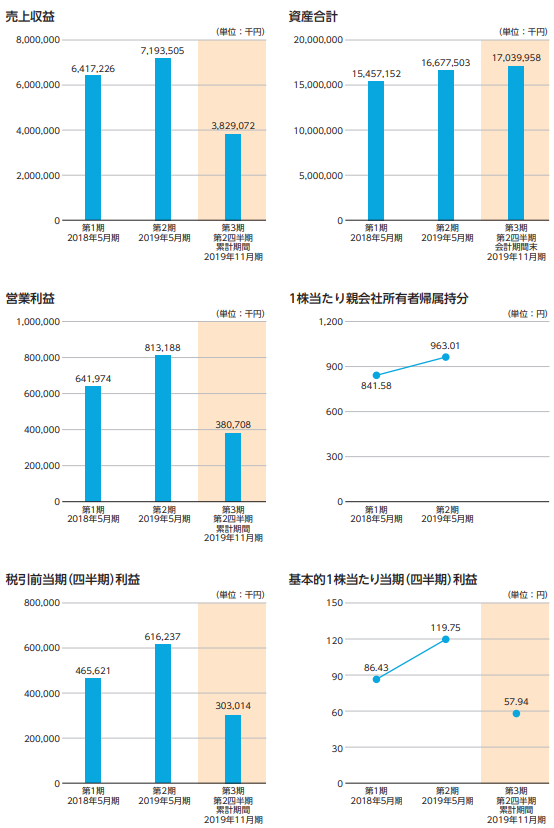

| 回次 | 第1期 | 第2期 |

| 決算年月 | 2018年5月 | 2019年5月 |

| 売上収益 | 6,417,226 | 7,193,505 |

| 営業利益 | 641,974 | 813,188 |

| 税引前当期利益 | 465,621 | 616,237 |

| 親会社の所有者に帰属する当期利益 | 293,364 | 406,446 |

| 親会社の所有者に帰属する当期包括利益 | 293,364 | 406,446 |

| 親会社の所有者に帰属する持分 | 2,856,520 | 3,268,689 |

| 基本的1株当たり当期利益 | 86.43 | 119.75 |

| 希薄化後1株当たり当期利益 | 85.96 | 118.70 |

| 親会社所有者帰属持分比率(%) | 18.5 | 19.6 |

| 親会社所有者帰属持分当期利益率(%) | 10.8 | 13.3 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 1,328,040 | 1,233,294 |

| 投資活動によるキャッシュ・フロー | △883,114 | △488,072 |

| 財務活動によるキャッシュ・フロー | △836,911 | △526,201 |

| 現金及び現金同等物の期末残高 | 477,802 | 696,823 |

- 売上収益3,829,072千円(前年同期比11.3%増)

- 売上原価2,378,740千円(前年同期比10.7%増)

- 売上総利益1,450,331千円(前年同期比12.2%増)

- 営業利益380,708千円(前年同期比14.0%増)

- 税引前四半期利益303,014千円(前年同期比24.5%増)

- 当期利益及び親会社の所有者に帰属する四半期利益196,656千円(前年同期比22.6%増)

葬儀業界は高齢者人口の増加に伴う葬儀件数増大が見込まれています。しかし一方で核家族化の進展等により葬儀単価は下落する傾向にあります。

このような事業環境の構造的な変化の中で、顧客に「ご家族の意向を汲んだ、ご家族のためのご葬儀」を提供できるよう顧客の気持ちに耳を傾け、ご家族の故人に対する弔いの心情を理解し顧客ごとに異なるそれらの想いを葬儀に表現するオリジナルプランを訴していくことなど葬儀施行業を中心にネット集客業にも注力しているそうです。

きずなホールディングス(7086)の株主状況とロックアップについて

会社設立は2017年6月01日、東京都港区芝四丁目5番10号に本社を構えます。代表取締役社長兼グループCEOは中道康彰氏(1967年2月02日生まれ)、株式保有率は1.44%(50,000株)です。従業員数17人で臨時雇用者はいません。平均年齢38.8歳、平均勤続年数3年、平均年間給与6,418,000円です。連結会社のセグメントは葬儀事業の単一セグメントになり、従業員数190人で臨時雇用者298人となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 投資事業有限責任組合アドバンテッジパートナーズV号 | 2,325,195株 | 66.89% | ○ |

| AP Cayman Partners III, L.P. | 795,168株 | 22.87% | ○ |

| Japan Fund V, L.P. | 205,303株 | 5.91% | ○ |

| アドバンテッジパートナーズ投資組合64号 | 68,569株 | 1.97% | ○ |

| 中道 康彰 | 50,000株 | 1.44% | × |

| 関本 彰大 | 25,000株 | 0.72% | × |

| 岡崎 仁美 | 2,500株 | 0.07% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である投資事業有限責任組合アドバンテッジパートナーズV号 、AP Cayman Partners III, L.P. 、Japan Fund V, L.P. 及びアドバンテッジパートナーズ投資組合64号は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年6月03日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

当社は、取引所の定める「有価証券上場規程施行規則」の規定に基づき、上場前の第三者割当等による募集株式等の割当等に関し、当社新株予約権の割当を受けた者との間に継続所有等の確約を行っております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年6月03日まで)のロックアップが付与されています。ロックアップ解除倍率は発行価格の1.5倍以上となっています。ベンチャーキャピタル保有株が多いため要注意ですね。

親引け設定などはないようです。

きずなホールディングス(7086)IPOの初値予想と幹事引受け株数

あまり人気がないと事前から言われていたようですが仮条件を引き上げてきました。想定発行価格を下限として2,200円~2,320円に決定しています。上限2,320円から吸収額を計算すると約40.5億円、OAを含めて約46.6億円になります。2020年5月期の連結業績予想は売上80.2億円となり前期比11.5%増になります。しかし経常利益が5.4億円となり前期比11.7%減なので、増収減益状態となる見込みです。VCのために上場するイメージが強く投資家に好感されていないようです。

EPS108.92からPERを計算すると約21.3倍、BPS1,084.86からPBRを計算すると約2.14倍です。類似企業比較では高めの指標になると考えられます。

高齢化社会を迎えるにあたり収益期待が高まるのは事実としてあるようですが、それほど収益率が高いわけではないようです。そもそも株価設定が高いため地合いが改善しない限り初値で利益を狙うにはギリギリの水準なのではないか?と言われているようです。

マザーズ上場で吸収額が47億円弱ある不人気業種とイメージが悪いうえ、ファンド出口戦略となるIPOになるため投資家の買い意欲も減退と言った声も聞かれるようです。

修正値2,134円~2,500円

kimu

kimu せっかくの当選者チャンスだったのにイメージが悪いようです。国際会計基準(IFRS)を採用しているため、のれん処理方法の違いから財務的には一見良さそうに見えますよね。

買収や合併によりのれんが発生していることや有利子負債が多く財務的にも悪いという指摘があるようです。将来にわたり改善できない事も考えられるため個人的にも株主にはなりたくないと考えてしまいます。

この先、利益が大きく見込めるのであれば投資価値がありそうですが、減益予想なので現時点での評価は低いと思います。他社よりも指標が高いことでファンド出口感が強めに出ている気がします。

| 幹事名 | 配分単位 | 引受割合 |

| 野村證券(主幹事) | 1,537,600株 | 88.00% |

| みずほ証券 | 87,400株 | 5.00% |

| SBI証券 | 34,900株 | 2.00% |

| マネックス証券 | 34,900株 | 2.00% |

| 楽天証券 | 34,900株 | 2.00% |

| いちよし証券 | 17,500株 | 1.00% |

公開株数が多いため当選狙いであれば平幹事からの申し込みも有効だと思います。公開株数とOAを合わせ200万株程度あるため当選期待があります。ただしベンチャーキャピタル保有分が多いため注意が必要です。

上場規模や株数が多いため地合いが良ければ攻めたいと個人的に考えています。マネックス証券からだと申込者が少ないかもしれません。上場承認段階ではあまり人気が高いとは思えないからです。

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

また今回は楽天証券からの当選期待もできそうです。後期型抽選を採用しているため申し込み者が少ないことに期待したいと思います。需要申込と購入申込みの2回が必要になります。さらに当選したらキャンセルができないため申込者が少ないことに期待します。

楽天証券のIPO抽選ルール詳細を記事にしてみました。楽天証券と言えば過去のIPO取引実績がかなり多い企業です。しばらく取扱い数が少なかった時期もありますが、ここ数年取扱い数が増加傾向にあり、申込者も減っているようなので当 …

また、上場予備軍の株主になれるFUNDINNO(ファンディーノ)でAmazonギフト券プレゼンとが行われています!未上場株を手にしてみたい方や興味がある方にはチャンスでしょう。キャンペーン詳細は下記記事にまとめてみました。

ファンディーノ(FUNDINNO)でまたしても投資家に嬉しいキャンペーンが始まりました。前回のキャンペーンはAmazonギフト券500円だったため今回は投資家登録のチャンスだと思います。 口座開設後にアクティベートを完了 …

同様にSAMURAI(サムライ)証券でもキャンペーンが行われているので興味があれば投資家登録してみるとよいでしょう。私は既にファンドに投資しています!最近SAMURAI証券のファンドが気になっているのでインタビューしたいと考えているんですけどね。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 平安レイサービス(2344) | PER9.11倍 | PBR0.62倍 |

| ティア(2485) | PER16.58倍 | PBR1.52倍 |

| サン・ライフホールディング(7040) | PER9.67倍 | PBR0.95倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年6月01日~2026年12月15日 | 50,000株 | 1,070円 |

| 2017年12月25日~2027年12月24日 | 25,000株 | 1,705円 |

| 2022年6月01日~2029年5月30日 | 7,050株 | 2,000円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は75,000株になります。株数が少ないため問題視しなくても良いと思います。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。きずなホールディングス(7086)IPOの評価と申し込みスタンス

きずなホールディングスは気になるIPOです。高齢化社会に突入している日本において大きな収益を生む可能性が高い事業です。現在のところドミナント化を基本として出店しているようですが、地域に受け入れられるのであれば顧客にも利便性があります。あまりにも田舎だとJA斎場などが強いのかな?と考えています。

同社の会計基準が国際会計基準(IFRS)になっていることから「のれん償却」などは不要となります。ただ調べると非流動資産にのれんとして第3期第2四半期連結会計期間末時点で3,625,667千円を計上しており、総資産に占める割合が21.3%となっています。

総資産に占めるのれんの割合が少し高いようですね。IFRSを使う企業がだんだんと多くなっていますが、財務を読めないと将来どのようなことが起きるのか難しいと思います。私もIFRS基準の株を持っていますが評価されずに苦しんでいます。

また、きずなホールディングスの大株主がファンドになっているため、今後の運用受託者の投資判断により株式の一部もしくは全ての株を譲渡される可能性があるそうです。先のことはわかりませんが、VCが考える将来とマッチングしなければ売却してくるでしょう。

葬儀業界のM&Aも拡大傾向にあり、価格競争の面で耐えられない企業が続々と出てきているようです。同社もM&Aが有効な手段と考えているようです。このような事情もあり配当実施は考えていないようですね。

地合いがそこまで崩れななければ利益が見込めそうですが、世界的にコロナウイルスが流行し先が見えません。中東も問題が起きているためブックビルディングに入った時点で地合いが悪そうならスルーすることも選択肢に入れておきたいと思います。当選のチャンスなんですけどね!

貸付先は主に上場企業で1円から投資が可能! 【リスクを下げる工夫が凄い】

⇒ Funds(ファンズ)公式へ

【評判と評価】Funds(ファンズ)に50万円ぶち込み!儲かるのか実績を赤裸々公開

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。