アイ・パートナーズフィナンシャル(7345)IPOの初値予想と幹事割当数などを今回も評価したいと思います。上場前の抽選参加スタンスや業績予想などについても調べています。

既に話題となっていますが、SBI証券のIPOチャレンジポイントのボーダーラインが気になります。

ただしベビーカレンダー(7363)のボーダーラインが650ポイントだったためそれ以上のポイントが必要になりそうです!

| 項目 | 株数データ |

| 想定価格 | 2,850円 |

| 仮条件 | 3月19日 |

| 公開価格 | 3月30日 |

| 公募株数 | 100,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 100,000株 |

| オーバーアロットメント | 15,000株 |

| 幹事団 | SBI証券(主幹事) 楽天証券 エース証券 あかつき証券 みずほ証券 マネックス証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 東洋証券 水戸証券 むさし証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

同社の業種が「その他金融業」となっており、比較対象になる企業は「証券会社」となります。証券会社のIPOは公開価格割れはないと言えますが、極端に人気とは言えません。

ただ今回は極小規模での上場であり初値が高くなると予想されます。

同社が手掛けるIFAとは独立(中立)的な立場から資産運用のアドバイスを行う専門家になります。コロナ禍でも必要とされ需要が伸びているようです。一般投資家には関係が殆どありませんが、富裕層には大事な相談役と言えそうです。

証券会社の何処にも属さないとされているため中立的な立場を前面に出しているようです。取引先では2020年3月期発表の数値で楽天証券が55.9%の売上を占めています。続く企業がSBI証券となっています。

本来なら楽天証券が主幹事を務めても良さそうなものですが、東京証券取引所で公開されている「主幹事候補証券会社一覧」に楽天証券の名前がないためSBI証券が引受けていると考えられます。

SMBC日興証券との取引も以前は行われていたようですが、現在は終了しているため幹事入りしていないとの観測があります。実際はどうなのかわかりませんが大人の事情でしょうか。

ストリーム(STREAM)のキャンペーンを活用すれば自己資金0円で株を始めることができます。株ロトキャンペーンが始まり最大5,000円相当の株を必ず貰うことができます! 口座開設を行うだけで貰えますが注意点もあるため詳細 …

アイ・パートナーズフィナンシャル(7345)IPOの大手初値予想と評価はこうなる!

大手初値予想の数値を調べてみました。非常に参考になる数値なので、投資家のブックビルディングスタンスにも影響を与えると考えています。

最新の初値予想は下記のようになっています!

※注目度A

かなりざっくりした予想値が出ているようです。新年度に入り予算を多く持つ機関投資家の参戦期待はあるのか?個人投資家主体で売買が行われるのか?いろいろ思惑がありそうです。

先に上場する銘柄のセカンダリーが賑わいを見せなければ高い初値が期待できないだけに予想も難しいのかもしれません。

一応、成長力があり期待できると言ったコメントも各社で見られるようです。想定ベースの吸収額は約3.3億円で上場規模は22.5億円です。

Twitterでも情報発信しているのでよかったら参考にしてください。Twitterは投資材料の宝庫なので上手に使いましょう。

よろしければフォローしていただく事で情報共有ができるようになります。最終初値予想の記事を書けない時は予想値をツイートしています!!

アイ・パートナーズフィナンシャル(7345)IPOの幹事割当数と引受割合を調べました

幹事割当数と引受割合を調べました。主幹事はSBI証券が単独で引受けます。| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 85,000株 | 85.00% |

| 楽天証券 | 5,000株 | 5.00% |

| エース証券 | 1,000株 | 1.00% |

| あかつき証券 | 1,000株 | 1.00% |

| みずほ証券 | 1,000株 | 1.00% |

| マネックス証券 | 1,000株 | 1.00% |

| 藍澤證券 | 1,000株 | 1.00% |

| 岩井コスモ証券 | 1,000株 | 1.00% |

| エイチ・エス証券 | 1,000株 | 1.00% |

| 東洋証券 | 1,000株 | 1.00% |

| 水戸証券 | 1,000株 | 1.00% |

| むさし証券 | 1,000株 | 1.00% |

主幹事のSBI証券からしか当選するとは思えないような割当株数となっています。主幹事引受けも少ないため超激戦になります。

IPOチャレンジポイントがなくても当選できるため、ダメもとで抽選に参加しておきましょうIPOルールは下記記事でまとめています!

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

また、SBIネオトレード証券でもIPO取扱いがある事が発表されています。株数が少ないため当選確率は低くいと思いますが、前受け金不要でIPO抽選に参加できるため申込だけには参加しておきましょう。

事前入金を行わなくても当選できます!

立て続けに取扱いを発表しているため口座だけは持っておいて損はありません。タイアップ中なので期間限定で2,000円を頂くことができます。よかったらご利用ください。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

アイ・パートナーズフィナンシャル(7345)IPOの業績予想と抽選参加スタンス

アイ・パートナーズフィナンシャルの最新業績予想を調べ抽選参加スタンスについて考えてみたいと思います。考えなくても全力参加となりますが、入金してまで参加しなくてもよいと思います。株数が少なく平幹事では当選が厳しい状況ですからね。

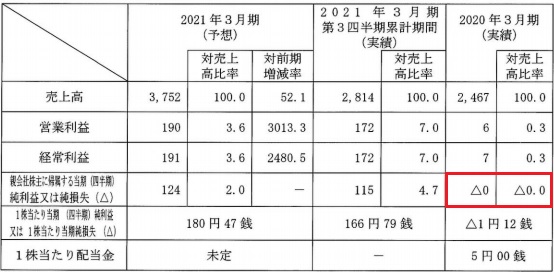

業績を確認すると2021年3月期の業績予想を確認することができました。売上は37.52億円となり前期24.67億円から52.1%増になります。経常利益は1.91億円となり前期700万円から2480.5%増になります。

四半期利益は1.24億円となり前期が0.0円となっています。急成長していることは間違いなさそうです。前期は配当が5円出ているようですが、今期は未定となっています。

EPS180.47からPERは15.79倍、BPS674.61からPBRは4.22倍になります。指標的には上値がありそうな水準です。

どうやら上場企業の中では初物扱いになるようなので初値高騰となりそうです。上場規模が小さいことで初値3倍あたりは視野に入りそうです。それ以上はその時の地合いだと思います。

当選する事はないと思いますが、アイ・パートナーズフィナンシャルIPOに当選できたら上場日までウハウハでしょうね。

SBIネオモバイル証券でもIPOに抽選参加できます!口座開設を行っている方は申込みを行っておきましょう。

アイ・パートナーズフィナンシャルも取扱いとなるはずです。Sharing Innovations(4178)とベビーカレンダー(7363)はブックビルディングが始まっています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。