アイ・パートナーズフィナンシャル(7345)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数100,000株、オーバーアロットメント15,000株です。上場規模は想定発行価格2,940円から計算すると約3.38億円になります。

猛烈に欲しいIPOですが奇跡が起きないと当選できない銘柄だと思います。業績も期待できそうですからね。

また2021年4月08日に上場予定でしたが上場中止となり再承認案件になります!!

※アイ・パートナーズフィナンシャル公式サイト引用

IFAビジネスは顧客との信頼関係が大事と言われています。考え方として販売手数料や信託報酬の多寡で商品を選定するのではなく、顧客の「最善の利益」のためだけに専門能力を発揮しなければならないと言われています。

私はIFAを利用することはないと思いますが、富裕層をメインターゲットに証券や保険商品のプロダクトをフルに活用したサービス提案を行っているため収益性はよさそうです。

銀行や証券、保険の各業態とも関連性があり幅広い知識が必要です。目論見によれば金融サービス仲介業の創設により、金融商品仲介業への参入障壁は低くなることが見込まれているそうです。

現段階では金融サービス仲介業の登録を行う予定はないそうです。

アイ・パートナーズフィナンシャル(7345)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | その他金融業 |

| 事業内容 | 金融商品仲介業を基軸としたIFAによる金融サービスの提供事業 |

| 上場日 | 6月23日 |

| ブックビルディング期間 | 6月07日~6月11日 |

| 想定価格 | 2,940円 ※前回は2,850円 |

| 仮条件 | 2,940円~3,120円 |

| 公開価格 | 3,120円 |

| 初値結果 | 9,880円(公開価格3.17倍) |

| 企業情報 | https://www.aipf.co.jp/ |

| 監査人 | 東陽監査法人 |

【手取金の使途】

差引手取概算額260,980千円及び「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限40,572千円については、①IFAオフィスの出店に123,116千円、②事業拡大に向けた人件費及び採用費に128,150千円、③事業拡大のためのIFA業務支援システムへの投資に21,347千円、④管理体制強化のためのIFAビジネスプラットフォーム増強に20,048千円をそれぞれ充当する予定。

残額は、事業拡大のための運転資金に充当する予定でありますが、具体化している事項はありません。なお、具体的な充当時期までは、安全性の高い金融商品等で運用する方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 100,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 100,000株 |

| オーバーアロットメント | 15,000株 |

| 上場時発行済み株数 | 791,000株(公募分を含む) |

| 想定ベースの時価総額 | 約23.3億円 |

| 幹事団 | SBI証券(主幹事) 楽天証券 エース証券 あかつき証券 みずほ証券 マネックス証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 東洋証券 水戸証券 むさし証券 |

| 委託見込 | SBIネオトレード証券 |

アイ・パートナーズフィナンシャル(7345)上場評判とIPO分析

想定発行価格2,940円を基に吸収金額を算出すると約2.94億円となり、オーバーアロットメントを含めると約3.38億円規模の上場となります。上場規模が小さくネガサ株のため初値期待ができそうです!同社グループは、アイ・パートナーズフィナンシャルと株式会社AIPコンサルタンツ(連結子会社)の2社で構成されています。

「日本のリテール金融改革を通じて社会に貢献します」の経営理念のもと、「IFAビジネスに関わる全ての人々の幸せを目指します」をビジョンに掲げ、金融商品仲介業を基軸としたIFAによる金融サービスの提供事業を展開しています。

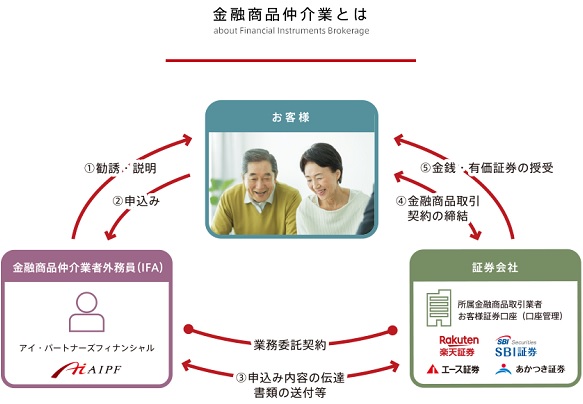

IFAとは「Independent Financial Advisor」の略で、明確な定めはないものの、一般的には、証券会社や銀行等特定の金融機関と従属関係になく、独立した立場で顧客へ金融商品・サービスの提案を行う、金融商品仲介業者及び金融商品仲介業者の登録外務員を指すとされているそうです。

一般的にIFAは金融商品仲介業と言われていると思います。目論見によれば以下の特徴あるそうです。

- 特定の金融機関(証券会社等)に所属せず、独立した立場

- 自社運用商品販売のしがらみがなく、顧客との利益相反が生じない

- 金融機関のようなノルマに基づく営業がない

- 会社都合の転勤がなく、顧客と長期にわたる接点継続が可能

- 「金融機関の代理人」ではなく、「顧客の代理人」

※有価証券届出書引用

同社の事業の特徴としては、対面型営業の金融機関において実在する「事業者とお客様の利益相反」や「事業者に所属する販売員の葛藤」等の顧客本位の業務運営を阻害する制度及び仕組みを反面教師としたビジネスモデルになります。

具体的には「IFAとの契約形態」と「プラットフォーム提供の対価(システム使用料)の徴収」の2点になるそうです。

IFAビジネスでは資産運用のアドバイスを行うIFAと同社は主として業務委任契約の関係にあり、IFAは委託金融商品取引業者及び同社の都合に縛られることなく、自分と顧客のためだけに自分の時間と能力のすべてを費やすそうです。

セグメントは「IFAによる金融サービス提供事業」の単一セグメントですが、「金融商品仲介業」と「その他金融サービス」の2つのサービスを展開しています。

※有価証券届出書引用

金融商品仲介業のサービスが拡大している背景に、近年、金融庁は金融事業者のとるべき行動について、顧客本位の業務運営を実現するための明確な方針を策定し、この方針に基づいて業務運営を行うことを求めてきている事が挙げられます。

その影響から、大手金融機関が金融商品の販売で営業社員に課す「ノルマ」を廃止するとの動きが報じられています。ただし従来のビジネスモデルを転換するのは容易ではないとも報じられているため難しい問題があります。

このような背景などから高い志を持って金融機関を退職しIFAとして独立する人、あるいは独立を検討する人が増加している現状があるそうです。

IFAビジネスのモデルとなる米国の独立アドバイザーは、約12万人と大手証券会社の営業社員の数を上回り、対面チャネル営業員数の4割強を占める等、米国人の資産形成になくてはならない重要な役割を担っているそうです。

※有価証券届出書引用

この他、その他金融サービスとして資産運用以外にも、保険、不動産、相続・贈与、事業承継などライフステージに応じたニーズや悩みを解決する相談を行っています。

定期的・継続的なコンタクトを通じ、長年にわたり関係を構築してきたアドバイザーは、遠方に住む顧客の健康状態の異変を察知することもあるそうです。

日本のライフスタイルの変化、また複雑化した金融商品のアドバイス需要は拡大しているようなので業績期待ができそうです。

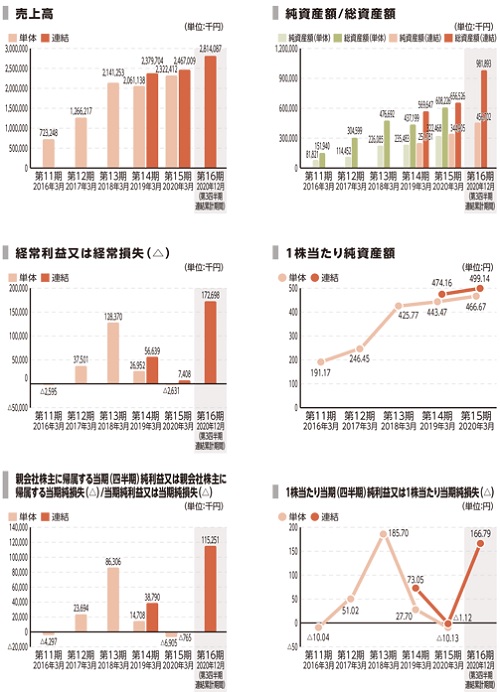

アイ・パートナーズフィナンシャル(7345)の企業財務情報と配当性向

| 回次 | 第14期 | 第15期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 2,379,704 | 2,467,009 |

| 経常利益 | 56,639 | 7,408 |

| 親会社株主に帰属する当期純利益又は当期純損失 | 38,790 | △765 |

| 包括利益 | 38,790 | △765 |

| 純資産額 | 251,781 | 344,905 |

| 総資産額 | 569,647 | 656,526 |

| 1株当たり純資産額 | 474.16 | 499.14 |

| 1株当たり当期純利益金額又は当期純損失 | 73.05 | △1.12 |

| 自己資本比率(%) | 44.2 | 52.5 |

| 自己資本利益率(%) | 16.5 | △0.3 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 86,833 | △60,713 |

| 投資活動によるキャッシュ・フロー | △38,988 | △44,058 |

| 財務活動によるキャッシュ・フロー | △5,310 | 93,890 |

| 現金及び現金同等物の期末残高 | 248,934 | 238,053 |

- 売上高2,814,087千円

- 営業利益172,207千円

- 経常利益172,698千円

- 親会社株主に帰属する四半期純利益115,251千円

同期間においてIFA数は12名純増、保険募集人は11名純増し、当第3四半期連結会計期間末のIFA数は185名、保険募集人は71名となり、金融商品仲介業に係る口座総数は11,090口座(前年度末比13.0%増、1,277口座増)となりました。媒介する資産残高は184,018百万円(前年度末比48.0%増、59,681百万円増)となっています。

媒介する資産残高増大による企業価値の向上を中期経営方針に掲げ、IFAに対し顧客の信頼を得て資産を増加させることの重要性と必要性を訴え、顧客の信頼獲得のため必要な資料や営業ツール、IFAとしての技能向上に繋がる研修機会の提供等に取り組んできたことが奏功し、事業基盤の拡大は継続しているそうです。

アイ・パートナーズフィナンシャル(7345)の株主状況とロックアップについて

会社設立は2006年2月08日、神奈川県横浜市西区南幸二丁目20番5号に本社を構えます。社長は田中譲治氏(1957年2月21日生まれ)、株式保有率は6.04%(47,000株)です。従業員数37人で臨時雇用者4人、平均年齢42.7歳、平均勤続年数2.5年、平均年間給与9,007,000円です。連結従業員数は41人で臨時雇用者66人となっています。

セグメント別従業員数は金融商品仲介業24人(臨時1人)、保険代理店業1人(臨時62人)、その他16人(臨時3人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 石原 章太郎 | 89,200株 | 11.47% | ○ |

| 中道 謙 | 80,000株 | 10.29% | ○ |

| 田中 譲治 | 47,000株 | 6.04% | ○ |

| 原田 茂行 | 28,000株 | 3.60% | ○ |

| 塩本 かおり | 27,800株 | 3.58% | ○ |

| 守屋 顕一 | 27,800株 | 3.58% | ○ |

| 島田 和紀 | 27,800株 | 3.58% | ○ |

【ロックアップについて】

本募集に関連して、貸株人かつ当社株主である田中譲治並びに当社株主である石原章太郎、中道謙、原田茂行、塩本かおり、守屋顕一、島田和紀、濵﨑洋、諸富滋、松波精二、吉川昌利、株式会社博真舎、中川洋、村瀬博明、大木百合子、藤本寿美夫、柳田里美、糟谷真理子、小林恭子、佐藤泰幸、管駿介、松隈由紀、沖本真季、清水祐司、松澤英樹、木皿亜里沙、大西均、岡野隆、田中梨花、山口由佳里、髙梨清香、成田周平、平絵理香、中沢英美、大石由麻、大沼雄太、田中いすず、金岡秀明、片渕聖一郎、富田剛太郎、髙杉美加、松江有美、細田万平及び佐藤諒は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主である清田秀彦は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年9月20日まで)のロックアップが付与されています。清田秀彦氏にのみ発行価格1.5倍で株式売却ができるロックアップ解除が設けられています。

また、上場前の第三者割当等による募集株式等の割当等に関し、割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

アイ・パートナーズフィナンシャル(7345)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が上振れし主幹事や機関投資家の強気具合が伺えます。ロックアップは90日間、清田秀彦氏の22,000株にのみ発行価格1.5倍以上でロックアップ解除となっています。

従業員も証券業界に強みを持つ方ばかりなので、ロックアップ解除後は売ってくる可能性もあると思います。上位株主は関係者が多くを占めているため売却できない方もいるでしょう。

仮条件は想定発行価格を下限として2,940円~3,120円に決定しています。これにより吸収額が3.6億円、時価総額24.7億円となります。180円の株価引き上げになります!

修正値7,000円~10,000円

※注目度B

大手初値予想はかなり値幅があるようです。IPOチャレンジポイントを利用される方は勝負銘柄だと思います。状況によっては株価1万円超えもあり得ると思います。初値3倍程度は視野に入る上場規模ですからね。

短期売買となると思いますが、セカンダリーが盛り上がればIPOに当選しなくても嬉しいですよね。他の銘柄に資金が流入する力になれば幸いです。

業績を確認すると2022年3月期の連結業績予想が発表され、売上45.40億円となり前期比12.54%増、経常利益2.26億円となり5.44%減の増収減益となっています。

四半期利益は1.50億円を予想し前期1.52億円から1.32%減となっています。金額にすると200万円なので減益とまでは言えないでしょう。新規オフィス開設の予定や人件費等による費用の増加だと考えられます。今後、業績上振れの期待も十分あると思います。

EPSは217.41なのでPERは14.35倍、BPS1,155.40なのでPBRは2.70倍になります。配当や株主優待はありません。業績だけを確認すると既に頭打ち感も多少感じられます。

しかし、上場時点では株式市場が好調のため需要が見込めると思います。

警戒したいのは株数が多くても「IFA」という事業そのものはあまり人気が見込めないことです。そして彼らは投資家よりも高い知識を持ち合わせ、投資を肌で毎日感じている投資のプロです。

メディアでも指摘されているようですが、下位既存株主にはロックアップ対象外となる株主も多いためこの辺りは警戒が必要のよううです。というか上場ゴールと言わんばかりに取締役以下でロックアップが掛かっていなければ売却してくるでしょう。

色々と楽しみな銘柄だと思います!!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 85,000株 | 85.00% |

| 楽天証券 | 5,000株 | 5.00% |

| エース証券 | 1,000株 | 1.00% |

| あかつき証券 | 1,000株 | 1.00% |

| みずほ証券 | 1,000株 | 1.00% |

| マネックス証券 | 1,000株 | 1.00% |

| 藍澤證券 | 1,000株 | 1.00% |

| 岩井コスモ証券 | 1,000株 | 1.00% |

| エイチ・エス証券 | 1,000株 | 1.00% |

| 東洋証券 | 1,000株 | 1.00% |

| 水戸証券 | 1,000株 | 1.00% |

| むさし証券 | 1,000株 | 1.00% |

公開株数がオーバーアロットメントを含めて115,000株しかないため当選することは難しそうです。当選期待ができるのは主幹事のSBI証券くらいでしょう。IPOチャレンジポイントを使うことを考えている投資家も出てくると思います。

ポイントを貯めておけばいずれ当選できるためコツコツポイントを貯めておきましょう!申し込み続ければ抽選枠でも当選できることがあります。当選実績は下記記事になります。

SBI証券(旧イー・トレード証券)のIPO抽選ルールと当選画像を掲載しています。過去記事を利用しているため少し見にくくなっており申し訳ありません。追記するような形になっています。最近はポイントを使わなくても当選することが …

また、SBI証券主幹事のためグループ企業のSBIネオモバイル証券からも抽選に参加できるはずです。SBI証券よりも当選しやすいのでは?と考えています。

ただし単元未満株になるためまとまった利益ではないことが多いと思います。投資額から考えると大きな金額となりますが、IPOに当選した嬉しさを実感するために頑張っています。IPOルールは下記記事にまとめています。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

この他にも、SBIネオトレード証券でIPO取扱いの期待があります。同じくSBIグループになります。こちらは前受け金不要でIPO抽選に参加できるためお勧めできます。

期間限定でタイアップ特典を付けて頂いたのでよかったらご利用ください。現金2,000円を頂くことができます!IPOルールも簡単にご紹介しています。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

アイ・パートナーズフィナンシャルのIPOチャレンジポイントボーダーラインを考察!

IPOチャレンジポイントボーダーラインを考えてみました。株数が少ないため700ポイント~800ポイントくらいは最低でも必要になる気がしています。600P台で当選すればと思いますが厳しいと思います。

しかも今期業績が好調となっていることで上場タイミングもよさそうです。SBI証券のキャンペーンによりポイント当選のハードルが高くなっているため、今回のようなプラチナ株を待っていた投資家にはチャンスかもしれません。

しかもネガサ株なので100万円抜きも可能かもしれません。配分は100株だと思いますがまさかの複数配分もないとは言い切れません。

2020年3月上場のサイバーセキュリティクラウド(4493)は株数が少なくても300株の複数配分でした!!ポイントを利用する際はよく考えて利用しましょう。

また、SBI証券が主幹事を引受けた場合にSBIネオモバイル証券でもIPO取扱いがあると上記で書きました。口座開設にはクレジットカード登録が必要になるため、どんなサービスを行っているのか知りたい方は下記記事を参考にして頂けたらと思います。

詳しく調べているため参考になると思います。期間固定のTポイントを200P貰えるため株式を購入する際に利用できます。面白いサービスを行っているため私も毎月取引を行っています

SBIネオモバイル証券(ネオモバ)が日本初のTポイント投資を可能にしました。証券業界でも話題になっており今回徹底的にサービスを調べてみました。近ごろ流行っている単元未満株(端株)を購入できるサービスになり、なんとTポイン …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 楽天グループ(4755) | PER-倍 | PBR2.81倍 |

| SBIホールディングス(8473) | PER7.98倍 | PBR1.21倍 |

| 松井証券(8628) | PER25.72倍 | PBR2.74倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年3月31日~2028年2月28日 | 4,800株 | 450円 |

| 2021年3月26日~2029年3月25日 | 81,800株 | 620円 |

ストックオプション(新株予約権)は86,600株あり、上場時点で全ての株が行使期限を迎えます。

株主名簿にベンチャーキャピタルがないため、公開株式以外の株流通は少ないと考えられます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。アイ・パートナーズフィナンシャル(7345)IPOの評価と申し込みスタンスまとめ

アイ・パートナーズフィナンシャルのIPOは人気があると思います。IFAビジネスを行う上場企業はありますが同社は公開株数が少ないため初値は期待ができると思います。上場後の値動きはどうなるのかわかりませんが面白い展開も期待ができるかもしれません。何しろ公開株数が少ないです!

※アイ・パートナーズフィナンシャル公式サイト引用

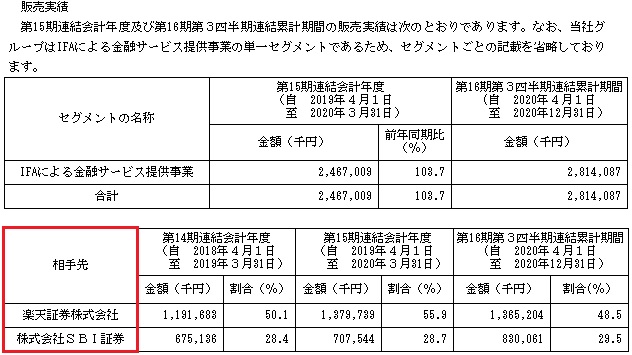

現在の取引先を確認すると2020年3月期で楽天証券が55.9%、SBI証券が28.7%になっています。その他、エース証券やあかつき証券の名前があります。

2015年3月まではSMBC日興証券とも取引が行われていたそうです。SMBC日興証券はIFAビジネスを終了しているそうです。

またSBI証券主幹事で副幹事の位置が楽天証券のため珍しいと思っていたところ、取引先だったパターンでした。あかつき証券やエース証券もしっかり幹事入りしています。

IPO抽選に参加する前から当選しにくいとわかり残念な気もします。しかし当選できれば大きな利益を得る可能性が高そうです。自分にできることを行っておきたいと思います。

1年に1回くらいは奇跡が起きるためアイ・パートナーズフィナンシャルのIPOに当選できたら良いですよよね。IPOチャレンジ560Pでは足りません。

PayPay証券でIPO取扱いが予定されています。取扱い発表前にIPOルールを確認しておきましょう。1株~100株の範囲で当選が見込めるようです。株数が多ければ100株配分の期待もできそうです。

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。