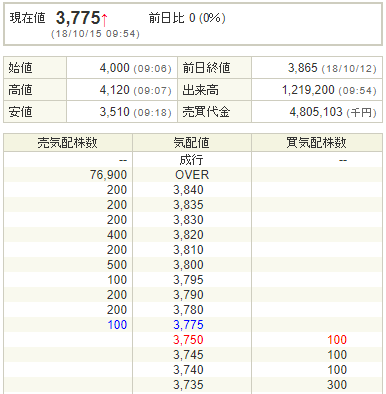

コメダホールディングス(3543)の仮条件が決まりました。

仮条件範囲が決まっても、需給による公開価格が決まらなければ初値予想も

決め難いですが、暫定的に考えてみました。

特に大型IPOになると主幹事戦略と今後の企業展開によりズレが生じます。

※平日AM11:30~PM2:00限定 昼コメプレート

大型銘柄の公開価格は仮条件の上限で決まる事もあれば、下限になる事もあります。

中々先を読む事はできませんが、ブックビルディングの申込をしておかないと抽選に

参加する事もできませんし、日程的にもそうなります。

業種:卸売業

市場:東証1部or2部

公開予定:06/29

BB期間:06/13~06/17

公開価格決定:06/20

想定価格 1960円

仮条件 1780円~1960円

【幹事引受け株数】

大和証券 15,219,100株

三菱UFJモルガン・スタンレー証券 9,345,000株

みずほ証券 1,068,000株

SMBC日興証券667,500株

SBI証券 200,200株 SBI証券でIPOをはじめる3つのポイント

マネックス証券200,200株

auカブコム証券委託幹事決まる ⇒ コメダHD委託幹事IPO当選と配分予想

ブックビルディング期間は06/13~06/17となります。

公開価格発表は06/20なので、ブックビルディングの申込は必須になります。

後期型IPO申込のauカブコム証券以外では抽選結果も出始める事になりますが、

インターネット経由の申込だと当選後にキャンセルする事も可能です。

■ 公開価格の決定方法

株式の公開とは、会社が広く一般投資家にその会社への投資機会を提供することをいいます。株式の公開価格の決定方式としては、一般競争入札方式とブックビルディング方式がありますが、現在は、ブックビルディング方式による株式公開が主流となっています。

■ ブックビルディング方式

ブックビルディング方式は、株式や債券の新規発行や売り出しに際して、引受証券会社が仮の発行条件を提示して投資家の需要を調べた上で公開価格を決定するため、「需要積み上げ方式」とも呼ばれます(ブック=予約、ビルディング=積み上げ)。ブックビルディング方式による公開価格の決定方法は、次のとおりです。

① 主幹事の証券会社が発行会社の財務内容等を基に発行価格の上限と下限(仮条件:ブックビルディングの参考価格レンジ)を定めます。なお、仮条件については取扱証券会社にお問い合わせください。

② 投資家は、証券会社の店頭もしくは電子交付で目論見書を受け取り、ブックビルディング期間(どれぐらい投資家から注文が入るか取扱証券会社がヒアリングする期間)中に、仮条件を基に需要申告を行います。この段階では申込金は不要です。

③ ブックビルディング期間に出された需要申告を積み上げ、その結果等を基に募集・売出価格が決定されます。投資家は募集・売出価格を確認の上、申込期間中に購入代金の払い込みを行います。

※日本証券業界抜粋 http://www.jsda.or.jp/manabu/qa/qa_stock04.html

日本郵政(6178) 仮条件1,100円~1,400円 公開価格1,400円 初値1,631円

かんぽ生命(7181) 仮条件1,900円~2,200円 公開価格2,200円 初値2,929円

ゆうちょ銀行(7182) 仮条件1,250円~1,450円 公開価格1,450円 初値1,680円

リクルート(6098) 仮条件2,800円~3,100円 公開価格3,100円 初値3,170円

すかいらーく(3197) 仮条件1,200円~1,450円 公開価格1,200円 初値1,200円

直近の大型株の初値を探してみましたが、こんな感じになります。

その他には西武HD(9024)やJDI(6740)などが上げられます。

その中でもJDIは最高に駄目株でした。公開価格を一度も超えることなく下げまくる

株でした。そんなリスクも株にはあります。

コメダホールディングスとは事業内容が全く違うので参考にもなりませんが

【類似企業PER比較】

キーコーヒー(2594)PER42.04倍

ユニカフェ(2597)PER36.04倍

ドトール・日レスホールディングス(3087)PER16.65倍

東和フードサービス(3329)PER19.01倍

銀座ルノアール(9853)PER30.88倍

コメダホールディングス(3543)PER19.22倍予想(1960円算出)

そこで個人的な妄想が入った記事になりますが、コメダHDの公開価格は仮条件

上限に近い価格で決めてくるのではないかと思います。

また仮条件発表時に公開株数やオーバーアロットメントの訂正なども含まれる

可能性があります。

(オーバーアロットメントを含め約602億円の吸収金額でだいぶ荷もたれ感があるか?)

日本の株式市場にこれまでの勢いは無いように思いますが、だからと言って悲観的に

なるような事も無いと思います。さらに気になるLINE(3938)IPOによりIPOマーケットへ

新しい資金が入ってくるのではないかと考えたりもします。

という事で私のコメダホールディングス初値妄想は終わります。

長々と書いてはいるものの結論的な初値予想は・・・・

コメダホールディングス初値予想2100円

株主優待や配当もありますが、ネットでは叩かれるニュースもあまり無いようです。

すべて売出株になるので、気を付けなければいけませんが・・・

コメダホールディングス時価総額は約858.5億円となります。

上場時発行済み株数は43,800,000株になり、公開株式がOA含め30,700,000株

です。この規模で上場できたとすると株価推移もヨコヨコ上昇か?

景気に左右されますが、知名度もあり業績不安が現在のところありません。

初値さえつけば上に行くと思いますがどうでしょうか。

LINE上場に合わせた買い渋りも無いと思っています。

またauカブコム証券のブックビルディングだけ済ませておき、IPOブログなどの

抽選結果などを見ながら購入申込をする方法も使えます。

⇒ auカブコム証券のIPO参加詳細記事

IPO後期型の抽選企業にだけ使える技ですけどね~

ただIPOに当選した場合は100%購入になりキャンセル不可になります。

ブックビルディングと購入申込に2段階なので少し面倒ですが、それにより参加者も

減るでしょう。LINE委託幹事にも入るでしょう♪

コメダホールディングス委託幹事に入りました! 【タイアップで現金プレゼント中】

auカブコム証券

①auカブコム証券タイアップ詳細とローリスク優待取得方法♪

②一般信用で株主優待をローリスクに取得したい方はこちら

【少しレアなIPO口座】

① 立花証券のIPOは1口座1抽選の完全平等抽選なのだ

② 楽天証券のIPOは委託幹事が狙い目かもよ?

③ むさし証券でもIPOの取り扱いは1口座1抽選の平等抽選なんです

④ 安藤証券のIPO取扱いが始まって超穴場口座だったりする

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。