バルテス(4442)IPOがマザーズに新規上場承認されました。5月上場第一号の銘柄になりSBI証券が主幹事を務めます。公開株数は多めの120万株以上あり当選期待ができそうです。数値的にはオーバーアロットメントを含め1,203,400株あり、上場による資金吸収は約6.5億円と規模が小さいようです。

IPO的には人気となることが予想されますが、ベンチャーキャピタル保有株が多く懸念材料もあります。ただし設定単価が低いためロックアップ1.5倍を超えればさらに上昇する可能性が高いように思います。

事業は「ソフトウェアの品質に関する総合的なサービスの提供」を行い、サービス提供領域が最近人気のAV機器や家電、産業機器等の組込系ソフトウェアとなっています。この他、品質コンサルティングやセキュリティ・脆弱性診断なども手掛けていることからIPOでは鉄板領域でしょう。

公募組は積極的に抽選に参加し当選を狙いましょう!

バルテス(4442)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | ソフトウェアテストを中心としたソフトウェアの品質に関する総合的なサービスの提供 |

| 公開予定 | 5月30日 |

| ブックビルディング期間 | 5月14日~5月20日 |

| 想定価格 | 540円 |

| 仮条件 | 600円~660円 |

| 公開価格 | 5月21日 |

| 企業情報 | https://www.valtes.co.jp/ |

【手取金の使途】

手取概算額413,302千円については、「1 新規発行株式」の(注)5.に記載の第三者割当による自己株式処分の手取概算額上限77,947千円と合わせて以下のとおり充当する予定であります。

①テストエンジニアの採用費

テストエンジニアの採用環境は厳しさを増しておりますが、当社の成長のためには優秀なテストエンジニアの確保は不可欠でありますので、エンジニアの採用費用として平成32年3月期に150,000千円、平成33年3月期に119,249千円を充当する予定であります。

②基幹システム投資

業績管理体制の強化及び管理業務の効率化を目的とした基幹システムへの投資として、平成33年3月期に100,000千円を充当する予定であります。

③テストセンター増設

業容拡大に伴う新たなテストセンターの開設費用として、平成33年3月期に30,000千円を充当する予定であります。

④借入金の返済

財務体質強化のため借入金返済資金として平成32年3月期に50,000千円、平成33年3月期に42,000千円を充当する予定であります。

※なお、上記調達金額は、具体的な充当期間までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 843,000株 |

| 売出株数 | 203,500株 |

| 公開株数(合計) | 1,046,500株 |

| オーバーアロットメント | 156,900株 |

| 上場時発行済み株数 | 7,150,000株(公募分を含む) |

| 想定ベースの時価総額 | 約38.6億円 |

| 幹事団 | SBI証券(主幹事) ←絶対口座は必要だろう 野村証券 藍澤証券 岩井コスモ証券 エイチ・エス証券 SMBC日興証券 エース証券 極東証券 東洋証券 ひろぎん証券 丸三証券 むさし証券 ←実は前受け金不要 楽天証券 |

バルテス(4442)上場評判とIPO分析

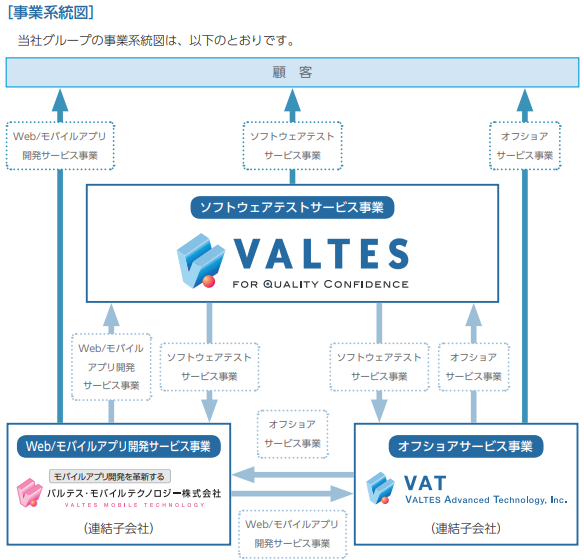

想定発行価格540円を基に吸収金額を算出すると約5.7億円となり、オーバーアロットメントを含めると約6.5億円規模の上場となります。株数が多い割に吸収額が少なく人気化しそうです。グループは同社と連結子会社2社(バルテス・モバイルテクノロジー株式会社、VALTES Advanced Technology,Inc.)の3社で構成されており、ソフトウェアテストサービス事業、Web/モバイルアプリ開発サービス事業、オフショアサービス事業を提供しています。

ソフトウェアの進化は、今後益々社会を便利にする一方、品質面での問題、不具合等が生じた際の社会に与える影響は大きくなり、品質の重要性は増すものと考えられます。同社はこうした変化を積極的に捉え、提供サービスを通じて、豊かで安全なICT社会へ貢献することを目標としているそうです。

ソフトウェアテストサービス事業では、製造業やソフトウェアベンダーに対して、ソフトウェアの不具合により顕在化するリスクを回避するため、開発工程における品質計画の立案、開発プロセスの改善、ソフトウェアの不具合を発見しています。または重大な不具合が発生していない事を確認する為のテスト設計、テストケースの作成、テスト実施及びテストサマリレポートの作成まで、第三者の中立的立場で提供しています。

当事業が対象とするサービス提供領域は、組込系(AV機器や家電、産業機器等)をはじめ、PCアプリケーションや業務系システム及びWebアプリケーションなど幅広いものとなっており、テスト対象の点においても予定した動作が正確に作動するか否かの機能性に限定せず、例えば実運用を想定したユーザー数からのアクセスや、営業活動継続によるデータ量の蓄積など、継続性や耐久性の面、またソフトウェアの不具合により個人情報流失の可能性などを発見するソフトウェアの脆弱性発見など様々なニーズに対応したものとなっています。

Web/モバイルアプリ開発サービス事業では、連結子会社であるバルテス・モバイルテクノロジー株式会社でWebアプリ及びモバイルアプリ開発、Webアプリ・モバイルアプリのセキュリティ診断(脆弱性診断)を提供しています。

Web/モバイルアプリ開発では、企画から、要件定義、開発、デザイン、リリース、運用までワンストップで提供が可能であり、またソフトウェアの品質向上をグループ経営方針としており、同社によるソフトウェアテスト、セキュリティサービスチームからの教育によるセキュアコーディングなどのソフトウェア開発サービスを提供しています。

またセキュリティ診断サービスでは、熟練した技術者の診断ノウハウを可能な限り手順化しており、潜在的な脆弱性が発見でき安全性の調査を提供しています。

オフショアサービス事業では、連結子会社であるVALTES Advanced Technology,Inc.でグループ会社とのノウハウの共有により、製造業やソフトウェアベンダーを営む顧客に対して、ソフトウェアテストサービスとソフトウェア開発サービスを提供しています。

VALTES Advanced Technology,Inc.は主にフィリピンで事業展開しており、現地の安価で豊富な労働力を背景に、同社の教育コンテンツを受講した現地のエンジニアが主に在比日系企業に向けてサービスの提供を行っています。

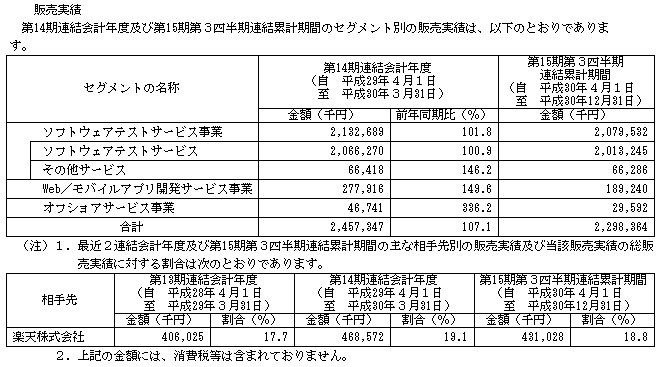

主力事業はソフトウェアテストサービス事業になり、取引先大手には楽天への売上が18.8%を多くを占めているようです。

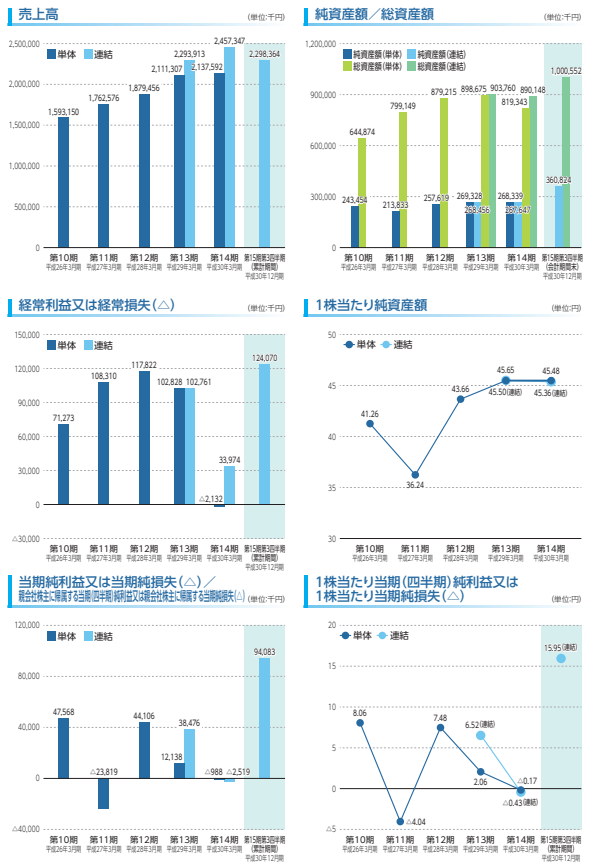

バルテス(4442)の企業財務情報と配当性向

| 回次 | 第13期 | 第14期 |

| 決算年月 | 平成29年3月 | 平成30年3月 |

| 売上高 | 2,293,913 | 2,457,347 |

| 経常利益 | 102,761 | 33,974 |

| 親会社株主に帰属する当期純利益又は親会社株主に帰属する当期純損失 | 38,476 | △2,519 |

| 包括利益 | 39,004 | △809 |

| 純資産額 | 268,456 | 267,647 |

| 総資産額 | 903,760 | 890,148 |

| 1株当たり純資産額 | 45.50 | 45.36 |

| 1株当たり当期純利益又は1株当たり当期純損失 | 6.52 | △0.43 |

| 自己資本比率(%) | 29.7 | 30.1 |

| 自己資本利益率(%) | 15.5 | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 95,504 | △2,055 |

| 投資活動によるキャッシュ・フロー | 42,164 | △41,649 |

| 財務活動によるキャッシュ・フロー | △102,589 | △11,533 |

| 現金及び現金同等物の期末残高 | 225,899 | 169,862 |

第15期第3四半期連結累計期間(平成30年4月01日~平成30年12月31日)

売上高2,298,364千円、売上総利益率29.7%

営業利益124,887千円、営業利益率5.4%

経常利益124,070千円

親会社株主に帰属する四半期純利益94,083千円

当社グループが関連する情報サービス市場では、IoT・ビッグデータ等、IT技術の積極的な活用が政府の成長戦略として打ち出され、企業業績の回復基調を背景にこれまで延期・縮小していたシステム開発が堅調に推移する等、業界全体は成長基調にあります。その反面、これらの市場状況を背景にIT技術者の不足が顕在化しており、特に高度なスキルを有するIT技術者の確保が重要な課題となっております。

このような状況の中、当社グループにおきましては、「お客様の品質に対する自信を揺るぎないものにしたい」をグループスローガンとして掲げ、上流工程の品質管理からテスト業務支援、セミナーによる品質教育に至るまで、幅広いサービスラインナップによりお客様の品質管理を支援しております。また、課題でありますIT技術者確保のための取り組みにつきましては、当社運営の採用媒体である「ソフトウェアジョブズ」の強化、IT技術者への徹底した社内研修制度等、人材に対する積極的な投資を行うとともに、ソフトウェアテストの効率化や品質向上のための管理システムの開発も継続して行っております。

バルテス(4442)従業員と株主の状況

会社設立は2004年4月19日、大阪府大阪市西区阿波座1丁目3番15号に本社を構えます。社長は田中真史氏(昭和37年3月20日生まれ)、株式保有率は67.89%です。従業員数226人で臨時雇用者133人、平均年齢は33.3歳になり平均勤続年数3.7年、平均年間給与4,943,000円になります。連結従業員数は288人で臨時雇用者135人です。セグメント別ではソフトウェアテストサービス事業178人、Web/モバイルアプリ開発サービス事業35人、オフショアサービス事業27人、全社共通48人となります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 田中 真史 | 4,050,000 | 67.89 |

| バルテス社員持株会 | 689,500 | 11.56 |

| HC8号投資事業有限責任組合 | 250,000 | 4.19 |

| 野村證券株式会社 | 150,000 | 2.51 |

| 西村 祐一 | 120,000 | 2.01 |

| 大薗 雅嗣 | 120,000 | 2.01 |

| SBIベンチャー企業成長支援3号投資事業有限責任組合 | 115,200 | 1.93 |

| SBIベンチャー企業成長支援4号投資事業有限責任組合 | 83,400 | 1.40 |

| SBIベンチャー企業成長支援2号投資事業有限責任組合 | 59,700 | 1.00 |

| 株式会社三菱UFJ銀行 | 50,000 | 0.84 |

| 紀陽リース・キャピタル株式会社 | 50,000 | 0.84 |

| ハクバ写真産業株式会社 | 50,000 | 0.84 |

| SBIベンチャー企業成長支援投資事業有限責任組合 | 41,700 | 0.70 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人であり貸株人である田中真史、売出人である大薗雅嗣並びに当社株主である西村祐一、及び当社社員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年11月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

また、当社株主であるHC8号投資事業有限責任組合、野村證券株式会社、SBIベンチャー企業成長支援3号投資事業有限責任組合、SBIベンチャー企業成長支援4号投資事業有限責任組合、SBIベンチャー企業成長支援2号投資事業有限責任組合、株式会社三菱UFJ銀行、紀陽リース・キャピタル株式会社、ハクバ写真産業株式会社及びSBIベンチャー企業成長支援投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成31年8月27日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所における売却等は除く。)は行わない旨合意しております。

当社の新株予約権を保有する西村祐一、大薗雅嗣、森勇作及び小塚武典は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の平成31年11月25日までの期間中、主幹事会社の事前の書面による同意なしには、当社新株予約権及び新株予約権の行使により取得した当社普通株式の売却等を行わない旨を合意しております。

上位株主には180日間(令和元年11月25日まで)のロックアップが付与され、別途ベンチャーキャピタル等には90日間(令和元年8月27日まで)、ロックアップ解除倍率は発行価格の1.5倍が設定されています。

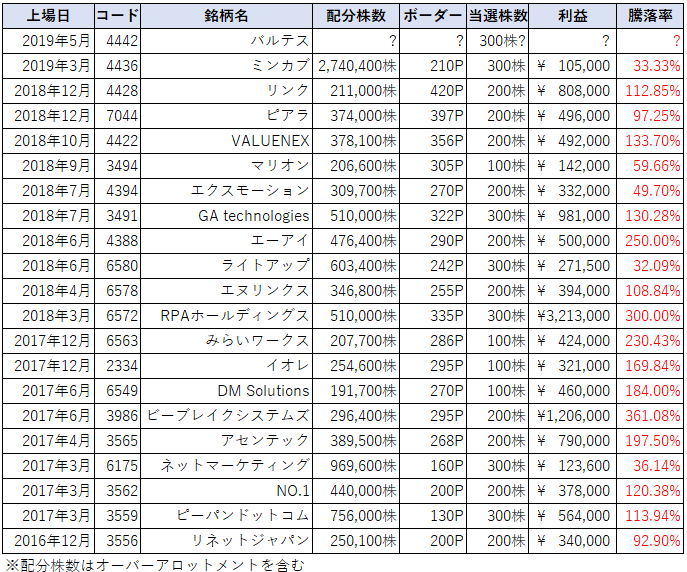

株数が多いため大量に売却されると株価変動率が高くなりそうです。VCが多いと言うことでミンカブ・ジ・インフォノイド(4436)あたりが参考になりそうです。

バルテス(4442)IPO大手初値予想と各社配分

仮条件範囲が600円~660円と想定発行価格に対して大きく引上げられています。仮条件上限の660円算出による吸収額は約6.9億円、オーバーアロットメントを含めると約7.9億円です。上場規模が小さく単価も低いことから買い需要は多いと思われます。2020年3月期の連結業績予想では売上17.9%増(5.9億円増)、経常利益13%増(2,500万円増)になる予想が出ています。EPS23.19から算出されるPERは約28.46倍、BPS142.76から算出されるPBRは4.62倍となります。

指標的に妥当だと思われるためあまりにも高値で取引される場合は、公開価格前後まで落ちてくる可能性がありそうです。VC保有株が多く出来高を確認することが必要です。令和に入り一発目のIPOとなることからご祝儀相場を期待したいと思います。

上場承認時よりも買い意欲が高くなっていると感じますが、米中貿易摩擦により投資家のマインド低下には気を付けたいところです。

初値予想1,000円~1,500円

※上方修正される可能性が高いです

初値予想1,300円~1,550円

※仮条件後

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SBI証券(主幹事) | 889,000 | 84.95 |

| 野村証券 | 42,000 | 4.01 |

| 藍澤証券 | 10,500 | 1.00 |

| 岩井コスモ証券 | 10,500 | 1.00 |

| エイチ・エス証券 | 10,500 | 1.00 |

| SMBC日興証券 | 10,500 | 1.00 |

| エース証券 | 10,500 | 1.00 |

| 極東証券 | 10,500 | 1.00 |

| 東洋証券 | 10,500 | 1.00 |

| ひろぎん証券 | 10,500 | 1.00 |

| 丸三証券 | 10,500 | 1.00 |

| むさし証券 | 10,500 | 1.00 |

| 楽天証券 | 10,500 | 1.00 |

| 類似企業 | PER | PBR |

| ポールトゥウィン・ピットクルーホールディングス(3657) | PER18.40倍 | PBR3.00倍 |

| デジタルハーツホールディングス(3676) | PER17.60倍 | PBR6.10倍 |

| SHIFT(3697) | PER90.60倍 | PBR29.80倍 |

株数が多く幹事も多いことから幅広く申し込むことでIPO当選を狙えそうです。主幹事のSBI証券からの抽選参加は絶対条件だと思います。幹事引受けの上から順に抽選に参加しておく必要がありますが、後期型抽選を採用している岩井コスモ証券

この他、むさし証券あたりも前受け金不要なのでついでに参加しておきましょう。個人的に申し込みが出来ない証券会社は藍澤證券と極東証券、エース証券、ひろぎん証券になります。

東洋証券ネット口座は主幹事以外で抽選に参加できることは稀なのでスルーでしょう。今回は藍澤證券の店頭口座を開設されている方は当選のチャンスではないでしょうか?私はネットからコツコツ申し込みをしたいと思います。

SBI証券が今回も複数配分をしてくる可能性が高い!

SBI証券主幹事と言うことで今回も複数配分は300株だと予想しています。ミンカブも300株セットでした。株単価が低いためIPOチャレンジポイントを使う方は少ないと思いますが、ミンカブの当選ボーダーは210ポイントでした。さて今回も200ポイント超えなのでしょうか?

想定発行価格が低く1.5倍の初値として利益は27,000円です。その3倍として81,000円を見込めますが、IPOチャレンジポイントを200P使った場合の1ポイント利益は405円になります。1ポイント1,000円利益を切ると何となく勿体ないですよね。

バルテスIPOチャレンジポイント投下作戦も気になるところです!SBI証券のIPO抽選ルールについては下記の記事でまとめています。

バルテスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 平成31年3月29日~平成35年3月28日 | 352 | 7,500 |

| 平成32年11月15日~平成36年11月14日 | 306 | 7,621 |

新株予約権は下記のような注釈があります。付与対象者は取締役と社外取締役、監査役、従業員、子会社従業員が含まれています。

※平成28年11月14日開催の取締役会決議により、平成28年12月13日付で普通株式1株につき100株の株式分割を行っておりますが、「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」は当該分割前の「新株予約権の目的となる株式の数」、「新株予約権の行使時の払込金額」及び「新株予約権の行使により株式を発行する場合の株式の発行価格及び資本組入額」を記載しております。

このことからストックオプション数は65,800株が存在していると推定されます。

バルテス(4442)IPO私見と申し込みスタンス

バルテスIPOは落選続きの私には魅力的に見えて仕方がありません。1枚でも構わないため積極的に当選を狙いたいと思います。他の銘柄と日程が被らなければ資金を集中し当選を狙いたいと考えています。SBI証券は申し込み株数が多いほど当選確率に近づくため抽選ルールを理解して参加しましょう。100株抽選参加よりも1,000株で抽選に参加したほうがIPO当選に近づくと言われています。ただしロジック的には単純に10倍の当選確率にはならないようです。この辺りは少しグレーな材料ですが、多く抽選に申し込みを行うことで当選に近づくとされています。

裏技とまでは言えませんが、多く株数を申し込んでおき抽選締め切りギリギリまで資金移動を行う方法があります。資金と申し込み株数に差が出てくると思いますが、この辺りは賢いシステムが提供されており、申込株数と比較して資金が足らなくても足らない分は抽選から外される仕組みになっています。

と言うことで3万株くらい申込んでおこうと考えています。それ以上はどう考えても資金を集めることができません。自由になる資金が少ないため場合にっては1万株程度になりそうです。見栄を張って5万株の申し込みでも構いません!

IPO空白期間が1ヶ月もあるため初値2倍以上の期待もできそうです。

バルテス(4442)IPO主幹事に決定しました! 【IPOを始めるなら口座は絶対に必要です】

SBI証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。