インテグラル(5842)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。ファンド出口案件が多いと言っていたらファンド企業が上場します!

主幹事は大和証券と野村證券が共同で務め公開株数5,200,000株、オーバーアロットメント1,125,000株です。上場規模は想定発行価格3,100円から計算すると約267.4億円になります。

※インテグラル公式サイト引用

インテグラルは日系の独立系投資会社になりエクイティ投資や経営などのコンサルティングを行う企業です。

IPOでもファンドとして名前が出てくることがあるためご存知の方も多いと思います。

目論見には「日本国内の上場企業・未公開企業等を対象とした独立系プライベートエクイティ投資会社」と記載があります。

自己資金を活用したハイブリッド投資により、多様な収益機会を持つビジネスモデルを確立しているそうです。真似しようとしても簡単にできる事業ではありませんからね。

ファンドとしての知名度は高いと思いますがIPOとして人気なのか?と思うところがあります。では詳しく確認してみたいと思います!

インテグラル(5842)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 9月20日 |

| 市場 | グロース市場 |

| 業種 | 証券、商品先物取引業 |

| 事業内容 |

|

| ブックビルディング | 9月05日~9月08日 |

| 想定価格 | 3,100円 ※想定仮条件2,800円~3,400円の平均価格で算出 |

| 仮条件 | 2,300円~2,400円 |

| 公開価格 | 2,400円 |

| 初値結果 | 2,400円(公開価格1.00倍) |

| 企業情報 | https://www.integralkk.com/ |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 | GP出資、プリンシパル投資、i-Bridgeによるブリッジ・ファイナンス資金に充当する予定 |

| 項目 | 株数データ |

| 公募株数 | 5,200,000株 国内募集株式数4,125,000株→ 3,465,000株 海外募集株式数1,075,000株→ 1,735,000株 |

| 売出株数 | 2,300,000株 ※海外売出株式数2,300,000株の予定 |

| 公開株数(合計) | 7,500,000株 |

| オーバーアロットメント | 1,125,000株 国内675,000株 海外450,000株 |

| 上場時発行済み株数 | 34,300,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約1,063.3億円 |

| 幹事団 | 大和証券(共同主幹事) 野村證券(共同主幹事) BofA証券 三菱UFJモルガン・スタンレー証券 みずほ証券 SMBC日興証券 岩井コスモ証券 松井証券 マネックス証券 岡三証券 楽天証券 SBI証券 東海東京証券 |

| 委託見込 | 大和コネクト証券 岡三オンライン DMM.com証券 |

インテグラル(5842)の事業内容と上場に伴う評判を考察してみました

想定発行価格3,100円を基に吸収金額を算出すると約232.5億円となり、オーバーアロットメントを含めると約267.4億円規模の上場となります。日本だけの上場規模を計算すると約127.9億円、オーバーアロットメントを含めると約148.8億円です。

同社グループはインテグラルと連結子会社31社、公正価値で評価されている子会社20社、関連会社1社で構成されています。※2023年6月30日時点

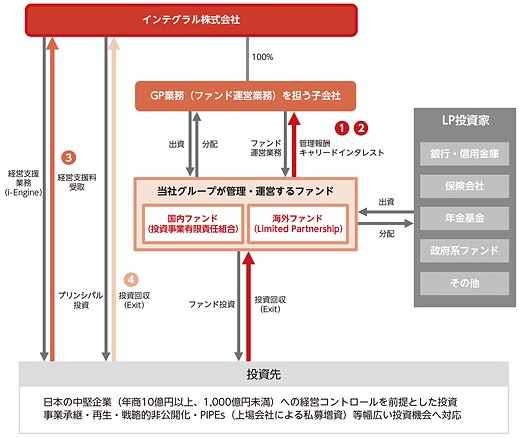

主として未公開株式会社への投資を目的とする「投資事業有限責任組合」及び「リミテッド・パートナーシップ」等を組成し運用しています。

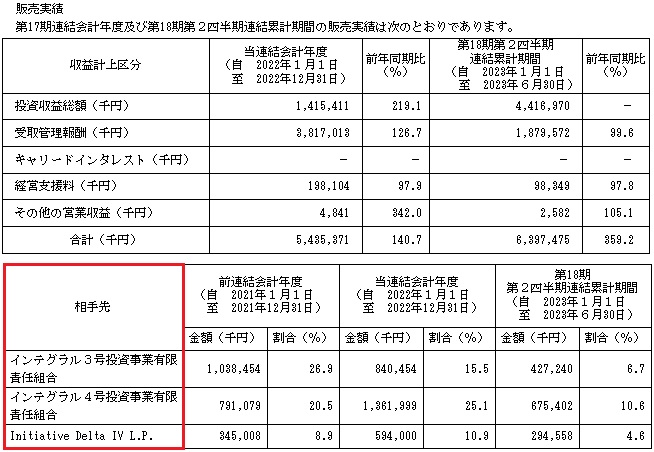

※有価証券届出書引用

運営するファンドは、投資事業有限責任組合契約に関する法律(投資事業有限責任組合契約法)、及び外国法制に基づくプライベートエクイティ・ファンド(PEファンド)になります。

PEファンドを通じて対象企業への投資を実行するそうです。

同社グループはPEファンドのゼネラル・パートナーとして管理運用を行い、管理報酬を得ると共に投資先企業への経営支援等を提供しています。

経営に積極的に関与することで企業価値を高め、株式上場やトレードセール等のEXITによってキャピタルゲインを得ています。

また、一定のルールの下にPEファンドを通じての投資と併せてプリンシパル投資も行うことにより、収益機会の拡大を図っているそうです。

※有価証券届出書引用

同社グループは、日本の中堅企業へのコントロール投資を主なターゲットにしています。

この市場セグメントに位置する約117,000社(年商10億円以上1,000億円未満)を投資対象とすることを原則としており、本書提出日現在の国内投資比率は100%だそうです。

同セグメントの中堅企業は、資金ニーズに加えて経営上のノウハウと支援を必要とする難易度の高い案件であることが多く、PEファンドは高い専門性と実績を有することが必須となっているそうです。

また、同社グループは同セグメント内をターゲットとする同業他社に比して、多くの実績を有している独立系PEファンドとしての地位を確立しているそうです。

※有価証券届出書引用

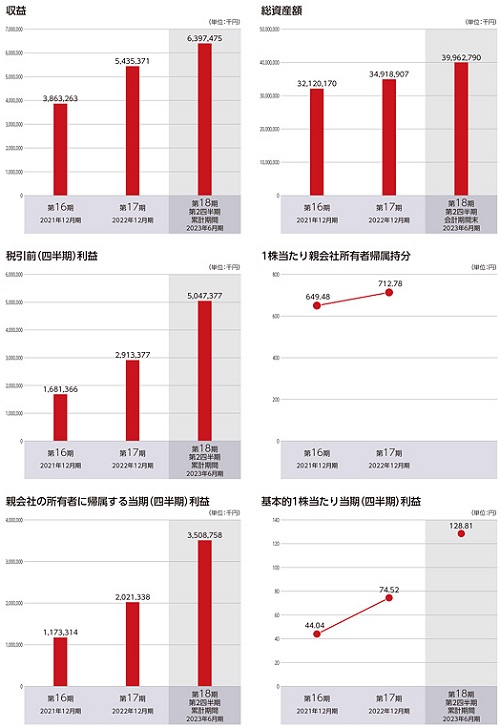

直近の業績は増収増益傾向にあり業績が拡大しているようですね!

インテグラル(5842)の株主状況とロックアップについて調べました

会社設立は2006年1月12日、東京都千代田区丸の内一丁目9番2号に本社を構えます。代表取締役パートナーは山本礼二郎氏(1960年10月03日生まれ)、株式保有率は32.62%(9,737,000株)です。三井住友銀行出身の方だそうです。現任する他社取締役も複数確認できます。

従業員数67人で臨時雇用者0人、平均年齢37.9歳、平均勤続年数4.6年、平均年間給与17,779,000円です。連結従業員数も67人となっています。

連結のセグメント別従業員数は投資事業40人、全社共通27人です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 佐山 展生 | 10,637,000株 | 35.64% | ○ |

| 山本 礼二郎 | 9,737,000株 | 32.62% | ○ |

| 水谷 謙作 | 2,700,000株 | 9.05% | ○ |

| 辺見 芳弘 | 2,126,000株 | 7.12% | ○ |

| 片倉 康就 | 850,000株 | 2.85% | ○ |

| 澄川 恭章 | 482,000株 | 1.61% | △ |

| 西岡 成浩 | 480,000株 | 1.61% | △ |

上位株主にはロックアップが付与されています。上場時点で売却は基本的にできない設定になっています。通常と異なるため目論見を確認したほうがよさそうです。

一応、元引受契約締結日から株式受渡期日の5年後の日(2028年9月20日)までの期間となっています。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

インテグラル(5842)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,300円~2,400円に決定し吸収金額は最大で約207.0億円、時価総額は約823.2億円になります。

想定仮条件が2,800円~3,400円だったことを考えると衝撃だと思います。ただこれがインテグラルの戦略と考えることもできるかもしれません。投資家にアピールすることは上手いはずですからね。

で、私の結論になりますがSBI証券のIPOチャレンジポイント狙いに徹します。当選したらその時に考えます。当選する可能性は低いでしょう。

そもそもIFRS(国際会計基準)は難解なんですよね。一時的な評価益による見た目の収益の良さがネックだと思います。しかも売る抜けることに特化した企業なので東京証券取引所や機関投資家を納得させることも上手いはずです。

なので個人的には参加を見送ります!詳しく調べても時間の無駄だと考えているため難しいIPOはパスします。しかも今期業績は非開示なんです!!

修正値2,200円~2,400円

最終予想2,232円

※注目度A、最終予想は引受価格

業績を確認すると2023年12月期の連結中間実績を確認することができました。売上63.97億円で営業利益50.89億円、経常利益は50.47億円となっています。

四半期利益はなんと35.08億円です。ちなみに前期実績の四半期利益は20.21億円です。かなりインパクトある数字が出ているようです!!

前期比では中間実績で余裕の前期越えとなっています。ただ一時的な収益と考えられているようです。

公開価格が2,400円決定の場合の指標はEPS74.52からPER32.21倍、BPS712.78からPBR3.37倍になります。配当や株主優待の設定は現時点でありません。

大手予想ではジャフコグループと比較されているようです。しかし厳密に同社はVCとは異なるはずです。また、未公開株投資会社の上場は国内初となるそうです。

データ比較は出ていますがかなり難しいためスルー決定とします。

そもそも売り抜けが得意な企業のIPOなので今回も投資家がはめ込みにあう可能性がるのでは?と感じます。業績は絶好調でも判断が難しいため私はほぼ不参加とします。

大手予想の数値も低いため判断としては間違っていないと思います!

| 幹事名 | 割当株数 | 引受割合 |

| 大和証券(共同主幹事) | 1,504,000株 | 43.41% |

| 野村證券(共同主幹事) | 1,504,000株 | 43.41% |

| BofA証券 | 600株 | 0.02% |

| 三菱UFJモルガン・スタンレー証券 | 114,100株 | 3.29% |

| みずほ証券 | 114,100株 | 3.29% |

| SMBC日興証券 | 114,100株 | 3.29% |

| 岩井コスモ証券 | 16,300株 | 0.47% |

| 松井証券 | 16,300株 | 0.47% |

| マネックス証券 | 16,300株 | 0.47% |

| 岡三証券 | 16,300株 | 0.47% |

| 楽天証券 | 16,300株 | 0.47% |

| SBI証券 | 16,300株 | 0.47% |

| 東海東京証券 | 16,300株 | 0.47% |

ファンド企業の上場なので幹事構成は店頭系企業が多いようです。大和証券と野村證券の共同主幹事は珍しいですよね。

それだけ力を入れるIPOなのかもしれません。

上場承認時のデータでは日本国内販売47.8%、海外販売52.2%とやや海外販売向けが多いようです。取り合えず様子見のIPOでよさそうです。

kimu

kimu 機関投資家の需要が大きい場合にIPO抽選に参加しようと考えています!!

アイフル子会社のAGクラウドファンディングでも特典をプレゼントしています。※タイアップ案件

口座開設ベースで2,000円分の特典が貰えます。さらに投資を行うと最大10万円分のVプリカが貰えます!

公式サイト、又は下記記事で詳細をご確認いただけたらと思います。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| フューチャーベンチャーキャピタル(8462) | PER5.32倍 | PBR1.66倍 |

| 日本アジア投資(8518) | PER23.53倍 | PBR0.65倍 |

| ジャフコグループ(8595) | PER26.56倍 | PBR0.78倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 上場日と2017年3月20日のうちいずれか遅い日から2025年3月16日までの間 | 103,000株 | 5円 |

| 上場日と2017年12月12日のうちいずれか遅い日から2025年12月06日までの間 | 100,000株 | 5円 |

| 2016年5月01日~2025年11月30日 | 350,000株 | 5円 |

| 上場日と2019年3月20日のうちいずれか遅い日から2027年3月13日までの間 | 29,000株 | 5円 |

| 上場日と2020年4月16日のうちいずれか遅い日から2028年3月30日までの間 | 124,000株 | 20円 |

| 上場日と2021年1月01日のうちいずれか遅い日から2028年12月27日までの間 | 132,000株 | 20円 |

| 2019年4月01日~2029年3月31日 | 1,150,000株 | 54円 |

| 上場日と2022年1月01日のうちいずれか遅い日から2029年12月27日までの間 | 23,000株 | 200円 |

| 上場日と2023年1月23日のうちいずれか遅い日から2030年12月27日までの間 | 187,000株 | 441円 |

| 上場日と2024年1月23日のうちいずれか遅い日から2031年12月25日までの間 | 179,000株 | 1,135円 |

| 上場日と2024年3月23日のうちいずれか遅い日から2032年2月25日までの間 | 24,000株 | 1,135円 |

| 上場日と2025年2月17日のうちいずれか遅い日から2033年2月10日までの間 | 195,000株 | 1,272円 |

発行済株式総数29,100,000株に対する新株予約権の割合は8.92%に相当します。新株予約権による潜在株式数は2,596,000株です。

新株予約権が全て行使された場合は発行済株式総数が31,696,000株となり、新株予約権の割合は8.19%になります。

インテグラル(5842)IPOの評価と申し込みスタンス!まとめ

インテグラルのIPOは機関投資家次第だと思います。ブックビルディング期間まで情報を集めてIPOに参加するのか見極めたいと思います。現時点では積極的に投資を行うつもりはありません!

※インテグラル公式サイト引用

国内で非上場や上場企業へのエクイティ投資を行う企業として有名です。IPOをする前から名前が売れているのは凄いことだと思います。

ただ良いイメージはないかもしれません。実力ある企業だと思いますが同社案件で資金を溶かしてしまった方もいそうです。

IPO投資を考えた場合にどうでしょうね。大手レポートの初値予想を待って判断したいと思います。

エクイティ投資を行うことで新たな事業創造や事業再編などを行い投資先企業の価値を高めると想像できます。また、日本の事業承継M&A案件も増加傾向にあり同社の業績も拡大しているのではないかと考えられます。

上場時が事業のピークではないことを祈りたいと思います!

ファンディーノという企業をご存知でしょうか?個人投資家が未上場企業に投資できるスキームを備えています。

しかも未上場企業の株式を購入後に売却することも可能なんですよね。ご興味があればタイアップ特典として口座開設でAmazonギフト券1,000円分をプレゼントしています。

詳しくは下記記事でまとめています。

ファンディーノ(FUNDINNO)さんと特別企画を実施させて頂くことになりました。株式投資型クラウドファンディングでは最大手のため口座開設を行う方も多いようです。テレビCMも行っており業界での知名度はNO.1でしょう。…

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。