日本エコシステム(9249)のIPOが東証2部に新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数670,000株、オーバーアロットメント100,000株です。上場規模は想定発行価格2,090円から計算すると約16.1億円になります。

公開価格割れせず、それほど人気化もしないIPOになりそうです!

※日本エコシステム公式サイト引用

愛知県の企業で公共事業などを行っている企業です。事業内容はIPO向きではありませんが上場規模も通常サイズのため公開価格割れはなさそうです。

だからと言って利益が大きく見込めるわけでもなさそうです。

公共サービス事業では公営競技場に関わる保守・運営・管理の業務を個別に受託する契約のため、コロナ禍が長引いたり、ネット投票移行による場外発売所への来場者数減少になると収益が厳しくなるようです。

コロナがこんなところにも影響を与えていると驚きます。同社は法令遵守や法的規制等、政府の施策などにも大きく関わるようなので経済の流れで業績の変化がありそうです。

コロナがなければ安泰している事業にも思えます。

現状は公共サービス事業関係で、新型コロナウイルス等の感染症の拡大により、国や地方自治体から休業要請を受けることにより、同社グループの事業活動や業績等に影響を及ぼす可能性があるそうです。

日本エコシステム(9249)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | 東証2部 ※名古屋証券取引所第2部に重複上場 |

| 業種 | サービス業 |

| 事業内容 |

|

| 上場日 | 10月08日 |

| ブックビルディング期間 | 9月22日~9月29日 |

| 想定価格 | 2,090円 |

| 仮条件 | 2,060円~2,120円 |

| 公開価格 | 2,120円 |

| 初値結果 | 2,200円(公開価格1.04倍) |

| 企業情報 | https://www.jp-eco.co.jp/ |

| 監査人 | EY 新日本有限責任監査法人 |

【手取金の使途】

手取概算額1,282,530千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限193,325千円と合わせた手取概算額合計上限1,475,855千円を、①設備資金、②投融資資金、③研究開発資金、④人材採用及び育成資金並びに⑤その他費用等に充当する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 670,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 670,000株 |

| オーバーアロットメント | 100,000株 |

| 上場時発行済み株数 | 2,670,000株(公募分を含む) |

| 想定ベースの時価総額 | 約55.8億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 野村證券 東海東京証券 岩井コスモ証券 SBI証券 SMBC日興証券 極東証券 安藤証券 |

| 委託見込 | DMM.com証券 |

日本エコシステム(9249)上場評判とIPO分析

想定発行価格2,090円を基に吸収金額を算出すると約14.0億円となり、オーバーアロットメントを含めると約16.1億円規模の上場となります。東証2部への上場を考えると通常サイズだと思います。同社グループは、日本エコシステムと連結子会社(日本ベンダーネット株式会社、アイスクエア株式会社、サテライト一宮株式会社、中央警備保障株式会社、JESテイコク株式会社、株式会社ワンズライフ及び有限会社ぼくんちオジカオート)の計8社で構成されています。

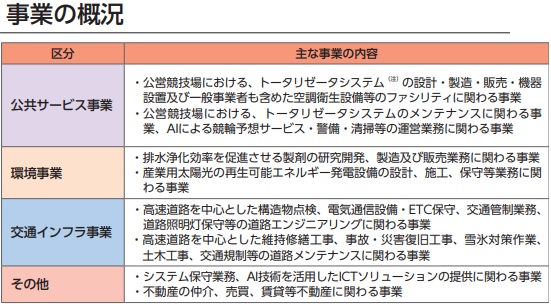

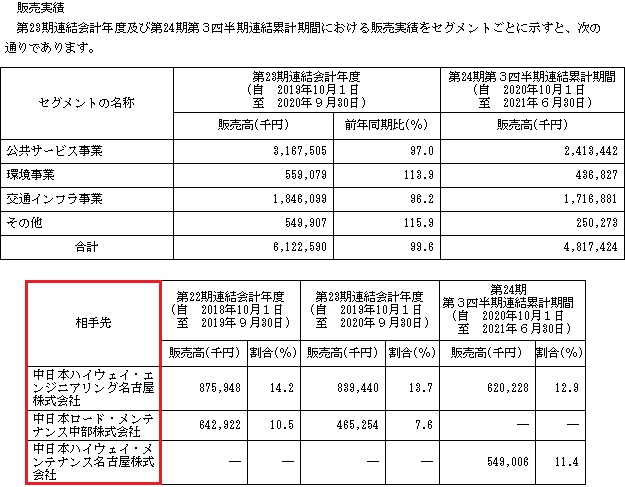

事業は公共サービス事業、環境事業、交通インフラ事業を主な事業として取り組んでいます。

公共サービス事業では公営競技場における、トータリゼータシステムの設計・製造・販売・機器設置や一般事業者も含めた空調衛生設備等のファシリティに関わる事業、並びにトータリゼータシステムのメンテナンスに関わる事業やAIによる競輪予想サービス・警備・清掃等の運営業務に関わる事業を通じて安心・安全・快適な環境社会の実現を推進しています。

※有価証券届出書引用

環境事業では、排水浄化効率を促進させる製剤をはじめとする環境修復に関わる技術・新製品等の研究開発、製造及び販売業務、並びに産業用太陽光を中心とした再生可能エネルギー発電設備の設計、施工、保守等業務を通じて環境社会に貢献する事業を展開しています。

研究開発活動の方針として、「グリーンケミストリーの基本的概念に準じた製品やシステムを開発・提供し、環境浄化活動に貢献する」ことを掲げています。

環境への負荷がより小さい科学技術で、環境汚染を予防し、生活の安全性を確保し、持続可能な社会の構築を目指しているそうです。

※有価証券届出書引用

交通インフラ事業では、インフラ設備の使用可能期間延長に貢献し、循環型社会であるエコシステムを目指しています。

高度成長期に整備が進んだ高速道路は経年劣化が顕在化しています。また橋梁やトンネルも同様で、耐用年数を経過したインフラ設備の割合は益々増加している現状があります。

これらのインフラ設備を再度建設するには、莫大なコストがかかる一方で大量の建設廃棄物が発生し、環境上も望ましくありません。

そのため、インフラ老朽化対策として保守メンテナンスを行うことで、インフラ設備の使用可能期間を延長させる「インフラ長寿命化基本計画」に国や地方自治体が取り組んでいるそうです。

よって同社グループはインフラ設備の使用可能期間延長に貢献し、循環型社会であるエコシステムを目指しています。

※有価証券届出書引用

その他として、公共サービス事業・環境事業・交通インフラ事業における情報と、AI(人工知能)やICT等の最新技術を組み合わせることで、新たな事業を創造するICTソリューションを提供しています。

公共サービス事業ではAIで競輪を予想する「AIcast」を開発し、この他に不動産賃貸・不動産仲介・販売を行っています。

日本エコシステム(9249)の企業財務情報と配当性向

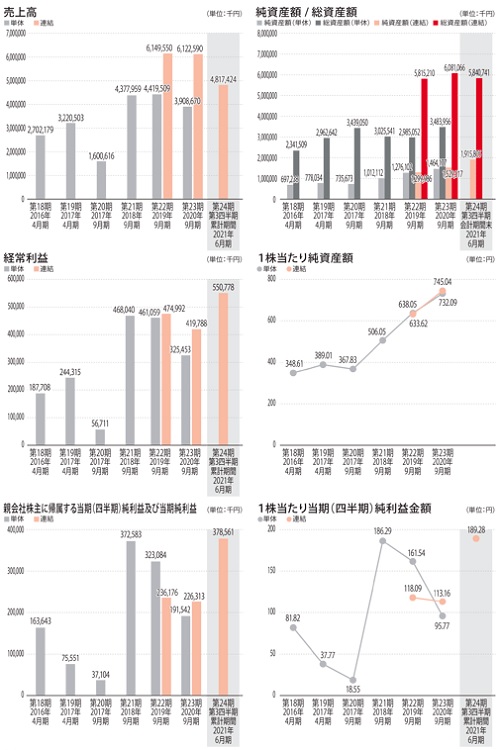

| 回次 | 第22期 | 第23期 |

| 決算年月 | 2019年9月 | 2020年9月 |

| 売上高 | 6,149,550 | 6,122,590 |

| 経常利益 | 474,992 | 419,788 |

| 親会社株主に帰属する当期純利益 | 236,176 | 226,313 |

| 包括利益又は四半期包括利益 | 247,894 | 233,531 |

| 純資産額 | 1,299,986 | 1,529,517 |

| 総資産額 | 5,815,210 | 6,081,066 |

| 1株当たり純資産額 | 633.62 | 745.04 |

| 1株当たり当期純利益金額 | 118.09 | 113.16 |

| 自己資本比率(%) | 21.8 | 24.5 |

| 自己資本利益率(%) | 20.1 | 16.4 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 251,787 | 549,742 |

| 投資活動によるキャッシュ・フロー | △1,314,498 | △800,544 |

| 財務活動によるキャッシュ・フロー | 1,051,057 | 94,255 |

| 現金及び現金同等物の期末残高 | 709,541 | 552,995 |

- 売上高4,817百万円

- 営業利益518百万円

- 経常利益550百万円

- 親会社株主に帰属する四半期純利益378百万円

新型コロナウイルス感染症拡大の防止策を講じながら、段階的な経済活動の再開によって回復の兆しがみられるものの、依然として先行きは不透明な状況です。

同社はこの状況下で、「交通インフラ事業」にて収益基盤を構築、事業の裾野を拡大し、「公共サービス事業」で公営競技を中心とした事業規模の拡大を図り、これらの技術、収益を基盤にして「環境事業」を推進するべく取り組んできたそうです。通常営業を行っていたと言うことだと思います!

日本エコシステム(9249)の株主状況とロックアップについて

会社設立は1998年11月26日、愛知県一宮市本町二丁目2番11号JES一宮ビルに本社を構えます。社長は松島穣氏(1973年8月27日生まれ)、株式保有率は9.58%(203,000株)です。従業員数137人で臨時雇用者83人、平均年齢40.1歳、平均勤続年数4.8年、平均年間給与5,018円です。連結従業員数は192人で臨時雇用者235人になります。

連結のセグメント別従業員数は公共サービス事業61人(臨時148人)、環境事業19人(臨時3人)、交通インフラ事業73人(臨時78)、その他事業22人(臨時4人)、全社共通17人(臨時2人)

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 松福 | 1,100,000株 | 51.89% | ○ |

| オクヤホールディングス | 650,000株 | 30.66% | ○ |

| 松島 穣 | 203,000株 | 9.58% | ○ |

| 松島 啓晃 | 38,000株 | 1.79% | ○ |

| 中村 成一 | 29,000株 | 1.37% | × |

| 内田 敦 | 29,000株 | 1.37% | × |

| 奥村 泰典 | 20,000株 | 0.94% | × |

【ロックアップについて】

本募集に関連して、貸株人である松島 穣並びに当社株主である松福株式会社、オクヤホールディングス株式会社及び松島 啓晃は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2022年4月05日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2022年4月05日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは9,000株を上限として実施される予定です。中村成一氏、内田敦氏、奥村泰典氏は新株予約権になります。

日本エコシステム(9249)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,060円~2,120円と想定発行価格を挟むように決定しました。吸収金額は最大で16.3億円、時価総額56.6億円になります。

証券専門紙では多岐にわたるビジネスを手掛けているが評価がしにくいと言われていうようです。独自性がある訳ではなく公共サービス事業をメインとしてサービスを提供しています。

上場タイミングとしては微妙だと思いますが、コロナ禍の影響を受けている割に増収増益になっています。ただ配当金が未設定となっているため成長期待で同社株を好んで買う投資家は限定されそうです。

配当が3%~4%くらい出れば人気だと思いますが業績予想の「1株あたりの配当金」を確認しても未定とあります。

修正値2,200円~2,500円

※注目度C、修正値は9月24日に追記

2021年9月期の連結業績予想は売上68.46億円となり前期比11.8%増、経常利益7.42億円となり前期比76.8%増になります。

四半期利益は5.12億円となり前期比126.4%増を見込みます。EPS256.20からPERは8.27倍、BPS1,002.21からPBRは2.12倍になります。

上場時点で株主優待と配当金の設定はありません。

株価設定は多少割安設定だと思いますが初値需要が見込めるIPOではありません。東証2部への上場ということで個人投資家からの人気は限定的でしょう。

買われる材料は公共事業、再生エネルギー、システム保守業務やAI技術を活用したICTなどになると思います。M&Aを繰り返しているため事業が多岐にわたるようです。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 556,100株 | 83.00% |

| 大和証券 | 20,100株 | 3.00% |

| 野村證券 | 20,100株 | 3.00% |

| 東海東京証券 | 20,100株 | 3.00% |

| 岩井コスモ証券 | 20,100株 | 3.00% |

| SBI証券 | 13,400株 | 2.00% |

| SMBC日興証券 | 6,700株 | 1.00% |

| 極東証券 | 6,700株 | 1.00% |

| 安藤証券 | 6,700株 | 1.00% |

面白みのある事業ではありませんが公開価格割れはないと思うので、申込を行っておきたいと思います。みずほ証券からの申込みを中心にしたいと思います。

ただ店頭証券が上位を占めているためネット組の当選確率は低そうです。また、PayPay証券でIPOが取扱いになる可能性があるため口座の準備だけは行っておきましょう!

PayPay(ペイペイ)証券が誕生したのでIPOについてまとめました。ワンタップバイが行っている誰でもIPOを引き継ぐ形となります。日本で初めてスマホ証券を開始した企業になり人気があります。 メディアで取り上げられたこと …

今月末までのタイアップで岡三オンラインで3,500円を貰えます。資金不要でIPO抽選に参加できるため口座を開設していない方は頂いて下さい!

100万円までの約定だと売買手数料を無料にできます。詳しくは下記記事でまとめています。

岡三オンライン(旧岡三オンライン証券)のサービス全般について調べてみました。言わずと知れた岡三証券グループになり信頼や評価の面で非常に高い企業です。タイアップキャンペーンもご紹介しています!インターネット取引に特化 …

こちらもお得なキャンペーンになります。バンカーズに口座開設をするだけでAmazonギフト券が1,000円分貰えます。

さらに投資を行うと追加でAmazonギフト券が貰えるので興味があれば内容をチェックみましょう。私は既に投資済みです。10万円の投資で2,000円分になります!!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| NIPPO(1881) | PER16.43倍 | PBR1.24倍 |

| E・Jホールディングス(2153) | PER7.58倍 | PBR0.83倍 |

| 建設技術研究所(9621) | PER9.04倍 | PBR1.02倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2022年9月01日~2030年8月18日 | 120,000株 | 1,000円 |

ストックオプション(新株予約権)は120,000株となっています。行使期限は2022年9月なので1年程度先になります。

上場時点では基本的に売却はできないため市場に出てきません。

行使条件の詳細は、2022年9月01日~2024年8月31日までは割当個数の3分の1まで、 2024年9月01日~2026年8月31日までは割当個数の3分の1まで、2026年9月01日~2030年8月18日までは割当個数の全部について権利行使できる条件が設定されています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。日本エコシステム(9249)IPOの評価と申し込みスタンスまとめ

日本エコシステムのIPO地味すぎるためスルーしてもよいかもしれません。公募組は損失が出ないのであれば積極的に参加する方も多そうです。IPOに当選することが目的だったりしますからね。

※日本エコシステム公式サイト引用

環境関連事業は持続的な開発目標のSDGs関連になります。だから取って買われるわけではないと思いますが、アピールポイントでしょう。

事業は世の中になくてはならないものなので、配当などのインカムゲイン狙いになりそうです。ただ2020年9月期は剰余金の配当は実施されていません。後程調べて追記したいと思います。

悲しいことにこれと言ってIPOで人気化する材料はありません。

AI(人工知能)やICT等の最新技術を利用している事業はありますが、約9%の売上しかありません。材料がないわけではありませんが東証2部の時点で資金流入が限定されそうです。

と言うことで盛り上がりには欠けるIPOだと思います。

朗報!CAMPFIRE Ownersで新しいキャンペーンが始まりました。口座開設でAmazonギフト券が1,000円分貰えます。

投資を行えばさらにAmazonギフト券が上乗せになるためお得だと思います。10万円の投資でAmazonギフト券3,000円分は凄すぎです。

CAMPFIRE Owners(キャンプファイヤーオーナーズ)でアマギフキャンペーンが始まりました。期間限定Wキャンペーンとなっており内容を確認して驚きました。口座開設をはじめて行うとAmazonギフト券が1,000円分 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。