TORICO(トリコ)[7138]のIPOがマザーズに新規上場承認されたのでご紹介したいと思います。人気が見込めそうなIPOが登場しワクワクしています。

主幹事はSMBC日興証券が務め公開株数150,000株、オーバーアロットメント22,500株です。上場規模は想定発行価格1,830円から計算すると約3.2億円になります。

プラチナチケット的な銘柄なので当選を目指して全力で抽選に参加したいと思います!

![TORICO(トリコ)[7138]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2022/02/9db733d7972f1973a93b20d520bfb185.jpg)

※トリコ公式サイト引用

主力事業は漫画ECサービスになり、コミック流通市場では新型コロナウイルス感染症拡大防止のため、巣ごもり消費として娯楽需要の増加が同社ビジネスにプラス要素となっています。

私も2020年は漫画を読むことが多かったように思います。外に出れない環境がそうさせたように感じます。

同社によれば近年マンガを原作とする各種メディアコンテンツの流通や展開が増加し、再放送やアーカイブ、続編などにより原作マンガの認知度が増加しているため、購買動機が増幅される好循環が見受けられるそうです。

余暇時間に対するライフスタイルの構造的な変化が業績の追風になっているようです。私の子供も電子漫画などをよく読んでいるため共感できます。

TORICO(トリコ)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 3月23日 |

| 市場 | マザーズ |

| 業種 | 小売業 |

| 事業内容 | コミックの全巻売りECサイト「漫画全巻ドットコム」の運営及びマンガ・アニメ関連グッズの販売などを行う各種マンガ事業 |

| ブックビルディング | 3月07日~3月11日 |

| 想定価格 | 1,830円 |

| 仮条件 | 1,500円~1,700円 |

| 公開価格 | 1,700円 |

| 初値結果 | 2,510円(公開価格1.48倍) |

| 企業情報 | https://www.torico-corp.com/ |

| 監査人 | アーク有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 100,000株 |

| 公開株数(合計) | 150,000株 |

| オーバーアロットメント | 22,500株 |

| 上場時発行済み株数 | 1,208,400株(公募分を含む) |

| 想定ベースの時価総額 | 約22.1億円 |

| 幹事団 | SMBC日興(主幹事) SBI証券 楽天証券 マネックス証券 岡三証券 いちよし証券 松井証券 岩井コスモ証券 東海東京証券 |

| 委託見込 | 岡三オンライン DMM.com証券 |

TORICO(トリコ)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,830円を基に吸収金額を算出すると約2.7億円となり、オーバーアロットメントを含めると約3.2億円規模の上場となります。上場規模が小さいため需給不安がないことが魅力です。同社グループはTORICOと連結子会社3社で構成されています。連結子会社3社はECサービス、デジタルコミック配信サービス、イベントサービスのアプリ提供事業者として設立され、各種サービスの主体的な運営はTORICOで行っています。

コミック全巻セットに特化したネット書店「漫画全巻ドットコム」を中心のサービスとしたECサービスを展開し、国内外へのデジタルコミック配信サービスやリアルスペース、ECサイトでのマンガイベントサービスの3つを並行して展開しています。

※有価証券届出書引用

ECサービスでは漫画全巻ドットコム、ホーリンラブブックス、まんが王のユーザー層又はコンセプトの異なる種類のネット書店を運営しています。

連結子会社の漫画全巻ドットコムはECサービスの漫画全巻ドットコムの電子コミック配信サービスで、顧客がダウンロードして使用するビューワーアプリの登録会社となっています。

※有価証券届出書引用

デジタルコミック配信サービスでは、国内デジタルコミック配信サービス「スキマ」、海外デジタルコミック配信サービス「MANGA.CLUB」の運営、自社オリジナルマンガ作品の編集・出版を行っています。

イベントサービスでは、消費者のニーズが「モノ」から「コト」へと変化する中で、自社店舗で開催されるイベント「マンガ展」を通じて、マンガファンにマンガの閲覧だけでは収まらない新たな楽しみの機会を提供しています。

漫画家のサイン会や原画の展示、マンガの世界観を再現するフードやドリンク、限定オリジナルグッズ、関連書籍の販売を行っているそうです。

※有価証券届出書引用

沿革を確認するとオリジナルスニーカーの製造販売事業を目的として設立されているため、方向転換が面白いと感じました。

TORICO(トリコ)の株主状況とロックアップについて調べました

会社設立は2005年7月29日、東京都千代田区飯田橋二丁目3番6号に本社を構えます。社長は安藤拓郎氏(1973年6月04日生まれ)、株式保有率は36.47%(496,840株)です。従業員数65人で臨時雇用者93人、平均年齢32.2歳、平均勤続年数2.7年、平均年間給与3,647,000円です。連結従業員数は単体と変わりません。

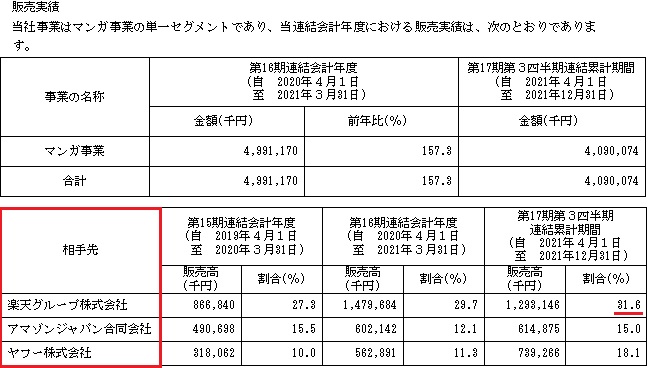

セグメントはマンガ事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 安藤 拓郎 | 496,840株 | 36.47% | ○ |

| 石井 昭 | 203,400株 | 14.93% | ○ |

| テクノロジーベンチャーズ3号投資事業有限責任組合無限責任組合員 | 160,000株 | 11.74% | ○ |

| 鯉沼 充 | 145,200株 | 10.66% | ○ |

| 三菱UFJキャピタル5号投資事業有限責任組合 | 68,920株 | 5.06% | ○ |

| AJC企業育成投資事業有限責任組合 | 57,120株 | 4.19% | ○ |

| 株式会社A | 40,000株 | 2.94% | ○ |

上位株主には90日間(2022年6月20日まで)、又は180日間(2022年9月18日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。

ただし売出人のテクノロジーベンチャーズ3号投資事業有限責任組合、三菱UFJキャピタル5号投資事業有限責任組合、AJC企業育成投資事業有限責任組合、SuMi TRUSTイノベーション投資事業有限責任組合、

日本アジア投資株式会社、SMBCベンチャーキャピタル1号投資事業有限責任組合、株式会社CARTA VENTURESには90日間のロックアップと発行価格1.5倍以上でロックアップが解除される設定が設けられています。

親引けはありません。

TORICO(トリコ)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が引き下げられ1,500円~1,700円に決定しました。本来ならば引き上げられても良さそうですが、外部環境が悪化しているため仕方がないと思います。

それよりも上場することが目的になっている企業が多いですよね。

住信SBIネット銀行の上場中止によりTORICO(トリコ)の場合はメリットがありそうです。上場日直近の地合いが悪くなければ初値持越しも期待できるかもしれません。

上場による吸収金額は最大約2.9億円で時価総額は約20.5億円になります。超軽量級のIPOなので心配なくブックビルディングに参加できそうです。

地合いがこれ以上悪くならないことを祈るばかりです。マザーズ指数も700ポイントで抵抗している状況が続きます。

修正値2,500円前後

※注目度B

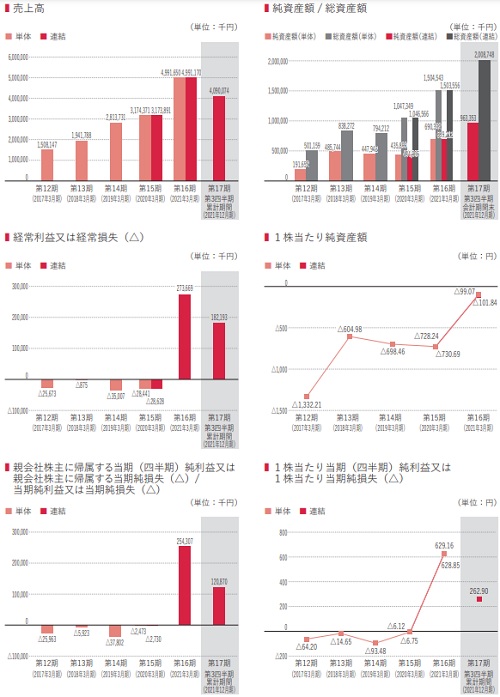

業績を確認すると2022年3月期の連結予想を確認することができました。売上51.29億円となり前期比2.76%増、経常利益2.17億円となり前期比20.51%減となります。

四半期利益は1.44億円となり前期比43.31%減の増収減益期予想となっています。

公開価格が1,700円決定の場合の指標はEPS228.43からPER7.44倍、BPS873.67からPBR1.95倍になります。配当や株主優待の設定は現時点でありません。

吸収金額の低さから、直近上場のCaSy(9215)のような展開になると考えらえれています。そのため2,500円前後までは上昇余地があるとされています。

初値予想はロックアップを意識した数値と言うことです!

上場時に減益となるため市場評価も低く、偏った見方をすればヒット作に恵まれ、さらに新型コロナウイルス感染症による引きこもり需要により売上が伸びただけと感じ取れます。

IPO的には「紙による全巻セット販売」という企業イメージはあまりなく、漫画専門のECと勘違いした投資家の買いが見込めそうです。ただ祭り化しても短期で終了する可能性が高いためセカンダリー参加者は要注意だと思います。

上場規模が低くいことが最大の魅力となっています。VC保有株が多いことは覚えておきましょう!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興(主幹事) | 135,000株 | 90.00% |

| SBI証券 | 4,500株 | 3.00% |

| 楽天証券 | 1,500株 | 1.00% |

| マネックス証券 | 1,500株 | 1.00% |

| 岡三証券 | 1,500株 | 1.00% |

| いちよし証券 | 1,500株 | 1.00% |

| 松井証券 | 1,500株 | 1.00% |

| 岩井コスモ証券 | 1,500株 | 1.00% |

| 東海東京証券 | 1,500株 | 1.00% |

当選を狙って主幹事のSMBC日興証券からの申込みを行っておきましょう。前期に利益が急激に伸びているため違和感はありますが、IPO的に好まれる事業かつ上場規模が小さいため魅力があります。

通常であれば初値2.3倍以上が期待できると思います。地合い次第ですね。SMBC日興証券のIPO詳細については下記記事でまとめています。

平幹事も申込める証券会社からダメもとで申込んでおきましょう。当選すれば利益が転がり込むパターンだと思います!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

また、不動産に1万円から投資ができるCOZUCHIとのタイアップが延長になりました。口座開設ベースでAmazonギフト券が2,000円分貰えるので必要であれば頂いてください。

投資を行う必要はありませんが、利回りが高いため利用してみると面白いと思います!

COZUCHI(コヅチ)と限定タイアップキャンペーンが始まりました。口座開設だけでAmazonギフトカード(アマギフ)を2,000円分プレゼントさせていただきます。期間限定のキャンペーンになるため日程を確認してお申込み …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 富士山マガジンサービス(3138) | PER6.95倍 | PBR1.24倍 |

| パピレス(3641) | PER15.87倍 | PBR1.43倍 |

| メディアドゥ(3678) | PER23.68倍 | PBR2.38倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年6月22日~2023年6月20日 | 12,000株 | 850円 |

| 2016年6月28日~2024年6月26日 | 800株 | 850円 |

| 2021年2月02日~2029年1月31日 | 7,200株 | 850円 |

| 2022年11月28日~2030年11月26日 | 11,200株 | 625円 |

| 2021年10月07日~2031年10月06日 | 172,800株 | 625円 |

ストックオプション(新株予約権)は20,000株が上場時に行使期限を迎えます。

発行済株式総数1,158,400株に対する新株予約権の割合は17.6%(204,000株)になります。

TORICO(トリコ)IPOの評価と申し込みスタンス!まとめ

TORICO(トリコ)のIPOは投資妙味があります。地合いが良ければSBI証券でIPOチャレンジポイントを利用することも検討したいと思います。当選できるのは一部の投資家だと思いますが、住信SBIネット銀行の前日上場なので日程も悪くありません。

![TORICO(トリコ)[7138]IPOの評価](https://ipokimu.jp/wp-content/uploads/2022/02/6ee47007ca5ef51a66b13ccb6b1e7b86.jpg)

※トリコ公式サイト引用

前期売上は約49.9億円で利益が約2.5億円となっています。今期も黒字みたいなので安心はできそうですが上場後しばらくすれば売り圧力に押されると考えています。

これまで赤字が続いていた企業なのでどうでしょうか。現在は日本国内向けにサービスを展開しており、海外展開を行うようになれば業績の押し上げにつながると考えられます。

同社ではまず台湾進出を行い中華圏やASEAN、欧米圏にサービスを拡大させる狙いがあります。

電子コミックの売上はここ数年拡大傾向にあります。今後も市場拡大が期待できると思いますが、競合他社の参入により競争激化が続いているためTORICO(トリコ)が勝ち組になれるのかはわかりません。

またヒット作が登場すれば収益機会となることが想定されます。あとは主益の多様化が問題になると考えられます。2021年第3四半期では楽天やAmazon、ヤフーの3社に売上の64%以上を依存しています。

ここは深く考えずに人気業態のため申込を行っておきたいと思います。

FOLIO ROBO PROのセミナーを受けてどうしてパフォーマンスが良いのか聞いてみるとAI設定に魅力があるとわかりました。

短期投資でもう少しパフォーマンスが良くなるようにしたいと伺っています。資料も届いたのでまとめたいと思います。これまでの内容は下記記事で説明しています。ETF投資でもパフォーマンスが良いみたいですよ!!

FOLIO(フォリオ)から新しいロボアドバイザーが登場し話題となっています。ROBOPRO(ロボプロ)というサービスになり評判や評価を確認してみたいと思います。実績もサイト上に公開されています。これまで一般投資家に公開 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。