ソシオネクスト(6526)のIPOがプライム市場に新規上場承認されたのでご紹介したいと思います。機関投資家頼みのIPOになり値がさ株です。

主幹事はSMBC日興証券と野村證券が共同で務め、公開株数11,816,200株、オーバーアロットメント1,772,400株となっています。上場規模は想定発行価格3,480から計算すると約472.9億円になります。

グローバルオファリングのため日本国内の規模を計算すると約331.0億円になります。この規模は久々の承認です!

※ソシオネクスト公式サイト引用

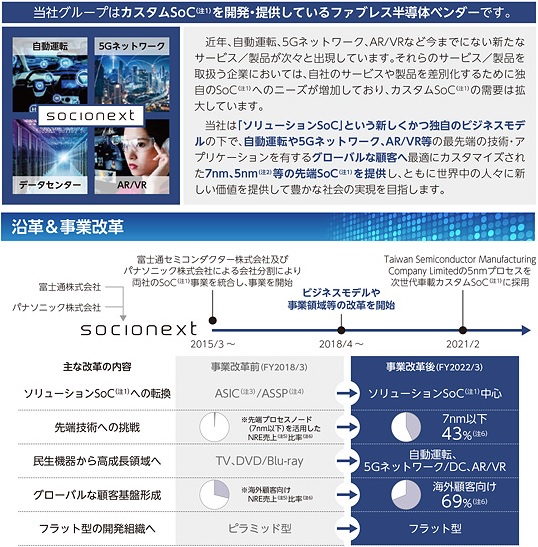

独自の先端SoCを開発したい顧客に、最適な技術の組み合わせで機能を実現するソリューションSoC事業を、独自のビジネスモデルで展開している企業です。

自社サービスや製品を差別化するために独自のSoCニーズが増加しいるため、カスタムSoCの需要が拡大しているそうです。

製造は委託先に分散して委託しています。台湾や日本、中国、シンガポール、韓国の製造委託先に半導体の製造を委託するそうです。

SoC(System on Chip)の設計・開発、販売を行い利益を得ている企業です。

ソシオネクスト(6526)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 10月12日 |

| 市場 | プライム市場 |

| 業種 | 電気機器 |

| 事業内容 | ファブレス形態によるSoC(System on Chip)の設計・開発および販売 |

| ブックビルディング | 9月27日~9月30日 |

| 想定価格 | 3,480円 |

| 仮条件 | 3,480円~3,650円 |

| 売出価格 | 3,650円 |

| 初値結果 | 3,835円(公開価格1.05倍) |

| 企業情報 | https://www.socionext.com/jp/ |

| 監査人 | EY新日本有限責任監査法人 |

| 項目 | 株数データ |

| 公募株数 | 0株 |

| 売出株数 | 11,816,200株⇒ 18,297,300株 国内売出株式数8,271,400株⇒ 11,893,300株⇒ 10,841,200株 海外売出株式数3,544,800株⇒ 6,404,000株⇒ 7,456,100株 |

| 公開株数(合計) | 18,297,300株 |

| オーバーアロットメント | 1,772,400株⇒ 2,744,500株 国内1,240,700株⇒ 1,783,900株 海外531,700株⇒ 960,600株 |

| 上場時発行済み株数 | 33,666,666株(公募分を含む) |

| 想定ベースの時価総額 | 約1,171.6億円 |

| 幹事団 | SMBC日興証券(共同主幹事) 野村證券(共同主幹事) 大和証券 みずほ証券 SBI証券 楽天証券 マネックス証券 |

| 委託見込 | SBIネオトレード証券 LINE証券 |

ソシオネクスト(6526)の事業内容と上場に伴う評判を考察してみました

想定発行価格3,480円を基に吸収金額を算出すると約411.2億円となり、オーバーアロットメントを含めると約472.9億円規模の上場となります。日本国内だけで計算するとOAを含め9,512,100株となり約331.0億円の吸収となります。最終的な株数は2022年10月03日に決定する予定です。

同社グループは、ロジック半導体市場の中で「ソリューションSoC」という新しくかつ独自のビジネスモデルで顧客にカスタムSoCを開発・提供しているファブレスの半導体ベンダーです。

SoC(System on Chip)とは装置やシステムの動作に必要な機能を1つのチップ(半導体)に実装した商品になります。

※有価証券届出書引用

同社グループのSoCは、特定の顧客固有に設計されるカスタムSoCを中心に事業を行っています。

新しいサービス・製品の差別化のために、独自の先端SoCを開発しようとする顧客のパートナーとして活躍しています。

またIPやEDAツール、ソフトウエアからプロセス、アセンブリ、テストに至るまで最新の技術を提供するサプライヤーと協働して新しい価値を提供し、豊かな社会を実現することを目指しているそうです。

※有価証券届出書引用

近年は半導体製造技術の進展などにより5Gネットワーク、クラウド、AIなど様々な革新的技術の普及と融合が見られます。

自動運転、AR/VRなど今までにない新たなサービスや製品が次々と出現しています。

それらのサービスや製品を開発する企業は、自社のサービスや製品の差別化のために先端テクノロジを活用した高性能かつ拡張性の高い独自のSoCを必要とします。

そこでソシオネクストが最適なソリューションを提案できるパートナーとして活躍するみたいです。

※有価証券届出書引用

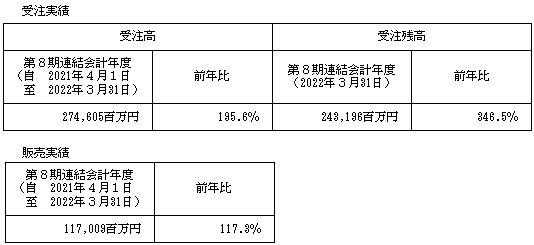

同社グループは、設計開発段階において、顧客から設計開発に要する費用の大半をNRE売上として段階的に受領しています。

量産段階では売上全体の大半を占める製品売上を受領しているそうです。

また、水平分業が進む半導体業界のメリットを最大限活かすべく、工場を持たないファブレスの事業形態を採っています。

製品の製造についてはTSMCを始めとするファウンドリやOSAT等の専業メーカに委託しています。

ソシオネクスト(6526)の株主状況とロックアップについて調べました

会社設立は2014年9月11日、神奈川県横浜市港北区新横浜二丁目10番23に本社を構えます。代表取締役会長は肥塚雅博氏(1951年12月14日生まれ)、株式保有率は0.06%(21,725株)です。従業員数2,177人で臨時雇用者0人、平均年齢49.2歳、平均勤続年数6.7年、平均年間給与7,990,000円です。連結従業員数は2,549人です。

セグメントはソリューションSoC事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 富士通株式会社 | 14,400,000株 | 39.68% | ○ |

| 株式会社日本政策投資銀行 | 13,466,666株 | 37.10% | ○ |

| パナソニックホールディングス株式会社 | 5,800,000株 | 15.99% | ○ |

| 肥塚 雅博 | 21,725株 | 0.06% | △ |

| 西口 泰夫 | 21,600株 | 0.06% | △ |

| 岡本 吉史 | 15,025株 | 0.04% | △ |

| 井上 あまね | 14,400株 | 0.04% | △ |

上位株主には180日間(2023年4月09日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

日本政策投資銀行も売出株で株式を4,726,400株処分する予定です。

親引けは行われません。

ソシオネクスト(6526)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が想定発行価格を下限として3,480円~3,650円に上振れ決定しています。また売出株数が増加され公開株式数が54.8%も増加しています。

マジか?と驚いているのは個人投資家だけみたいですね。機関投資家は積極的に投資を行うスタンスだと言われています。個人的にはいまだに疑心暗鬼です。

ただ仮条件が上振れしたため機関投資家的には魅力があると考えているようです。オファリングレシオは40.4%から62.5%まで拡大しました。

大手の表現を真似るなら「大手電機からの寄せ集め事業」になります。個人投資家には既に証券会社から打診があり「買え買え」営業が確認できています。

富士通子会社の富士通セミコンダクターとパナソニックホールディングスのSoC事業の統合により設立された企業になります。

現在は先端分野の上流設計工程にシフトする改革が実を結び成果が出ているそうです。本格的な量産ができる状況になり将来は明るいようです。

また、同社の想定為替レートが125円設定となっていることで、直近の為替レートを適用すると業績の上振れが期待できそうです。日銀の為替介入がしばらく前にありましたが今すぐ円高方向に動くのは難しそうです。

修正値4,000円~4,500円

直前予想3,800円

※注目度S、幹事引受価格は3,476.62円

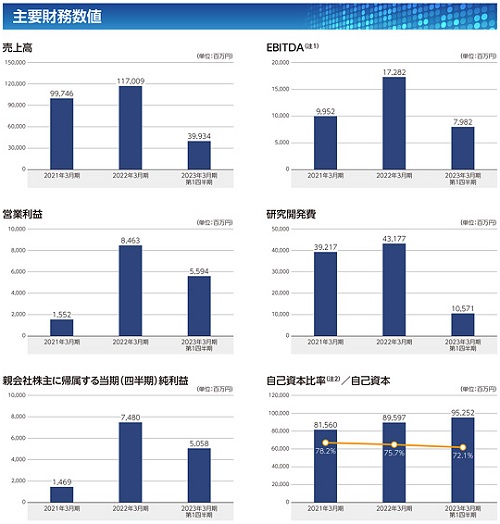

連結の業績を確認すると2023年3月期は売上1,700億円となり前期比45.29%増、経常利益170億円となり前期比87.85%増と驚異的な数値が出ています。

四半期利益は130億円となり前期比73.80%増の予想が出ています。新興市場の業績なのか?と驚くような増収増益になるようです。

また、公開価格が仮条件上限の3,650円に決定した場合の指標はEPS386.14からPERが9.45倍、BPS3,065.16からPBR1.19倍になります。

配当金が160円予定されているため配当利回りは4.38%になります。PER的にはやや割安もしくは妥当だと思います。海外配分も30%から35%に増やされているため企業評価は高いようです。

ただ個人投資家はこの手の銘柄で損失を出した方が多いため、最悪な印象を持つ方が多いとの観測があります。機関投資家とは真逆のスタンスだと大手情報でも確認されています。

kimu

kimu 個人的にもよい思い出がないのは間違いないです。

売出株数の変更とオーバーアロットメントの変更により吸収金額は最大で768億円になります。日本国内だけでも347.2億円の吸収なので決して油断はできないと思います。

インデックス買い需要も期待できますが、初値よりもセカンダリー期待なのかもしれません。

機関投資家主導の銘柄だと多くの方が判断していると思いますが、個人投資家にはよいイメージがない業種なので投資を躊躇する方も多そうです。

個人的には迷ったら投資しないほうが良いと思います!

リスクを受け入れることができる方のみIPOに参加しましょう。私は少し申込んでみます。300株以下の配分で楽しみたいと考えています。

売出株数全体では株数の変更は行われていませんが、国内売出株式数を縮小し海外売出株式数に充てられています。そのため海外配分率が40%に拡大しています。公開価格は仮条件上限の3,650円に決定しています。

海外ではBB初日に売出株数の数倍の申込みがあったそうです。国内では機関投資家の評価が高いとされていましたが、個人投資家にはあまり人気がなかったようです。ネット抽選では当選者も多くいましたが補欠当選乱発により購入申込を躊躇している投資家も多いようです。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(共同主幹事) | 4,757,200株 | 40.00% |

| 野村證券(共同主幹事) | 4,757,200株 | 40.00% |

| 大和証券 | 1,606,000株 | 13.50% |

| みずほ証券 | 416,200株 | 3.50% |

| SBI証券 | 118,900株 | 1.00% |

| 楽天証券 | 118,900株 | 1.00% |

| マネックス証券 | 118,900株 | 1.00% |

ソシオネクストのIPOは儲かるのか?とやや疑問です。消化不良にならないのか?と慎重にIPO申し込みを行いたいと思います。

プライム市場への上場なので指数のインデックス需要も期待できます。グローバルオファリングとなっていることで事前に人気があるのか情報もつかみやすいと思います。

取り合えず仮条件まで放置でいいと思います。上場後のほうが人気が高まる可能性もありますからね。

SMBC日興証券と野村證券からIPOの申込を行えば十分だと思います。ネット抽選だとSMBC日興証券から申込みを行えば当選確率が高いと思います。

銘柄別に資金拘束されますからね。詳しくは下記記事でまとめています!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

FunvestでAmazonギフト券が2,500円分貰えるキャンペーンが始まっています。実際に投資を行いキャンペーンをクリアしてみました。

ファンド毎にキャンペーンが用意されている場合もあるため、私はアマギフ3,500円分と景品を頂きました。こちらも下記記事で詳しくまとめています。

Funvest(ファンベスト)でAmazonギフトカード(アマギフ)が貰えるキャンペーンが行われています。会員登録(口座開設)で1,000円分のアマギフが貰える他、投資を行うことでさらに1,500円分が追加で貰えます。ファンド …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 富士通(6702) | PER11.14倍 | PBR1.91倍 |

| パナソニックホールディングス(6752) | PER9.36倍 | PBR0.77倍 |

| メガチップス(6875) | PER9.54倍 | PBR0.73倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年4月23日~2025年4月22日 | 1,064,160株 | 2,000円 |

| 2018年7月21日~2026年7月20日 | 39,240株 | 2,472円 |

| 2019年7月25日~2027年7月24日 | 50,400株 | 2,564円 |

| 2018年8月01日~2025年4月22日 | 21,600株 | 2,000円 |

| 2020年7月26日~2028年7月25日 | 1,258,660株 | 2,564円 |

| 2021年7月30日~2029年7月29日 | 41,575株 | 2,564円 |

| 2022年7月23日~2030年7月22日 | 84,405株 | 2,564円 |

| 2023年3月25日~2031年3月24日 | 65,310株 | 2,564円 |

ストックオプション(新株予約権)は2,560,040株が上場時に行使期限を迎えます。

発行済株式総数33,666,666株に対する新株予約権の割合は7.8%に相当するようです。新株予約権による潜在株式数は2,625,350株が参考値になります。

現在は日本政策投資銀行、富士通株式会社、パナソニックホールディングスの3社で100%の株式を保有していることになります。

ソシオネクスト(6526)IPOの評価と申し込みスタンス!まとめ

ソシオネクストのIPOは機関投資家の判断が出た後に投資スタンスを決定したいと思います。このクラスのIPOは個人投資家判断は難しいですからね。市場の温度感を得ながら投資スタンスを決定したいと思います!

※ソシオネクスト公式サイト引用

2021年時点でソリューションSoC(System on Chip)を含むカスタムSoCの市場規模で確認すると、同社は約8%のシェアになり第2位となるそうです。※目論見調べ

半導体市場全体の2021年から2025年までの年間平均成長率は6.2%と見込まれており、カスタムSoC市場は年間平均成長率8.0%で成長していくと言われています。

このことから成長性があるようです。

注力分野は「オートモーティブ」「ネットワーク/データセンター」「スマートデバイス」になるそうです。今後は更に高い年間平均成長率が見込まれているようです。

競合は直接的にないようですが、従来型のASIC、汎用的なASSP、ASSPをベースにカスタマイズされたASICが競合となるそうです。

半導体市場は地政学リスクや為替リスクがあるため投資先として難しさも感じます。今回は売出株なので市場がどう判断するのかこの辺りも楽しみにしておきたいと思います。

投資しなければ損失もありませんからね!

AGクラウドファンディングに口座開設を行うとタイアップ特典でAmazonギフト券1,000円分をプレゼントしています。また、期間限定になりますがVポイントも1,000円分プレゼントしているため合計2,000円分の特典が貰えます。

詳しくは下記記事でまとめているのでよかったらご利用ください。1円からアイフルファンドに投資が行えます。アイフルにお金を貸付て利益を得られるほか、不動産ファンドも用意されています。

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

平均年間給与について。

平均年間給与については下記データになります。

ご意見大変助かりました。引き続きよろしくお願い致します。