キューブ(7112)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。木村拓哉氏が「MARK&LONA」ブランド初のアンバサダーに就任し話題の企業です。キムタク効果なのか売上は順調のようです。

主幹事は野村證券が務め公開株数1,436,000株、オーバーアロットメント215,400株です。上場規模は想定発行価格2,140円から計算すると約35.3億円になります。

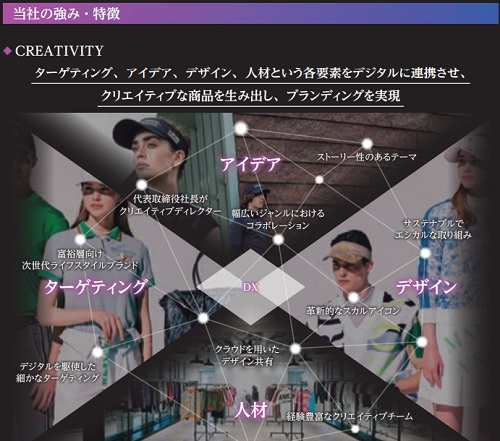

※キューブ公式サイト引用

IPOとしては小売業なのであまり期待できないと思います。キムタクがCMに起用され知名度は比較的高いと考えています。

主力商品はゴルフ関連の衣料品及び雑貨等になります。

日本では少子高齢化により中長期的にはゴルフ関連市場は衰退との報道もありますが、目論見によれば新型コロナウイルス感染症が流行する中でも、一時的に減速傾向にはあるものの、ゴルフは密を回避しながらプレーできるスポーツとして脚光を浴びているそうです。

そのため同社はゴルフ用品やウェア市場は成長すると考えています。これについては賛否ありそうです。

上場後は日本や韓国を中心に創り上げてきたブランディング力をより強固なものとし、D2CとDXを極めた次世代アパレルの理想形を目指すそうです。

主幹事の力も試されるIPOとなりそうですね。

キューブ(7112)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 10月07日 |

| 市場 | グロース市場 |

| 業種 | 小売業 |

| 事業内容 | MARK&LONA等の自社ブランドの衣料品の企画、並びに小売・卸売事業 |

| ブックビルディング | 9月20日~9月27日 |

| 想定価格 | 2,140円 |

| 仮条件 | 2,000円~2,140円 |

| 公開価格 | 2,140円 |

| 初値結果 | 2,190円(公開価格1.02倍) |

| 企業情報 | https://www.cube-co.com/ja/index.html |

| 監査人 | EY新日本有限責任監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 734,000株 |

| 売出株数 | 702,000株 |

| 公開株数(合計) | 1,436,000株 |

| オーバーアロットメント | 215,400株 |

| 上場時発行済み株数 | 6,074,000株(公募分を含む) |

| 想定ベースの時価総額 | 約130.0億円 |

| 幹事団 | 野村證券(主幹事) 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 東海東京証券 岩井コスモ証券 楽天証券 |

| 委託見込 | SBIネオトレード証券 コネクト |

キューブ(7112)の事業内容と上場に伴う評判を考察してみました

想定発行価格2,140円を基に吸収金額を算出すると約30.7億円となり、オーバーアロットメントを含めると約35.3億円規模の上場となります。キューブはゴルフ関連の衣料品や雑貨等の企画、またそれらの小売・卸売事業を行います。

1994年神奈川県平塚市でスノーボード関連商材をはじめとしたアパレル商品の販売を目的としセレクトショップ「SPINY」の創業から始まります。

同年、有限会社キューブコーポレーションとして法人化を行い、アパレル商品の企画や販売、ブランドコンサルティング等の事業を展開し、2004年に組織変更とともに商号を「株式会社キューブ」に変更しています。

※有価証券届出書引用

2008年3月に誕生した主力ブランドである「MARK&LONA」が、個性的で機能性に富んだゴルフカジュアルウェアとして注目を浴びているそうです。

当該ブランドをはじめとした企画商品の販売を求める日本全国の代理店に対する国内卸事業を皮切りに、国内リテール、国内EC、海外ECを展開しています。

※有価証券届出書引用

韓国の代理店と「MARK&LONA」の独占販売及び使用許諾契約を締結し、韓国で百貨店や代理店を通じた店舗展開なども行います。

韓国の他、イタリアや米国の卸先とも商品取引基本契約を締結の上、高級ブティックやEC媒体で事業を展開しています。

国内リテール事業では直営店舗を展開し敢えて過度な出店は行わず営業するスタイルを貫いているようです。

商品の特徴である「ハイエンド向けラグジュアリーブランド」としての個性を表現できる国内主要都市の商業施設・百貨店に限定して出店しているそうです。

※有価証券届出書引用

ECサイトでは、国内向けECサイトのMARK&LONA公式オンラインストアとグローバル向けECサイトのMARK&LONA World Marketの2つのサイトを展開中です。

この他、ZOZOTOWNでもMARK&LONAショップを展開しています。個人的には全く興味を引かれないIPOです。

キューブ(7112)の株主状況とロックアップについて調べました

会社設立は1994年12月09日、 東京都港区赤坂二丁目17番7号赤坂溜池タワーに本社を構えます。社長は松村智明氏(1967年5月25日生まれ)、株式保有率は25.88%(1,460,000株)です。従業員数60人で臨時雇用者8人、平均年齢36.5歳、平均勤続年数3.08年、平均年間給与5,914,000円です。

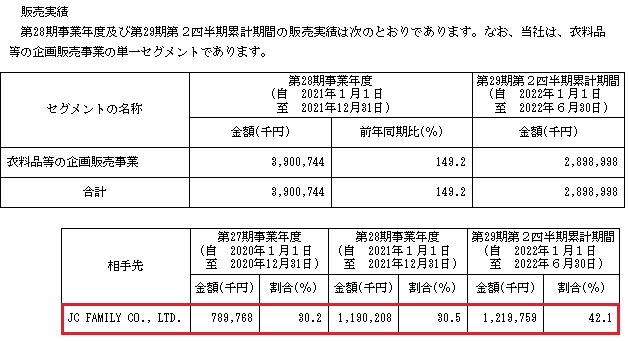

セグメントは衣料品等の企画販売事業の単一セグメントンです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| エヌエックスシー・ジャパン合同会社 | 2,540,000株 | 45.02% | ○ |

| 松村 智明 | 1,460,000株 | 25.88% | ○ |

| 松村 里恵 | 1,200,000株 | 21.27% | ○ |

| コタエル信託株式会社 | 213,600株 | 3.79% | △ |

| 長谷川 和美 | 140,000株 | 2.48% | ○ |

| 小澤 拓 | 26,800株 | 0.48% | △ |

| 高橋 勇介 | 10,000株 | 0.18% | △ |

上位株主には90日間(2023年1月04日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

ロックアップ率が高く公開株以外の株流通は上場時点では少ないと考えられます。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

キューブ(7112)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が2,000円~2,140円に決定し想定発行価格が上限となりました。吸収金額は約35.3億円、時価総額約130.0億円のままになります。

筆頭株主は韓国投資会社の日本法人になり母体は「NXC Corporationグループ」です。ベンチャーキャピタルによる売出し色が強いIPOとなっています。

となると最近は資金が入りにくい案件と言うことになります。大手情報では公開価格割れも視野に入るとの観測があります。

グロース市場への上場としては荷もたれ感があり個人投資家には懸念されるかもしれません。ただ業績は好調に推移していることから公開価格前後の初値が期待できるようです。

韓国投資会社の力もありグローバル企業であることは好材料だと思います。高級ゴルフ系のアパレルとしても名高いようですが特徴的なデザインが多いようですね。

日本での販売は商業施設や百貨店になり、その他はECストアーで購入することになっています。

VC売出し株だけではなく公募も行われるため上場ゴール感は思ったほどないかもしれません。ただ将来的にはどうでしょか。

また、韓国ゴルフ人口の増加により同社の売上げも上がっているようです。海外売上の殆どが韓国向けとなっています。なんだか違和感がありますよね。

修正値2,000円~2,300円

直前予想2,200円

※注目度B

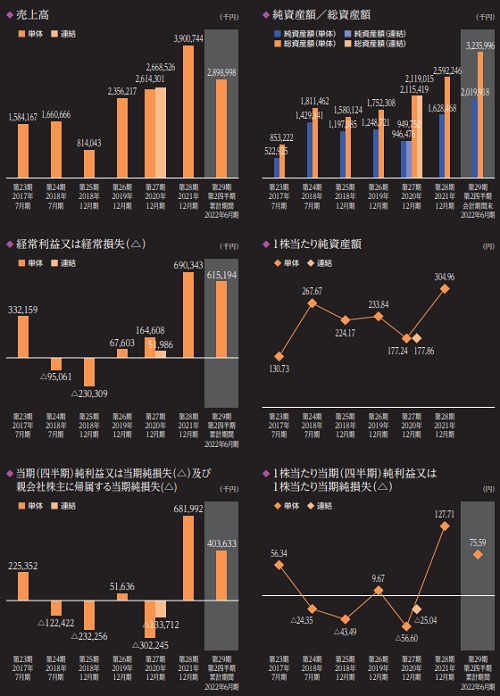

業績を確認すると2022年12月期の単独予想を確認できました。売上52.53億円となり前期比34.69%増、経常利益8.14億円となり前期比17.97%増となります。

四半期利益は5.64億円となり前期比17.18%減となる予想が出ています。

公開価格が2,140円決定の場合の指標はEPS102.41からPER20.90倍、BPS594.93からPBR3.60倍になります。配当や株主優待の設定は現時点でありません。

個性的なブランドのため人気が継続するのかはわかりません。ただ某紙によればゴルフはコロナ禍以降に注目されるスポーツとなっています。

韓国は日本よりもゴルフ人口が多いとされていますが、何時までゴルフ人気が続くのか?と疑問もあります。ブームに乗っかり上場しているようにも感じますからね。

個人的には消極的にIPO抽選に参加すると思います!!

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 1,292,900株 | 90.03% |

| 大和証券 | 42,900株 | 2.99% |

| 三菱UFJモルガン・スタンレー証券 | 42,900株 | 2.99% |

| SBI証券 | 21,500株 | 1.50% |

| 東海東京証券 | 14,400株 | 1.00% |

| 岩井コスモ証券 | 14,400株 | 1.00% |

| 楽天証券 | 7,000株 | 0.49% |

当選狙いだと野村證券から申込を行っておけばよさそうです。当選確率は他のIPOに比べるとかなり高くなると個人的に考えています。

新型コロナウイルス感染症の拡大や蔓延の長期化で業績にブレが生じそうです。2021年12月期は四半期利益が約6.8億円となっていますが、赤字計上となる場合も多いようです。

IPOとしてはリスクがありそうですね。そもそもIPOでは人気があまり見込めない事業だと思います。

1万円からETF投資ができるTHEO+docomoをご存知でしょうか?SMBC日興証券で資産運用できるサービスになります。ドコモユーザーはdポイントが貰えるため特にメリットがあります。

私はドコモユーザーではありませんがdポイントをコツコツ貯めています。そしてTHEOグリーンに設定をして楽しんでいます。詳しくは下記記事で説明しています!

THEO(テオ)+docomoが凄い勢いで伸びています。ドコモユーザー限定のサービスになり大手通信事業者が投資環境を提供しているため手軽に始めることができます。そして最大の魅力はdポイントが貰える事とおつり投資ができるこ …

また、日本ではじめて船舶特化型クラウドファンディングのマリタイムバンクがサービスを開始しました。

リスク分散に新しい投資先をお考えの方に人気がありそうです。投資した船の運航状況も確認でき面白みがあります。代表の昼田将司氏にもコメントを頂いたので掲載しています。

船は抵当権が取れるため安心感があるようです!!

マリタイムバンク(Maritime Bank)が日本初となる船舶特化型クラウドファンディングを開始しました。そのため評判や口コミをまとめ実際に投資を行っても問題ない企業なのか考察してみました。 投資を行う際のメリットとデ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| アルペン(3028) | PER16.46倍 | PBR0.74倍 |

| デサント(8114) | PER27.27倍 | PBR3.14倍 |

| ゼビオホールディングス(8281) | PER10.53倍 | PBR0.37倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年4月20日~2028年4月19日 | 26,800株 | 768円 |

| 2020年4月20日~2028年4月19日 | 5,400株 | 768円 |

| 2023年12月25日~2031年12月24日 | 56,000株 | 1,931円 |

| 2022年2月11日~2032年2月10日 | 213,600株 | 1,934.5円 |

ストックオプション(新株予約権)は245,800株が上場時に行使期限を迎えます。

発行済株式総数5,340,000株に対する新株予約権の割合は5.65%に相当するようです。

キューブ(7112)IPOの評価と申し込みスタンス!まとめ

キューブのIPOは無理に参加しなくても良さそうです。他のIPOに資金が入るようであれば参加するスタンスで挑みたいと思います。今期業績を早速調べてみると増収減益となっています。利益は前期に比べ約1.17億円程減るようです。売上は34.7%の2桁増となっています。

※キューブ公式サイト引用

オファリングレシオは27.2%程度なので普通のIPOだと思います。コロナ禍前に戻った感じですね。

この規模のIPOが公開価格割れしなければ年末に向けてIPO市場も勢いづく可能性があります。PERは20.9倍あたりになるため微妙です。

同社主力ブランドの「MARK&LONA」頼みの収益になると思いますが、上場ゴール感があるように感じます。この手のIPOは上場後にしばらく下げ続けることが多いように思います。

kimu

kimu 業績を維持できるのであれば株価も上向くと思います。また、創業以来配当は実施されず無配です!

ただゴルフ人口が減少に転じる可能性も十分に考えられますし、ハイエンド商品価格設定となっているため購入層も限定されそうです。現在のところ売上は好調となっていますけどね。

ゴルフ関連の衣料品及び雑貨等業界は、成長が期待される業界と目論見にはありますが、参入障壁が低くブランドも多数あります。

この他、韓国を中心とした海外売上が直近で31.5%となっておりカントリーリスクもあるようです。為替動向も注視しておいたほうがよさそうです。

SAMURAI FUNDに30万円投資を行うと3,000円分のAmazonギフト券が貰えます。投資金額に応じて最大10万円までキャッシュバックされます!

また、クラウドファンディングに投資を続けると大きな利益になるというレポートを見つけたので下記記事でまとめてみました。投資の参考になれば嬉しいです。

Alterna Bank(オルタナバンク)の公式ページに投資に参考になりそうなデータが出ています。今日はその資料から材料をピックアップしてみます。旧サービス名はSAMURAI FUND(サムライファンド)です。実際に投資している投資家の口コミ …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。