グッピーズ(5127)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。業績が急拡大しているため機関投資家需要も期待できそうです。

主幹事はSMBC日興証券が務め公開株数1,135,000株、オーバーアロットメント170,200株です。上場規模は想定発行価格1,350円から計算すると約17.6億円になります。

最近は上場規模が少し大きくなるだけで、しっかりとした利益を上げている企業が多いようです。このようなIPOが続くと投資しやすいと思います。

※グッピーズ公式サイト引用

グッピーズは医療系求人サイトの運営がメイン事業になっています。高齢化社会の進展などに伴い医療・介護・福祉業界の人材サービス市場は今後も成長期待が持てます。

新型コロナウイルス感染拡大による影響の中でも需要があり、同社はニッチな領域で閲覧課金型、採用課金型、期間掲載型など多様なサービスを提供することで他社との差別化を図ってきたそうです。

人材サービス事業では閲覧課金型の料金システムが、前金制のサービスとなるため収益性はよいと思います。上場後は各種システム対応の強化や追加サービスの開発が必須になると思います。

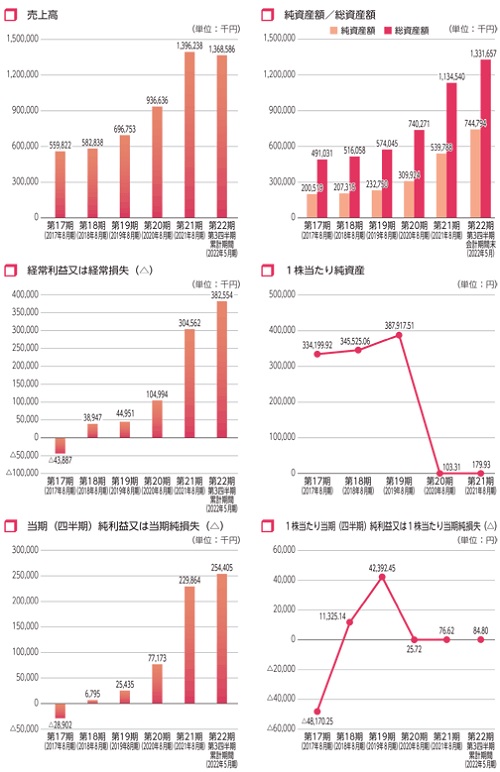

前期売上約14.0億円で純利益が約2.3億円となっています。そして今期純利益が第3四半期開示で既に前期を上回っています。これは期待できそうですね。

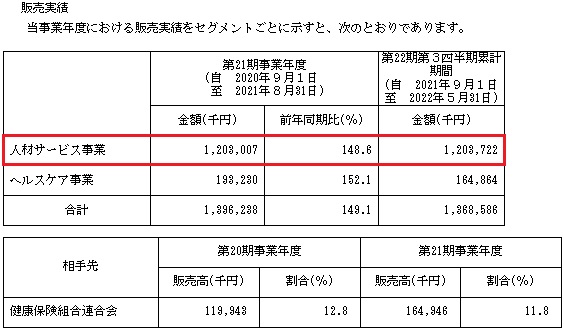

ただ人材サービス事業は売上の8割強を歯科業界に依存しているそうです!

グッピーズ(5127)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 9月30日 |

| 市場 | グロース市場 |

| 業種 | 情報・通信業 |

| 事業内容 | 医療系求人サイトの運営、ヘルスケアアプリの運営 |

| ブックビルディング | 9月13日~9月20日 |

| 想定価格 | 1,350円 |

| 仮条件 | 1,400円~1,550円 |

| 公開価格 | 1,550円 |

| 初値結果 | 2,020円(公開価格1.30倍) |

| 企業情報 | https://www.guppy.co.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 400,000株⇒ 363,000株 |

| 売出株数 | 735,000株⇒ 759,000株 |

| 公開株数(合計) | 1,135,000株⇒ 1,122,000株 |

| オーバーアロットメント | 170,200株⇒ 168,300株 |

| 上場時発行済み株数 | 3,400,000株⇒ 3,363,000株 ※公募分を含む |

| 想定ベースの時価総額 | 約45.9億円⇒ 約45.4億円 |

| 幹事団 | SMBC日興(主幹事) 野村證券 東洋証券 SBI証券 岩井コスモ証券 東海東京証券 あかつき証券 マネックス証券 丸三証券 |

| 委託見込 | DMM.com証券 |

グッピーズ(5127)の事業内容と上場に伴う評判を考察してみました

想定発行価格1,350円を基に吸収金額を算出すると約15.3億円となり、オーバーアロットメントを含めると約17.6億円規模の上場となります。グッピーズは医療・介護・福祉業界に特化した「人材サービス事業」と、スマートフォンを活用した「ヘルスケア事業」の2つの事業を展開しています。

有限会社グッピーで医療系の人材サービスを開始し、2000年5月に医療系求人サイトのGUPPY求人(旧GUPPY)をリリースしています。

※有価証券届出書引用

人材サービス事業は、医療・介護・福祉業界に特化した求人サイト「GUPPY」の運営を中心としています。

求人サイト「GUPPY」は中途転職者向けに求人情報を提供する「GUPPY求人」と新卒学生向けに就職情報を提供する「GUPPY新卒」から構成されています。

GUPPY求人の料金体系は、主に求人情報の詳細ページが閲覧されたときなどに料金が発生する閲覧課金(クリック課金)と求職者が採用されたときに料金が発生する採用課金です。

GUPPY新卒の料金体系は就職シーズン毎の固定料金となっています。

※有価証券届出書引用

ヘルスケア事業は、スマートフォンを使った健康管理アプリを提供しています。

2000年にWHOが健康寿命を提唱されてから、日本でも「健康日本21」が行われるなど、健康寿命を延ばすことが重要な課題となっているそうです。

同社ではスマートフォンで自身の健康を見える化し、健康維持・向上に役立つ機能をアプリで提供しています。

一般利用者向けには無料で提供していますが、企業や自治体、健康保険組合向けには従業員、地域住民、組合員等の利用者の健康活動に応じて健康ポイントが還元される有料版を提供しています。

主力サービスは人材サービス事業になり2021年8月期の売上の86.2%を占めています。ヘルスケア事業は13.8%になります。

※有価証券届出書引用

閲覧課金型の料金システムは個人的にあまり利用しませんが、調べてみると全国の歯科医院の約27%、歯科職種就業者の約42%が登録しているそうです。

また、医療・介護・福祉業界を目指す有資格者27職種に対応した新卒学生向け就職サイト「GUPPY新卒」に現時点では注力しているそうです。

この他、国家試験過去問対策アプリや就職情報誌、合同就職説明会、学校への求人票発送代行なども行っています。

ヘルスケア事業は中長期的には面白みのある事業だと思います。医療・介護の効率化、高齢化社会での健康寿命の延伸に向けて大きな期待が寄せられています。

グッピーズ(5127)の株主状況とロックアップについて調べました

会社設立は2000年9月19日、東京都新宿区西新宿六丁目14番1号に本社を構えます。社長は肥田義光氏(1967年9月03日生まれ)、株式保有率は67.69%(2,250,000株)です。従業員数73人で臨時雇用者2人、平均年齢35.8歳、平均勤続年数3.2年、平均年間給与5,077,000円です。

セグメント別従業員数は人材サービス事業47人(臨時2人)、ヘルスケア事業18人(臨時0人)、全社共通8人(臨時0人)です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 肥田 義光 | 2,250,000株 | 67.69% | ○ |

| 伊良皆 教弘 | 425,000株 | 12.79% | ○ |

| 有限会社グッピー | 300,000株 | 9.03% | ○ |

| 池田 勝彦 | 55,500株 | 1.67% | ○ |

| 木村 仁士 | 35,000株 | 1.05% | △ |

| 清水 瞬 | 35,000株 | 1.05% | △ |

| 長内 尊司 | 35,000株 | 1.05% | △ |

上位株主には180日間(2023年3月28日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また、ベンチャーキャピタル出資はありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

親引けは行われません。

グッピーズ(5127)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が1,400円~1,550円に決定し想定発行価格から最大で14.81%引き上げられています。また公募と売出株、オーバーアロットメントの全てにおいて株数の変更が行われています。

上場に伴う吸収金額は最大約20.0億円、時価総額52.7億円に変更されます。公開株数自体の変動率が少ないためデメリットとなることはなさそうです。

景気に左右されにくい業界のため、増収増益傾向が予想され順調に業績を伸ばすとされています。

競合が多数存在する業界ではあるものの人手不足の背景から需要が追い付いていないようです。特に歯科業界に強い企業として知名度も高いようです。

新奇性などはありませんが、結果が出ていることである程度の価格を付けてくる予想が出ています。特定の業界に特化した人材ビジネスになりますが、中途採用の広告求人により業績を伸ばしているようですね。

仮条件の引上げもあり、機関投資家の評価は高いと考えられます。類似企業のPERはバカ高い銘柄も存在するためどこで株価が落ち着くのか見ものだと考えています。

修正値2,000円~2,500円

直前予想2,500円

※注目度B

業績を確認する2022年8月期の単独予想を確認することができました。売上18.04億円となり前期比29.23%増、経常利益4.48億円となり前期比47.37%増となります。

四半期利益は3.07億円となり前期比34.06%増を予想しています。

公開価格が1,550円決定の場合の指標はEPS102.50からPER15.12倍、BPS265.79からPBR5.83倍になります。配当や株主優待の設定は現時点でありません。

初値に関しては公開価格1.5倍程度が予想されています。公開規模が軽量級ではないため妥当な予想値なのかもしれません。外部環境に心配が残りますが公開価格割れはなさそうです。

PER20倍は軽いと見られており株価2,000円への到達は違和感がない状況だと思います。ただし人気がない類似企業はPER10倍程度で推移しています。

グッピーズの上場は2022年9月30日の単独上場のため資金は入りやすいかもしれません。続くIPOは10月06日のFIXER(フィクサー)になるため数日間の間が空くことになります。

セカンダリー投資も多少期待できるかもしれません!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 1,010,100株 | 90.03% |

| 野村證券 | 33,500株 | 2.99% |

| 東洋証券 | 22,400株 | 2.00% |

| SBI証券 | 16,800株 | 1.50% |

| 岩井コスモ証券 | 11,200株 | 1.00% |

| 東海東京証券 | 11,200株 | 1.00% |

| あかつき証券 | 5,600株 | 0.50% |

| マネックス証券 | 5,600株 | 0.50% |

| 丸三証券 | 5,600株 | 0.50% |

業績が急拡大しているIPOなので買われると思います。 医療系求人サイトによる人材サービス事業が好調となっています。コロナ禍の追風もあると考えられます。

公開株数が多いため主幹事を中心に申込を行っておきましょう。銘柄別に資金拘束される証券会社なので資金配分にも気を付けておきましょう。

SMBC日興証券のIPOルールは銘柄別に資金が必要になります。

また、IPOに当選できないと考えている方は高利回りのクラウドファンディングに投資を行ってみると良いかもしれません!

TECROWD(テクラウド)では初期投資で3,000円分のAmazonギフト券が貰えます。9月もキャンペーンが更新されると思うので、興味がある方は公式サイトでチェツクしてみてください。

投資内容については下記記事でガッツリまとめています。取締役の遠藤幸一郎氏にインタビューしてきました。

TECROWD(テクラウド)が不動産投資型クラウドファンディングを行う情報を掴みました。そこで評判や評価を詳しく調べ投資を行ってよい企業なのか考察してみました。またメリットとデメリットも取上げ深掘りしています。 最大の特徴 …

既にクラファンに投資を行っていて、新しい投資先をお考えの方は船舶に投資を行ってみては如何でしょうか?

作成した記事に代表の昼田将司氏からコメントを頂いています。船舶は抵当権を付けることができるそうです。動く不動産のイメージで良いみたいですね。

マリタイムバンク(Maritime Bank)が日本初となる船舶特化型クラウドファンディングを開始しました。そのため評判や口コミをまとめ実際に投資を行っても問題ない企業なのか考察してみました。 投資を行う際のメリットとデ …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エス・エム・エス(2175) | PER41.96倍 | PBR8.64倍 |

| メドレー (4480) | PER151.23倍 | PBR6.69倍 |

| キャリア(6198) | PER21.27倍 | PBR2.05倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年11月01日~2029年8月31日 | 279,000株 | 200,000円 |

| 2022年12月01日~2030年7月31日 | 45,000株 | 240,000円 |

ストックオプション(新株予約権)は279,000株が上場時に行使期限を迎えます。発行価格が想定発行価格よりも高くなっています。

発行済株式総数3,000,000株に対する新株予約権の割合は9.75%に相当すると目論見に記載があります。

グッピーズ(5127)IPOの評価と申し込みスタンス!まとめ

グッピーズのIPOは業績が伸びているため人気があると思います。ビジネスを考えると競合が多く同社だけに優位性があるとは思いません。ただしっかりとした利益が出ていることで買われる材料になると思います。9月最後のIPOなので続くIPOが出ない場合はより魅力が高まると思います。

※グッピーズ公式サイト引用

同社によれば人材サービス業界には多数の会社が存在しているが、「医療・介護・福祉業界」に特化しているため他の人材サービスとはターゲットが異なるとあります。

資格を有する求職者を確保する必要があることは素人でもわかりますが、それほど特化しているようには感じません。

人材サービス業界は景気の変動や社会情勢、規制緩和、法律改正など様々な事象による影響があります。その環境の中で業績が絶好調となっていることは評価できます。

VC出資がなく代表取締役の肥田義光氏が発行済株式総数の85.0%を保有しています。上場ゴールといった感じの銘柄ではなさそうです。

今期が22期なのでやっと芽が出た感じでしょうか!

東証プライム市場に上場するアイフル(8515)の子会社のAGクラウドファンディングでお得なキャンペーンが行われています。

タイアップ特典で1,000円分のAmazonギフト券が貰えます。さらに期間限定で1,000円分のVプリカが貰えるため合計2,000円分の特典を口座開設ベースで貰えます。詳しくは下記記事でまとめています!!

AGクラウドファンディングと限定タイアップキャンペーンが始まりました。会員登録完了でAmazonギフト券(アマギフ)1,000円分をプレゼントさせていただきます。アイフルファンドの他に「不動産担保ローンファンド」が登場 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。