プレイド(4165)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券とBofA証券が共同で務めます。公開株数は14,339,000株、オーバーアロットメント716,000株です。上場規模は想定発行価格1,400円から計算すると約210.8億円になります。

グローバルオファリングになり国内向けの公開株数は5,306,000株で約72.3億円となっています。株主にGoogleの名前もあります。

※プレイド公式サイト引用

売上拡大で赤字も拡大している企業です。ビジネス的には凄く魅力があると思いますが、新規上場株式としてはどうでしょうか。前期売上29.4億円で想定発行価格ベースの吸収額が約210.8億円ですよね。

サービスをサブスクリプションモデルで提供しているため機関投資家には好まれそうです。ただ大赤字となっているため導入企業を増やさなければ事業として成り立ちません。

大企業を中心に役割の異なる複数部署及び複数事業で活用される事例が増えているそうです。ECのみならず人材サービスや金融、不動産や自動車など、インターネット上に顧客接点を持つ多くの業界で利用されているとあります。

事業は個人投資家に好まれそうです。ただ吸収額が大きく業績が悪いため投資判断に悩みそうです。

プレイド(4165)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | クラウド型CX(顧客体験)プラットフォーム「KARTE」の提供 |

| 上場日 | 12月17日 |

| ブックビルディング期間 | 12月01日~12月04日 |

| 想定価格 | 1,400円 |

| 仮条件 | 1,400円~1,600円 |

| 公開価格 | 1,600円 |

| 初値結果 | 3,190円(公開価格1.99倍) |

| 企業情報 | https://plaid.co.jp/ |

| 監査人 | 有限責任あずさ監査法人 |

【手取金の使途】

国内募集における差引手取概算額689百万円については、海外募集における手取概算額1,033百万円及び前記「1 新規発行株式」の(注)5.に記載の本件第三者割当増資の手取概算額上限927百万円とあわせて、運転資金として、①当社のシステムの機能強化及び安定的な稼働のためのインフラ費用、②事業成長のための採用費及び人員増による人件費等に充当する予定であります。

①当社のシステムの機能強化及び安定的な稼働のためのインフラ費用

当社は、その成長のために、当社の主たるサービスである「KARTE」の機能強化及びそれによる「KARTE」利用者の増加が必要であると考えているところ、これらは「KARTE」の運営に用いられるサーバー等のインフラの負荷の増大を伴います。サーバー利用料として1,790百万円を充当する予定

②事業成長のための採用費及び人員増による人件費

当社の主たる事業であるSaaS事業の成長のためには、機能強化や新機能開発に不可欠であるシステム開発に従事するエンジニアや、営業や顧客サポートに従事するビジネス人員を含め、優秀な人材の確保、定着及び育成が重要であると考えており、2022年9月期の事業年度末までに正社員数を250名程度まで増員することを計画しております。採用費及び人員増による人件費として860百万円を充当する予定

なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 1,522,000株 ※国内募集608,800株、海外募集913,200株 |

| 売出株数 | 12,817,000株 ※国内売出4,697,200、海外売出8,119,800株 |

| 公開株数(合計) | 14,339,000株 |

| オーバーアロットメント | 716,000株 |

| 上場時発行済み株数 | 36,930,900株(公募分を含む) |

| 想定ベースの時価総額 | 約517億円 |

| 幹事団 | みずほ証券(共同主幹事) BofA証券(共同主幹事) 野村證券 SBI証券 マネックス証券 楽天証券 クレディ・スイス証券 岩井コスモ証券 岡三証券 大和証券 東海東京証券 極東証券 丸三証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

プレイド(4165)上場評判とIPO分析

想定発行価格1,400円を基に吸収金額を算出すると約200.7億円となり、オーバーアロットメントを含めると約210.8億円規模の上場となります。マザーズ上場を考えると大きな吸収です。プレイドはCX(顧客体験)プラットフォーム「KARTE」の開発を行い事業者に対して提供しています。

「KARTE」は、事業者が運営するウェブサイトやスマートフォンアプリに組み込むことにより、事業者が「KARTE」上でそれらのウェブサイトやスマートフォンアプリを訪れるユーザーのウェブサイトやスマートフォンアプリでの行動のデータを収集・解析します。

また、ユーザー単位でデータを整理・可視化し、それらに基づいてウェブサイトやスマートフォンアプリ、メールやLINE、チャットでのコミュニケーションをユーザー又はユーザーのセグメントそれぞれにパーソナライズするための、クラウド方式で提供されるSaaS(Software as a Service)です。

※有価証券届出書引用

「KARTE」を導入、活用することで、社内エンジニアや外注先に仕事を依頼せずに、ウェブサイトやスマートフォンアプリにおけるユーザー分析や多様なマーケティング施策及び、ユーザビリティの改善を実施することが可能だそうです。

エンジニアや外注による開発を経ずに、実行や検証のサイクルを素早く回すことによるウェブサイトやスマートフォンアプリの差別化などを目的として、「KARTE」を活用する企業が増えています。

店舗に加えてウェブサイトやスマートフォンアプリ、メールやLINEなど、顧客接点が増えるに従い、企業はメール配信ツールや分析ツールなど様々なサービスを導入した結果、顧客に関わるデータが企業内で分散・サイロ化し、顧客体験を分断してしまう弊害が生まれています。

「KARTE」では、店舗などオフラインのデータを含む多種多様なデータの収集・蓄積からパーソナライズした施策の実施までを一気通貫して行うことが可能なので、より良い顧客体験に繋がるコミュニケーションが実現します。

※有価証券届出書引用

デジタルマーケティング部やCX戦略部等はもちろんのこと、カスタマーサポートや新規事業開発など、企業内の幅広い部門で「KARTE」を活用することが可能です。

活用のノウハウや成功事例を社内外で発信・共有する場も多く、「KARTE」を媒介とした社員同士や企業間の繋がりが生まれています。

※有価証券届出書引用

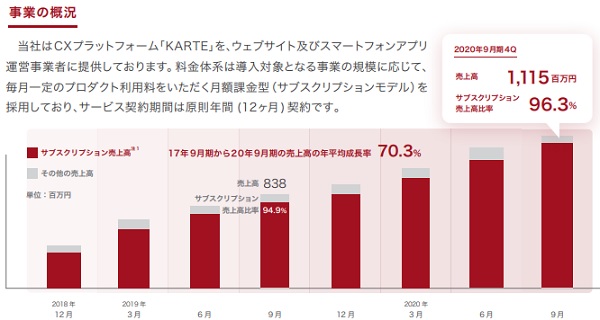

サービスの料金体系は、「KARTE(for Web)」「KARTE for App」及びその他のオプションのサービス契約期間は原則単1年契約となっています。

料金体系としては、毎月一定のプロダクト利用料をいただく月額課金型(サブスクリプションモデル)を採用しています。

「KARTE(for Web)」「KARTE for App」は原則として事業者のサービス(ウェブサイト等)のMAU数に応じて料金が決定され、「KARTE Datahub」については「KARTE(for Web)」及び「KARTE for App」のオプション商品の位置付けとなり、事業者のサービスのMAU数及びレコード総数に応じて料金が決定します。

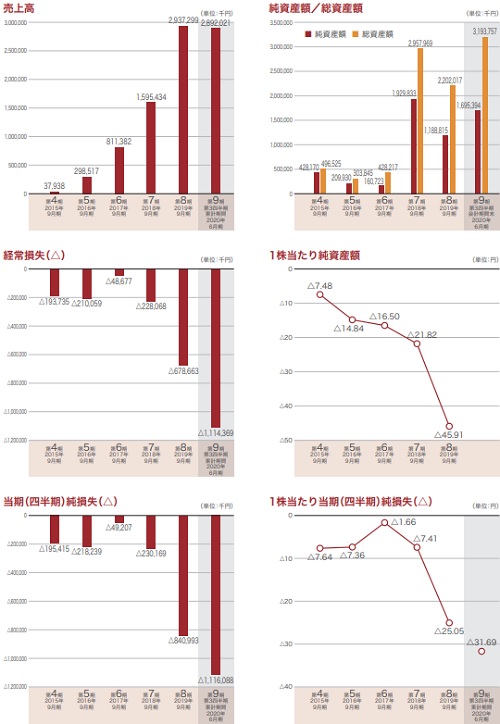

プレイド(4165)の企業財務情報と配当性向

| 回次 | 第7期 | 第8期 |

| 決算年月 | 2018年9月 | 2019年9月 |

| 売上高 | 1,595,434 | 2,937,299 |

| 経常損失 | △228,068 | △678,663 |

| 当期純損失 | △230,169 | △840,993 |

| 資本金 | 100,000 | 149,987 |

| 純資産額 | 1,929,833 | 1,188,815 |

| 総資産額 | 2,957,969 | 2,202,017 |

| 1株当たり純資産額 | △21.82 | △45.91 |

| 1株当たり当期純損失 | △7.41 | △25.05 |

| 自己資本比率(%) | 65.2 | 54.0 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △80,995 | △623,276 |

| 投資活動によるキャッシュ・フロー | △490,239 | 19,854 |

| 財務活動によるキャッシュ・フロー | 2,498,872 | △183,663 |

| 現金及び現金同等物の期末残高 | 2,161,520 | 1,374,435 |

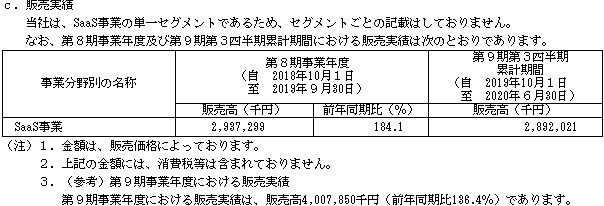

- 売上高2,892,021千円

- 営業損失994,454千円

- 経常損失1,114,369千円

- 四半期純損失1,116,088千円

SaaS事業が属するデジタル・マーケティング・サービス市場は引き続き成長を続けています。

同社はデジタル時代の顧客体験において、実店舗における「良質な接客」のような世界観を実現することを目指しています。提供する「KARTE」において、定量面・定性面を含めて多面的に「一人ひとりの顧客がわかる」機能を大幅に拡張しています。

デジタル・マーケティング・サービス領域だけでなく、カスタマーサポート領域、営業領域など、様々な部署を顧客目線へと導くことのできるプロダクトとして進化を続けており、サービスの利用対象ユーザーについても拡大しているそうです。でも大きな赤字なんですよね。

プレイド(4165)の株主状況とロックアップについて

会社設立は2011年10月03日、東京都中央区銀座六丁目10番1号に本社を構えます。社長は倉橋健太氏(1983年3月14日生まれ)、株式保有率は29.65%(11,715,000株)です。従業員数190人で臨時雇用者24人、平均年齢33.0歳、平均勤続年数2.1年、平均年間給与8,871,000円です。

事業部門別従業員数はプロダクト67人(臨時4人)、ビジネス108人(臨時16人)、管理15人(臨時4人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 倉橋 健太 | 11,715,000株 | 29.65% | ○ |

| 柴山 直樹 | 7,816,000株 | 19.78% | ○ |

| JAPAN VENTURES I L.P. | 6,280,000株 | 15.89% | ○ |

| フェムトグロースキャピタル投資事業有限責任組合 | 4,789,900株 | 12.12% | ○ |

| Google International LLC | 1,420,900株 | 3.60% | × |

| フェムトグロースファンド2.0投資事業有限責任組合 | 1,098,200株 | 2.78% | ○ |

| 牧野 祐己 | 600,000株 | 1.52% | ○ |

【ロックアップについて】

グローバル・オファリングに関連して、売出人及び貸株人である倉橋健太、売出人である柴山直樹並びに当社株主であるT.Rowe Price Japan Fund及び髙栁慶太郎は、ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後360日目の2021年12月11日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の譲渡又は処分等を行わない旨を約束する書面を2020年12月07日付で差し入れる予定であります。

また、売出人であるJAPAN VENTURES I L.P.、フェムトグロースキャピタル投資事業有限責任組合、フェムトグロースファンド2.0投資事業有限責任組合、 ~省略~ ジョイント・グローバル・コーディネーターに対し、元引受契約締結日から上場日後180日目の2021年6月14日までの期間中、ジョイント・グローバル・コーディネーターの事前の書面による同意なしには、当社普通株式の譲渡又は処分等を行わない旨を約束する書面を2020年12月07日付で差し入れる予定であります。

※有価証券届出書(新規公開時)引用

上位株主には360日間(2021年12月11日まで)のロックアップが付与されています。また売出人等に対しては180日間(2021年6月14日まで)のロックアップが別に付与されています。ロックアップ解除倍率の設定はどちらもありません。

また、第三者割当等により割当てられた「Google International LLC」と新株予約権の割当を受けた者との間に継続保有の確約を行っています。

親引けは行われません。

プレイド(4165)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。超赤字の中で仮条件引上げが行われています。このことから機関投資家には人気だと予想できます!

仮条件範囲は想定発行価格を下限として1,400円~1,600円に決定し吸収額レンジが200.7億円~229.4億円になります。若干心配なIPOと思いますが、当選チャンスだと考えられるため積極的に抽選参加を考えています。

修正値2,100円~2,500円

※注目度A

SaaS案件でサブスクリプションによる収益のため人気が見込めるようです。ただこれだけ赤字だと躊躇してしまいます。リスクを取れる投資家のみIPO抽選に参加するべきだと思います!

既に株価設定は競合に比べると高めとなっているようなので注意も必要だと思います。株主にGoogleがいる事で買い材料につながるため赤字でも利益を見込めると考えています。

2021年9月期の業績予想は売上52.1億円で前期比30.0%増、経常利益-2.4億円で前期-12.1億円から大幅に改善するそうです。四半期利益は-2.4億円で前期-12.1億円から赤字縮小となります。

EPS-6.51なのでPERの算出不可、BPS55.65からPBRは28.75倍になります。プレイドは攻める投資家と諦める投資家に2極化しそうな気がします。

12月ラッシュ前半にIPOに当選できた方は攻めた投資ができそうですね。株主優待や配当の設定はありません。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(共同主幹事) | 2,754,800株 | 72.49% |

| BofA証券(共同主幹事) | 190,000株 | 5.00% |

| 野村證券 | 299,400株 | 7.88% |

| SBI証券 | 128,500株 | 3.38% |

| マネックス証券 | 128,500株 | 3.38% |

| 楽天証券 | 102,600株 | 2.70% |

| クレディ・スイス証券 | 85,500株 | 2.25% |

| 岩井コスモ証券 | 23,600株 | 0.62% |

| 岡三証券 | 23,600株 | 0.62% |

| 大和証券 | 23,600株 | 0.62% |

| 東海東京証券 | 23,600株 | 0.62% |

| 極東証券 | 8,400株 | 0.22% |

| 丸三証券 | 8,400株 | 0.22% |

BofA証券とは米バンク・オブ・アメリカの日本法人名になります。旧メリルリンチ日本証券と言ったほうがわかりやすいかもしれません。そしてみずほ証券との共同主幹事になります。

このIPOは化ける気がしています。詳しい情報は仮条件発表後に考えたいと思います。Googleが関わる企業ですし、プレイドのサービスはサイト訪問者をリアルタイムに可視化できるツールを使っています。人気がありそうな気がします。

当選を狙うならみずほ証券とマネックス証券がよさそうです。BofA証券とクレディ・スイス証券、極東証券は口座を持っていない投資家が多そうです。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

穴場証券では東海東京証券も良いかもしれません。前受け金不要の証券会社だと野村證券や岡三証券の委託販売で岡三オンライン証券からの申込みが期待できそうです。

資金不要でIPO抽選に参加できる証券会社が増えています。投資を始めたばかりでまとまった資金を用意できない方にとても嬉しい材料だと思います。IPO投資に興味があるけれど余裕資金がないという方も多くいます。 せっかくローリス …

未上場株を手にできる企業にインタビューを行ってみました。株式投資家がクラウドファンディングに興味があればインタビュー記事が参考になると思います。将来のIPO株を事前に買うことができるサービスです。

ユニコーンだとAmazonギフト券が口座開設で1,000円貰えます。ハイリスクハイリターン投資になり、投資額の数倍のリターン期待ができる投資になります。

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| イルグルム(3690) | PER46.46倍 | PBR9.1倍 |

| フリークアウト・ホールディングス(6094) | PER38.64倍 | PBR3.36倍 |

| ユーザーローカル(3984) | PER63.2倍 | PBR7.98倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年7月01日~2025年6月30日 | 552,000株 | 33円 |

| 2020年2月24日~2028年2月23日 | 1,750,000株 | 100円 |

| 2021年1月12日~2029年1月11日 | 1,089,000株 | 603円 |

| 2021年3月20日~2029年3月19日 | 90,000株 | 603円 |

| 2022年8月12日~2030年8月11日 | 624,000株 | 1,142円 |

ストックオプション(新株予約権)は2,302,000株が行使期限に入ります。上記でも書きましたが新株予約権割当者との間に継続保有の確約を行っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。プレイド(4165)IPOの評価と申し込みスタンス

プレイドIPOは大手予想や某証券紙を確認したあとに参加スタンスを決めたいと思います。機関投資家が積極的に参戦してくれば面白いことになりそうです。スルーであれば個人投資家だけでは買い上がらないでしょう。

※プレイド公式サイト引用

日本国内への配分よりも海外配分が多いため気になります。クラウド方式で提供されるSaaSサービスをサブスク提供なので黒字であれば相当な人気が見込めます。

同社によれば日本において、現在の価格・サービス体系において特に「KARTE」の導入可能性のあるウェブサイトは19,100件あると目論見に書かれています。

インターネットを使った世界が益々便利になる反面、競争も激化していることで同社のようなサービスが拡大しているようです。先行投資が必要だともいますが、上場タイミングに問題があるような気がします。

赤字でも外人主体で買われる銘柄もあるため期待したいと思います。多分狙えるIPOだと思います。

この手のIPOは長期投資を行うと儲かることがあるため、よく考えて投資を行いたいと思います。株単価が低いため中長期投資を個人的に狙うかもしれません。

松井証券のIPO申し込みが前受け金不要になる! 【一般信用売建取扱いもあるぞ】

⇒ 松井証券公式

※【保存版】松井証券のIPOルールがやばい!幹事増加と当選者続出

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPO上場承認と初値予想!](https://ipokimu.jp/wp-content/uploads/2020/11/24194d4253d4c9b978e7dcccd2cf9332.jpg)