バルミューダ(6612)のIPOが東証マザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はみずほ証券が務め公開株数1,435,000株、オーバーアロットメント215,200株です。上場規模は想定発行価格1,780円から計算すると約29.4億円になります。

同日上場にFast Fitness Japan(7092)とローランド(7944)があり、資金分散の懸念があります。

※バルミューダ公式サイト引用

バルミューダは結構家電製品でも人気があると思います。何しろ見た目がよいです。投資先としてはやや不安なところも感じます。製造工場を持たず、すべての製品を国内外の製造委託先から仕入れて販売を行っています。

家電に関しては新商品が毎年出るため移り変わりが激しいと感じます。また製品の輸出入を行っているため、決済は外貨で行われるそうなので、為替相場の変動が財政状態や経営成績に影響を与えます。

独自機能や洗練されたデザインといった目線であれば人気があると思います。前期売上約108.5億円で当期利益が約6.3億円です。しかし業績がまだ不安定だと感じます。

バルミューダ(6612)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 電気機器 |

| 事業内容 | 家電製品の企画・製造・販売 |

| 上場日 | 12月16日 |

| ブックビルディング期間 | 11月30日~12月04日 |

| 想定価格 | 1,780円 |

| 仮条件 | 1,780円~1,930円 |

| 公開価格 | 1,930円 |

| 初値結果 | 3,150円(公開価格1.63倍) |

| 企業情報 | https://www.balmuda.com/jp/ |

| 監査人 | 太陽有限責任監査法人 |

【手取金の使途】

差引手取概算額2,002,436千円及び「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限352,411千円と合わせた手取概算額合計上限2,354,847千円については、以下の通り充当する予定です。具体的な資金需要が発生し、支払時期が決定するまでは、安全性の高い金融商品等で運用していく方針です。

①事業拡大に向けた人件費及び採用費用

デザイナーや設計技術者など製品開発力強化のための人員の採用、及び事業拡大に伴うマーケティング、セールス、管理部門の増強を図るための人員の採用に係る人件費及び採用費として、304,847千円を充当する予定

②当社グループの製品及びブランド認知度の向上並びに顧客基盤拡大のためのマーケティング費用

日本におけるブランド力強化、更なる認知度向上及び顧客基盤拡大に向け、メディア露出、デジタル広告、ポップアップイベント開催等の広告宣伝費として、550,000千円を充当する予定

また、今期より新たに進出した北米における認知度向上及び顧客基盤獲得に向け、メディア露出やデジタル広告等の広告宣伝費として550,000千円を充当する予定

③今後の成長に向けた新製品開発費用

2021年度以降に発売を検討している新製品に係る研究開発費として600,000千円を充当する予定。また、上述の新製品開発に係る設備資金として350,000千円を充当する予定

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 1,235,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 1,435,000株 |

| オーバーアロットメント | 215,200株 |

| 上場時発行済み株数 | 7,735,000株(公募分を含む) |

| 想定ベースの時価総額 | 約137.7億円 |

| 幹事団 | みずほ証券(主幹事) SBI証券 三菱UFJモルガン・スタンレー証券 丸三証券 エース証券 極東証券 岩井コスモ証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 DMM.com証券 |

バルミューダ(6612)上場評判とIPO分析

想定発行価格1,780円を基に吸収金額を算出すると約25.5億円となり、オーバーアロットメントを含めると約29.4億円規模の上場となります。グループ企業はバルミューダと連結子会社(BALMUDA Europe GmbH)の2社で構成されています。製品の企画、デザイン、設計、開発、国内外での製品等の販売を軸に、「家電事業」の単一セグメントで事業を展開しているファブレスメーカーです。

消費者に製品のコンセプトをできるだけ的確に伝えるため、製品のプロモーションに係る写真、動画等のコンテンツは社内で制作しているそうです。連結子会社「BALMUDA Europe GmbH」は、主に欧州を中心に同社製品の販売を行っています。

メディアでも同社製品が取り上げられ、かなり人気があると巷では言われています。見た目がシンプルな製品が多く人気のようです。

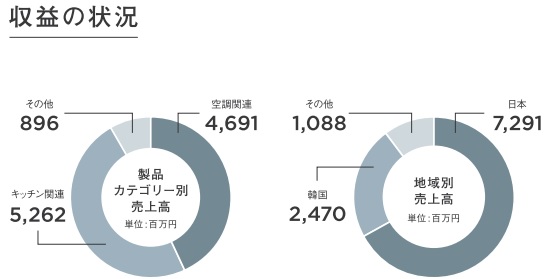

※有価証券届出書引用

製品は空調関係とキッチン関係、その他のカテゴリー3つに分類されています。

空調関連では「扇風機(GreenFanシリーズ)」が累計で50万台以上を販売する代表的な製品となっています。「扇風機から自然界の風を送り出すことはできないだろうか」というアイディアを実現したのが、特徴的な二重構造の羽根になります。

速い風と遅い風を同時に作り出し、そしてぶつけ合わせることにより風のもつ渦をなくすことで、面で移動する空気の流れに生まれ変わるそうです。

この他、加湿器(Rain)、空気清浄機(BALMUDA The Pure)、ポータブルサーキュレーター(GreenFan C2)を展開しています。

※有価証券届出書引用

キッチン関連では2015年に、キッチン関連製品第一弾として販売した「スチームトースター(BALMUDA The Toaster)」は、簡単においしいトーストを作ることができるトースターとして、累計で100万台以上を販売しています。グッドデザイン賞金賞も受賞しているそうです。

この他には、電気ケトル(BALMUDA The Pot)、炊飯器(BALMUDA The Gohan)、オーブンレンジ(BALMUDA The Range)の取扱いがあります。

※有価証券届出書引用

その他では、手術灯のテクノロジーを基にした「太陽光LEDデスクライト(BALMUDA The Light)」を発売しています。

従来の白色LEDでは失われてしまっていた本来の色を照らし出し、自然界の色に非常に近いスペクトルが特徴となる太陽光LEDを採用しています。

また、光源が視界に入らないよう、前方の低い位置から斜めに手元を照らすことが可能となるフォワードビームテクノロジーを搭載した製品です。

この他にはポータブルLEDランタン(BALMUDA The Lantern)、ワイヤレススピーカー(BALMUDA The Speaker)、ホバー式クリーナー(BALMUDA The Cleaner)があります。

バルミューダ(6612)の企業財務情報と配当性向

| 回次 | 第16期 | 第17期 |

| 決算年月 | 2018年12月 | 2019年12月 |

| 売上高 | 11,191,662 | 10,849,927 |

| 経常利益 | 1,634,738 | 1,047,870 |

| 親会社株主に帰属する当期純利益 | 39,924 | 632,984 |

| 包括利益 | 40,499 | 633,050 |

| 純資産額 | 1,099,387 | 1,732,438 |

| 総資産額 | 4,756,021 | 5,070,060 |

| 1株当たり純資産額 | 169.14 | 266.53 |

| 1株当たり当期純利益金額 | 6.14 | 97.38 |

| 自己資本比率(%) | 23.1 | 34.2 |

| 自己資本利益率(%) | 3.7 | 44.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △354,878 | 307,361 |

| 投資活動によるキャッシュ・フロー | △250,696 | △317,370 |

| 財務活動によるキャッシュ・フロー | 219,153 | 83,527 |

| 現金及び現金同等物の期末残高 | 1,176,054 | 1,248,407 |

- 売上高8,097,797千円

- 営業利益919,255千円

- 経常利益891,887千円

- 親会社株主に帰属する四半期純利益603,333千円

国内販売は外出自粛等の影響による巣ごもり需要により堅調に推移し、2020年6月には、新製品として楽曲に合わせて輝くLEDユニットを搭載したワイヤレススピーカー「BALMUDA The Speaker」を発売し、製品ラインナップの拡充を行っています。

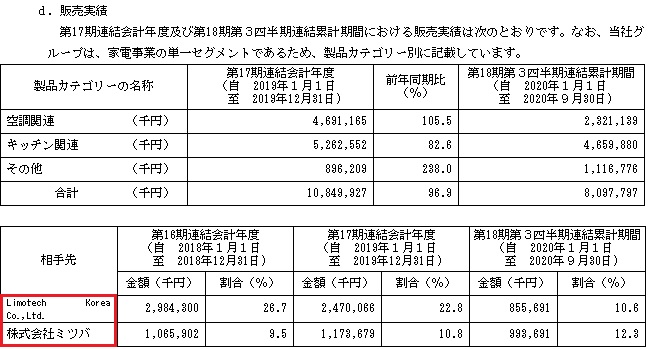

海外販売は昨年半ばより悪化していた韓国への輸出環境は改善傾向にあるものの、当第3四半期連結累計期間における輸出額は前年同期を下回っています。一方、海外における新たな展開地域として、2020年4月から北米に向けた販売を開始し、積極的な事業拡大を進めています。

バルミューダ(6612)の株主状況とロックアップについて

会社設立は2003年3月20日、東京都武蔵野市境南町五丁目1番21号に本社を構えます。社長は寺尾玄氏(1973年7月25日生まれ)、株式保有率は85.11%(6,000,000株)です。従業員数は109人で臨時雇用者3人、平均年齢41.1歳、平均勤続年数3.5年、平均年間給与7,556,000円です。

連結従業員数も109人(臨時雇用者3人)になり、セグメントは家電事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 寺尾 玄 | 6,000,000株 | 85.11% | ○ |

| Limotech Korea Co., Ltd. | 250,000株 | 3.55% | ○ |

| 佐藤 弘次 | 161,000株 | 2.28% | × |

| 株式会社ミツバ | 125,000株 | 1.77% | ○ |

| 株式会社ベニヤ | 125,000株 | 1.77% | ○ |

| 佐藤 雅史 | 49,500株 | 0.70% | × |

| 鞍田 直子 | 27,500株 | 0.39% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である寺尾玄、当社株主であるLimotech Korea Co., Ltd.、株式会社ミツバ及び株式会社ベニヤは、主幹事会社に対し、元引受契約締結日から上場日(当日を含む)後180日目(2021年6月13日)までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等を除く)を行わない旨を合意しています。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年6月13日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

親引けは行われません。

バルミューダ(6612)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。同社商品の掃除機がメディアに取り上げられているのを確認しました。上場時期にかなりの宣伝効果が見込めそうです。ホバー式クリーナーが1台で54,000円(税別)となっています。360度回転できるヘッドが斬新だと思います。

人気があれば類似品がすぐに出てくる家電品は激戦区です。その中で業績拡大になるのか?コロナ禍により逆に需要が発生するのか?と考えています。今期業績は直近6年間では最高益となるようです。※目論見確認

修正値2,500円~3,000円

※注目度A

独自性を感じる家電メーカーのため注目されているようです。日本企業よりも中華系の企業で類似品が出てきそうですね。

ベンチャーキャピタル保有株がなく公開価格以外の株流通の可能性は少ないと思います。事業は異なりますがコパ・コーポレーション(7689)みたいに一旦上げてきそうな気もします。

2020年12月の連結業績予想は売上123.3億円となり前期比13.7%増、経常利益12.06億円となり前期比15.2%増になります。四半期利益は8.26億円となり前期比30.7%増の予想が出ています。

PERはEPS126.16から15.30倍、BPS589.65からPBR3.27倍になります。配当や株主優待の設定はありません。

Fast Fitness Japanよりは安心して抽選に参加できると思います!

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 1,248,600株 | 87.01% |

| SBI証券 | 86,100株 | 6.00% |

| 三菱UFJ・モルガンスタンレー証券 | 28,700株 | 2.00% |

| 丸三証券 | 21,500株 | 1.50% |

| エース証券 | 21,500株 | 1.50% |

| 極東証券 | 14,300株 | 1.00% |

| 岩井コスモ証券 | 14,300株 | 1.00% |

みずほ証券狙いで良さそうなIPOです。エース証券と極東証券は店頭口座でしか申込みができないはずです。他の証券会社はネット抽選が行われます。

ブックビルディングが重なっているため岩井コスモ証券

抽選申込と購入申し込みの2回が必要になるため忘れる投資家が多くなります。私も頻繁に申込み忘れをしてしまします。

ここ最近は何故か薄い所ばかりで引く傾向が強い。岩井コスモで当選は初めてだ。 pic.twitter.com/19JZAUPVfe

— 本島 鋸人 (@hontco) June 19, 2020

でも頑張って申し込んでいると当選することもあります。マジかよ?と思いますけど、毎回レアなところでも当選する方がいます。普通にスゲーと感じます。

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

また、三菱UFJ・モルガンスタンレー証券が幹事入りしているためauカブコム証券からもIPO抽選に参加できると思います。こちらも岩井コスモ証券と同じで2回申込みが必要になります。個人的にはauカブコム証券を利用する機会が多くなっています。

一般信用取引(売建)で取引することが多いです。IPO抽選ルールは下記でまとめました。

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

株式Web新聞をご存知だろうか?まだ有料で契約している方が多くいるようですが、無料で見れる方法があります。1年間購読すると48,000円(税別)なので大きいと思います。

IPOの初値予想や株式情報をタイムリーに見ることができます。創刊70周年になるため投資家御用達といった感じでしょう。DMM.com証券に証券口座を無料開設するだけなので簡単です。詳しくは下記記事でまとめています!

株式新聞Web有料版を無料で購読できる方法を皆さんに伝授します。ある証券会社に口座を開設するだけで月額4,400円(税込)分の情報が無料になる方法があります。はっきり言って無料はあんまりだろ?と思いましたがDMM.com …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| パナソニック(6752) | PER26.15倍 | PBR1.22倍 |

| シャープ(6753) | PER19.12倍 | PBR3.00倍 |

| ドウシシャ(7483) | PER12.01倍 | PBR1.03倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年5月24日~2026年5月23日 | 254,000株 | 200円 |

| 2019年1月24日~2027年1月23日 | 140,000株 | 250円 |

| 2019年9月21日~2027年9月20日 | 162,000株 | 280円 |

ストックオプション(新株予約権)は556,000株あり、全株が行使期限に入っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。バルミューダ(6612)IPOの評価と申し込みスタンス

バルミューダIPOは公開価格を超えてくると思います。ただ連日で上場するタイミングになるため、思ったほど買いが集まらない可能性があります。上場規模が小さく値動きがよいIPOに資金が集中しそうです。

※バルミューダ公式サイト引用

株式の多くは代表の寺尾玄氏が保有し、発行済株式総数の92.3%を所有しています。また新株予約権による潜在株式数が550,000株(8.5%)となっており、公開株行以外の株流通は少ないと思います。

ベンチャーキャピタル保有株もありません。ただIPOでは人気が低い電気機器という業種です。若い方に人気の家電なので投資家層には響かないかもしれませんね。

その他にたくさん上場するIPOが出てきているため、出そろってから考察するのもありでしょう。毎回のことですが上場日が重なるIPOが多くなると初値は飛ばなくなります。

バルミューダが上場する翌日も複数社のIPOがあるためよく考えて投資を行いたいと思います!

未上場株への投資に注目が集まっています。業界最大手のファンディーノならIT系の企業へ投資する機会が多くあります。テレビCMも流れているため投資家登録を行う投資家も増加しています。

インタビューも行ってみたのでよかったら参考にしてください。

ファンディーノ(FUNDINNO)に独占インタビューさせて頂きました。今回ご回答頂いたのは代表取締役COOである大浦学氏です。いつものように普段読者が気になっていることを私がズバット聞き倒しています。 これからファンディ …

FUNDINNO(ファンディーノ)に興味があるため口座を開設し投資を行ってみたいと思います。評判や評価も上々のようで案件も増えています。また、投資家の口コミを調べてみたので参考になればと思います。 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPO上場承認と初値予想!](https://ipokimu.jp/wp-content/uploads/2020/11/24194d4253d4c9b978e7dcccd2cf9332.jpg)