Fast Fitness Japan[ファストフィットネスジャパン](7092)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数1,800,000株、オーバーアロットメント270,000株です。

上場規模は想定発行価格1,860円から計算すると約38.5億円になります。本来は2020年3月に上場する予定でしたが、新型コロナウイルス感染症の影響などにより上場中止となっていた案件です。

IPO上場承認](https://ipokimu.jp/wp-content/uploads/2020/11/24194d4253d4c9b978e7dcccd2cf9332.jpg)

※ファストフィットネスジャパン公式サイト引用

再承認では公開株数などの変更はなく、想定発行価格が2,470円から1,860円へ大幅に変更されています。また主幹事や引受幹事の変更はありません。

気になるのは業績です。第2四半期開示情報では黒字を維持できているようです。類似企業の殆どが赤字となっているため同社への見方も厳しいかもしれません。無理やり上場してくる感も多少感じられます。

目論見にはFC店舗及び直営店舗いずれにおいても、休会や退会をされる会員の方が一時的に増加したとあります。これから感染拡大が懸念される時期に日本は突入するため業績などへの不安があります。

店舗数が増え、全国制覇となっていますがその勢いがIPOでも感じられるのかは微妙なところでしょう。前回承認の内容は下記記事でまとめています

Fast Fitness Japan上場承認と初値予想

Fast Fitness Japan(7092)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 24 時間型フィットネスクラブ “エニタイムフィットネス”の日本におけるマスターフランチャイジーとしてフランチャイズシステムを運営 |

| 上場日 | 12月16日 |

| ブックビルディング期間 | 11月30日~12月04日 |

| 想定価格 | 1,860円 ※前回は2,470円 |

| 仮条件 | 2,000円~2,250円 |

| 公開価格 | 2,250円 |

| 初値結果 | 3,000円(公開価格1.33倍) |

| 企業情報 | https://fastfitnessjapan.jp/ |

| 監査人 | PwCあらた有限責任監査法人 |

【手取金の使途】

手取概算額2,719百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限462百万円と合わせて、連結子会社である株式会社AFJ Projectに対する投融資資金に充当する予定であります。

株式会社AFJ Projectにおいては、当社からの投融資資金を直営店の出店にかかる設備資金(差入保証金及び固定資産等含む)として2022年3月期に1,300百万円(20店舗分の一部)、2023年3月期に1,881百万円(30店舗分の一部)を充当する予定であります。

なお、具体的な充当時期までは、安全性の高い金融商品等で運用する予定であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 1,600,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 1,800,000株 |

| オーバーアロットメント | 270,000株 |

| 上場時発行済み株数 | 10,850,000株(公募分を含む) |

| 想定ベースの時価総額 | 約201.8億円 |

| 幹事団 | 野村證券(主幹事) SMBC日興証券 SBI証券 むさし証券 マネックス証券 岡三証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

Fast Fitness Japan(7092)上場評判とIPO分析

想定発行価格1,860円を基に吸収金額を算出すると約33.5億円となり、オーバーアロットメントを含めると約38.5億円規模の上場となります。前回の想定発行価格算出だと吸収額が約51.1億円となるためだいぶコンパクトになりました。しかし、急激な業績悪化となったため不安材料がたくさんあるように感じています。

同社グループは「Fast Fitness Japan」と連結子会社である「AFJ Project」の2社により構成されています。

同社は「Anytime Fitness, LLC」とマスター・フランチャイズ契約を締結し、エニタイムフィットネスの日本におけるマスター・フランチャイジーとしてサブ・フランチャイズを許諾する権利を保有しています。

同権利に基づき日本のサブ・フランチャイジー(FC)とサブ・フランチャイズ契約を締結し、エニタイムフィットネスのフランチャイズシステム全体の運営を行っています。連結子会社では、同社をサブ・フランチャイザーとするFCの1社として、エニタイムフィットネスの店舗を運営しています。

![Fast Fitness Japan[ファストフィットネスジャパン]IPOの評判と業績](https://ipokimu.jp/wp-content/uploads/2020/11/2aed4eab184260da771271afb37ef299.jpg)

※有価証券届出書引用

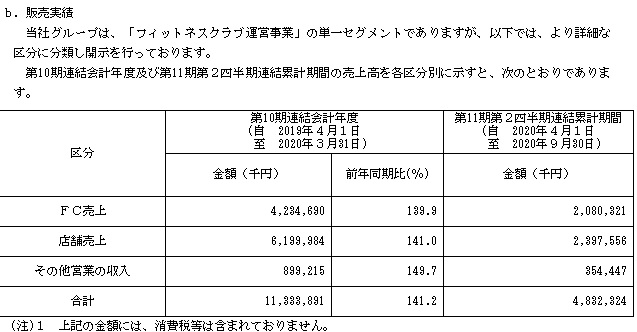

Fast Fitness Japanは、フランチャイズシステム全体の運営を通じ、主にFCに提供する各種サービス(店舗運営ノウハウ、マーケティング支援、商品・備品販売等)の対価としてロイヤリティ収入等を得ています。これらの収入のうち、連結子会社以外から得た金額をFC売上として認識しているそうです。

また、連結子会社からは同社による子会社管理等の経営指導の対価として、経営指導料の支払を受けています。

連結子会社ではFCの1社として、直営店の運営を通じて会費収入等を得ており、これらの収入を店舗売上としています。

![Fast Fitness Japan[ファストフィットネスジャパン]の店舗数と売上](https://ipokimu.jp/wp-content/uploads/2020/11/e05a68aaac0d44dd09efc363befefc79.jpg)

※有価証券届出書引用

同社は「Anytime Fitness, LLC」から、エニタイムブランドの日本における独占的使用権が認められているほか、運営ノウハウを習得しており、その対価としてロイヤリティ等を支払っています。

契約に基づき、同社の関連会社であるProvision Security Solutions, LLCよりセキュリティー関連商品等を購入しているそうです。

※有価証券届出書引用

エニタイムフィットネスは、どんなライフスタイルの人でも利用できるよう24時間営業しており、昼夜関係なく好きな時にトレーニングすることが可能です。

独自に開発した入館管理システム・セキュリティーシステムによって、無人化営業となる夜間でも安心して利用できるそうです。

同社がサブ・フランチャイザーとして運営するFC店及び直営店のネットワークは、都心部に限らず、全国47全都道府県に広がっており、2020年9月30日時点で合計829店舗(FC680店舗、直営149店舗)となっています。

Fast Fitness Japan(7092)の企業財務情報と配当性向

| 回次 | 第9期 | 第10期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 8,024,399 | 11,333,891 |

| 経常利益 | 1,671,222 | 2,828,683 |

| 親会社株主に帰属する当期純利益 | 928,320 | 1,627,860 |

| 包括利益 | 928,209 | 1,627,852 |

| 純資産額 | 1,718,633 | 3,318,735 |

| 総資産額 | 10,746,213 | 15,624,237 |

| 1株当たり純資産額 | 185.80 | 358.78 |

| 1株当たり当期純利益金額 | 100.36 | 175.98 |

| 自己資本比率(%) | 16.0 | 21.2 |

| 自己資本利益率(%) | 73.2 | 64.6 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 2,669,715 | 2,327,565 |

| 投資活動によるキャッシュ・フロー | △1,873,741 | △3,624,976 |

| 財務活動によるキャッシュ・フロー | 1,088,876 | 2,471,740 |

| 現金及び現金同等物の期末残高 | 3,535,059 | 4,709,390 |

- 売上高4,832百万円

- 営業利益746百万円

- 経常利益740百万円

- 親会社株主に帰属する四半期純利益189百万円

2020年4月~5月は新型コロナウイルス感染症拡大防止のため各都道府県から休業要請が出されました。該当する店舗を臨時休業する等の対応を行い、2020年6月01日からは会員の皆様へのマスクの着用、手指消毒の実施、使用したマシンの消毒の徹底等、政府等公的機関の見解、専門家の知見等を踏まえた「店舗運営ガイドライン」を制定し、様々な感染防止対策を行った上で、全店舗で通常営業を再開しているそうです。

2020年4月に高知県に出店したことにより、全47都道府県への出店を達成したそうです。その後も着実に出店を継続し、2020年9月末時点の店舗数は47都道府県で829店(直営店149店、FC店680店)となっています。会員数も2020年9月末時点で55.0万人となったそうです。

事業的に大打撃のようですがコロナ禍においても勢いがとならないようです!コロナによる特別損失で366百万円を計上しています。

Fast Fitness Japan(7092)の株主状況とロックアップについて

会社設立は2010年5月21日、 東京都新宿区西新宿六丁目12番1号に本社を構えます。社長は土屋敦之氏(1967年11月11日生まれ)、株式保有率は5.35%(550,000株)です。従業員数は199人で臨時雇用者2人、平均年齢31.6歳、平均勤続年数2.2年、平均年間給与4,714,815円です。

連結従業員数は199人で臨時雇用者が435人となっています。セグメントはフィットネスクラブ運営事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社オーク | 4,877,500株 | 47.43% | ○ |

| 大熊 章 | 1,647,500株 | 16.02% | ○ |

| RM Japan, LLC | 925,000株 | 9.00% | ○ |

| 特定有価証券信託受託者野村信託銀行株式会社(信託口2052248) | 450,000株 | 4.38% | ○ |

| 特定有価証券信託受託者野村信託銀行株式会社(信託口2052249) | 450,000株 | 4.38% | ○ |

| 加藤 薫 | 350,000株 | 3.40% | ○ |

| 高嶋 淳 | 350,000株 | 3.40% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である大熊章、売出人である土屋敦之及び加藤薫並びに当社株主である株式会社オーク、RM Japan, LLC、高嶋淳及び稲垣稔並びに当社新株予約権者である森保平、Shane Intihar及び山口博久は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、特定有価証券信託受託者野村信託銀行株式会社(信託口2052248)における委託者兼受益者である大熊章太の代理人及び特定有価証券信託受託者野村信託銀行株式会社(信託口2052249)における委託者兼受益者である大熊絢子の代理人である大熊章は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年3月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨及び委託者兼受益者が受託者である野村信託銀行株式会社に同様の行為を行わせない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年3月15日まで)のロックアップが付与されています。ロックアップ解除倍率の設定は目論見に書かれていません。そのため90日間は対象者は売却することが基本的にできません。

親引けは40,000株を上限に行うそうです。

Fast Fitness Japan(7092)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。想定発行価格1,860円から大幅に仮条件が引上げられ2,000円~2,250円となりました。吸収額は約36.0億円~46.6億円となり少違和感が感じられます。

それだけ人気が見込める事業だと信じたいもののコロナ禍の環境下では投資しにくい事業です。マシーンに特化したフィットネスクラブとなっていることで類似企業とは評価が異なるようです。

コロナ禍となっている最中も店舗を増やしていることから勢いが感じられます。

修正値2,700円~3,200円

※注目度B

ベンチャーキャピタル保有株がなくロックアップもかかるため需給は悪くないようです。上場規模が大きいことが問題だと思います。公募組の売り圧力も高いと考えられるため公開価格よりも10%~20%高く寄り付けば成功案件でしょう。

再承認でも似たような仮条件引上げなので余程魅力的なIPOなのかもしれません。

2021年3月期の連結業績予想は売上111.10億円となり前期比1.97%減、経常利益16.7億円となり前期比40.9%減になります。四半期利益は2.87億円となり前期比82.4%減です。

業績から評価すると仮条件引上げが適正なのかわかりませんが、意外と機関投資家の買い需要が見込めるようです。新型コロナウイルス感染症の危機感は感じられないようですね。

ワクチン期待の買いが入るような事業なのかな?と疑問もあります。PERは76.01倍、PBRは3.87倍になります。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 1,620,000株 | 90.00% |

| SMBC日興証券 | 72,000株 | 4.00% |

| SBI証券 | 36,000株 | 2.00% |

| むさし証券 | 36,000株 | 2.00% |

| マネックス証券 | 18,000株 | 1.00% |

| 岡三証券 | 18,000株 | 1.00% |

野村證券が主幹事となっているため、簡単には当選させてもらえないと思います。ただコロナ禍による特損などの計上もあり、これからコロナ第3波とも言われているため短期投資で終わる可能性があります。

かなりディスカウントされた株価となっていますが、事業的に心配な面があります。ここは大手企業の予想を待つことにしたいと思います。個人的には参戦するつもりです!

また、むさし証券が幹事入りしています。前受け金不要で申込める貴重な店頭証券になります。ネット口座は「トレジャーネット」と言います。詳しくは下記記事にまとめました。IPO配分傾向の変化はありません。

むさし証券(旧そしあす証券)のIPO抽選ルールを調べてみました。以前は前受金が必要でしたが、現在は前受金不要に変更されIPO抽選に参加できる機会が増えました。口座数も多くなることが予想されますが、資金移動なしで抽選に参加 …

この他、引受けた株数を完全に平等抽選するマネックス証券からの当選期待もあると思います。野村證券の次に当選しやすいと思います。

こちらは資金を銘柄事に拘束されるため気を付けてください。前受け金不要ではありません!

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

株式投資型クラウドファンディンへデビューしてみませんか?ユニコーンだと口座開設でAmazonギフト券が期間限定で貰えます。過去にサーバーがパンクする程の人気案件を取扱ったことがあります。

ユニコーン9号案件のディビイには残念ならが投資を行うことができず、悔やんだことがあります。このような案件が出てくる可能性があるため準備だけ行っておけば投資チャンスがあると思います。

ユニコーン9号案件が開示されました。ディビイ(dbE)というDXを手掛ける企業になります。IPO市場でもDX関連はかなり初値が高くなる傾向にあり人気の事業です。 株式投資型クラウドファンディング(ECF)でもDX系の案件 …

興味があればファンディーノにも口座を開設しておくと楽しめると思います。日本国内シェアで最大規模になる企業です。またセカンダリー売買にも期待がかかります。

ファンディーノ(FUNDINNO)に投資をしたら儲かるのか真剣に考えてみました。IPO投資をされている方には興味がある領域だと思います。上場を目指す未上場(非上場)株を買えるチャンスなのでECF投資は魅力でしょう。ただ …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ルネサンス(2378) | PER-倍 | PBR1.08倍 |

| セントラルスポーツ(4801) | PER-倍 | PBR1.15倍 |

| トゥエンティーフォーセブン(7074) | PER-倍 | PBR1.35倍 |

| 東祥(8920) | PER77.23倍 | PBR1.56倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年4月01日~2023年3月31日 | 500,000株 | 39円 |

| 2018年7月01日~2024年6月30日 | 200,000株 | 60円 |

| 2020年3月06日~2028年3月02日 | 333,000株 | 88円 |

ストックオプション(新株予約権)は1,033,000株あり、全株数が行使期限に入っています。ただし殆どの株が90日間のロックアップ対象になるようです。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。Fast Fitness Japan(7092)IPOの評価と申し込みスタンス

Fast Fitness Japan[ファストフィットネスジャパン]のIPOは何とか利益が出ると考えています。ただ全国的に新型コロナウイルス感染症の数値が増加しているため、業績への期待ができないと感じます。類似企業と同等の株価水準であればといった感じでしょう。仮条件が発表された後にブックビル参戦スタンスを決めたいと思います。

※エニタイムフィットネス公式サイト引用

上場日の12月16日に複数社の上場が行われる予定のため日程もよくありません。

東京オリンピック・パラリンピックの開催も不透明なままなので、フィットネス業界の業績は今後も厳しそうです。コロナ第1波の時にフィットネスクラブでクラスターが発生したため、印象がよいとは言えない気がします。

逆に不人気であれば当選しやすいため、複数株当選の期待もできるかもしれません。業績に対して現状の株価が割安であれば積極参戦と考える投資家が多いのかもしれません。

類似企業の中では勢いがある企業だと思います。コロナがなければ相当人気だったと思います。上場時期に恵まれないようですがコロナが落ち着けば業績回復は早そうです。

クリーマとジオコードも取扱い決定の岡三オンライン証券! 【前受け金不要でIPO参加可能】

岡三オンライン証券だと前受け金不要でIPO抽選に参加できます。取扱い銘柄が多いため積極的に抽選に参加される方にお勧めです。

詳しいIPO抽選ルールは下記記事でまとめています。よかったら参考にしてください!

岡三オンラインのIPO抽選方法とルールについて詳しく調べました。岡三証券がネット証券強化のために岡三オンライン証券が誕生しIPO取扱いが平等抽選で行われていました。現在は岡三オンライン証券と岡三証券が経営統合となり「岡三 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。