ペットゴー(7140)のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。ペットブームにあやかり業績が急拡大となっています。コロナ禍の追風を受けている企業でしょう。

主幹事はみずほ証券が務め公開株数630,000株、オーバーアロットメント94,500株です。上場規模は想定発行価格500円から計算すると約3.6億円になります。

※ペットゴー公式サイト引用

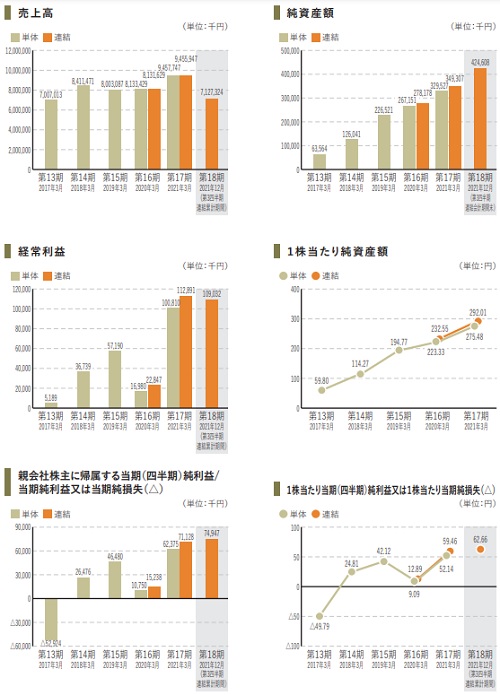

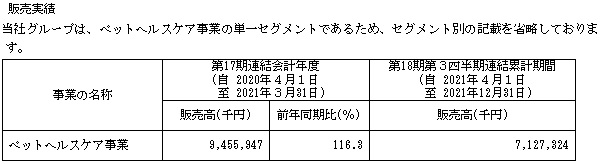

事業は犬猫向けに動物用医薬品や食事療法食、サプリメントなどの販売を行っています。前期売上約94.6億円となっていることに驚きました。四半期利益は約0.7億円と利益率が低いようです。

コロナ禍によるペットブームに乗る企業だと思います。売上は伸びているものの勢いは鈍化していると感じます。

上場規模が小さいため公開価格割れはないと考えられますが、IPOではそれほど人気化しないのでは?と考えています。需給不安になることはないでしょう。

サブスクによる収益が好調となっていることで一定の利益を確保できると考えられます。

株単価が低いためもしかすると祭り化する可能性もあるかもしれません。初値2倍程度でモジモジの展開でしょうか。吸収金額が低くても翌日持ち越しになることはないと思います。

EPSは87.33なので想定ベースのPERは5.73倍と低く見積もってあるようです。四半期利益は今期1億を超えそうです!

ペットゴー(7140)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月28日 |

| 市場 | グロース市場 |

| 業種 | 小売業 |

| 事業内容 | Eコマースを主としたペットヘルスケア事業 |

| ブックビルディング | 4月13日~4月19日 |

| 想定価格 | 500円 |

| 仮条件 | 500円~550円 |

| 公開価格 | 550円 |

| 初値結果 | 1,295円(公開価格2.35倍) |

| 企業情報 | https://corp.petgo.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 550,000株 |

| 売出株数 | 80,000株 |

| 公開株数(合計) | 630,000株 |

| オーバーアロットメント | 94,500株 |

| 上場時発行済み株数 | 1,746,200株(公募分を含む) |

| 想定ベースの時価総額 | 約8.7億円 |

| 幹事団 | みずほ証券(主幹事) 大和証券 SBI証券 楽天証券 松井証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ペットゴー(7140)の事業内容と上場に伴う評判を考察してみました

想定発行価格500円を基に吸収金額を算出すると約3.2億円となり、オーバーアロットメントを含めると約3.6億円規模の上場となります。同社グループはペットゴーと連結子会社(ペットゴープロダクツ株式会社)の合計2社で構成されています。

ペットのQOL向上というビジョンを達成するため、テクノロジーを駆使してペットの健康寿命を最大化していくことをミッションとしています。

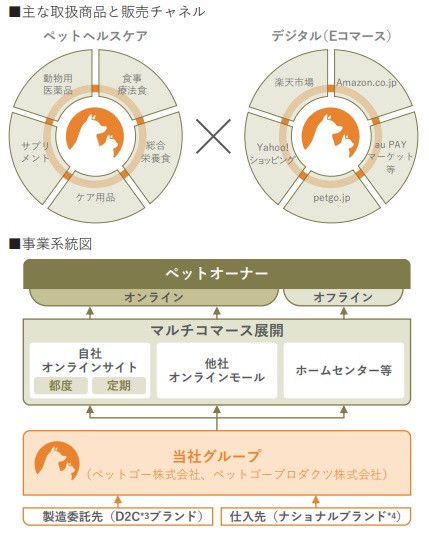

同社では動物病院以外の販売経路で動物用医薬品、食事療法食、サプリメントなどの犬猫のペットヘルスケア商品を販売しています。

動物病院へ行くことができないペットオーナーの負担を軽減する目的もあるようです。

※有価証券届出書引用

動物病院のペットヘルスケア商品の流通に関わる負担軽減により、獣医師が医療に専念できる環境づくりが進むそうです。これについては動物病院の売上減の可能性もありますよね。

さらなる高度医療の充実や夜間診療の充実など、獣医療のサービスと質が向上していくことにより、「ペットのQOL向上」がさらに図られるそうです。

既存商品の他にもナショナルブランド商品があり、D2Cブランド製品の取扱いもあります。

※有価証券届出書引用

同社の特徴は、「マルチコマース展開」「サブスクコマース展開」「D2Cブランド展開」の3つになります。

マルチコマース展開では、自社オンラインサイトの他に大手オンラインモールに複数出店しています。楽天市場やYahoo!ショッピング、Amazon支店、auPayマーケット支店、Qoo10支店へ出店しています。

サブスクコマース展開(定期購入)は自社オンラインサイト購入形態の1つである定期購入になります。新型コロナウイルス感染症拡大による生活様式の変化により急成長しています。

目論見のデータでは売上高に占める定期購入比率は第16期で29.3%、第17期で33.1%、第18期第3四半期累計期間で40.7%と拡大しています。

※有価証券届出書引用

D2Cブランド展開は、ペットヘルスケアD2Cブランド「ベッツワン」シリーズを発売しています。消費者直接取引を行い中間流通業者を通さない仕組みです。

犬猫の食事療法食「ベッツワンベテリナリー」、犬猫の総合栄養食「ベッツワンプレミアム」、犬猫のノミ・マダニ駆除薬「ベッツワンプロテクトプラス」などの取扱いがあります。

各種サプリメント(栄養補助食)、歯磨きペースト、デンタルガムなどのデンタルケア製品なども販売しています。

ペットゴー(7140)の株主状況とロックアップについて調べました

会社設立は2004年11月17日、東京都中野区本町一丁目32番2号に本社を構えます。社長は黒澤弘氏(1971年6月25日生まれ)、株式保有率は27.10%(414,200株)です。従業員数52人で臨時雇用者4人、平均年齢40.6歳、平均勤続年数5.0年、平均年間給与4,562,000円です。連結従業員数も人数の変更はありません。

セグメントはペットヘルスケア事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 黒澤 弘 | 414,200株 | 27.10% | ○ |

| 小出 文彦 | 140,200株 | 9.17% | ○ |

| SMBCベンチャーキャピタル2号投資事業有限責任組合 | 100,000株 | 6.54% | ○ |

| 中谷 将史 | 97,200株 | 6.36% | ○ |

| サーラエナジー株式会社 | 76,000株 | 4.97% | ○ |

| 株式会社AMG | 75,400株 | 4.93% | ○ |

| アイペット損害保険株式会社 | 60,000株 | 3.93% | ○ |

上位株主には180日間(2022年10月24日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

また別途、SMBCベンチャーキャピタル2号投資事業有限責任組合や株式会社AMG、AGキャピタル株式会社、その他のVCについては90日間(2022年7月26日まで)のロックアップ付与となっています。

こちらはロックアップ解除が発行価格の1.5倍以上となっています。

さらに上場前の第三者割当等による割当者との間に継続所有等の確約を行っています。親引けはありません。

ペットゴー(7140)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が500円~550円に決定し想定発行価格よりも上限が50円引き上げられました。このため上場による吸収金額は最大で約4.0億円になります。時価総額は約9.6億円です。

価格競争が激しいペット用ヘルスケア商品をネット販売しているだけの企業と思っていましたが、動物用ヘルスケア品は動物病院でしか販売できないため同社は動物病院を2017年に開業していました。

この他、ペットヘルスケアD2Cブランドの「ベッツワン」に関しては住友商事の出資により製造販売が実現しているそうです。

社長が住友商事出身のためだと考えられています。株主名簿にも名前が掲載され同社株式の2.62%にあたる40,000株を保有しています。

一気に信頼度が増す情報かもしれません。ただロックアップが外れると上値が重たくなる可能性があるため、公開価格1.5倍以上の価格には気を付けたほうがよさそうです。

また、ロックアップ解除が初値形成後となっていることでオーバーシュートも考えられます。公開価格が550円に決定した場合の1.5倍は825円になります。

修正値800円~1,000円

※注目度B

業績を確認すると2022年3月期の連結予想を確認することができました。売上96.13億円となり前期比1.67%増、経常利益1.51億円となり前期比34.82%増となります。

四半期利益は1.04億円となり前期比46.48%増を予想しています。売上が鈍化していることは気がかりですが、前期がコロナ特需となっているためその反動とも捉えられます。

公開価格が550円決定の場合の指標はEPS87.33からPER6.30倍、BPS379.25からPBR1.45倍になります。配当や株主優待の設定は現時点でありません。

大手情報では新株予約権の行使価格が800円~900円のため注意は必要となっていますが、それほど警戒しなくても良さそうです。新株予約権の発行価格が最低でも800円となっていますからね。

ロックアップ解除への警戒はあるが割安感があるため初値需要は多いとされています。株価が3桁と手掛けやすいことも買い材料になりそうです。

やや成熟感があるビジネスとなっていますが、約8割のリピーターがいるため安定した収益基盤になりそうです。

また、上場で得た資金はD2Cブランドの製造や広告などに全額利用されるため売上への期待が高いと考えています。

| 幹事名 | 割当株数 | 引受割合 |

| みずほ証券(主幹事) | 537,200株 | 85.27% |

| 大和証券 | 27,800株 | 4.41% |

| SBI証券 | 22,600株 | 3.59% |

| 楽天証券 | 22,600株 | 3.59% |

| 松井証券 | 19,800株 | 3.14% |

公開価格割れはないと思うので全ての証券会社から抽選に参加しておきたいと思います。これと言って当選を高める戦略はなく、主幹事を中心とした抽選参加を行います。

公開株数も普通なので当選確率は低そうです。当選すれば5万円程度の利益期待でしょうか。

また、急激に日経平均が回復しいつもの環境に戻る期待が出てきています。そこで1万円から投資できるTHEO+docomoの上場投資信託(ETF)への投資は如何でしょうか?

SMBC日興証券の特定口座で管理されるため個人的にお勧めです。THEOグリーンモードにしたら調子がよさそうです。含み益がプラス22.34%になっていました。詳しくは下記記事でまとめています。

THEOグリーン(テオグリーン)について評判と評価目線で内容をまとめてみました。ESG投資に興味がある方は必見となっています。英語表記だと「THEO GREEN」になります。これまでTHEO(テオ)やTHEO+docomo …

暗号資産(仮想通貨)で爆益を狙ってみたい方はIEOに投資してみると良いかもしれません。新規暗号資産と言って暗号資産版のIPOです!

フォビジャパンでIEOが行われる可能性があります。こちらも詳しい内容をまとめています。

フォビジャパン(Huobi Japan)でIEO事業に参入することが発表されました。日本では2社目の取扱い発表になります。1社目はコインチェックが既に実行しておりIEOの抽選で当選した方は大きな利益を得ています。 現時点 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| エコートレーディング(7427) | PER11.32倍 | PBR0.39倍 |

| あらた(2733) | PER6.23倍 | PBR6.23倍 |

| ユニ・チャーム(8113) | PER30.36倍 | PBR4.66倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2014年6月28日~2022年6月27日 | 4,000株 | 800円 |

| 2015年10月24日~2023年10月23日 | 10,000株 | 800円 |

| 2016年5月29日~2024年5月28日 | 8,000株 | 800円 |

| 2016年6月26日~2024年6月25日 | 12,400株 | 800円 |

| 2017年6月25日~2025年6月24日 | 400株 | 800円 |

| 2018年6月23日~2026年6月22日 | 6,200株 | 900円 |

| 2020年3月30日~2028年3月29日 | 103,000株 | 900円 |

| 2020年6月19日~2028年6月18日 | 72,000株 | 900円 |

| 2021年7月17日~2029年7月16日 | 89,400株 | 900円 |

| 2023年3月17日~2031年3月16日 | 22,800株 | 900円 |

| 2023年3月17日~2031年3月16日 | 4,000株 | 900円 |

ストックオプション(新株予約権)は305,400株が上場時に行使期限を迎えます。

発行済株式総数1,196,200株に対する割合は27.7%(332,200株)となります。

また、ベンチャーキャピタルが所有している株式数は301,200株となり所有割合は25.1%です。

ペットゴー(7140)IPOの評価と申し込みスタンス!まとめ

ペットゴーのIPOは積極的に抽選に参加して問題ないと思います。VC保有割合はそれなりにありますが、株数が多くないためロックアップが外れても需給不安はなさそうです。

※ペットゴー公式サイト引用

2021年2月に総務省が発表した家計調査では、世帯平均のペット関連年間支出額は21,129円に拡大しているとあります。前年は20,256円となっています。

犬の飼育頭数が減少傾向で猫の飼育頭数は横ばい傾向となっていますが、新規飼育頭数の増加やペット関連支出の増加、さらには犬猫の平均寿命の伸長によりペット市場は拡大する見込みとなっています。

コロナ禍が終わりペット放棄を行う方も増加しているため難しい問題もありますが、市場全体としての勢いは継続できる見込みとなっています。

数年後に市場がどうなっているのかわかりませんが、同社の業績から勢いは継続できると考えられます。国内Eコマース市場の成長も顕著化しています。

また、大手オンラインモールへ依存し売上の70%を占めているそうです。窓口は大手オンラインと言うことでしょう。上場後はD2Cブランド製品の開発がポイントになりそうです。

1円からクラウドファンディングに投資ができるFunds(ファンズ)をご存知でしょうか。優待付きファンドなどもあり利回り以外の魅力もあります。

上場企業を中心とした貸付になりデフォルトになる可能性は低いと思います。最近は利用企業が宣伝のためにファンズを利用することも多く、企業は経費を支払って参加するケースもあるようです。

NewsPicks Studiosなどは資金力ありますからね。しばらく前にファンズさんと打ち合わせして色々お聞きしています!!

Funds(ファンズ)に50万円入金し実際に投資を行いました。なぜ評判や評価が高いのか?どうしてリスクが低いのかを調べたので参考になればと思います。上場企業に資金を貸し出す形なので投資家の背負うリスクが低くなり、デフォルト …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。