JTOWER(4485)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。また、欧州やアジアを中心とする海外投資家に対しても販売される簡易的なグロバルオファリングIPOになっています。

主幹事はSMBC日興証券と大和証券の共同主幹事になります。公開株数5,893,300株、オーバーアロットメント883,900株と株数が多く吸収金額は約105億円です。

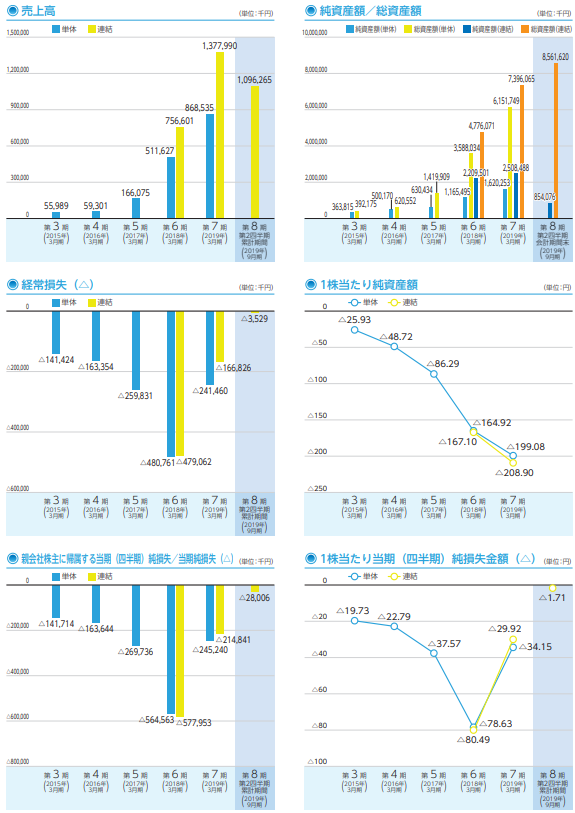

最新の業績を調べてみると今期も黒字には届かないようです。決算は3月なのでもしかすると黒字転換は可能かもしれません。業績を確認する限りずっと赤字のようですね。

日本電信電話株式会社(NTT)が21.21%の株式を保有しています。またベンチャーキャピタル保有株も多いようです。NTTは株をしばらく保有する意向を発表しているようです。

JTOWER(4485)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 国内外における通信インフラシェアリング及びその関連ソリューションの提供 |

| 公開予定 | 12月18日 |

| ブックビルディング期間 | 12月03日~12月09日 |

| 想定価格 | 1,550円 |

| 仮条件 | 1,550円~1,600円 |

| 公開価格 | 12月10日 |

| 企業情報 | https://www.jtower.co.jp/ |

| 監査人 | 有限責任 あずさ監査法人 |

【手取金の使途】

差引手取概算額4,227,611千円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限1,262,856千円を合わせた、手取概算額合計上限5,490,467千円については、①国内IBS事業における導入拡大のための設備投資資金、②タワー事業における導入拡大のための設備投資資金及び③借入金の返済に充当する予定であります。

①国内IBS事業については、導入拡大のための屋内無線通信設備資金の一部として、2020年3月期に500,000千円、2021年3月期に3,490,467千円を充当する予定であります。

②タワー事業については、導入拡大のための屋外無線通信設備資金の一部として、2021年3月期に500,000千円を充当する予定であります。

③財務体質及び経営基盤の安定化のため、金融機関からの借入金の返済資金として2020年3月期に1,000,000千円を充当する予定であります。

※また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 2,987,000株 |

| 売出株数 | 2,906,300株 |

| 公開株数(合計) | 5,893,300株 |

| オーバーアロットメント | 883,900株 |

| 上場時発行済み株数 | 19,354,472株(公募分を含む) |

| 想定ベースの時価総額 | 約300億円 |

| 幹事団 | SMBC日興証券(共同主幹事) ←必須口座 大和証券(共同主幹事) みずほ証券 野村證券 三菱UFJモルガン・スタンレー SBI証券 楽天証券 マネックス証券 ←完全平等抽選 岩井コスモ証券 |

| 委託見込 | auカブコム証券 SBIネオトレード証券 DMM.com証券 ←前受け金不要 |

JTOWER(4485)上場評判とIPO分析

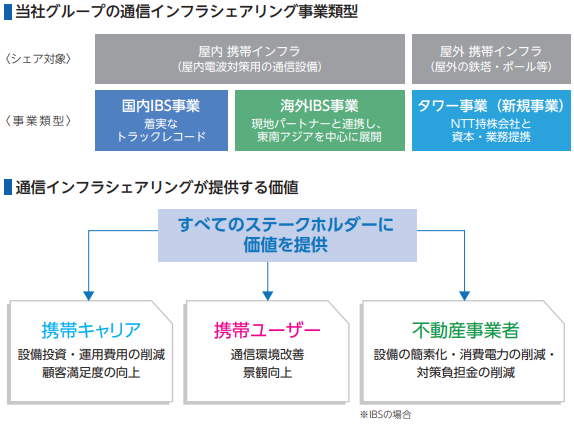

想定発行価格1,550円を基に吸収金額を算出すると約91.3億円となり、オーバーアロットメントを含めると約105億円規模の上場となります。上場規模が大きく株数も多いIPOになっています。グループ企業は同社と連結子会社3社、持分法適用会社1社、その他の関係会社1社で構成され、通信インフラシェアリング事業を行っています。

事業はこれまで携帯キャリア各社単独で行われてきた携帯基地局関連インフラに係る「装置、アンテナ、工事、構築物、電源、ファイバー」等の設備投資を一本化し各社へシェアリングする事業を国内外で展開しています。

各社毎に行われていた設備投資を一度で済ませることが可能となるため、対策にかかる設備投資や作業工程を大幅に削減することが可能になります。

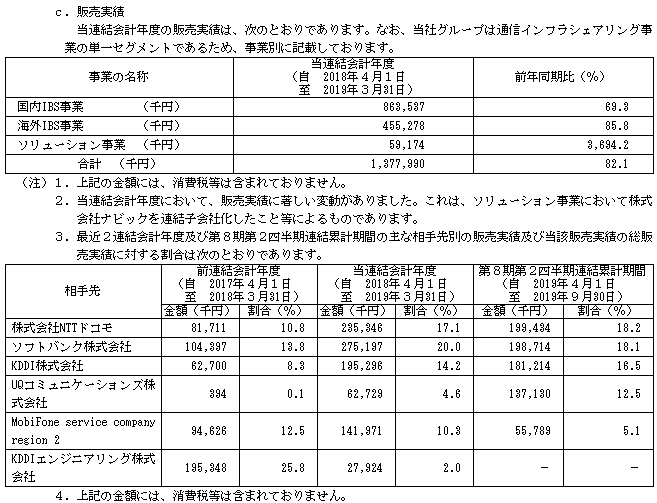

主として国内における大型施設内の携帯インフラのシェアリングを行う事業(国内IBS事業)、海外における大型施設内の携帯インフラのシェアリングを行う事業(海外IBS事業)、屋外の鉄塔等の携帯インフラのシェアリングを行う事業(タワー事業)、それらに関連する付加価値ソリューション事業(ソリューション事業)を展開しています。

国内IBS事業は、これまで日本において携帯キャリア各社がそれぞれ単独で行ってきた屋内携帯インフラの設備投資を、独自に開発した共用設備により一本化するソリューションを提供する事業です。

このソリューションは、不動産事業者にとっては設備一本化による設備の簡素化・消費電力の削減・対策負担金の削減・窓口の一本化等、携帯キャリアにとっては、設備投資・運用費用の削減等、携帯電話ユーザーにとっては、屋内携帯電波環境整備による満足度向上等のメリットを提供しています。

同社は各携帯キャリアと共用設備利用に係る基本契約を締結し、同社収入は設備の共用利用に対して携帯キャリアから受領する利用料が主な収入となっています。

導入物件については商業施設やオフィスビルを中心に、大手不動産事業者を含む多くの不動産事業者での採用が進み病院、大学、高層マンション、ホテル、公共施設、展示場等、幅広い種別の施設で導入が広がっています。エリアについても日本全国の各地方で導入が進んでいます。

海外IBS事業として海外でも展開しており主な展開国はベトナムやミャンマーとなっています。ベトナムでは2017年7月に同国最大手のIBS事業者「Southern Star Telecommunication Equipment Joint Stock Company」を株式取得により連結子会社化し、累計導入済み物件数は2019年9月末時点で145物件となっています。

ミャンマーにおいては2016年10月より事業開始し累計導入済み物件数は、2019年9月末時点で5物件となっています。

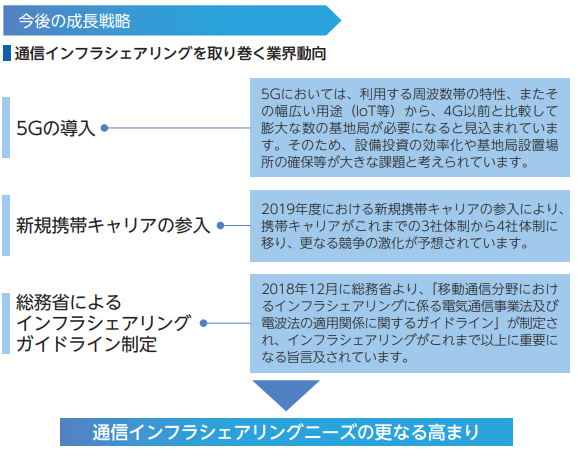

タワー事業では、日本国内における5Gに係る基地局設備投資需要の拡大、第4の携帯キャリアの参入を受け通信インフラシェアリング事業を屋内だけでなく、屋外でも提供するために2018年10月にタワー事業への参入を発表しています。

タワー事業は携帯キャリアが屋外での基地局整備において建設する鉄塔・コンクリート柱・ポール・アンテナ・電源・ファイバー等について携帯キャリア向けにシェアリングを行う事業です。2019年9月末時点では本格展開開始に向けて各携帯キャリアとの協議を行っている状況だそうです。

リューション事業では、通信インフラシェアリング事業を提供するうえで更なる付加価値を提供するためのソリューション強化に努めています。

国内IBS事業において不動産事業者への更なる付加価値を提供するためのソリューションとして、不動産事業者に対してクラウドWi-Fiソリューションの提供を行います。

また自社開発システムである、屋上への基地局設置許可を得た不動産事業者情報を集約するデータベース「SITE LOCATOR」を活用して、屋上の遊休スペースの収益化ニーズを有する不動産事業者と、屋上への基地局設置ニーズを有する携帯キャリアをマッチングするサービスを展開しています。

JTOWER(4485)の企業財務情報と配当性向

| 回次 | 第6期 | 第7期 |

| 決算年月 | 2018年3月 | 2019年3月 |

| 売上高 | 756,601 | 1,377,990 |

| 経常損失 | △479,062 | △166,826 |

| 親会社株主に帰属する当期純損失 | △577,953 | △214,841 |

| 包括利益 | △581,040 | △246,394 |

| 純資産額 | 2,209,501 | 2,508,488 |

| 総資産額 | 4,776,071 | 7,396,065 |

| 1株当たり純資産額 | △167.10 | △208.90 |

| 1株当たり当期純損失金額 | △80.49 | △29.92 |

| 自己資本比率(%) | 24.1 | 21.0 |

| 自己資本利益率(%) | △50.3 | △15.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 888,733 | 1,290,217 |

| 投資活動によるキャッシュ・フロー | △1,900,246 | △2,110,482 |

| 財務活動によるキャッシュ・フロー | 2,603,125 | 570,599 |

| 現金及び現金同等物の期末残高 | 2,261,234 | 2,006,588 |

第8期第2四半期連結累計期間(2019年4月01日~2019年9月30日)

- 売上高1,096,265千円

- 売上総利益567,672千円

- 営業利益10,913千円

- 経常損失3,529千円

- 四半期純損失28,006千円

- EBITDA312,936千円 ※EBITDAとは税引前利益に特別損益と支払利息、減価償却費を加算した値

通信市場は携帯キャリアの5G周波数の割当や第4携帯キャリアの市場参入等を受け、設備投資効率化ニーズが高まっているそうです。その影響で同社では導入物件数の拡大に向け営業活動、組織体制強化のための人材採用などに注力したそうです。

国内IBS事業において26物件への新規導入が完了し、累計導入済み物件数は123件となっています。東南アジア地域でもオフィスビルや商業施設を中心とした不動産市場の成長が続いており、海外IBS事業では4物件の新規導入が完了し、累計導入済み物件数は145件となったそうです。

JTOWER(4485)従業員と株主の状況

会社設立は2012年6月15日、東京都港区赤坂八丁目5番41号に本社を構えます。社長は田中敦史氏(1974年7月03日生まれ)、株式保有率は10.69%(1,834,400株)です。従業員数は50人で臨時雇用者21人、平均年齢38歳、平均勤続年数2.6年、平均年間給与6,997,000円です。連結従業員数は100人になり臨時雇用者29人となっています。

事業は通信インフラシェアリング事業の単一セグメントになります。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 株式会社カルティブ | 5,000,000株 | 29.14% | 〇 |

| 日本電信電話株式会社 | 3,639,600株 | 21.21% | 〇 |

| 田中 敦史 | 1,834,400株 | 10.69% | 〇 |

| JA三井リース株式会社 | 1,175,200株 | 6.85% | 〇 |

| 三菱UFJキャピタル4号投資事業有限責任組合 | 914,000株 | 5.33% | 〇 |

| 日本郵政キャピタル株式会社 | 842,000株 | 4.91% | × |

| アイティーファーム・のぞみ投資事業有限責任組合 | 571,600株 | 3.33% | 〇 |

| 株式会社INCJ | 463,160株 | 2.70% | × |

| DBJキャピタル投資事業有限責任組合 | 457,200株 | 2.66% | 〇 |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 457,200株 | 2.66% | 〇 |

【ロックアップについて】

本募集及び引受人の買取引受による売出しに関し、貸株人である田中敦史、売出人である株式会社カルティブ、JA三井リース株式会社、桐谷裕介、中村亮介、祢津信夫、六反学、当社株主である日本電信電話株式会社、当社新株予約権者である松浦隆、山本重好、丸井智弥及び加藤一郎は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年6月14日までの期間中は、SMBC日興証券株式会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等を行わない旨を約束しております。

売出人である三菱UFJキャピタル4号投資事業有限責任組合、アイティーファーム・のぞみ投資事業有限責任組合、DBJキャピタル投資事業有限責任組合、SMBCベンチャーキャピタル1号投資事業有限責任組合、みずほ成長支援投資事業有限責任組合、SMBCベンチャーキャピタル4号投資事業有限責任組合は、SMBC日興証券株式会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2020年3月16日までの期間中は、SMBC日興証券株式会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式及び当社普通株式を取得する権利を有する有価証券の発行、譲渡又は売却等(ただし、その売却価格が募集における発行価格又は売出しにおける売出価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く。)を行わない旨を約束しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2020年6月14日まで)のロックアップが付与されています。ベンチャーキャピタル保有の一部にはロックアップ90日間(2020年3月16日まで)のロックアップ解除倍率1.5倍の設定が組み込まれています。

日本郵政キャピタル保有の842,000株は全て上場時に売出株として組み込まれています。上記表の株式会社INCJ分についてはロックアップ対象外のようです。親引けについて調べてみると下記のようになっていました。

取得金額1,049百万円に相当する株式数を上限として、業務提携関係を今後も維持・発展させていくことを目的に、日本電信電話株式会社を当社が指定する販売先(親引け先)として要請する予定

JTOWER(4485)IPOの初値予想と幹事引受け株数

仮条件範囲は1,550円~1,600円に決定し想定発行価格が下限となっています。今期業績は赤字拡大になる予想が出ているため積極的に申込みしにくいIPOです。ただ長期的に見れば株価が数倍になる可能性を秘めているようなので人気があるかもしれません。なかなか参加スタンスを決定しずらいため多少リスクを負ってでも参加できる方にはお勧めできるかもしれません。どうやらNTTと資本業務提携の価格よりも今回の公開価格が低いと言われているようなので公開価格割れはないのかも?と観測があるようです。

また海外需要が多く国内の一般投資家のスタンスとはだいぶ異なるようです。上場による初値利益よりも将来性があるため早期投資を行う機関投資家が多いようです。業績を考えると投資を行う事を渋ってしまいますが、場合によってはテンバーガーもあり得るようです。

何年かかるのかわかりませんが上場承認時よりも評価が上がっているように思います。フリー(4478)と同じで後から評価が高くなるパターンのIPOは公開価格割れしにくいと思います。まさかの利益になる可能性も出てきたように思います。

2020年3月の連結業績予想は24.4億円で前期の13.8億円から77.1%増、経常利益は-2.6億円で前期の-1.7億円から拡大しています。四半期利益は-2.9億円となり前期の2.1億円を超えるそうです。EPSは-16.77、BPSは252.64なのでPBR6.33倍です。

kimu

kimu 成長性が高い企業になるためどこまで株価に織り込んでくるか?のようです。

NTTドコモやソフトバンク、KDDIも主要取引先になっています。国内3キャリア全てが利用し5Gや第4携帯キャリア需要によりいずれ評価されるようです。

IPOのように資金を回転させる投資とは異なり、どしっと腰を据えた投資が必要のようです!

| 幹事名 | 配分単位 | 引受割合 |

| SMBC日興証券(共同) | 5,009,800株 | 85.01% |

| 大和証券(共同) | 589,300株 | 10.00% |

| みずほ証券 | 117,800株 | 2.00% |

| 野村證券 | 58,900株 | 1.00% |

| 三菱UFJ・モルガンスタンレー証券 | 29,400株 | 0.50% |

| SBI証券 | 29,400株 | 0.50% |

| 楽天証券 | 29,400株 | 0.50% |

| マネックス証券 | 17,600株 | 0.30% |

| 岩井コスモ証券 | 11,700株 | 0.20% |

SMBC日興証券と大和証券が共同で主幹事を行います。そしてまた100億円以上の吸収となっているため消化不良に陥らないのか少し心配です。IPOの日程が詰まってきています!

当選を狙うならばSMBC日興証券からの申込を最優先してよいでしょう。公開株数とオーバーアロットメントを合わせて6,777,200株あるため平幹事でも当選期待は十分にあります。IPO抽選ルールは下記記事にまとめています。ステージ制も用意されています!

また、IPOが多くなってきたので前受け金不要でIPO抽選に参加できる企業も有効に使うとよいと思います。野村證券も前受け金不要なんですよね。SBIネオトレード証券も委託幹事で取扱いが行われると予想しています。取扱い発表が遅いため早めに口座を開設しないと抽選に参加できないかもしれません。

最近流行っているポイント投資ですが「Tポイント投資」をご存知でしょうか?手元に余っているTポイントをSBIネオモバイル証券で運用することが出来ます。Tポイントで購入した株を売却すれば現金になります。ポイント2重取りもできるのでお試しあれ!

SBIネオモバイル証券の詳細情報を知りたい方は下記記事にまとめているので参考にしてください。コツコツ貯まる感じが好きです。

SBIネオモバイル証券(ネオモバ)評判とデメリット!Tポイント投資で業界激震類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| インターネットイニシアティブ(3774) | PER26.79倍 | PBR1.48倍 |

| 朝日ネット(3834) | PER14.83倍 | PBR1.89倍 |

| アルテリア・ネットワークス(4423) | PER15.63倍 | PBR4.50倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2015年2月21日~2023年2月20日 | 200,000株 | 12円 |

| 2015年2月21日~2023年2月20日 | 20,000株 | 12円 |

| 2015年12月26日~2023年12月25日 | 108,000株 | 87円 |

| 2016年6月26日~2024年6月25日 | 140,000株 | 87円 |

| 2017年3月26日~2025年3月25日 | 100,000株 | 109円 |

| 2017年8月01日~2025年7月31日 | 36,000株 | 109円 |

| 2017年11月26日~2025年11月25日 | 23,600株 | 109円 |

| 2018年7月25日~2026年7月24日 | 12,000株 | 200円 |

| 2019年5月27日~2027年5月26日 | 53,600株 | 200円 |

| 2019年5月27日~2027年5月26日 | 23,200株 | 500円 |

| 2019年9月07日~2027年9月06日 | 2,000株 | 500円 |

| 2020年5月31日~2028年5月30日 | 38,800株 | 1,187円 |

| 2020年12月15日~2028年12月14日 | 16,000株 | 1,187円 |

| 2021年6月27日~2029年6月26日 | 11,600株 | 1,187円 |

| 2021年8月22日~2029年8月21日 | 8,800株 | 1,924円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は718,400株あります。株数にボリュームがあるようです。

ツイッターでもIPO記事のチェックができます!

IPOの最新情報やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入しています。JTOWER(4485)IPOの評価と申し込みスタンス

JTOWERのIPOはちょっと微妙です。黒字化目前だとわかたため収益の状況を調べると長期契約に基づいたストック収入によるものが多いそうです。こういうIPOって機関投資家が好みますよね?そして2019年4月に5G周波数が各携帯キャリアへの割当が実施され、2020年度以降5Gに係る設備投資の本格化が予定されています。もしかして人気になるIPOなのかも?と少し感じます。

同社は先行投資として5G基地局整備に係る設備投資需要、第4の携帯キャリアの参入等の通信市場環境の変化を踏まえ、屋外基地局設備に係る通信インフラシェアリングニーズ(タワー事業)へ参入しています。

タワー事業ではこれまでの実績を活かして複数の携帯キャリアとタワーシェアリングの実績を作り、国内でこまで一般的でなかったタワーシェアリングの市場を創出していくそうです。

2019年内には「ローカル5G」という5Gを活用した新たな制度化が予定されているそうです。ローカル5Gは制約なしにどの事業者でも要件を満たせば周波数が活用できる制度になるそうです。

kimu

kimu とても気になるIPOだと思いますが初値よりも上場後に動きそうな気がします。初値利益は狙えるのか?

日本電信電話株式会社(NTT)との資本や業務提携を調べると関係会社であり、同社は持分法適用関連会社として日本電信電話株式会社のグループに属しているとのことです。上場後も関係を維持するために必要となる株式を継続的に所有する方針だそうです。

売出株の名簿にも名前はありません。多少上場ゴール感もありますが来期以降は期待が出来そうです。

何故赤字が先行するのかを調べると、通信インフラシェアリング事業は開発費用の支出や営業、建設人員の採用等の先行投資を必要とする事業になるそうです。

創業以来赤字となっていましたがストック型ビジネスに近いため期待したい企業です。またインフラ系は生活に必要なため底堅く株価も推移するはずです。若干期待しています!

伊藤忠商事株主で話題のクラウドクレジットに投資しています! 【5000Pプレゼント中】

※クラウドクレジットについて詳細を調べて記事にしました

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。