ispace(アイスペース)[9348]のIPOがグロース市場に新規上場承認されたのでご紹介したいと思います。注目度抜群の宇宙ベンチャー企業になり個人的にも注目しています。

主幹事はSMBC日興証券が務め公開株数24,699,700株、オーバーアロットメント1,242,900株です。上場規模は想定発行価格244円から計算すると約63.3億円になります。

グローバルオファリングになり日本だけだとOAを含め約51.7億円の吸収になります!

![ispace(アイスペース)[9348]IPOが上場承認](https://ipokimu.jp/wp-content/uploads/2023/03/1ea43a5d9c1c9a8de82481cb7e52c4c6.jpg)

※アイスペース公式サイト引用

ispaceは史上初の民間月面探査へ向け研究・開発を推進する企業です。

同社グループは2022年から2025年にかけて計画している月着陸のミッションに向けて、ローバー及びランダーの開発を進めているそうです。

過去の国主導の宇宙ミッションでは実現が困難であった、民間企業ならではの品質向上サイクルを回すことを企図しています。

研究や開発等に莫大が資金が必要になるためIPOとしてはやや不安もあります。これまでシード投資や第三者割当増資、金融機関からの借り入れ、シンジケートローン契約などを行い資金はあるようです。

今回は上場することで新たな資金を調達しミッションに資金を利用したい狙いがあります。全てにおいて成功するように期待したいと思います!!

ispace(アイスペース)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 4月12日 |

| 市場 | グロース市場 |

| 業種 | サービス業 |

| 事業内容 | 月への物資輸送サービスをはじめとした月面開発事業 |

| ブックビルディング | 3月28日~3月31日 |

| 想定価格 | 244円 |

| 仮条件 | 234円~254円 |

| 公開価格 | 254円 |

| 初値結果 | 1,000円(公開価格3.94倍) |

| 企業情報 | https://ispace-inc.com/jpn/ |

| 監査人 | 有限責任あずさ監査法人 |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 24,699,700株→ 26,519,500株 国内募集株式数19,935,200株→ 19,910,700株→ 19,309,700株 海外募集株式数4,764,500株→ 6,608,800株→ 7,209,800株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 24,699,700株→ 26,519,500株 |

| オーバーアロットメント | 1,242,900株 |

| 上場時発行済み株数 | 78,600,820株→ 80,420,620株 ※公募分を含む |

| 想定ベースの時価総額 | 約191.8億円→ 約196.2億円 |

| 幹事団 | SMBC日興証券(主幹事) SBI証券 マネックス証券 松井証券 アイザワ証券 あかつき証券 |

| 委託見込 | SBIネオトレード証券 DMM.com証券 |

ispace(アイスペース)の事業内容と上場に伴う評判を考察してみました

想定発行価格244円を基に吸収金額を算出すると約60.3億円となり、オーバーアロットメントを含めると約63.3億円規模の上場となります。日本国内向けは約48.6億円、オーバーアロットメントを含め約51.7億円になります。上場観測が以前から出ていたため盛り上がることに期待したいと思います。

40.05億円の親引けが実施された場合は約8.6億円分の吸収になるためご注意ください。OAを含めると約11.7億円です。公募組による株の奪い合いが起きる可能性があります!

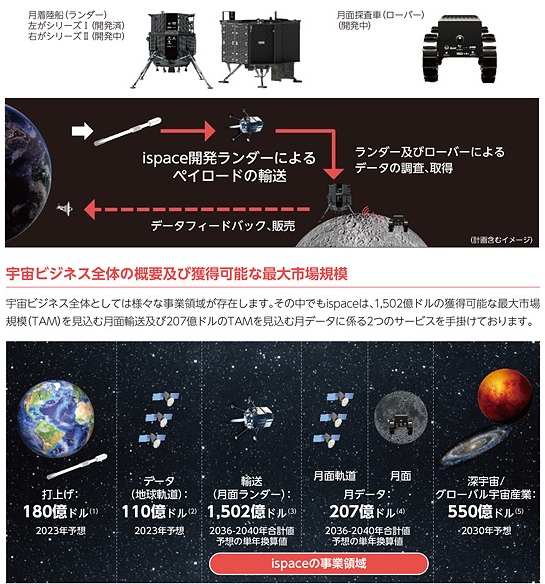

同社は、人類の生活圏を宇宙に広げ持続的な世界を実現するべく、月面開発の事業化に取り組んでいる次世代の民間宇宙企業です。

グループ企業はispaceと連結子会社のispace EUROPE S.A.(ルクセンブルク大公国)、ispace technologies U.S., inc.(米国)、株式会社ispace Japan(日本)の計4社になります。

ビジネスモデルは、自社開発中のランダー及びローバーを用いて「ペイロードサービス」「データサービス」「パートナーシップサービス」を提供することになります。

※有価証券届出書引用

ペイロードサービスは、月に輸送する物資である顧客の荷物(ペイロード)を同社グループのランダーやローバーに搭載し、月まで輸送するサービスを提供します。

ロケットの打上げから月面へのペイロードの輸送は勿論のこと、打上げの約1~2年前頃を目途に開始される、顧客のペイロードをランダー及びローバーに搭載するための技術的なアドバイスと調整を行います。

更には月面到着後の実験やこれらに関連するデータ通信等に係るサービスの提供まで含まれます。

※有価証券届出書引用

データサービスは、現時点で売上計上の開始には至っていませんが、将来的にデータサービスを主要サービスの1つとして提供する予定となっています。

顧客自身がペイロードを準備の上、同社に輸送を委託し、月面や月周回軌道から地球へ試験データをフィードバックするペイロードサービスを活用した直接的なデータ収集を行います。

また、顧客がペイロードを利用してデータ収集を行い、地球へその結果をデータとして送り返し、解析の上、次なるR&Dへ活用したいというニーズが確認されています。

ispaceではこれをデータサービスとして定義し、ミッション1ではLEAPに採択されたカナダの民間企業である「NGC Aerospace Ltd」との間で、同社が開発するカメラを利用して月面画像データを取得するという契約を締結しているそうです。

※有価証券届出書引用

パートナーシップサービスは、同社グループの活動をコンテンツとして利用する権利や広告媒体上でのロゴマークの露出、データ利用権等をパッケージとして販売し、技術開発や事業開発で協業を行うパートナーシップ・プログラムの提供を行います。

過去にはGoogle Lunar XPRIZEに伴う同社活動に関するパートナーシップ・プログラムを実施し、累計約10億円の売上を計上したそうです。

HAKUTO-Rコーポレートパートナーを確認すると日本の大手企業名を複数確認できました。

ispace(アイスペース)の株主状況とロックアップについて調べました

会社設立は2010年9月01日、東京都中央区日本橋浜町三丁目42番3号に本社を構えます。代表取締役CEOは袴田武史氏(1979年9月03日生まれ)、株式保有率は19.12%(12,000,000株)です。従業員数142人で臨時雇用者13人、平均年齢41.4歳、平均勤続年数2.18年、平均年間給与8,659,549円です。連結従業員数は220人で臨時雇用者は13人です。

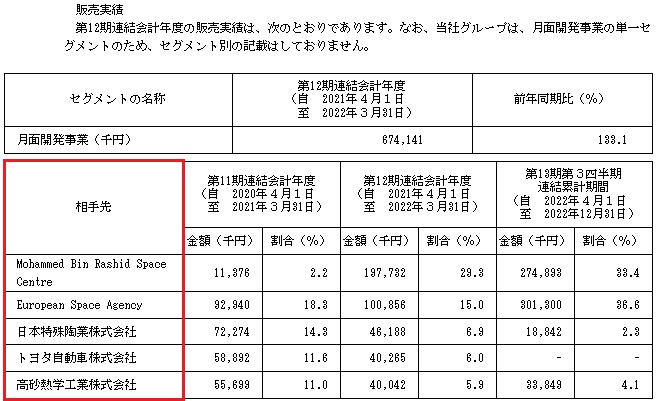

連結セグメントは月面開発事業の単一セグメントになります。給与高いですね!

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 袴田 武史 | 12,000,000株 | 19.12% | ○ |

| 株式会社INCJ | 6,117,800株 | 9.75% | ○ |

| インキュベイトファンド3号投資事業有限責任組合 | 5,992,580株 | 9.55% | ○ |

| 小沼 美和 | 4,904,000株 | 7.82% | △ |

| 株式会社日本政策投資銀行 | 3,495,880株 | 5.57% | ○ |

| IF Growth Opportunity FundⅠ, L.P. | 2,135,720株 | 3.40% | ○ |

| 中村 貴裕 | 2,000,000株 | 3.19% | ○ |

上位株主には180日間(2023年10月08日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見にありません。

上場前の第三者割当等による新株予約権の割当を受けた者との間に継続所有等の確約を行っています。

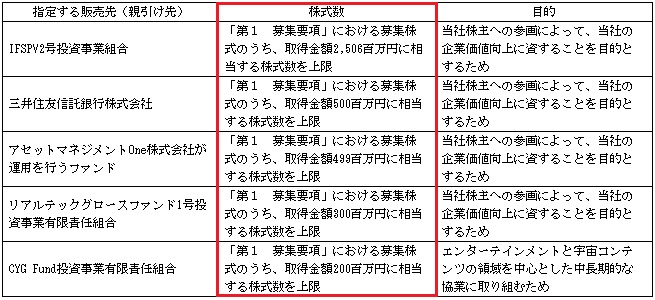

親引けは5社引受けがあり取得金額を合計すると40.05億円相当を上限として取得する予定となっています。詳しくは下記画像でご確認下さい。

また、親引け対象の企業も180日間のロックアップが付与されています。

ispace(アイスペース)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件が234円~254円に決定し吸収金額は最大約70.5億円、時価総額は約204.3億円になります。赤字経営のため株価の適正価格がわかりにくいと思います。

また、仮条件発表時に公募株数が増やされ主に海外向けに販売されることになっています。さらに親引けに「Axiom Asia 6, L.P.」「Axiom Asia 6-A SCSp SICAV-RAIF」が加わることになっています。

競合は日本国内になく、米国テキサス州ヒューストンの本社を置くインテュイティブ・マシーンズが近いとされています。

予想値は本当なのか?と思うような驚きの数値となっています。公開株式を手に入れただけで初値5倍は軽く視野に入るようです。

単価が低いとは言えいきなり時価総額が5倍以上になるのか?という疑問もあります。

海外販売上乗せや親引けの実施、さらに新奇性があるため大量の需要が発生するようです。懐疑的に見る面もありますが米国の上場企業比較だとそのくらいは期待できるようです。

赤字企業で債務超過に陥る可能性もあるとされていますが凄く買われるみたいですね。4月下旬に月着陸イベントがあるため失敗した場合は株価暴落も考えられます!!

修正値1,000円~1,400円

直前予想1,200円

※注目度A、幹事引受け価格233.68円

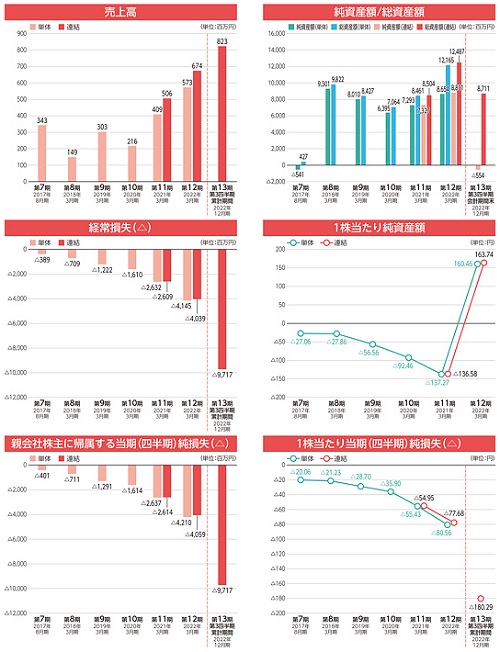

業績を確認すると2024年3月期の連結予想を確認することができました。売上61.96億円となり前期比529.67%増、経常利益-78.85億円となり前期-112.87億円から赤字がやや改善します。

四半期利益は-78.89億円となり前期-112.93億円から赤字縮小となっています。

公開価格が254円決定の場合の指標はEPS-101.34からPERは算出不可、BPS-66.47から債務超過となります。上場後は約30億円の黒字に浮上するそうですが、2024年3月期には再び債務超過となるようです。

kimu

kimu 当たれば大きなビジネスだと思いますが、民間宇宙企業の価値を評価するのが難しそうです。

今回は米国に参考になる企業があるため、値付け段階から参考にされていると観測されています。

既に祭り化することが予想されているため公募組の売り渋りは必然でしょう。こうなるときりのよい1,000円スタートなのか?とさえ感じます。

初値1,000円だと公開価格3.94倍になります。このくらいであれば期待できると思います。1,400円だと公開価格5.51倍になります。IPOバブル再来となれば嬉しいですがその勢いは来るのか?

こんなに高い予想がでると安値では売らないでしょうね。親引けを除くと国内販売は約11億円強しかありません!

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 16,924,100株 | 85.00% |

| SBI証券 | 1,194,600株 | 6.00% |

| マネックス証券 | 597,300株 | 3.00% |

| 松井証券 | 448,000株 | 2.25% |

| アイザワ証券 | 448,000株 | 2.25% |

| あかつき証券 | 298,700株 | 1.50% |

難しいIPOが登場しました。人気見込みもありますが事業が進むにつれ赤字額が増加しています。

機関投資家や大手情報を確認した後に申込スタンスを決定したいと思います。

公開株数が多いため面白そうな案件だと考えています。赤字でも夢があるビジネスだと感じます。

当選を狙うには主幹事のSMBC日興証券からの申込みを中心に行っておきましょう。SMBC日興証券は面白い案件が多いですよね。

IPOルールは下記記事でまとめています。ここ数年は毎年IPO当選を頂いているため今回も頂く予定です!!

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

また、マネックス証券からの申込みも行っておきたいと思います。引受けた株数を全て抽選に回すため当選する期待があります。

他のネット証券で完全抽選を採用している企業は少ないです。幹事入りすることも多いため口座を開設していたほうが無難です。

こちらもIPOルールを下記記事にまとめています。

マネックス証券のIPOルールについて詳しくまとめました。評判が良いことはわかっていますが、完全抽選方式を取り入れているため誰にでも当選チャンスがある証券会社です。当選実績も合わせてご紹介したいと思います。 …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| 米インテュイティブ・マシーンズ(LUNR) | PER-倍 | PBR-倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2017年10月23日~2027年10月23日 | 697,980株 | 50円 |

| 2020年5月24日~2028年5月23日 | 250,000株 | 122円 |

| 2020年5月24日~2028年5月23日 | 556,000株 | 122円 |

| 2021年3月01日~2029年2月28日 | 286,500株 | 122円 |

| 2022年2月27日~2030年2月26日 | 420,000株 | 164円 |

| 2022年7月01日~2030年12月28日 | 3,676,660株 | 207円 |

| 2022年7月01日~2030年12月28日 | 2,452,000株 | 207円 |

| 2023年3月23日~2031年3月22日 | 10,500株 | 207円 |

| 2023年6月25日~2031年6月24日 | 10,800株 | 208円 |

| 2020年12月23日~2030年12月22日 | 235,823株 | 207円 |

| 2021年5月26日~2028年5月20日 | 61,440株 | 813円 |

| 2022年2月22日~2032年2月09日 | 190,880株 | 1,204円 |

ストックオプション(新株予約権)は8,837,783株が上場時に行使期限を迎えます。

発行済株式総数53,901,120株に対する新株予約権の割合は16.4%に相当します。新株予約権による潜在株式数は8,848,583株です。

また、これまで無担保転換社債型新株予約権付社債の発行、第三者割当増資、金融機関からの借入、クラウドファンディング等を行っています!

ispace(アイスペース)IPOの評価と申し込みスタンス!まとめ

ispace(アイスペース)のIPOは人気が見込めると考えています。かなりディスカウントされているようなので公募組にもメリットがありそうです。ただこのまま赤字が拡大すると投資先として悩みます。

![ispace(アイスペース)[9348]IPOのまとめ](https://ipokimu.jp/wp-content/uploads/2023/03/39a846163a3ff95c190f50fbee7dbe00.jpg)

※アイスペース公式サイト引用

政府宇宙機関及び民間企業の双方の顧客ターゲティングになっており実際に収益が発生しています。

2022年7月においてNASAのCLPSのタスクオーダーCP-12のサービスプロバイダーの1社に選ばれているそうです。この他にも材料が豊富にあります。

技術が一定程度確立され、安定的な月面輸送が可能となれば大きな収益期待があるのかもしれません。ただ目論見には2022年12月末時点で純資産が△554,501千円となり債務超過とあります。

2023年3月末時点においても当該純資産が負の状況が継続する見込みだそうです。

kimu

kimu そもそも開発投資を補うための十分な収益は期待できない状況です。バイオ株並みにリスクがある投資先なのかもしれません。

2022年7月に手元流動性確保のため総額50億円のシンジケートローンによる調達をに実施し、2022年12月末時点の現金及び預金は4,399,294千円となるそうです。

2023年3月末までの資金計画だと現預金残高が30億円を下回り、財務制限条項に抵触する見込みだそうです。上場を是が非でも成功させたい状況でしょうか!?

宇宙産業の将来には多くの不確実性が伴うため投資先として良いとは思えませんが、将来的には大きな利益を生む産業になると考えています。

人気が見込める銘柄だとは思いますが大手情報待ちですね!

クラウドバンクに1万円投資すると楽天ポイントが2,500円分貰えます。即時入金も用意されている証券会社です。

毎日ログインするだけでポイントが貰えるためコツコツ派の方にも人気だと思います。私もログインを行いポイントを貯めています。

もちろん投資を行い毎年利益を得ています。キャンペーン内容を下記記事にまとめてみました。最大で4,500円分の楽天ポイントが貰えます。

クラウドバンク(Crowd Bank)の口座開設で楽天ポイントが2,500円分貰えるキャンペーンが開始されました。それに楽天ポイントの付与が継続して行われる可能性もありそうです。私が初めてクラウドファンディング …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。