アイキューブドシステムズ(4495)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。またこの記事は6月11日に再承認された最新の内容に変更しています。

主幹事は野村證券が務め公開株式150,000株、オーバーアロットメント22,500株です。想定発行価格2,630円から吸収額を計算すると約4.5億円の吸収になります。再承認により売出株が全て無くなっています。そのかわり公募が50,000株増えています。

公開株数やオーバーアロットメント、そして株価設定など大幅に変更してきているため注意してください。前回承認時の吸収額は約26.8億円でした。上場規模がなんと6分の1にまで縮小され異例の再承認となっています!

※この記事は2020年6月11日の再承認に合わせて最新の情報に更新しています

アイキューブドシステムズの主力システム「CLOMO」の導入社数が伸びてきています。一般法人や学校、官公庁などの公的機関との取引数が伸び、ビジネスモデルがサブスクリプションビジネスとなっていることで継続した収益期待があります。

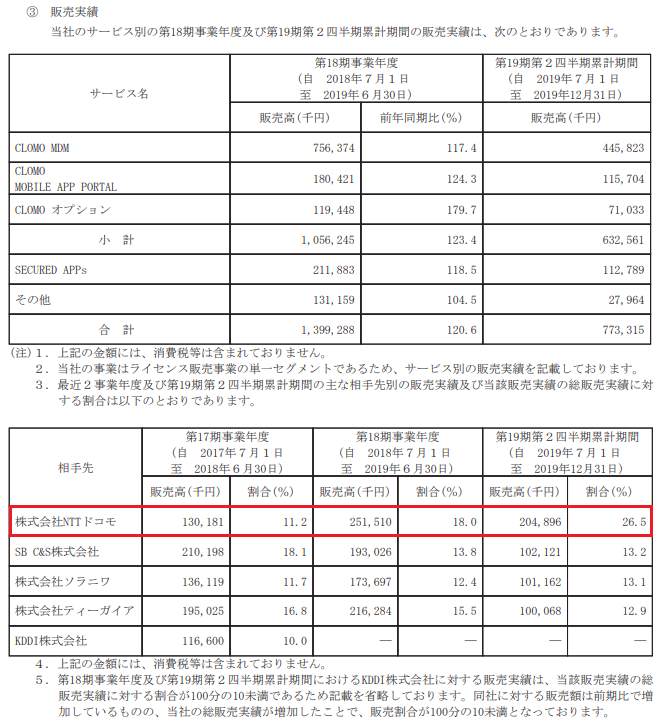

またNTTドコモとの協業を中心として大きく顧客数を伸ばしているそうです。取引先にはKDDI(9433)やティーガイア(3738)の名前も挙げられています。

アイキューブドシステムズ(4495)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 法人向けモバイルデバイス管理サービスの提供 |

| 上場日 | 7月15日(再承認) |

| ブックビルディング期間 | 6月29日~7月03日 |

| 想定価格 | 2,990円⇒ 2,630円に修正 |

| 仮条件 | 2,720円~3,120円 |

| 公開価格 | 3,120円 |

| 初値結果 | 9,430円(公開価格3.02倍) |

| 企業情報 | https://www.i3-systems.com/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額351,440千円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限54,441千円と合わせて、設備資金として①ソフトウェア開発費、運転資金として②勤怠システム開発に係る研究開発費、③業務効率の改善費及び④広告宣伝費に充当する予定

① ソフトウェア開発費

自社サービスの提供に利用するソフトウェアの効率改善及び社内業務改善によるコスト削減を目的としたソフトウェア開発費として、220,000千円を充当する予定

②勤怠システム開発に係る研究開発費

モバイルワーク等の多様な働き方に合わせた勤怠システム開発のための研究開発費として、52,000千円を充当する予定

③業務効率の改善費

事業拡大による業務量の増加に対応するための、社内管理業務及び受発注業務の効率化を目的とし、クラウドサービス利用料等の通信費として、19,000千円、当社サービスの検証試験の自動化等の研究開発費として30,000千円、外部向け受注及び販売機会拡大を効率化するためのシステム化等の外注費として31,000千円を充当する予定

④広告宣伝費

当社サービスのブランド認知度向上及び既存ユーザーの解約抑制のための広告宣伝費として、52,800千円を充当する予定。また新規顧客獲得のため、認知度向上を目的とした当社サービスの有効活用事例の紹介やサービス導入支援、既存顧客の解約抑制を目的とした定期的なユーザーとの交流会等の開催を予定しています。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 100,000株⇒ 150,000株に修正 |

| 売出株数 | 680,800株⇒ 0株に修正 |

| 公開株数(合計) | 780,800株⇒ 150,000株に修正 |

| オーバーアロットメント | 117,100株⇒ 22,500株に修正 |

| 上場時発行済み株数 | 5,161,350株(公募分を含む) |

| 想定ベースの時価総額 | 約135.7億円 |

| 幹事団 | 野村證券(主幹事) 大和証券 三菱UFJモルガン・スタンレー証券 SBI証券 マネックス証券 ←完全平等抽選 西日本シティTT証券 岡三証券 岩井コスモ証券 |

| 委託見込 | 岡三オンライン証券 auカブコム証券 |

アイキューブドシステムズ(4495)上場評判とIPO分析

想定発行価格2,630円を基に吸収金額を算出すると約3.9億円となり、オーバーアロットメントを含めると約4.5億円規模の上場となります。再承認に合わせて売出株の680,800株がなくなり、公募が50,000株増えています。ベンチャーキャピタル保有株はロックアップ1.5倍で解除されるので気を付けましょう。コロナの影響で上場戦略を大きく変えてきた感が伺えます。高値圏ではVCロックアップが外れるためセカンダリーに注意が必要です!

情報通信市場は様々な端末の普及とともにサービスの多様化や高度化が進んでいます。同社ではiPad等のタブレットや、iPhone、Android等のスマートフォン等のモバイル端末、パソコンなどを導入している法人向けにこれらモバイル端末等を管理するマネジメントサービスをクラウドを介しSaaSとして提供しています。

クラウドを利用したSaaSであるため、クラウド上のソフトウェア管理コストだけで多くの顧客対応が可能であり、ビジネス規模の拡大によるスケールメリットを影響することができます。

また同社が提供するマネジメントサービスは、法人の情報関連部署においてモバイル端末等を一元管理・運用するMDMサービスであり、モバイル端末の利用状態の可視化、機能設定・制限、セキュリティ対策の機能をライセンスとして提供しています。

さらにモバイル端末向けのアプリケーションのライセンス販売も行っています。

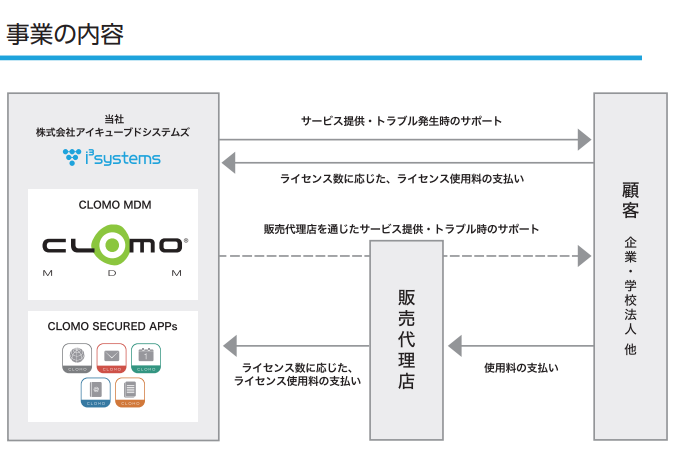

同社ではこれらのサービスを必要に応じて社員も同行したうえで、販売代理店(携帯電話販売会社や携帯電話販売代理店等)を通して、最終ユーザーである法人等の顧客に販売し利用ライセンス数に応じたライセンス料を得ています。

販売した顧客に対して導入後のトラブル発生時などの際に、同社から直接サポートするサービスや既存顧客への説明会を行っています。

販売代理店を通した販売である場合、販売代理店は顧客に提供する利用ライセンス数に応じたライセンス料を顧客に請求し、同社は販売代理店に対して利用ライセンス数に応じたライセンス料を請求します。

事業内容をサービス別に区分すると主軸である「CLOMOサービス」と「SECURED APPsサービス」の2つになります。

CLOMOサービスはiOS向けMDMサービスとして開始された後、現在では「EMM」として高度な管理機能を幅広くモバイル端末等に提供しています。

具体的には企業・学校法人等において使用する多数のiPad等のタブレットやiPhone、Android等のスマートフォンなどに対し「状態の監視機能」「利用ルールの適用機能」「情報漏洩対策機能」等の各機能を担当部署にて一元管理し運用するサービスを提供しています。

提供する機能のひとつに「働き方改革」を支援するワーク・スマートという機能があります。これは、法人の管理者が設定した勤務時間内のみモバイル端末の使用を許可し、勤務時間外は使用を制限することで法人の「働き方改革」を支援できる特徴があります。

CLOMO SECURED APPsは、セキュリティとアプリケーションの使い勝手を両立させることで、モバイル端末の「活用」を支援する企業向けのモバイルアプリケーションです。

企業は働き方改革において大きな課題の一つとなっている「リモートワーク」への対応が求められています。

またシャドーITと呼ばれる、私物のモバイル端末の使用を許可していない状況で従業員が使用するケースが増加し、企業が十分に業務管理できない状態が問題となっています。

それらの問題を解決するためリモートワークにおいてのセキュリティ管理を目的として「CLOMO SECURED APPs」シリーズを提供しています。

アイキューブドシステムズ(4495)の企業財務情報と配当性向

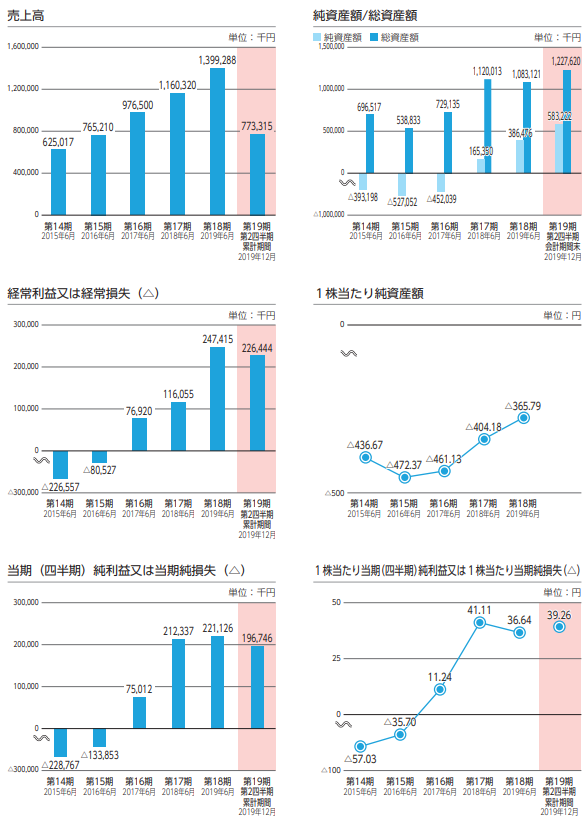

| 回次 | 第17期 | 第18期 |

| 決算年月 | 2018年6月 | 2019年6月 |

| 売上高 | 1,160,320 | 1,399,288 |

| 経常利益 | 116,055 | 247,415 |

| 当期純利益 | 212,337 | 221,126 |

| 資本金 | 100,000 | 100,000 |

| 純資産額 | 165,350 | 386,476 |

| 総資産額 | 1,120,013 | 1,083,121 |

| 1株当たり純資産額 | △404.18 | △365.79 |

| 1株当たり当期純利益金額 | 41.11 | 36.64 |

| 自己資本比率(%) | 14.8 | 35.7 |

| 自己資本利益率(%) | – | 80.1 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 458,784 | 337,164 |

| 投資活動によるキャッシュ・フロー | △51,988 | △136,506 |

| 財務活動によるキャッシュ・フロー | △65,243 | △303,859 |

| 現金及び現金同等物の期末残高 | 818,768 | 715,659 |

- 売上高773,315千円

- 営業利益227,553千円

- 経常利益226,444千円

- 四半期純利益196,746千円

インターネットを活用したクラウドサービスやIoTの普及、AIなどの情報進歩により人々の生活は利便性を中心に幅広い変化が起き続けています。

同社は2010年度から提供を開始した、モバイル端末管理サービス「CLOMO MDM」及びモバイル端末向けアプリサービス「CLOMO SECURED APPs」を事業の主軸として、クラウドを利用した「BtoB」のSaaS事業をサブスクリプションの形で提供しています。これまで、主に携帯電話販売会社や携帯電話販売代理店への販売網の営業強化を進め、導入社数2,189社(2018年12月31日比37.6%増)に達しているそうです。

アイキューブドシステムズ(4495)の株主状況とロックアップについて

会社設立は2001年9月27日、福岡市中央区天神四丁目1番37号に本社を構えます。社長は佐々木勉氏(昭和48年8月04日生まれ)、株式保有率は52.27%(2,709,530株)です。従業員数68人で臨時雇用者は2人、平均年齢37.8歳、平均勤続年数4.6年、平均年間給与6,036,000円です。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 佐々木 勉 | 2,709,530株 | 52.27% | ○ |

| ジャフコSV4共有投資事業有限責任組合 | 866,670株 | 16.72% | ○ |

| 畑中 洋亮 | 511,530株 | 9.87% | ○ |

| TNP中小企業・ベンチャー企業成長応援投資事業有限責任組合 | 200,000株 | 3.86% | ○ |

| NCB九州活性化投資事業有限責任組合 | 200,000株 | 3.86% | ○ |

| 蓑宮 武夫 | 114,710株 | 2.21% | ○ |

| 平 強 | 100,000株 | 1.93% | ○ |

【ロックアップについて】

本募集に関連して、貸株人である佐々木勉、当社株主である蓑宮武夫、大野尚、ビッグ・フィールド・マネージメント株式会社、大淵一正 ~省略~ は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年10月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また当社株主であるジャフコSV4共有投資事業有限責任組合、畑中洋亮、TNP中小企業・ベンチャー企業成長応援投資事業有限責任組合、NCB九州活性化投資事業有限責任組合、平強及び株式会社ジャフコは、主幹事会社に対し、元引受契約締結日から上場日後90日目の2020年10月12日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2020年10月12日まで)のロックアップが付与されています。また売出人のベンチャーキャピタルに対して90日間のロックアップとロックアップ解除倍率1.5倍に設定が設けられています。

親引けは7,500株を上限として福利厚生を目的に行われる予定です。前回の承認時は25,000株でした。

アイキューブドシステムズ(4495)IPOの初値予想と幹事引受け株数

後日記載します。PERやPBR、類似企業なども後日追記します。※2020年6月11日に再承認となったため改めて幹事引受け株数や業績分析を行いたいと思います。しばらくお待ちください。

【追記】

仮条件が決定し2,720円~3,120円と想定発行価格2,630円から引き上げられています。かなり人気化することが見込まれているようです。事前予想では初値2.3倍にはならず初値持越しはないだろうと伝わっていましたが、ここにきて温度感が少し変わったように思います。

本来初値2倍を予想しているようですが祭り化したIPOに資金流入が止まらないため需給の流れに任せるしかないでしょう。公募組は初値2倍以下で売るようなことはなさそうです。

修正値7,200円~10,000円

※注目度A、6月30日追記

修正値6,000円~7,200円

※注目度5段階中上から1番目、7月09日に追記

2020年6月の単独業績予想は売上16.4億円となり前期の14.0億円から17.3%増になります。経常利益は4.0億円となり前期の2.5億円から61.1%増です。四半期利益も3.3億円計上で前期2.2億円から49.3%増と絶好調のようです!

PERはEPS65.99から算出すると仮条件上限価格で約47.28倍、BPS142.97からPBRは21.82倍になります。株主配当や株主優待の設定はありません。

また、公開株数を大きく上回るベンチャーキャピタル保有株があるため、気を付けたほうが良いとの情報が大手企業で掲載されています。現在の市場からVCも価格を吊り上げたいと思われるだけに1.5倍程度では売ってこないかもしれません。

初期投資は「P-」となっています。この勢いが続けばIPOに当選するだけで大きな利益を得られそうです!

| 幹事名 | 配分単位 | 引受割合 |

| 野村證券(主幹事) | 132,000株 | 88.00% |

| 大和証券 | 3,000株 | 2.00% |

| 三菱UFJ・モルガンスタンレー証券 | 3,000株 | 2.00% |

| SBI証券 | 3,000株 | 2.00% |

| マネックス証券 | 3,000株 | 2.00% |

| 西日本シティTT証券 | 3,000株 | 2.00% |

| 岡三証券 | 1,500株 | 1.00% |

| 岩井コスモ証券 | 1,500株 | 1.00% |

再承認時の公開株数から攻めるべきIPOだと感じています。収益構造や取引先が大手企業や公的機関であるためしっかりした収益を上げてきそうです。現段階では当選を狙って申し込みたいと考えています!申込んでも株数が少ないため当選期待は低いですが当選すれば爆上げ間違いなしだと思います。

野村證券を中心として申し込みを行い2番目にネット当選者が多いと思われるマネックス証券からも申し込みを行います。株数は通常よりも少し多いため運が良ければ当選できるかも?のレベルです。

マネックス証券のIPO抽選ルールと当選画像をまとめてみました。過去に書いた記事も残っているため少し見にくいですが、当選画像などを追加しています。抽選ルールに変更はないため安心してください。家族口座や未成年口座も開設できま …

市場が不安定なのでIPO抽選に申し込む投資家も減ると思われるだけに狙いたいと思います。微妙なIPOは当選しやすいでしょう。当選発表から上場日まで日数があるため地合いを読むことも大事だと思います。

三菱UFJモルガン・スタンレー証券の委託販売でauカブコム証券からの申し込みも可能だと考えられます。余裕資金があれば申込んでおきましょう。また岩井コスモ証券

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

auカブコム証券のIPOルールを詳しく調べてみました。同社は三菱UFJフィナンシャル・グループなので基本的には三菱UFJモルガン・スタンレー証券引き受け分をauカブコム証券に回します。 …

時間があれば口座数を増やしておくことでIPOに当選することができるかもしれません!

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| オプティム(3694) | PER243.21倍 | PBR61.65倍 |

| トレンド(4704) | PER30.7倍 | PBR4.5倍 |

| 富士通(6702) | PER16.18倍 | PBR2.15倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年6月27日~2024年6月26日 | 20,700株 | 250円 |

| 2019年11月01日~2027年10月31日 | 60,700株 | 250円 |

| 2019年11月01日~2027年10月31日 | 20,300株 | 250円 |

| 2019年11月01日~2027年10月31日 | 300株 | 250円 |

| 2021年9月28日~2029年9月27日 | 70,200株 | 700円 |

ストックオプション(新株予約権)で行使期限を迎えている株数は102,000株あるようです。またベンチャーキャピタル保有株も多くあり初値が付いた後の値動きに気を付けなければなりません。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。アイキューブドシステムズ(4495)IPOの評価と申し込みスタンス

アイキューブドシステムズIPOは再承認により前回の承認時よりも注目されると思います。法人向けのサービスという面で収益安定の期待があります。ソフトウェア開発やライセンス販売、サービスの運用とカスタマーサポートまで全ての業務を自社でコントロールできる体制となっているため類似企業と比べ即動ける体制のようです。

また今後到来するであろうIoTなどの新たな技術対応や新サービスの提供も可能となるそうです。

通信事業者とは資本提携やOEM化を行わず、携帯電話販売会社やIT流通商社と広範囲な連携による販売協力体制が構築されているそうです。コスト的にはクラウドを利用したSaaS事業のため、ソフトウェア管理コストだけで多くの顧客の対応が可能となっています。

取引企業数やライセンス数の増加により収益基盤が拡大傾向になり売上が拡大し、上場後も期待ができるようです。また今後は国内大手企業だけでなく中小企業や公共法人、自治体や学校とこれまでとは違った業種・業態への展開を拡大したい意向があるようです。

また国内だけでなく海外も視野に入れた積極的な事業展開を実施するそうです。

懸念材料は、携帯電話販売会社や携帯電話販売代理店を通じての取引が多く、販売先上位5社による売上が売上高の68.6%を占めているそうです。※2019年6月期実績

当選するには株数が少なくなっています。しかし上場規模が小さく売出株を全て取り消しているため上場当日の初値形成は難しいように思います。何処でベンチャーキャピタル株が放出されるかがポイントでしょう。

もしかするとサイバーセキュリティクラウドのようにぶっ飛んだ株価になる可能性もあると思います!

ロボットアドバイザーに1万円から投資できる! 【実際にTHEOに投資してみた】

⇒ THEO(テオ)公式へ

docomoユーザーだと少しお得になる投資家がるため下記記事でまとめてみました。私はユーザーじゃないけれど利用しています!1万円からの投資は凄いと思います。

クイック入金も無料で用意されているしいざという時の出金手数料も無料になっています。

ETF投資はプロアマ関係なく投資家に普及しています。若年層は積極的に投資を行い賢い投資ができています。テオプラスドコモについても同じことが言えそうです。ドコモdポイントと連携すれば毎月ポイントが割り増しで貰えるため賢い …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。