GMOフィナンシャルゲート(4051)IPOが東証マザーズに新規上場承認されました。今回も業績や上場規模などを確認し評価していきたいと思います。また2020年6月11日に再承認となったため記事内容を最新の情報に変更しています!

主幹事は大和証券が務め公開株数448,800株、オーバーアロットメント67,300株です。上場規模は想定発行価格2,420円から計算すると約12.5億円になります。

再承認では公開株数が1,000株減少しOAが100株減っているだけです。想定価格の変更も行われていないため前回承認と内容はあまり変わっていません。幹事構成も同じとなっています。

※この記事は2020年6月11日の再承認に合わせて最新の情報に更新しています

親会社のGMOペイメントゲートウェイ(3769)は発行済株式総数の64.88%を保有する筆頭株主であり、オンラインショッピングによるクレジットカード等の決済代行事業、金融関連事業、その他決済に付帯する事業を行っています。

親会社もキャッシュレス決済市場の拡大で利益を得ているものと考えられます。四季報によると増収増益傾向が止まらないようですね。

2020年の東京オリンピック・パラリンピック開催によりインバウンド目的で同社システムを導入した企業も多いと思います。ただオリンピック延期により導入企業の利益は限定的かもしれません。新型コロナウイルス感染症により飲食店の動向が気になります。

GMOフィナンシャルゲート(4051)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | クレジットカード、デビットカード、電子マネー、ポイント等による対面型決済を行う決済端末の提供及び決済処理サービス |

| 上場日 | 7月15日(再承認) |

| ブックビルディング期間 | 6月30日~7月06日 |

| 想定価格 | 2,420円(変更なし) |

| 仮条件 | 2,420円~2,540円 |

| 公開価格 | 2,540円 |

| 初値結果 | 6,550円(公開価格2.58倍) |

| 企業情報 | https://gmo-fg.com/ |

| 監査人 | 有限責任監査法人トーマツ |

【手取金の使途】

手取概算額570百万円及び「1 新規発行株式」の(注)5に記載の第三者割当増資の手取概算額上限162百万円については、事業拡大に向けてシステム及びサービスの開発資金の一部として充当する予定であり、具体的な内容及び充当時期は、以下のとおりであります。

①決済システムの能力増強等に対応するためのシステム投資として592百万円

②新規サービスの開発投資資金として40百万円

③業務系システムの処理能力を増強するため等のシステム投資として100百万円

※なお具体的な充当時期までは安全性の高い金融商品等で運用していく方針であります。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 240,000株(変更なし) |

| 売出株数 | 209,800株⇒ 208,800株に修正 |

| 公開株数(合計) | 449,800株⇒ 448,800株に修正 |

| オーバーアロットメント | 67,400株⇒ 67,300株に修正 |

| 上場時発行済み株数 | 3,835,170株(公募分を含む) |

| 想定ベースの時価総額 | 約92.8億円 |

| 幹事団 | 大和証券(主幹事) SMBC日興証券 みずほ証券 いちよし証券 丸三証券 |

| 委託見込 | GMOクリック証券 ←取扱い決定 SBIネオトレード証券 DMM.com証券 |

GMOフィナンシャルゲート(4051)上場評判とIPO分析

想定発行価格2,420円を基に吸収金額を算出すると約10.9億円となり、オーバーアロットメントを含めると約12.5億円規模の上場となります。上場規模は少し大きめですがGMOの冠があるため公開価格割れはないのでは?と考えています。※再承認では売出株数が1,000株減、OAが100株減となっているだけですグループ企業はGMOフィナンシャルゲート及び連結子会社のグローバルカードシステム、GMOデータの3社で構成されています。

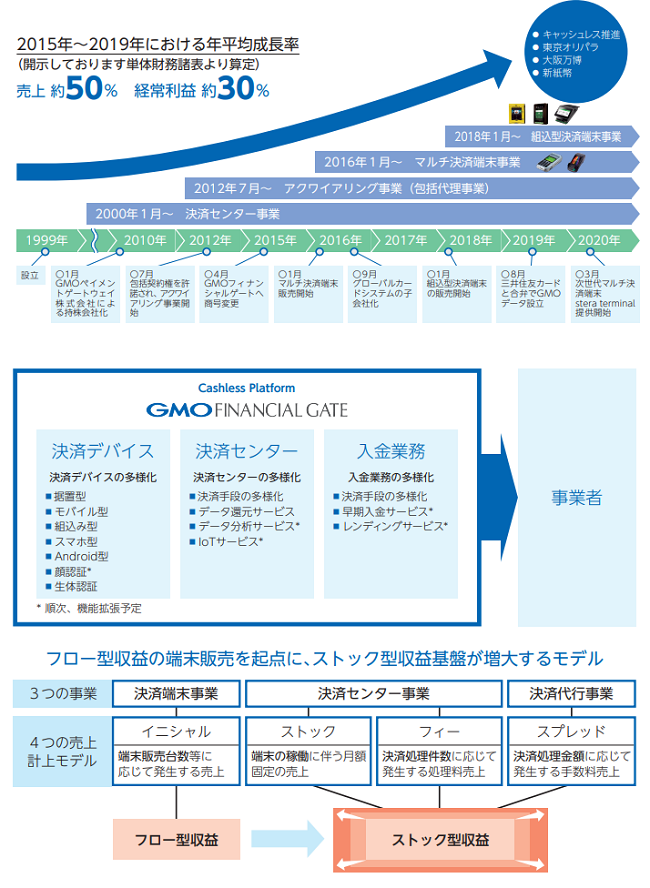

電子商取引(EC)事業者を対象とする非対面決済サービス事業を展開するGMOペイメントゲートウェイ(3769)の連結子会社として、キャッシュレス決済市場において対面決済サービス事業を展開しています。

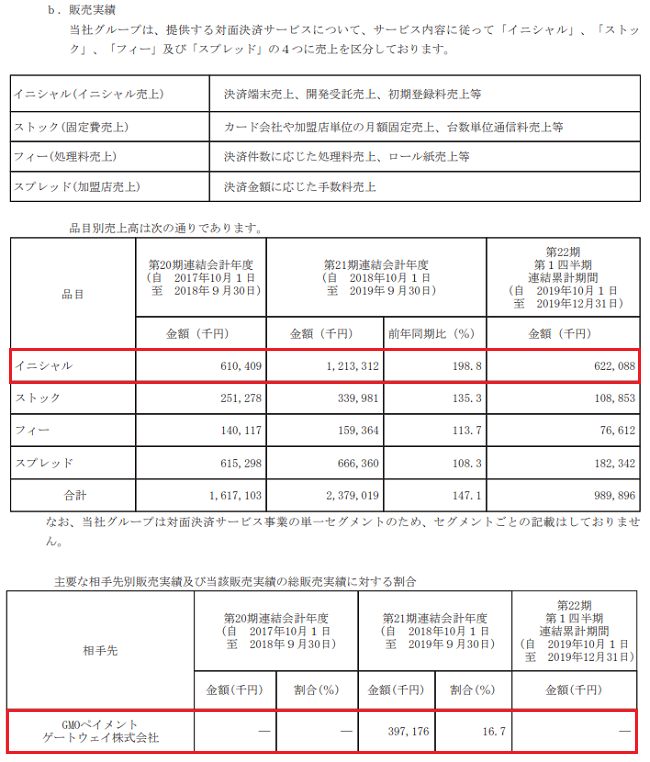

同社グループは提供する対面決済サービスについて、サービスの内容に従って「イニシャル」「ストック」「フィー」「スプレッド」の4つに売上を区分しています。同社グループにとって決済端末は全てのビジネスの起点になります。

決済処理サービスでは決済端末販売によりイニシャルが計上され、決済端末の稼働数の増加によりストック・フィーが増加します。決済代行サービスにおいても決済端末販売によりイニシャルが計上され、加盟店獲得がストック・フィーの増加とともにスプレッドの増加につながります。

決済処理サービスにおいては、小売・飲食等の加盟店が消費者に商品・サービスを販売する際に必要なクレジットカード会社等の決済事業者の与信情報処理サービスおよび売上情報処理サービスを提供しています。

同社グループは決済情報の伝送について、電気通信事業法に基づく届出電気通信事業者として、日本クレジットカード協会(JCCA)の共同利用システムに参加し、決済端末の提供と「CCTセンター」と呼ばれる決済情報処理センターを運営しています。

決済情報処理センターにおいては、24時間365日対応のヘルプデスク(コールセンター)も含めて運用を行い、物販・飲食・サービス等様々な業種の加盟店向けに安心・安全な決済処理サービスを提供しています。

またこの決済情報処理センターに接続する決済端末は、JCCAの求める機能要件を満たす必要があるため同社グループが開発し加盟店に提供しています。

2019年9月末現在における決済情報処理センター接続の稼働決済端末数は約37,000台、契約加盟店数は約8,000(法人数)、月間のクレジットカード決済情報処理件数は約300万件超、月間の決済金額は約300億円超となっています。

接続クレジットカード会社は銀行系・信販系・流通系含めて38社、更にJ-Debit決済では、ゆうちょ銀行を含めた全国金融機関と接続しています。

GMOフィナンシャルゲートはCCT(決済端末)を擁するCCTセンターとして、加盟店に対する決済データ処理料およびロール紙の請求を行わないモデルで、設立当初から決済処理サービスを提供しています。

加えて2012年よりクレジットカード会社と包括加盟店契約(包括代理)を締結し、加盟店審査や申込みなどの煩雑な手続きを一括処理できるCCTセンターとして決済代行サービスを展開しています。

この包括加盟店契約は同社に加盟店の決済金額に応じたスプレッド収益をもたらす仕組みとなっています。

同社グループはこれまでに多種多様な業種の加盟店へ決済端末を提供しています。

例えば飲食店には据置型決済端末、タクシーにはモバイル型決済端末、大学病院やゴルフ場・駐車場には自動精算機搭載の決済端末など様々な業種の加盟店のキャッシュレス決済シーンで最適な決済端末を利用いただけるよう提案し、加盟店数や決済端末数を拡大しています。

同社グループが調達・開発して加盟店に提供する決済端末は、NFCカードリーダー機構ならびにPin pad機構やプリンターが一体となったオールインワン型で、更に内蔵カメラや外付けスキャナーでバーコードやQRコードの読み取りも可能です。

決済種別についてもクレジットカードや電子マネーの他にポイントカードやプリペイドカード、QRコード・バーコード決済対応も可能となっています。

またポイント決済事業者やQRコード決済事業者、ウォレット決済事業者、プリペイドカード決済事業者など、加盟店開拓と決済サービス提供をコアビジネスとする複数企業と提携を進めているそうです。

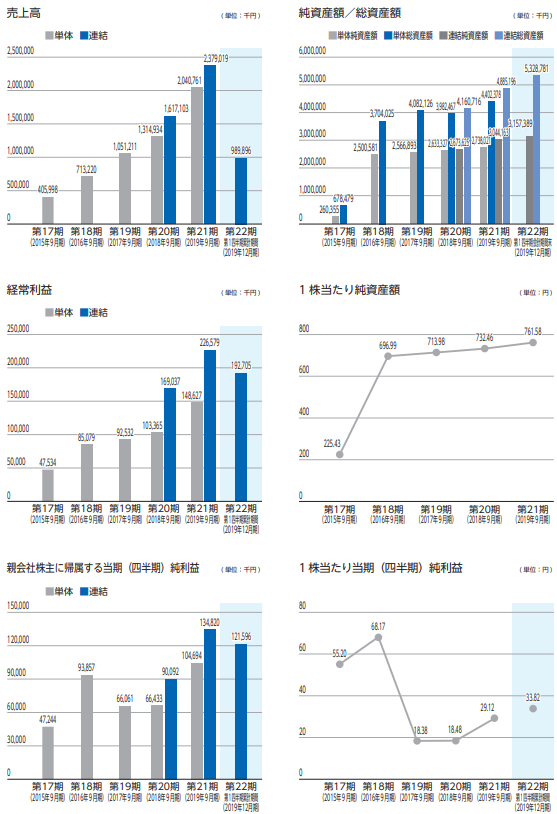

GMOフィナンシャルゲート(4051)の企業財務情報と配当性向

| 回次 | 第20期 | 第21期 |

| 決算年月 | 2018年9月 | 2019年9月 |

| 売上高 | 1,617,103 | 2,379,019 |

| 経常利益 | 169,037 | 226,579 |

| 親会社株主に帰属する当期純利益 | 90,092 | 134,820 |

| 包括利益又は四半期包括利益 | 90,092 | 134,820 |

| 純資産額 | 2,673,625 | 3,044,163 |

| 総資産額 | 4,160,716 | 4,885,196 |

| 1株当たり純資産額 | 743.67 | 781.17 |

| 1株当たり当期純利益金額 | 25.06 | 37.50 |

| 自己資本比率(%) | 64.26 | 57.49 |

| 自己資本利益率(%) | 3.43 | 4.92 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △124,526 | 339,077 |

| 投資活動によるキャッシュ・フロー | △140,479 | △171,712 |

| 財務活動によるキャッシュ・フロー | △12,671 | 227,167 |

| 現金及び現金同等物の期末残高 | 2,740,961 | 3,135,493 |

- 売上高989,896千円

- 営業利益194,545千円

- 経常利益192,705千円

- 親会社株主に帰属する四半期純利益121,596千円

同社グループが属する対面決済市場において訪日外国人観光客の増加、ラグビーワールドカップ等の国際的なイベントの開催、行政主導によるキャッシュレス化の推進、キャッシュレス決済手段の多様化等を背景にキャッシュレス決済を導入する加盟店もキャッシュレス決済の利用額も着実に増加しています。

このような状況のもと加盟店様のニーズに合った決済端末機器の販売及びレンタル、決済処理センターの運用、加盟店様及びアライアンス先の新規獲得に注力したそうです!GMOフィナンシャルゲートの取扱い店舗も多いですからね。

GMOフィナンシャルゲート(4051)の株主状況とロックアップについて

会社設立は1999年9月07日、東京都渋谷区道玄坂一丁目14番6号に本社を構えます。社長は杉山憲太郎氏(1979年1月29日生まれ)、株式保有率は1.19%(45,900株)です。従業員数36人で臨時雇用者12人、平均年齢39.9歳、平均勤続年数3.6年、平均年間給与7,881,000円です。連結従業員数は47人で臨時雇用者12人となっています。セグメントは対面決済サービス事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| GMOペイメントゲートウェイ株式会社 | 2,332,590株 | 60.39% | ○ |

| 株式会社ケイ・エム・シー | 225,000株 | 5.83% | ○ |

| 三菱UFJキャピタル3号投資事業有限責任組合 | 217,380株 | 5.63% | ○ |

| 大和ベンチャー1号投資事業有限責任組合 | 189,840株 | 4.92% | ○ |

| 豊山 慶輔 | 161,490株 | 4.18% | ○ |

| 髙野 明 | 126,900株 | 3.29% | ○ |

| SMBCベンチャーキャピタル1号投資事業有限責任組合 | 105,000株 | 2.72% | ○ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるGMOペイメントゲートウェイ株式会社、髙野明、倉田秀喜、若杉憲吾 ~省略~ その他23名については、主幹事会社に対し、元引受契約締結日から上場日後180日目(2021年1月10日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨を合意しております。

また当社株主であるケイ・エム・シー、三菱UFJキャピタル3号投資事業有限責任組合、大和ベンチャー1号投資事業有限責任組合、SMBCベンチャーキャピタル1号投資事業有限責任組合 ~省略~ 古谷孝雄並びに上記に含まれない当社の新株予約権者である村松竜、礒崎覚、久田雄一、宮元周一及びその他6名については、主幹事会社に対し、元引受契約締結日から上場日後90日目(2020年10月12日)までの期間、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、当社普通株式の売却価格が本募集等における発行価格又は売出価格の1.5倍以上であって、主幹事会社を通して行う株式会社東京証券取引所取引での売却等を除く。)を行わない旨を合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年1月10日まで)のロックアップが付与されています。180日間分については解除倍率の設定はありません。

また別途、90日間(2020年10月12日)分についてはロックアップ解除倍率1.5倍が適用されます。ベンチャーキャピタル出資や新株予約権者にも適用されます。

親引けは8,300株を上限として行われることになっています。前回承認時の親引けは6,800株となっていました。ロックアップ状況も前回と変わりありません。

GMOフィナンシャルゲート(4051)IPOの初値予想と幹事引受け株数

大手初値予想は後日記載します。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。※再承認が発表されたため仮条件発表後に初値予想を2社を追記したいと思います

初値予想が発表されたので追記を行いたいと思います。大手2社ともにロックアップ1.5倍を意識しているようです。仮条件範囲は2,420円~2,540円になり、吸収額は10.9億円~13.1億円です。この規模であれば初値利益は十分狙えそうです。

修正値5,800円~7,600円

再修正値3,800円~5,000円

※注目度A、7月05日に再追記

※注目度5段階中上から2番目

フロー型収益基盤になるため安定した利益が見込めるようです。決済方法はクレジットカードやデビットカード、電子マネー、ポイントなどによる対面型決済になります。公開規模も適度で初値需要はあると思います。

業績面の予想は2020年9月期の連結予想が出ており、売上は32.1億円となり前期23.8億円から34.9%増になる見込みです。経常利益は3.1億円となり前期2.3億円から35.2%増、四半期利益は1.9億円となり前期1.3億円から41.8%増を見込んでいます。

EPS52.37からPERを計算すると約48.50倍、BPS930.66からPBRを計算すると約2.73倍になります。株主配当や株主優待はありません。

新型コロナウイルス感染症による緊急事態宣言状況下でも売上が伸びたそうです。対面型決済端末などはドラッグストアーやディスカウントストア、スーパーなどで利用が促進し同社の業績を押し上げたようです。

今後もその傾向はしばらく続く予定です。キャッシュレスが政府主導で進められているため業績期待があるようです。公募組はこのようなことからIPO抽選に全力で良さそうです!

| 幹事名 | 配分単位 | 引受割合 |

| 大和証券(主幹事) | 381,800株 | 85.07% |

| SMBC日興証券 | 40,300株 | 8.98% |

| みずほ証券 | 13,400株 | 2.99% |

| いちよし証券 | 8,900株 | 1.98% |

| 丸三証券 | 4,400株 | 0.98% |

期待できそうなIPOが登場しました。上場する頃も市場安定が続いていればまとまった利益がでると思います。上場規模もそれほど大きくないため期待しています。新興市場の地合いが改善しているため良い初値が付く可能性が高まっていると思います!

基本的に大和証券から申し込みが有効だと思いますが、今回はGMOグループという事でGMOクリック証券からの申し込みが期待できます。※追記、取扱い決定となりました

これまでもGMOグループ上場では委託幹事を引き受けています。IPO投資を行っている方でも口座開設をしている方は少ないです。取扱い数が少ないデメリットもありますがIPO目的の口座開設者はかなり少ないと思います。簡単に下記記事で抽選ルールをまとめています。

GMOクリック証券のIPO取扱いについて詳しく調べてみました。抽選ルールやメリット・デメリット、そして手数料を安く抑える裏技について調べました。またIPO目的の口座開設者は少ないと考えられるため、IPO取扱いが行われると …

幹事入りしている丸三証券もIPO目的の口座開設者は少ないと思います。殆どの方が口座を持っていないと思います。私はこれまで2回~3回くらい当選しています。レアですからね~

丸三証券のIPO抽選方法やルールについて完璧にまとめたいと思います。1年間にIPOを取扱う数はそれほど多くありませんが口座開設者も少ないため穴場証券と言えます。また個人的に当選実績も持ち合わせています。 店頭配分とネット …

レア口座と言えばむさし証券も口座を開設していない方が多いです。こちらは入金不要でIPO抽選に参加できるため口座を持っておいて損はないでしょう。案外IPO取扱い数も多いですからね。

むさし証券(旧そしあす証券)のIPO抽選ルールを調べてみました。以前は前受金が必要でしたが、現在は前受金不要に変更されIPO抽選に参加できる機会が増えました。口座数も多くなることが予想されますが、資金移動なしで抽選に参加 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ビリングシステム(3623) | PER80.2倍 | PBR5.64倍 |

| GMOペイメントゲートウェイ(3769) | PER143.06倍 | PBR32.36倍 |

| インテリジェントウェイブ(4847) | PER30.4倍 | PBR3.35倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2016年1月01日~2025年12月31日 | 61,500株 | 35円 |

| 2018年12月03日~2026年10月30日 | 147,900株 | 967円 |

| 2020年9月29日~2028年8月28日 | 57,870株 | 1,167円 |

ストックオプション(新株予約権)は209,400株が行使期限を迎えています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は14年と長くソーシャルレンディングも4年目突入!安定の利益でブログも14年目に突入。GMOフィナンシャルゲート(4051)IPOの評価と申し込みスタンス

GMOフィナンシャルゲートIPOは既に知名度があるため期待できそうです。親会社とのつながりはあるもの時代とマッチングした事業を行い業績拡大となっていることで上場後も業績期待が持てそうです。新型肺炎による影響は何かしらあると思われますが、これを期に様々な決済端末を利用したサービスが加速化する可能性があります。日本も少し中国を見習うところはあると思います。

上場後はキャッシュレス決済のモデルとプロセスも革新が進み、Android端末・QRコード決済の登場と浸透を契機とした更なるローコストオペレーションと複合決済(クレジット・電子マネー・ポイントの組合せ決済とCRM連携)へ対応することが、キャッシュレス決済市場においての期待値となっているそうです。

三井住友フィナンシャルグループの三井住友カード株式会社と戦略方針について合意し同社と合弁で、2019年8月にGMOデータ株式会社を設立するとともにGMOペイメントゲートウェイ株式会社、三井住友カード株式会社、当社及びGMOデータ株式会社の4社間で業務提携契約を締結しました。

GMOデータ株式会社は、次世代プラットフォーム(広範な決済処理サービスと決済ネットワークサービス)をワンストップかつローコストで提供して参ります。この枠組みはビザ・ワールドワイド・ジャパン株式会社とも連携しております。

※目論見より抜粋

大規模市場ができ今後も同社が行う「決済処理サービス」が加速化しそうです。

政府は今後10年間(2027年6月)にキャッシュレス決済比率を倍増し、4割程度とすることを目指しています。さらに2025年までにキャッシュレス決済比率を40%程度とし、将来的には世界最高水準の80%を目指すとしています。

GMOフィナンシャルゲートにとっては政府が後押ししている事業のため業績拡大は間違いないと言えるかもしれません。IPOで公開価格割れとなっても保有し続けることで利益が出る可能性が高いと考えています。

親会社とのつながりはありますがIPO市場の起爆剤になればと考えています。GMOクリック証券は株主優待クロスもできるし売買手数料が安いためお勧めできる企業です。

また、新型コロナウイルス感染症による事業への影響は限定的となっているそうです。今後の経営戦略にも影響はなさそうです!

一般信用売建が始まり投資幅が広がりました! 【IPOは後期型抽選を採用】

GMOクリック証券のIPO抽選ルールを新しくまとめてみました。これまでの内容は少し情報が足りなかったため新しい記事を作成しました。

株主優待を取得すればメリットがある可能性もあるでしょう。株主優待ただ取りもできるため利用してみると便利かもしれません。今回もIPO取扱いがあると思います。

※追記

GMOクリック証券でGMOフィナンシャルゲートIPOの取扱いが発表されました。口座を開設している方は参加しておきましょう。当選できたら利益が見込めるようです!

GMOクリック証券のIPO取扱いについて詳しく調べてみました。抽選ルールやメリット・デメリット、そして手数料を安く抑える裏技について調べました。またIPO目的の口座開設者は少ないと考えられるため、IPO取扱いが行われると …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。