HCSホールディングス(4200)のIPOがジャスダックに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が務め公開株数630,000株、オーバーアロットメント94,500株です。上場規模は想定発行価格1,730円から計算すると約12.5億円になります。

上場規模や事業に問題はないため全力で獲得を目指したいと思います。問題なのは上場日程ですよね。

※HCSホールディングス公式サイト引用

HCSホールディングスではDX投資が増加することが見込まれるため、顧客のデジタル化支援に重点を置き、既存ビジネスで収益を確保していきながらDX関連ビジネスを推進するそうです。

IT部門や大手システムインテグレータとのビジネスに加え、事業部門とのダイレクトビジネスを拡大するそうです。昨今収益が上がっているDX関連も手掛けています。

競合する企業も多く存在しますが、SIサービスそのものがIPOで人気のため需給の不安はありません。毎回初値だけ高くなりその後急落のパターンもよくあります。

深く考えずにIPO抽選に参加しIPOに当選すれば初値売りでよいでしょう。欲張ると痛い目を見ることも多いです。と言うことで内容を詳しく見ていきたいと思います!!

HCSホールディングス(4200)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | 情報・通信業 |

| 事業内容 | 情報サービス事業、ERP事業、デジタルマーケティング事業を営むグループ会社の経営管理及びそれに付帯する業務 |

| 上場日 | 6月24日 |

| ブックビルディング期間 | 6月09日~6月15日 |

| 想定価格 | 1,730円 |

| 仮条件 | 1,660円~1,800円 |

| 公開価格 | 1,800円 |

| 初値結果 | 2,210円(公開価格1.23倍) |

| 監査人 | 三優監査法人 |

【手取金の使途】

手取概算額566,976千円については、「1新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限150,406千円と合わせた手取概算額合計上限717,382千円について、①情報サービス事業におけるサービスの拡大費用、②借入金の返済に充当する予定であります。

①情報サービス事業におけるサービスの拡大費用 401,382千円

デジタルトランスフォーメーション(DX)を推進すべく、クラウド移行等のデジタル化支援を強化するとともに、従来からある企業のIT部門及び大手システムインテグレータとのビジネスの拡大に加え、企業の事業部門とのダイレクトビジネスを拡大するために、優秀な人材の確保等を目的としたエンジニア及び外部エンジニアの人件費等として401,382千円を充当する予定であります。

②借入金の返済 316,000千円

2022年3月期に調達資金を充当し借入金を返済することにより、財務体質の改善・充実を図ることを計画しております。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 360,000株 |

| 売出株数 | 270,000株 |

| 公開株数(合計) | 630,000株 |

| オーバーアロットメント | 94,500株 |

| 上場時発行済み株数 | 2,520,000株(公募分を含む) |

| 想定ベースの時価総額 | 約34.5億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 丸三証券 水戸証券 岩井コスモ証券 エイチ・エス証券 東海東京証券 東洋証券 むさし証券 藍澤證券 極東証券 |

| 委託見込 | SBIネオトレード証券 LINE証券 |

HCSホールディングス(4200)上場評判とIPO分析

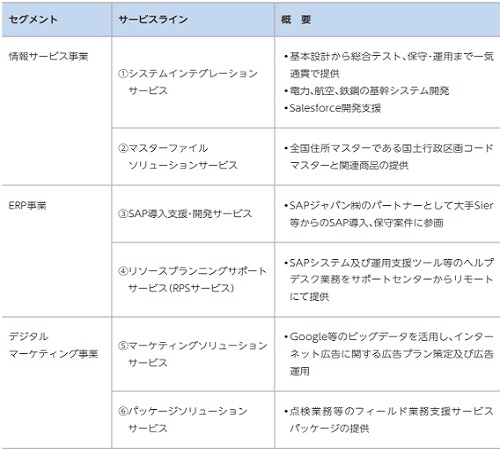

想定発行価格1,730円を基に吸収金額を算出すると約10.9億円となり、オーバーアロットメントを含めると約12.5億円規模の上場となります。IT系の企業のため軽く吸収すると思います。同社グループは、HCSホールディングスと連結子会社6社、さらに関連会社1社により構成されています。情報サービス事業、ERP事業、デジタルマーケティング事業を主たる業務としています。

純粋持株会社でありグループ経営戦略の策定、コーポレート・ガバナンスの構築、経営資源のグループ内最適配分などを行っています。

情報サービス事業ではシステムインテグレーションサービスとマスターファイルソリューションサービスを行います。

システムインテグレーションサービスでは製造や運輸、公共、金融等の幅広い分野において、大手エンドユーザ系情報子会社や大手システムインテグレータ等の開発案件に2次請けとして参画し、常駐型を中心に業務ソフトウェアの設計や開発、保守及び運用サービスを提供しています。

※有価証券届出書引用

業務ソフトウェア開発においては、システム機能や入出力データの概要を決定する「基本設計」、システムの内部処理を設計する「詳細設計」、プログラムを作成する「製造・単体テスト」、各プログラムの連携を確認する「結合テスト」、システム全体機能や性能を確認する「総合テスト」を行っています。

同社グループでは、設備投資規模が大きい電力・航空・鉄鋼業のエンドユーザ系情報子会社を主要顧客としており、長年に亘る顧客企業との信頼構築や、これまでの経験で築き上げてきた業務知識を基に継続的な取引を行います。

マスターファイルソリューションサービスでは、同社グループの前身となるリッカー株式会社の電算センターにて、顧客管理を目的に住所マスターが開発され、1970年に同センターが子会社化される際に事業譲渡を受けた後、1972年より外販を開始しています。

全国住所マスターである国土行政区画コードマスター及び関連製品・サービス等を提供しています。

※有価証券届出書引用

ERP事業ではSAPジャパン株式会社よりサービスパートナー認定を取得しています。※SAP導入支援・開発サービス

大手コンサルティングファームや大手システムインテグレータ等からのSAP導入・保守案件に2次請けとして参画し、常駐型を中心に独SAP社のERPソフトウェア導入支援、カスタマイズ、アドオン開発、保守及び運用サービスを提供しています。

ERPソフトウェアとは調達・購買、製造・生産、物流・在庫管理、販売・受発注管理、人事・給与、財務・会計等の業務データを相互に参照・連携できるように各業務機能を共通のシステム基盤のもとに統合したソフトウェアを指します。

この他、同事業ではSAPシステム及び運用管理ツール等の保守・運用及びヘルプデスク業務について、同社グループのサポートセンターからリモートによる支援サービスを提供しています。

顧客はシステム運用のために個別に技術者を抱えることなく、適宜必要なだけのリソースのみを利用する事でコストダウンを図ることができます。

※有価証券届出書引用

デジタルマーケティング事業ではマーケティングソリューションサービスを提供しています。

インターネットの普及により、情報流通量は飛躍的に増加しており、膨大な情報の中から自社の商品・サービスに関心を持つユーザー層を見つけ、最適な情報を提供することが、マーケティング上の大きな課題になっています。

インターネットユーザーの多くは、Googleに代表される検索エンジンを利用して情報を探しており、これらのユーザーを顧客のWebサイトに効率良く集客し、商品購入や問い合わせ会員登録等の成果に導くために、インターネット広告に関する広告プラン策定及び広告運用等のサービスを提供しています。

また、パッケージソリューションサービスとして、点検・検査報告書作成アプリケーションである点検エースの開発・販売を行います。

本製品は紙の報告書をタブレットPCに置き換えるために開発されたソフトウェアであり、紙媒体の利用が多かった検査報告書の作成業務を電子化することで、作業の効率化を実現する製品となっています。

主力事業はSIサービス(システムインテグレーションサービス)になると思います。IPOではそれなりに人気の事業ですよね。

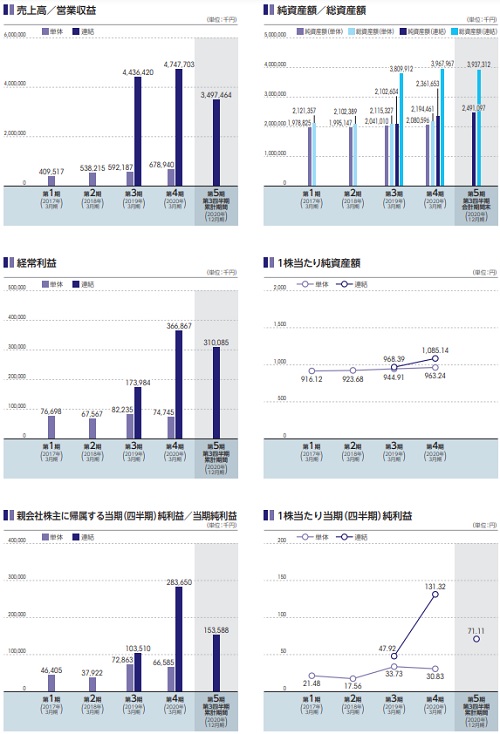

HCSホールディングス(4200)の企業財務情報と配当性向

| 回次 | 第3期 | 第4期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 4,436,420 | 4,747,703 |

| 経常利益 | 173,984 | 366,867 |

| 親会社株主に帰属する当期純利益 | 103,510 | 283,650 |

| 包括利益 | 104,538 | 286,449 |

| 純資産額 | 2,102,604 | 2,361,653 |

| 総資産額 | 3,809,912 | 3,967,967 |

| 1株当たり純資産額 | 968.39 | 1,085.14 |

| 1株当たり当期純利益金額 | 47.92 | 131.32 |

| 自己資本比率(%) | 54.90 | 59.07 |

| 自己資本利益率(%) | 5.04 | 12.79 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 168,522 | 239,725 |

| 投資活動によるキャッシュ・フロー | 1,452 | △69,837 |

| 財務活動によるキャッシュ・フロー | △195,022 | △185,234 |

| 現金及び現金同等物の期末残高 | 916,170 | 900,746 |

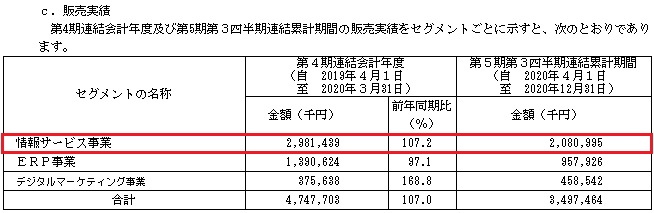

- 売上高3,497,464千円

- 営業利益285,408千円

- 経常利益310,085千円

- 親会社株主に帰属する四半期純利益153,588千円

第2四半期連結会計期間では、感染症拡大の影響により一部の取引先における開発案件の延期や規模縮小が発生したことで、受注確保に苦戦を強いられています。

第3四半期連結会計期間に入り、開発要員の稼働率が確実に改善されてきており注力しているDX領域において、デジタルマーケティング事業における業績が大きく伸長したほか、情報サービス事業で展開しているSalesforce導入支援及び保守運用サービスが堅調に推移し、第1四半期連結会計期間を超える売上高と営業利益を確保することができています。

その結果、第3四半期連結累計期間では、売上高は予算未達ながらも、デジタルマーケティング事業やSalesforce導入支援及び保守運用サービスの貢献に加え、コロナ禍における経費削減により営業利益は大幅な予算達成となっています。

HCSホールディングス(4200)の株主状況とロックアップについて

会社設立は2016年7月01日、東京都江東区東陽二丁目4番38号に本社を構えます。社長は加藤俊彦氏(1951年3月6日生まれ)、株式保有率は2.23%(58,400株)です。従業員数31人で臨時雇用者2人、平均年齢48.3歳、平均勤続年数3.6年、平均年間給与6,011,107円です。連結従業員数は428人で臨時雇用者50人です。

セグメント別従業員数は情報サービス事業307人(臨時37人)、ERP事業84人(臨時11人)、デジタルマーケティング事業6人(臨時0人)、全社共通31人(臨時2人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 宮本 公 | 501,600株 | 19.19% | ○ |

| 日本ユニシス株式会社 | 372,000株 | 14.23% | ○ |

| 株式会社東陽建物 | 202,800株 | 7.76% | ○ |

| HCSホールディングス従業員持株会 | 146,800株 | 5.62% | ○ |

| 牟田口 陽介 | 123,600株 | 4.73% | ○ |

| AGキャピタル株式会社 | 120,000株 | 4.59% | ○ |

| 沖電気工業株式会社 | 120,000株 | 4.59% | △ |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である宮本公並びに当社株主である日本ユニシス株式会社、株式会社東陽建物、HCSホールディングス従業員持株会、株式会社きんでん、株式会社みずほ銀行、株式会社三菱UFJ銀行、ワールドビジネスセンター株式会社、~省略~ は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年12月20日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

また、当社株主であるAGキャピタル株式会社及びみずほ成長支援第3号投資事業有限責任組合は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月21日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、その売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等は除く)等は行わない旨合意しております。

※有価証券届出書(新規公開時)引用

上位株主には180日間(2021年12月20日まで)のロックアップが付与されています。また、ロックアプ解除倍率の設定はありません。

AGキャピタルとみずほ成長支援第3号投資事業有限責任組合には別途90日間(2021年9月21日まで)のロックアップと発行価格の1.5倍以上のロックアップ解除の設定が設けられています。

親引けは12,000株を上限として従業員持株会が引受ける予定となっています。また沖電気工業株式会社は売出しにより全ての株式を売却することになっています。

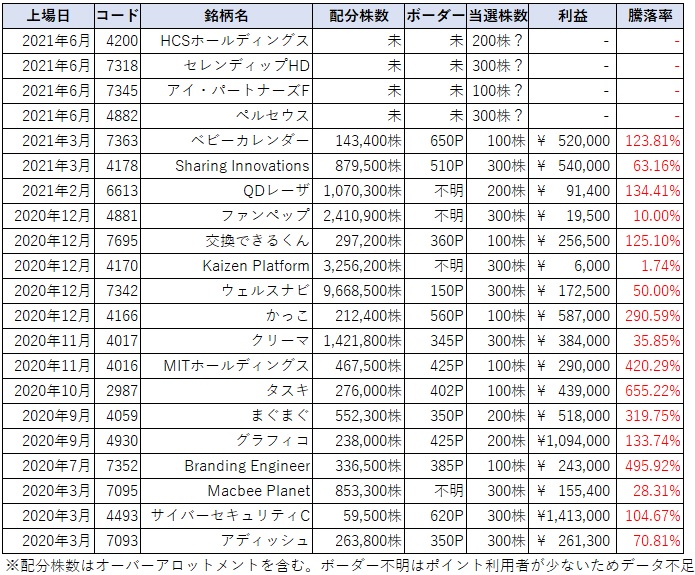

HCSホールディングス(4200)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。SI中堅企業なのでIPOでも人気が見込めると思いましたが、ロックアップが掛かっていない一般株主が問題のようです。IPOチャレンジポイントを使った投資を行おうと考えていただけに残念です。

IPOラッシュで抽選参加申込みに苦戦中です。実質的には創業50周年を迎えていますが、二次請けのため収益に問題がある可能性があります。外注費の増加もあるのではないかとの観測があります。

主幹事がSBI証券のため何かと話題性があると思いますが、一般的な評価では初値が伸び悩むようです。どうすればいいのかは自己判断でお願い致します!

修正値2,600円~3,000円

※注目度B

2022年3月期の連結業績予想では売上50.54億円となり前期比6.22%増、経常利益4.07億円となり前期比2.26%増を見込んでいます。

四半期利益は2.31億円となり前期比11.06%増を予想しています。また配当が20円出るため配当利回りは1.11%になります。

ありきたりの事業ではあるものの吸収額が13.0億円と小ぶりのため、状況によって初値2倍が見えてくる気がします。難しいIPOになりIPOチャレンジポイントを悩みます。ポイント当選で100株配分だと絶望感があるかもしれません。

EPSは94.33なのでPERは19.08倍、BPS1,310.40なのでPBRは1.37倍になります。上場ラッシュでなければ初値2.3倍が見えていたいように感じます。

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 535,400株 | 84.98% |

| みずほ証券 | 31,500株 | 5.00% |

| 丸三証券 | 12,600株 | 2.00% |

| 水戸証券 | 12,600株 | 2.00% |

| 岩井コスモ証券 | 6,300株 | 1.00% |

| エイチ・エス証券 | 6,300株 | 1.00% |

| 東海東京証券 | 6,300株 | 1.00% |

| 東洋証券 | 6,300株 | 1.00% |

| むさし証券 | 6,300株 | 1.00% |

| 藍澤證券 | 3,200株 | 0.51% |

| 極東証券 | 3,200株 | 0.51% |

SBI証券主幹事で株数はOAを含め724,500株になります。このパターンは200株配分でしょうか?まさかの100株配分ではないと思います。

意外と店頭系の証券会社が多く驚いています。丸三証券が上位に食い込んでいます。ネット抽選も行われているため口座開設している方は参戦しておきましょう。Twitterで仲良くさせて頂いている方が直近で当選していました。

岩井コスモ証券

岩井コスモ証券のIPOルールをわかりやすく解説したいと思います。後期型抽選方式を採用していますが「いまいちわかりにくい」と思う読者も多いようです。 通常のIPOとの大きな違いは需要申し込みの他に「購入申し込み」を行わなけ …

面倒な方はSBI証券に資金を集中させて参加株数を多めにしておく方法でもよいと思います。100株抽選参加でも引きが強い方は当選できますけどね。

また今回もSBIグループということでSBIネオモバイル証券からも抽選に参加できると思います。セレンディップ・ホールディングス(7318)もSBI証券主幹事なのでどちらにも申込んでおきたいと思います。

ひとかぶIPOというサービスを行っています。1株でも良いからIPOに当選するとモチベーションが上がりますからね!

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

むさし証券は資金不要でIPO抽選に参加できるためできれば口座を開設しておきましょう。当選者をたまにお見かけします。

むさし証券(旧そしあす証券)のIPO抽選ルールを調べてみました。以前は前受金が必要でしたが、現在は前受金不要に変更されIPO抽選に参加できる機会が増えました。口座数も多くなることが予想されますが、資金移動なしで抽選に参加 …

HCSホールディングスのIPOチャレンジポイントボーダーラインを考察!

IPOチャレンジポイントのボーダーラインを今回も考えてみたいと思います。SBI証券引受け分は50万株を超えてくると考えられるため200株配分だと予想できます。しかし、その予想を裏切ることがあるため最終的には自己判断になります。

HCSホールディングスのIPOチャレンジボーダーラインは200株前提として400P近くになるのかもしれません。個人的にはそれ以上つぎ込むのが勿体ない気がします。

ポイントを使うに使えない銘柄が続いているような気がします。「これは行ける!」と思った銘柄でもポイントが足らなくて落選になるケースが続いています。

微妙な銘柄だと全ポイントを使うことが勿体ないため温存している投資家も多くいます。最近もご連絡があり750P近く保有されていました。ポイントインフレ中なので早めに使いたい投資家も多いと思います。

毎回ポイントの使うタイミングに悩みますよね。と言うことで今回も悩毎ましょう!!

SBI証券が主幹事のため今回もSBIネオトレード証券でIPOの取扱いが行われると思います。資金不要でIPO抽選に参加できるため口座を開設している方は申込んでおきましょう。

期間限定になりますが、タイアップ特典が付き現金2,000円をプレゼントさせて頂いています。よかったらご参加ください。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| クロスキャット(2307) | PER21.01倍 | PBR2.15倍 |

| システム情報(3677) | PER21.64倍 | PBR5.39倍 |

| PCIホールディングス(3918) | PER22.86倍 | PBR1.96倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年3月31日~2026年3月30日 | 334,400株 | 813円 |

| 2018年6月04日~2026年6月03日 | 120,000株 | 813円 |

ストックオプション(新株予約権)は454,400株の全株が行使期限に入っています。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。HCSホールディングス(4200)IPOの評価と申し込みスタンスまとめ

HCSホールディングスのIPOは単独上場であれば初値2倍以上になる可能性が高いと思います。ただ例年であれば6月上場は10社程度となりますが、2021年は上場数が多くなりそうです。

※HCSホールディングス公式サイト引用

このままだと20社程度6月だけで出てきそうです。毎回思いますが分散して上場すればいいのに!?と感じます。大手予想もチクリと話しているようです。

業績期待ができる分野なので仕事さえ回ってくれば収益につながると思います。連結で利益が伸びていることで今期も期待しておきましょう。

また、同社の潜在株式数は454,400株となり、発行済株式数2,520,000株の18.0%に相当するそうです。新株予約権(ストックオプション)が行使された場合には希薄化が起きる可能性があるようです。

業務の一部を外注しているようですが、どこでも行っているため心配はないでしょう。プロジェクト次第だと思います。

公募組はIPO当選を目指して全力で申込んでおきましょう。SBI証券主幹事って色々と予想外のことが起きるため面白いと思います。残念なことも多いですけどね!

大和証券グループのCONNECT(コネクト)の口座開設準備はできていますか?テレビCMを行っているためご存知の方も多いと思います。

実はIPO抽選も行っていて単元株の配分が行われています。下記記事でIPOルールを解説しているのでよかったら参考にしてください!!

大和コネクト証券でIPOの取扱いが発表されました。IPOルールや抽選に参加する際の注意事項などを徹底的にまとめてみたので、応募を行う前に確認を行っておきましょう。実は凄いことに気が付きました。当選確率を高める方法 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。