ボードルア(4413)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、抽選に参考になるような情報を評価してみたいと思います。

主幹事はSMBC証券が務め公開株数1,400,200株、オーバーアロットメント210,000株です。上場規模は想定発行価格1,850円から計算すると約29.8億円になります。

吸収金額はマザーズにしては荷もたれ感がありますが、ボードルアIPOは利益が見込めると思います!

※ボードルア公式サイト引用

ITインフラ分野を中心とした専門性の高い技術力を持つ企業になり、クラウド導入支援や通信ネットワークの設計や構築、運用などを行っている企業です。またセキュリティ構築も行います。

IPOでは人気が見込める案件のため積極的に抽選に参加するつもりです。業績も好調に推移しているため初値利益が見込めると思います。

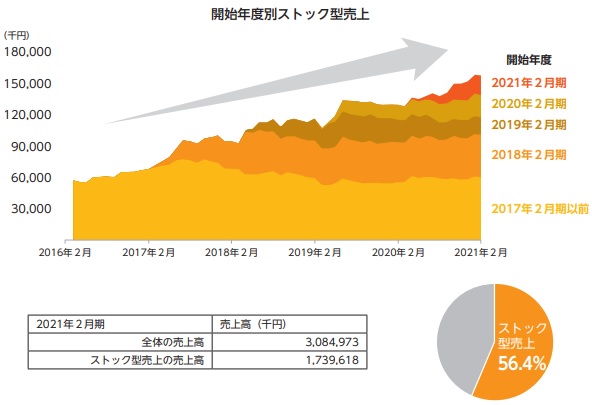

ストック型売上による収益も増加傾向にあり売り上げ全体の56.4%まで拡大しています※2021年10月27日調べ

ボードルア(4413)IPOの上場基本データと引受幹事について調べました

| 項目 | 上場基本データ |

| 上場日 | 11月30日 |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | ITインフラストラクチャにおけるクラウド導入支援、5G/IoT対応ネットワークインテグレーション及びセキュリティ構築運用等 |

| ブックビルディング | 11月12日~11月18日 |

| 想定価格 | 1,850円 |

| 仮条件 | 1,850円~2,000円 |

| 公開価格 | 2,000円 |

| 初値結果 | 2,750円(公開価格1.38倍) |

| 企業情報 | https://www.baudroie.jp/ |

| 監査人 | 有限責任監査法人トーマツ |

| 手取金の使途 |

|

| 項目 | 株数データ |

| 公募株数 | 590,000株 |

| 売出株数 | 810,200株 |

| 公開株数(合計) | 1,400,200株 |

| オーバーアロットメント | 210,000株 |

| 上場時発行済み株数 | 7,790,000株(公募分を含む) |

| 想定ベースの時価総額 | 約144.1億円 |

| 幹事団 | SMBC日興証券(主幹事) みずほ証券 SBI証券 野村證券 いちよし証券 松井証券 楽天証券 |

| 委託見込 | DMM.com証券 |

ボードルア(4413)の上場に伴う評判とIPO分析を行いました

想定発行価格1,850円を基に吸収金額を算出すると約25.9億円となり、オーバーアロットメントを含めると約29.8億円規模の上場となります。同社が提供するサービスは、システムの中でもこのITインフラストラクチャ分野に特化したプロフェッショナル集団として関連技術の開発に注力することにより、常に最先端の技術ナレッジを蓄積することが可能となっています。

これらの技術を活用した情報システムの構築や運用、業務効率化のご提案等を通じて、顧客が抱える各種課題の解決に努めています。

※有価証券届出書引用

同社はITインフラストラクチャにおける、ITコンサルティング、設計構築を行うマルチベンダー構築支援、運用保守を行うマネージドサービス、オンプレミスだけでなくクラウド上でITインフラストラクチャを稼働されるクラウド基盤導入支援を行っています。

行う事業の契約形態には請負契約、準委任契約、派遣契約等があります。

また基本的なネットワーク・サーバーに加え、SDNやセキュリティ、ワイヤレス接続、ロードバランサー、クラウド、サーバー仮想基盤、など特に専門性の高い領域にも注力しているそうです。

※有価証券届出書引用

同社はITインフラストラクチャにおける、コンサルティングから保守運用まで、高度な顧客ニーズに応えるサービスと技術を提供しています。

ITインフラストラクチャの新規導入やシステム更改における現状の課題や要望をヒアリング、そして要件定義を行い設計します。

得意分野である基本的なネットワーク・サーバーの構築の他、近年需要が高い仮想化やロードバランサー、セキュリティ、ワイヤレスなどの設計や検証、構築も支援しています。

構築後は導入から運用などのサービス提供を行っています。

※有価証券届出書引用

売上はプロジェクト別売上とストック型売上があります。

ストック型売上はシステムの保守運用維持費用として月額報酬を受領し、継続性が高く安定収益の基盤となっているそうです。

1年以上継続してサービス提供を行う契約が年々増えていてストック型売上も毎年増加傾向にあるそうです。今後も継続性の高い案件は安定した収益の柱になると見込んでいます。

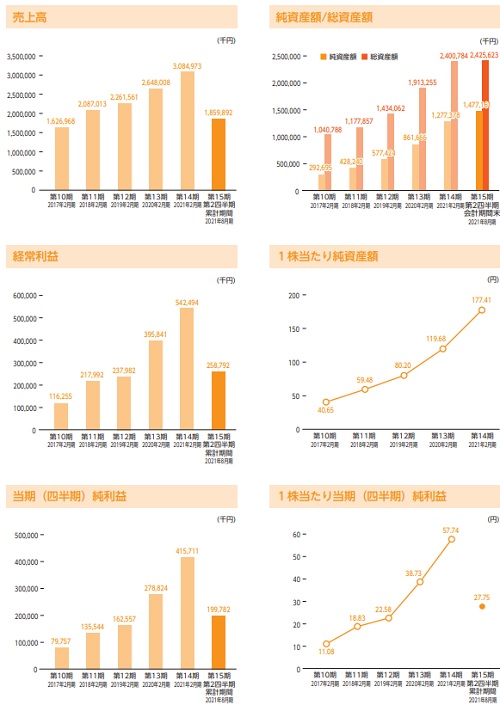

ボードルア(4413)の経営指標と業績状況を確認してみました

| 回次 | 第13期 | 第14期 |

| 決算年月 | 2020年2月 | 2021年2月 |

| 売上高 | 2,648,008 | 3,084,973 |

| 経常利益 | 395,841 | 542,494 |

| 当期純利益 | 278,824 | 415,711 |

| 資本金 | 50,000 | 50,000 |

| 純資産額 | 861,666 | 1,277,378 |

| 総資産額 | 1,913,255 | 2,400,784 |

| 1株当たり純資産額 | 119.68 | 177.41 |

| 1株当たり当期純利益金額 | 38.73 | 57.74 |

| 自己資本比率(%) | 45.04 | 53.21 |

| 自己資本利益率(%) | 38.75 | 38.87 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 437,718 | 352,910 |

| 投資活動によるキャッシュ・フロー | △39,953 | 85,727 |

| 財務活動によるキャッシュ・フロー | △9,372 | △64,175 |

| 現金及び現金同等物の期末残高 | 1,206,244 | 1,580,707 |

- 売上高1,859,892千円

- 営業利益261,194千円

- 経常利益258,792千円

- 四半期純利益199,782千円

ボードルア(4413)の株主状況とロックアップについて調べました

会社設立は2007年4月20日、東京都港区赤坂九丁目7番1号に本社を構えます。社長は冨永重寛氏(1981年8月05日生まれ)、株式保有率は59.17%(4,391,590株)です。従業員数639人で臨時雇用者0人、平均年齢27.4歳、平均勤続年数3.2年、平均年間給与3,650,000円です。

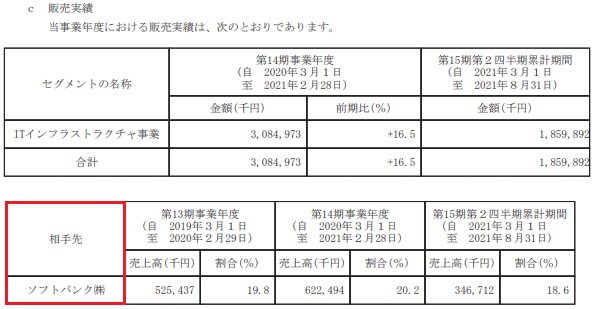

セグメントはITインフラストラクチャ事業の単一セグメントです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 冨永 重寛 | 4,391,590株 | 59.17% | ○ |

| 藤井 和也 | 1,696,750株 | 22.86% | ○ |

| 程島 義明 | 439,160株 | 5.92% | ○ |

| 小林 剛士 | 400,000株 | 5.39% | ○ |

| 三幣 尚史 | 100,000株 | 1.35% | ○ |

| 森谷 岳史 | 80,000株 | 1.08% | ○ |

| 汐留パートナーズ | 25,200株 | 0.34% | △ |

| 森 元嗣 | 25,200株 | 0.34% | ○ |

上位株主には180日目(2022年5月28日まで)のロックアップが付与されています。ロックアップ解除倍率の記載はありません。

また、上場前の第三者割当等による募集株式等の割当で割当を受けた者との間には継続所有等の確約を行っています。

親引けはありません。

ボードルア(4413)IPOの初値予想と幹事引受け株数をチェックしました

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲は想定発行価格を下限として上限方向に150円広げられ、1,850円~2,000円に決定しました。吸収金額は最大で32.2億円、時価総額155.8億円になります。

人気業態の成長株と言うことでかなり注目されているようです。本来であれば大きな利益を狙える銘柄と思いますが、昨今の初値買い需要のなさから予想値も低くいようです。

コロナ禍によりDX関連の受注拡大や働き方改革など追い風も吹いている業態です。ただし吸収金額が大きく懸念材料もあります。

修正値2,500円~2,700円

※注目度B

大手予想の下限が500円引き上げられたためIPO参加スタンスは前向きに考えています。

公開株数も多いため公募組は当選のチャンスだと思います。公開価格割れはないと思いますがこのクラスのIPOを狙わないと当選は難しいと思います。

業績は2022年2月期の単独業績予想が出ており、売上39.20億円で前期比27.11%増、経常利益6.41億円で前期比18.27%増になります。

四半期利益は4.79億円で前期比15.42%増を見込んでいます。業績が右肩上がりのため業績面の不安は現時点でなさそうです。また公開価格が2,000円で決まった場合の指標はEPS65.23からPER30.66倍、BPS358.57からPBR5.58倍になります。

上場時点で配当金や株主優待の設定はありません。

類似企業比較では成長性を考慮すれば妥当な株価設定だと思います。業績が頭打ちとなればPER25倍程度が参考値になるようです。

需給のポイントは機関投資家が参戦するかどうかだと思います。個人投資家だけの参戦だと初値は厳しい数値になると思います。

| 幹事名 | 割当株数 | 引受割合 |

| SMBC日興証券(主幹事) | 1,260,200株 | 90.00% |

| みずほ証券 | 42,000株 | 3.00% |

| SBI証券 | 28,000株 | 2.00% |

| 野村證券 | 28,000株 | 2.00% |

| いちよし証券 | 14,000株 | 1.00% |

| 松井証券 | 14,000株 | 1.00% |

| 楽天証券 | 14,000株 | 1.00% |

公開株数が多いため主幹事のSMBC日興証券からの当選期待になると思います。ネット抽選組も160万株以上あるため当選が期待できそうです。

新規口座開設者は3ヶ月間ブロンズ枠で抽選参加できるため当選確率が少し上がります。詳しくは下記記事を参考にして頂ければと思います。

SMBC日興証券のIPO抽選ルールについて徹底的に調べました。個人的にも過去の当選履歴から一番IPOに当選できている証券会社かもしれません。IPO取扱い数も業界最高水準のため、口座がない方は早めに作っておいたほうがよいと …

資金不要でIPO抽選に参加できるのは野村證券といちよし証券、松井証券の3社になります。

松井証券

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

また、Funds(ファンズ)で新しいキャンペーンが始まったのでご紹介したいと思います。口座開設だけでAmazonギフト券が1,000円分プレゼントされます。

期間が2021年12月20日までと長めに設定されています。今回は人数制限などがありません。下記記事に内容を詳しくまとめたので興味があればご利用ください。

Funds(ファンズ)の口座開設で現金1,500円が貰えるキャンペーンが始まりました。しかもプレゼント付与がはやいためそのまま投資に利用することもできます。投資デビュー応援キャンペーンとして今回は行われます …

類似企業のPERやPBRを調べました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| サイバートラスト(4498) | PER37.76倍 | PBR3.75倍 |

| セラク(6199) | PER22.8倍 | PBR6.18倍 |

| ネットワンシステムズ(7518) | PER21.35倍 | PBR4.56倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2020年6月01日~2030年5月31日 | 25,200株 | 82円 |

| 2022年2月28日~2030年2月18日 | 184,600株 | 105円 |

| 2023年3月01日~2030年2月18日 | 12,600株 | 689円 |

ストックオプション(新株予約権)は25,200株が上場時に行使期限を迎えます。行使条件の設定はないため行使可能です。

ボードルア(4413)IPOの評価と申し込みスタンス!まとめ

ボードルアIPOは利益が狙える銘柄だと思います。そして公開株数が多いため当選の期待が通常よりも高めです!

※ボードルア公式サイト引用

同社はこれまで蓄積してきた技術ナレッジをエンタープライズ企業へ重点的に展開し、更なる売上の向上につなげるそうです。

事業もクラウドやセキュリティーなどIPOでも人気の事業を行い、売上が年率20%前後も伸びているんですよね。

上場後もこの勢いが続くのであれば吸収金額が多少大きくても買われると思います。個人投資家だけの需要では盛り上がりに欠けるため、機関投資家の参戦が必要だと思います。

仮条件で株価を引き上げてくる可能性もあると思います。IT系の企業で業績が伸びていれば人気でしょう!!

FOLIO ROBO PROの成績が一般的なロボアドバイザーよりも良いそうです。詳しく内容を調べてみたのでよかったら参考にしてください。

ロボアドの中でもAIに力を入れている商品設計になっているようです。

FOLIO(フォリオ)から新しいロボアドバイザーが登場し話題となっています。ROBOPRO(ロボプロ)というサービスになり評判や評価を確認してみたいと思います。実績もサイト上に公開されています。これまで一般投資家に公開 …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!](https://ipokimu.jp/wp-content/uploads/2021/10/fc85e300d9fb389729b96fe784c57a49.jpg)