アシロ(7378)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事は野村證券が務め公開株数4,203,200株、オーバーアロットメント630,400株です。上場規模は想定発行価格1,120円から計算すると約54.1億円になります。

株数が多く当選確率が高いIPOの登場です。ただしVC売出し色が強い案件のため詳細をチェックしておきましょう!

※アシロ公式サイト引用

収益の大部分を占めるリーガルメディアはストック型の収益構造となっています。同社からすると安定的な成長を目指すことが出来るビジネスモデルだそうです。

ただ競合も多い分野でしょう。そのため新たな事業を成長させ、より強固な収益基盤を築くことが上場後の課題でもあります。

個人的に気になるのはウェブメディア運営のため大手検索サイトからの流入により収益が増減する構造です。現在は自然検索経由によるユーザー流入が主たる経路となっているようです。

またコロナ禍により一時的に新規獲得件数及び解約件数への悪影響があったそうです。現在は有効求人倍率の持ち直しに伴って回復傾向で推移しています。

アシロ(7378)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | サービス業 |

| 事業内容 | 弁護士業界とITを結びつけたリーガルメディアサイトの運営等 |

| 上場日 | 7月20日 |

| ブックビルディング期間 | 7月02日~7月08日 |

| 想定価格 | 1,120円 |

| 仮条件 | 1,120円~1,160円 |

| 公開価格 | 1,160円 |

| 初値結果 | 1,480円(公開価格1.28倍) |

| 企業情報 | https://asiro.co.jp/ |

| 監査人 | EY新日本有限責任監査法人 |

【手取金の使途】

手取概算額843百万円については、運転資金として広告媒体費に係る資金、採用費に係る資金及び採用後の従業員人件費に係る資金に充当する予定。広告媒体費とは営サイトへのユーザー流入数の増加を目的として広告(主にはGoogle広告及びYahoo!広告におけるリスティング広告)の活用を行っており、当該広告出稿費用に充当いたします。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 829,000株 |

| 売出株数 | 3,374,200株 |

| 公開株数(合計) | 4,203,200株 |

| オーバーアロットメント | 630,400株 |

| 上場時発行済み株数 | 6,829,000株(公募分を含む) |

| 想定ベースの時価総額 | 約76.5億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 楽天証券 マネックス証券 松井証券 岡三証券 いちよし証券 岩井コスモ証券 |

| 委託見込 | 岡三オンライン証券 SBIネオトレード証券 DMM.com証券 |

アシロ(7378)上場評判とIPO分析

想定発行価格1,120円を基に吸収金額を算出すると約47.1億円となり、オーバーアロットメントを含めると約54.1億円規模の上場となります。上場規模がやや大きめとなりIPOでは避けられる傾向にあるVCの出口案件になります。同社グループは、社会的基盤である法律・弁護士業界とインターネットを結びつけた事業を営んでいます。

具体的にはデジタル技術やウェブマーケティングノウハウを活用して、インターネット上で法律情報や弁護士情報等を提供する「リーガルメディア関連事業」を主要事業としています。

当該事業を拡大する中で蓄積した弁護士業界のネットワークや知見、インターネット上での求職者の集客ノウハウを活かし、主に弁護士有資格者の人材紹介サービスを提供する「リーガルHR事業」を2020年より開始しています。

沿革を確認すると2009年11月に(旧)株式会社アシロを設立しています。

※有価証券届出書引用

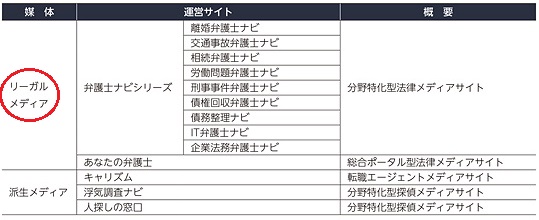

リーガルメディア関連事業は、弁護士を主な顧客とする「リーガルメディア」と、弁護士以外の広告主を顧客とする「派生メディア」に分類されます。

収益の大部分はリーガルメディアが占めており、収益は主に月額定額の掲載料収入であり、掲載枠数の増加に比例して収益が伸長するストック型の収益構造であることから、安定的な成長を目指すことが出来るビジネスモデルとなっています。

掲載料収入とは、サイト内の有料広告の掲載枠数に月額定額の掲載枠単価を乗じた金額になります。

※有価証券届出書引用

ユーザーはリーガルメディア・派生メディアとも原則として無料で閲覧することができ、メディアへ広告出稿をする弁護士・企業等の顧客から広告収入を得るビジネスモデルです。

派生メディアの報酬体系はユーザーからの問合せ数に応じた成果報酬型でありフロー収益となりますが、リーガルメディアの報酬体系は、サイト内の有料広告の掲載枠数に月額定額の掲載枠単価を乗じた広告収入を得るストック収益となっていることから、安定した収益を見込むことが可能だそうです。

業界でも大手のため収益に結びついていると思いますがなかなか厳しい業態だと思います。

※有価証券届出書引用

リーガルメディアは、弁護士を主な顧客としているメディアサイトであり「離婚弁護士ナビ」「交通事故弁護士ナビ」等、弁護士が取り扱う個別の事件分野に特化した弁護士ナビシリーズにより構成されています。

弁護士ナビシリーズは、離婚・交通事故・相続・労働問題・刑事事件・債権回収・債務整理・IT・企業法務の9つの事件分野で独立したサイトを運営しており、弁護士個人又は弁護士法人の広告の掲載を行っています。

派生メディアは「キャリズム」という転職エージェントを顧客としたメディアサイトと、「浮気調査ナビ」「人探しの窓口」という探偵事務所を顧客としたメディアサイトにより構成されています。

派生メディアは弁護士に相談・依頼するユーザーが有する派生ニーズに対応したメディアサイトです。

例として「キャリズム」については、労働問題で悩みを抱えるユーザーに対して、弁護士への相談を促すだけでなく、転職という選択肢も提供することがユーザーの潜在的なニーズを満たし、ユーザーの利益に資するという考えの下、サービスを開始したとあります。

同サービスはユーザーは無料で利用でき、ユーザーからの問合せ数に応じた成果報酬を掲載顧客より得ています。

アシロ(7378)の企業財務情報と配当性向

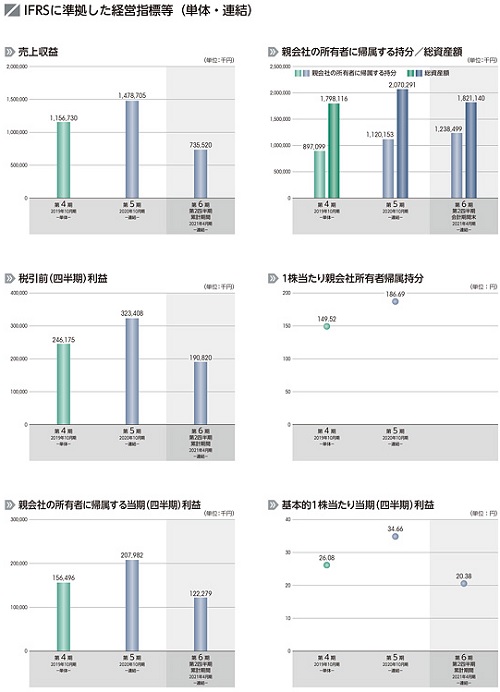

| 回次 | 第4期(単体) | 第5期(連結) |

| 決算年月 | 2019年10月 | 2020年10月 |

| 売上収益 | 1,156,730 | 1,478,705 |

| 税引前利益 | 246,175 | 323,408 |

| 親会社の所有者に帰属する当期利益 | 156,496 | 207,982 |

| 当期包括利益 | 156,990 | 209,227 |

| 親会社の所有者に帰属する持分 | 897,099 | 1,120,153 |

| 総資産額 | 1,798,116 | 2,070,291 |

| 1株当たり親会社所有者帰属持分 | 149.52 | 186.69 |

| 基本的1株当たり当期利益 | 26.08 | 34.66 |

| 親会社所有者帰属持分比率(%) | 49.89 | 54.11 |

| 親会社所有者帰属持分当期利益率(%) | 19.30 | 20.62 |

| 株価収益率 | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 250,680 | 237,218 |

| 投資活動によるキャッシュ・フロー | △38,515 | △54,582 |

| 財務活動によるキャッシュ・フロー | △102,021 | △14,119 |

| 現金及び現金同等物の期末残高 | 388,955 | 557,471 |

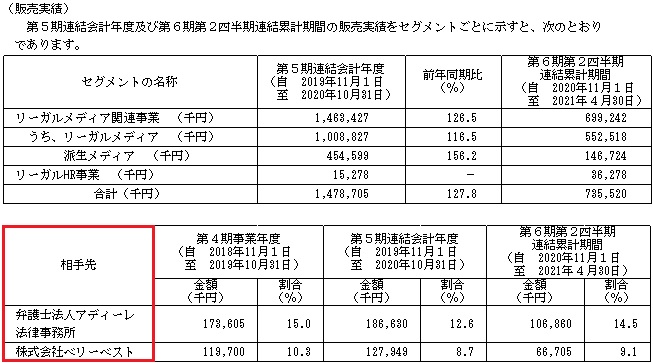

- 売上収益735,520千円(前年同期比2.8%減)

- 営業利益195,143千円(同31.6%増)

- 税引前四半期利益190,820千円(同32.9%増)

- 四半期利益は122,279千円(同39.9%増)

今期第2期において、収益の大部分を占めるリーガルメディアが、営業活動や契約後の顧客サポートを行うカスタマーサクセス活動の強化により、新規契約数を増加させるとともに解約率の引き下げに注力しています。その結果、2021年4月における掲載枠数は1,402枠(前年同月比11.5%増加)、掲載顧客数は543件(前年同月比26.0%増加)となり、順調に伸長しているそうです。

リーガルメディア関連事業とは、主に弁護士を顧客とするリーガルメディアや弁護士以外を顧客とする派生メディアの運営を指しています。

アシロ(7378)の株主状況とロックアップについて

会社設立は2016年4月18日、東京都新宿区西新宿七丁目7番6号に本社を構えます。社長は中山博登氏(1983年3月16日生まれ)、株式保有率は26.15%(1,836,000株)です。従業員数39人で臨時雇用者4人、平均年齢29.9歳、平均勤続年数2.4年、平均年間給与5,169,051円です。連結従業員数は44人で臨時雇用者6人となっています。

セグメント別ではリーガルメディア関連事業32人(臨時4人)、リーガルHR事業5人(臨時1人)、全社共通7人(臨時0人)となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| J-STAR二号投資事業有限責任組合 | 2,755,500株 | 39.25% | ○ |

| 中山 博登 | 1,836,000株 | 26.15% | ○ |

| MIDWEST MINATO, L.P. | 1,029,600株 | 14.67% | ○ |

| Pacific Minato Ⅱ, L.P. | 954,900株 | 13.60% | ○ |

| 川村 悟士 | 165,000株 | 2.35% | ○ |

| 河原 雄太 | 90,000株 | 1.28% | ○ |

| 宮﨑 淳平 | 60,000株 | 0.85% | × |

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人であるJ-STAR二号投資事業有限責任組合、MIDWEST MINATO, L.P.及びPacific Minato Ⅱ, L.P.は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年10月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと、グリーンシューオプションの対象となる当社普通株式を主幹事会社が取得すること及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く)を行わない旨合意しております。

当社の株主かつ新株予約権者である中山博登及び河原雄太は、主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年10月17日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等を行わない旨合意しております。

この他、川村悟士及び竹田津惇について2022年7月19日までの期間中、新株予約権の行使等を行わない合意がなされています。また中山博登と河原雄太も含みます。

※有価証券届出書(新規公開時)引用

上位株主には90日間(2021年10月17日まで)のロックアップが付与されています。ロックアップ解除倍率はベンチャーキャピタル等に対して発行価格の1.5倍以上となっています。

この他、新株予約権者にもロックアップが付与されています。

親引けは行われません。

アシロ(7378)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。仮条件範囲が上振れし1,120円~1,160円となりました。事前人気がよいとは言えなかったため下振れするとばかり考えていましたが、機関投資家のリサーチでは40円の上振れとなりました。

ただし大手予想を見る限りでは公開価格割れになる気がしています。難しい銘柄だと思いますが、ファンド出口案件のため損したくない方はスルーしておいたほうがよさそうです。

比較できる企業は弁護士ドットコムになります。しかしクラウドサインへの期待から弁護士ドットコムは買われているため同社に期待はできないようです。

さらに直近で業績鈍化傾向にあり、成長性が疑問視されているようです。大手では厳しい指摘が入っているようなので安易にIPO抽選に参加しないほうがよいのかもしれません。

修正値1,067円~1,200円

※注目度A

業績予想を確認すると2021年10月の連結業績予想が出ていました。売上収益は14.82億円となり前期比0.27%増、営業利益は3.41億円となり前期比2.71%増となります。

四半期利益は2.22億円となり前期比7.25%増を見込みます。成長性が鈍化しているような傾向となっています。売上に対しての上場規模もファンドが売り抜けたい感が伝わってきます。

仮条件発表時に株数の変更が行われていないため強気と判断できますが、直近の地合いから厳しい印象を受けます。

EPS35.54からPERは32.64倍、BPS321.67からPBRは3.61倍になります。

はっきり言えば、人気業態でありながら上場規模が大きくファンド出口案件のデメリットをカバーしきれていません。そのため公開価格割れ濃厚と言った判断だと思います。

流石に56.1億円の吸収は厳しいでしょう。また時価総額は79.2億円になります!今の地合いだとお勧めできないIPOと考えています。セカンダリーも厳しいと感じています。

| 幹事名 | 割当株数 | 引受割合 |

| 野村證券(主幹事) | 3,867,200株 | 92.01% |

| SBI証券 | 84,000株 | 2.00% |

| 楽天証券 | 42,000株 | 1.00% |

| マネックス証券 | 42,000株 | 1.00% |

| 松井証券 | 42,000株 | 1.00% |

| 岡三証券 | 42,000株 | 1.00% |

| いちよし証券 | 42,000株 | 1.00% |

| 岩井コスモ証券 | 42,000株 | 1.00% |

当選を狙うのであれば野村證券からの申込みを行っておきましょう。資金不要でIPO抽選に参加できます!

IPO的には好まれるIT事業となっていますが、ベンチャーキャピタルの出口案件になりIFRS(国際財務報告基準)を採用しています。しっかり業績を確認する必要がありそうです。

とは言え上場規模がそこまで大きくないため期待しておきたいと思います。公開株数が多いため野村證券でも当選確率は高そうです。IPOルールは下記記事にまとめています。

野村證券のIPOは当選できないのか自分の当選履歴をもとに考えてみました。インターネット口座と店頭口座のIPOルールについてもふれています。野村證券がIPOの主幹事になる確率は高いと過去データからもわかりますが、当選を …

またネット証券が幹事上位にある事から当選期待ができそうです。多くのIPOでは店頭系企業が幹事上位を占めることが多くなります。

マネックス証券は引受株数の100%を投資家に抽選で配分するため狙えそうです。

この他には後期型抽選の楽天証券が狙えそうです。SBI証券に比べると申込み者がかなり減ると思います。

松井証券

IPO投資に興味がある方は下記記事を参考にして頂けたらと思います!!

IPO投資に興味があってもやり方がわからないと言う方がいます。今回はIPO投資で成功し利益を出す方法を段階を追って説明します。これさえ読めばあなたもIPO投資家の仲間入り? IPOに1回当選すれば10万円以上の利益を狙う …

そして直近でIPOに参加してきたLINE証券でも取扱いの期待があります。利益よりも当選狙いで参加する投資家も多い気がしています。

IPOルールを詳しく調べてみたため、よかったら下記記事も参考にしてください。

LINE証券のIPOルールを徹底的にまとめました。そこであるデメリットにすぐに気が付いたため情報共有したいと思います。野村證券が取り扱うIPOをLINE証券で販売する流れになるため、抽選に参加できる機会が多いはずです。 …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| カカクコム(2371) | PER42.58倍 | PBR14.63倍 |

| CARTA HOLDINGS(3688) | PER17.4倍 | PBR1.99倍 |

| 弁護士ドットコム(6027) | PER705.93倍 | PBR96.65倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2018年3月31日~2027年3月30日 | 600,000株 | 129円 |

| 2018年3月31日~2027年3月30日 | 255,000株 | 140円 |

| 2018年3月31日~2027年3月30日 | 165,000株 | 123円 |

ストックオプション(新株予約権)は1,020,000株存在し全株数が行使期限に入っています。対象者は取締役と従業員になります。

様々な詳細条件が設定されていますが、簡単なところだと上場日から1年が経過した日以降に売却が可能と記載があります。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。アシロ(7378)IPOの評価と申し込みスタンスまとめ

アシロIPOはストック型収益構造となっていますが、YMYL媒体のため長期的にはどうなんでしょうね。上場時点での企業評価は高いと思います。

※アシロ公式サイト引用

上場できる売上と収益が上がっているため信頼性も高いはずです。そして弁護士ドットコム(6027)など類似企業で人気が高い企業の存在もあります。

あとは機関投資家が参戦してこないと吸収額的に個人では厳しいものがあります。

また同社も各種法的規制があり、当該基準に沿って適切な運用を行うなど法令遵守体制を整備・強化しているとあります。専門事業になるため落度はないと思いますが、予期せぬ規制などが気になるところです。

その他にはやはり「のれん」の存在です。のれんの償却についてはその効果の及ぶ期間(10年)を見積もっています。

2020年10月期の連結財務諸表では約11.4億円程度ののれん計上があるそうです。また、新株予約権による潜在株式数は1,020,000株であり、発行済株式総数6,000,000株の17.0%となっています。

筆頭株主のJ-STAR株式会社はケイマン籍のファンドとなっていました。大手予想を拝見してBBスタンスを決めたいと思います!!

IPO投資を行いながらクラウドファンディングにデビューしては如何でしょうか?1万円から投資ができるバンカーズでAmazonギフト券キャンペーンを行っています。

新規口座開設を行うと2,000円分のアマギフが貰えます。松井証券が株主となりミンカブやVCなども出資している企業になります。私は30万円の初期投資を行い追加入金は考え中です。

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

![【上場】BCC(ビーシーシー)[7376]IPOの初値予想!プラチナ株で初値3倍以上か](https://ipokimu.jp/wp-content/uploads/2021/06/c45caab7e854d0ddb0306ddafaf62484.jpg)