ペルセウスプロテオミクス(4882)のIPOがマザーズに新規上場承認されたので詳しくご紹介したいと思います。今回も業績や上場規模などを確認し、IPO抽選に参考になるような情報を評価してみたいと思います。

主幹事はSBI証券が単独で務め公開株数3,300,000株、オーバーアロットメント495,000株です。上場規模は想定発行価格870円から計算すると約33.0億円になります。

2020年3月24日上場となっていましたが上場中止となっていた案件です。そのため再承認案件になります。しかも主幹事がみずほ証券からSBI証券に変更され驚いています!

※ペルセウスプロテオミクス公式サイト引用

ファンペップ(4881)もみずほ証券からSBI証券に変更され市場に驚きを与えました。しかもうまく上場し公開価格を超える初値が付いています。

ファンペップの上場規模を調べると20.5億円で時価総額108.9億円で上場しています。公開価格は650円で初値は715円と10%公開価格を上回っています。ちなみに初値予想は630円の公開価格割れを大手は予想していました。

また2021年4月22日に上場したステラファーマ(4888)も公開価格460円に対して初値712円と54.8%公開価格を上回りました。上場規模は39.1億円で時価総額126.6億円です。

もしかしてバイオ株ブーム再来!?と思えるようなパフォーマンスが続いています。今回のペルセウスプロテオミクスも主幹事交代で上手く上場させてくるのかもしれません!

しかも売出しではなく全て公募株となっています。株数が多いため当選しやすいと思いますが6月22日上場が複数ありやばいです。

ペルセウスプロテオミクス(4882)IPOの上場基本データと引受幹事

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 医薬品 |

| 事業内容 | 医薬品等の研究開発、製造、販売 |

| 上場日 | 6月22日 |

| ブックビルディング期間 | 6月04日~6月10日 |

| 想定価格 | 870円 |

| 仮条件 | 830円~870円 |

| 公開価格 | 870円 |

| 初値結果 | 1,005円(公開価格1.16倍) |

| 企業情報 | https://www.ppmx.com/ |

| 監査人 | 有限責任あずさ監査法人 |

【手取金の使途】

差引手取概算額2,619,320千円に、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限396,198千円を合わせた、手取概算額合計上限3,015,518千円については、研究開発費(現在開発中のPPMX-T003におけるPV(真性多血症)治療薬としての第Ⅰ相試験、及びAML(急性骨髄性白血病)治療薬、創薬研究及び新規パイプライン)、研究開発運営経費、運転資金及び設備投資に充当してまいります。

①治験及び研究開発に係る研究開発費として1,497,758千円

②研究者の人件費、賃借料等の研究開発運営経費として623,850千円

③管理部門の人件費、賃借料等の事業運営の運転資金として831,297千円

④設備投資資金として62,613千円

また具体的な充当時期までは安全性の高い金融商品等で運用する予定。

※有価証券届出書(新規公開時)引用

| 項目 | 株数データ |

| 公募株数 | 3,300,000株 |

| 売出株数 | 0株 |

| 公開株数(合計) | 3,300,000株 |

| オーバーアロットメント | 495,000株 |

| 上場時発行済み株数 | 11,686,400株(公募分を含む) |

| 想定ベースの時価総額 | 約101.7億円 |

| 幹事団 | SBI証券(主幹事) みずほ証券 SMBC日興証券 いちよし証券 岡三証券 三菱UFJモルガン・スタンレー証券 藍澤證券 岩井コスモ証券 エイチ・エス証券 極東証券 東洋証券 松井証券 水戸証券 むさし証券 |

| 委託見込 | 岡三オンライン SBIネオトレード証券 auカブコム証券 |

ペルセウスプロテオミクス(4882)上場評判とIPO分析

想定発行価格870円を基に吸収金額を算出すると約28.7億円となり、オーバーアロットメントを含めると約33.0億円規模の上場となります。過去記事を調べると幹事も多くなっていることがわかりました。さてどうなる?投機的な投資で今回も盛り上がるのか気になっています!

ペルセウスプロテオミクスは東京大学先端科学技術研究センター・システム生物医学ラボラトリー(LSBM)で開発された蛋白質発現・抗体作製技術を基盤として、診断・創薬標的に対応する抗体の医療への活用を目指して設立されています。

創業以来、医薬品シーズ抗体を創生することで、がん及びその他疾患の治療用医薬品の研究開発、及び関連業務を行っています。

LSBMで開発された蛋白質発現技術は、従来調製が困難であった膜蛋白質を効率的に発現し、これを動物免疫法と組み合わせること、親和性の高い抗体の効率的な取得を可能にしています。

さらに同社は多様性に富むファージ抗体ライブラリと特許技術でもある独自の抗体スクリーニング技術を保有しており、これらを対象とする疾患の細胞に適用することで、創薬標的の探索、及び従来の動物免疫法で得られるものとは異なる特徴を持つ高機能シーズ抗体の同時取得を可能にしています。

※有価証券届出書引用

同社の技術はこれら二つの抗体技術とシーズ探索術を融合し、医療ニーズにマッチした医薬品シーズ抗体を取得することを特長としています。

また東京大学発であることを起点として、さらにそのネットワークを広げ多くのアカデミアとの連携により最新のサイエンスのもとで創薬を行うことを使命としているそうです。

同社は長年の経験に基づいた動物免疫法と、独自のスクリーニング技法を取り入れたファージディスプレイ法により、高機能抗体を取得したうえで、抗体に遺伝子工学的な改変あるいは化学的な修飾を施し抗体医薬品候補としての研究開発を進めています。

これまでに創出したがん治療用抗体のうち、肝臓がんを標的とする抗体及び固形がんを標的とするRI標識抗体を、それぞれ製薬メーカーである中外製薬及び富士フイルムに導出し、導出先で臨床試験が行われています。

また、難治性血液がんを標的とした抗体は2014年に国立研究開発法人科学技術振興機構(JST)の研究成果最適展開支援プログラム(A-STEP)に採択され開発を進め、2018年より企業主体の開発に切り替えて推進中です。

さらに、難治性固形がんを標的とした薬物結合抗体(ADC)等数々のがん治療用抗体の研究・開発を進めているそうです。

※有価証券届出書引用

近年、抗体医薬品の認知が高まり多数の抗体医薬品が上市され、抗体医薬品ビジネスの競争も激化しつつあります。これに伴い非臨床段階では有利な経済条件で導出することが難しくなりつつあるそうです。

同社は抗体医薬品を早期に患者様に届けるため自社でも積極的に臨床試験を実施し、製薬企業に導出していくことを推進するそうです。

目論見提出時において、導出済みの3抗体に続く薬剤候補である抗トランスフェリン受容体抗体の開発に集中するとともに、新規抗体のシーズ探索を行っています。

新規抗体に関しては保有する「がん特異的抗体ライブラリ」を探索した結果、複数の候補が見つかっているとのことです。また新規標識技術との組合せによるADC化などのFeasibility研究も進んでいます。

※有価証券届出書引用

抗体研究支援では、これまでにがん等を対象とした抗体医薬品や研究用試薬の創出を通じて培ってきた技術や経験を活かして、抗体に関連した研究支援(研究受託)を実施しています。

特にアカデミアや製薬企業に対する抗体研究支援は、当社の創薬活動とのシナジー効果が期待されるそうです。

抗体・試薬販売では、がんや生活習慣病など各種疾患のバイオマーカーとなる核内受容体抗体を全48種類取り揃えており、世界の研究者に向けて研究用試薬として販売しています。

またPentraxin3(PTX3/TSG-14)のELISAキットの開発に成功し、研究用試薬として販売しています。

ペルセウスプロテオミクス(4882)の企業財務情報と配当性向

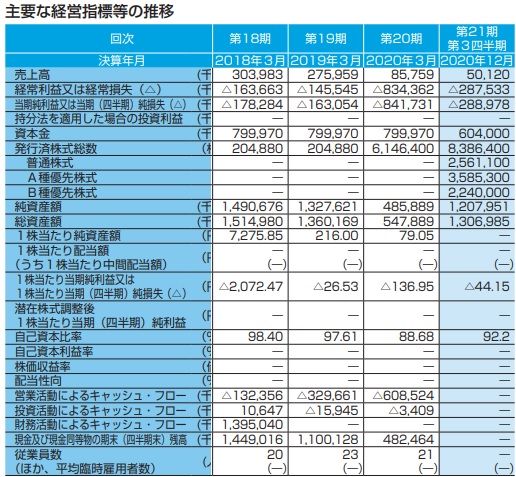

| 回次 | 第19期 | 第20期 |

| 決算年月 | 2019年3月 | 2020年3月 |

| 売上高 | 275,959 | 85,759 |

| 経常損失 | △145,545 | △834,362 |

| 当期純損失 | △163,054 | △841,731 |

| 資本金 | 799,970 | 799,970 |

| 純資産額 | 1,327,621 | 485,889 |

| 総資産額 | 1,360,169 | 547,889 |

| 1株当たり純資産額 | 216.00 | 79.05 |

| 1株当たり当期純損失金額 | △26.53 | △136.95 |

| 自己資本比率(%) | 97.61 | 88.68 |

| 自己資本利益率(%) | – | – |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △329,661 | △608,524 |

| 投資活動によるキャッシュ・フロー | △15,945 | △3,409 |

| 財務活動によるキャッシュ・フロー | – | – |

| 現金及び現金同等物の期末残高 | 1,100,128 | 482,464 |

- 売上高50,120千円

- 営業損失288,073千円

- 経常損失287,533千円

- 四半期純損失288,978千円

本累計期間においてパイプラインPPMX-T003の2019年11月より開始した第Ⅰ相試験を進めています。新型コロナウイルス感染症の拡大により、一時的に治験が中断されましたが、その後再開され健常人への投与が終了したそうです。パイプラインPPMX-T002については富士フイルム富山化学により、国内での第Ⅰ相試験も進められています。

抗体研究支援及び抗体・試薬販売については、新型コロナウイルス感染症の影響を受けて落ち込みましたが、抗体・試薬販売においては改善の兆しが見えています。PTX3を新型コロナウイルス感染症による肺炎等の重症化予測診断薬としての活用も検討しているとあります。

ペルセウスプロテオミクス(4882)の株主状況とロックアップについて

会社設立は2001年2月01日、東京都目黒区駒場四丁目7番6号に本社を構えます。社長は横川拓哉氏(1960年10月13日まれ)、株式保有率は4.11%(379,000株)です。従業員数22人で臨時雇用者0人、平均年齢46.8歳、平均勤続年数8.2年、平均年間給与5,901,735円です。

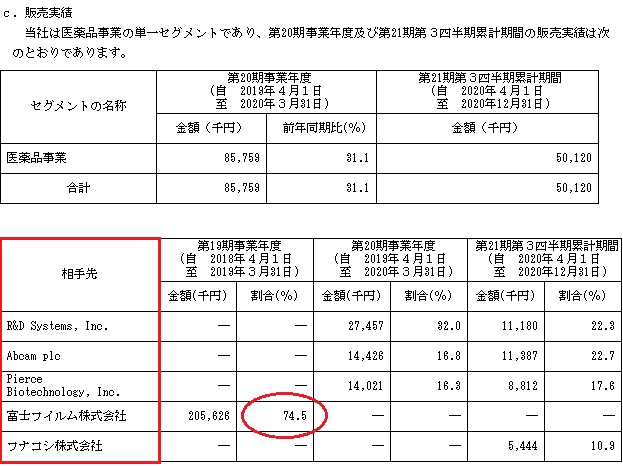

セグメントは医薬品事業の単一セグメントになりますが事業部門別従業員数が出ていました。それによれば研究開発部17人、管理部5人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) | ロック |

| 富士フイルム株式会社 | 2,988,210株 | 32.39% | ○ |

| NVCC8号投資事業有限責任組合 | 1,274,370株 | 13.81% | ○ |

| DBJキャピタル投資事業有限責任組合 | 444,400株 | 4.82% | × |

| SBI4&5投資事業有限責任組合 | 444,400株 | 4.82% | × |

| エムスリー株式会社 | 444,400株 | 4.82% | × |

| イノベーション・エンジン産業創出投資事業有限責任組合 | 390,000株 | 4.23% | ○ |

| みずほ成長支援第2号投資事業有限責任組合 | 384,300株 | 4.17% | ○ |

【ロックアップについて】

本募集に関連して当社代表取締役かつ新株予約権者である横川拓哉並びに当社取締役かつ新株予約権者である小南欽一郎、松浦正及び鈴川信一は、主幹事会社に対し、元引受契約締結日から上場日後180日目の2021年12月18日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

また、当社株主かつ貸株人である富士フイルム株式会社並びに当社株主であるNVCC8号投資事業有限責任組合、イノベーション・エンジン産業創出投資事業有限責任組合、みずほ成長支援第2号投資事業有限責任組合、三菱UFJキャピタル株式会社、SMBCベンチャーキャピタル4号投資事業有限責任組合及び富士フイルム富山化学株式会社は主幹事会社に対し、元引受契約締結日から上場日後90日目の2021年9月19日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと及びその売却価格が「第1募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う東京証券取引所での売却等を除く)等を行わない旨合意しております。

※有価証券届出書(新規公開時)引用

株主には90日間(2021年9月19日まで)と180日間(2021年12月18日まで)のロックアップが付与されています。

ロックアップ解除倍率については90日分に対してのみ発行価格の1.5倍以上となっています。主にベンチャーキャピタル出資に対してロックアップ解除条件が設けられています。ロックアップが掛かっていないVCもいます。

親引けは行われません。売出し株がないため印象は良さそうですけど、結局VCは資金を回収して「なんぼ」の世界ですからね。

上場前の第三者割当等による募集株式等の割当等に関し、割当を受けた者との間に継続所有等の確約も行っていました。

ペルセウスプロテオミクス(4882)IPOの初値予想と幹事引受け株数

大手初値予想は仮条件発表後に掲載を予定しています。しばらくお待ちください。最新業績予想の他、仮条件発表後のPERやPBRなども後日追記します。地合いがよいとは言え、仮条件の大幅変更はなく830円~870円に決定しました。大手予想も利益が出ると見込んでいますがリスクはあると個人的に考えています。

ある意味で前回の上場はみずほ証券が失敗したと言えます。主幹事がSBI証券に変更され上手く上場させることができるのか見ものです。投資をしていなくても今後のために確認しておいたほうがよいと思います。

前回の想定発行価格は960円なので多少ディスカウントされているように思います。しかし2020年11月の第三者割当増資では450円という価格で行われており不安が増しています。

某サイトでは「貧弱なポートフォリオ」と書かれていますがまさにその通りです。ただノリで投資する層が多いのか利益が出ると見込まれています。

修正値870円~1,000円

※注目度B、2021年6月04日に修正値を追記

上場規模は33.0億円となり吸収額は101.7億円になります。EPSは-57.16になるそうです。

2022年3月の業績予想では売上7,000万円となり前期比4.48%増、経常利益は-5.83億円となり前期-4.10億円から赤字が拡大します。四半期利益は-6.25億円となり前期-4.13億円から拡大する見込みです。

業績面の評価はできそうにありません。開発中のパイプラインも第Ⅲ相に届きません。そのためこれから膨大な資金が必要になると予想されます。

その為の上場かもしれませんが、初値だけ盛り上がってあとは右肩下がりのジリ貧状態となりそうです。

個人的にはIPO抽選に参加するつもりですが利益が出るのかいまだにわからない微妙なIPOだと思います。前回のバイオ銘柄はステラファーマ(4888)になり棚から牡丹餅状態で利益が出ました。

今回は市場にリバースするかもしれませんがある程度参加するつもりです。これが正解なのかは自己責任でお願い致します!!

| 幹事名 | 割当株数 | 引受割合 |

| SBI証券(主幹事) | 2,805,000株 | 85.00% |

| みずほ証券 | 165,000株 | 5.00% |

| SMBC日興証券 | 99,000株 | 3.00% |

| いちよし証券 | 33,000株 | 1.00% |

| 岡三証券 | 33,000株 | 1.00% |

| 三菱UFJモルガン・スタンレー証券 | 33,000株 | 1.00% |

| 藍澤證券 | 16,500株 | 0.50% |

| 岩井コスモ証券 | 16,500株 | 0.50% |

| エイチ・エス証券 | 16,500株 | 0.50% |

| 極東証券 | 16,500株 | 0.50% |

| 東洋証券 | 16,500株 | 0.50% |

| 松井証券 | 16,500株 | 0.50% |

| 水戸証券 | 16,500株 | 0.50% |

| むさし証券 | 16,500株 | 0.50% |

当選確率が一番高そうなのはSBI証券ですよね。どうせIPOチャレンジポイント目的で申し込みを行う方が多いため当選したら購入のパターンでしょうか。バイオ株で投機的な投資期待となりそうです!

SBI証券主幹事のためもしかしたら利益が出るのかも?複数当選だと300株か?と色々と考えてしまいます。難しい銘柄だと思いますが状況を確認しながら投資を行っておきましょう。

SBI証券のIPOルールは下記記事でまとめています。

SBI証券でIPOをはじめるための3つのポイントをチェックしながら裏技も考えてみました。どうしてSBI証券がIPOで人気なのか徹底的に調べています。実はIPOチャレンジポイントを利用した当選が恐ろしいほど魅力的なんです! …

また今回は主幹事を引受けると言うことでグループ企業のSBIネオトレード証券からもIPO抽選に参加できるはずです。当選目的で私は参加しておきたいと思います。利益面よりも当選することにこだわってみたいと思います!!

SBIネオトレード証券さんとはタイアップ中なのでよかったら現金2,000円を頂いてみてください。期間限定ですけどね。

SBIネオトレード証券さんとタイアップが始まりました。SBIネオトレード証券といえば前受け金不要でIPO抽選が行われることで知られていると思いますが、今回は1回取引をすると現金2,000円をプレゼントさせて頂くことに決定しました …

前受け金不要でIPO抽選に参加できるむさし証券も今回は株数が多いため当選の期待ができそうです。松井証券

いちよし証券も前受け金不要ですがIPOルール改悪となり当選期待は難しいかもしれません。野村證券

なども前受け金不要なので利用しておくとよいと思います。

詳しくは下記記事でまとめています!

前受金不要でIPO抽選に参加できる企業を調べてみました。IPO投資を行うには基本的に前受金が必要です。銘柄別に資金が必要だったり、重複申し込みが可能だったり証券会社により申込方法は異なります。資金が少ない場合に、IPO投 …

ペルセウスプロテオミクスのIPOチャレンジポイントボーダーラインを考察!

IPOチャレンジポイントのボーダーラインを考えるまでなさそうですがチェックだけしておきたいと思います。2021年に入りSBI証券の主幹事(共同主幹事を含む)は4社ありましたが、1社が上場中止となっています。そのため今回が4社目と言えそうです。

これまでの主幹事と複数配分の状況、さらにIPOチャレンジポイントを使用した利益などは上記データを確認して頂けたらと思います。

今回はIPOチャレンジポイントを利用する投資家は少ないと思います。100ポイント程度で300株当選するのであれば使用者はいるかもしれません。当選ボーダーラインは低いと思います。

また、読者で700P以上のIPOチャレンジポイントを保有している方が複数人いるとご連絡を頂きわかりました。100万円抜きを狙っているようですね。

ポイントってマジ大切です!!

と言うことで今回もSBIネオモバイル証券で当選を狙いたいと思います。利益よりも当選する喜びを今回は味わいたいと考えています。SBI証券主幹事の場合にIPOの取扱いが行われています。

毎月Tポイント投資を行っているため私はお勧めできる証券会社だと思います。

Tポイントで株が買えるため利用頻度は多めです。IPOルールは下記記事でまとめているのでよかったら参考にしてください。毎月200P貰えますからね。

SBIネオモバイル証券(ネオモバ)でIPO取扱いの発表が行われました。IPO抽選のルールや注意点を徹底的にまとめたので応募をする前に確認をしてください。 もちろんIPO抽選に参加を行いIPO投資を楽しみたいと考えています …

類似企業のPERやPBRを調べてみました

類似企業とPERやPBRは仮条件発表後に記載したいと思います。| 類似企業 | PER | PBR |

| ソレイジア・ファーマ(4597) | PER-倍 | PBR5.04倍 |

| Delta-Fly Pharma(4598) | PER-倍 | PBR3.84倍 |

| カイオム・バイオサイエンス(4583) | PER-倍 | PBR2.99倍 |

ストックオプションの株数や発行価格を調べました

| ストックオプション行使期間 | 株式の数 | 発行価格 |

| 2021年6月21日~2029年6月20日 | 358,500株 | 391円 |

| 2020年10月14日~2030年10月13日 | 196,500株 | 399.80円 |

| 2022年10月14日~2030年10月13日 | 59,600株 | 391円 |

| 2020年12月18日~2030年12月17日 | 149,000株 | 399.80円 |

| 2022年12月18日~2030年12月17日 | 75,000株 | 391円 |

ストックオプション(新株予約権)で行使期限に入っている株数は704,000株になります。前回よりも増えているようです。

上場日以後6ヶ月間を経過した場合に限り、新株予約権を行使することができる条件付きの株もあります。

ロックアップ条件にも新株予約権者にロックアップ適用となるため、殆どの株が上場直後は売却不可になると思われます。

ツイッターでもIPO記事のチェックができます!

最新情報を手に入れたい方やレア情報、気になったことをツイートしています。IPO投資歴は15年と長くソーシャルレンディングも6年目突入!安定の利益でブログも15年目に突入。ペルセウスプロテオミクス(4882)IPOの評価と申し込みスタンスまとめ

ペルセウスプロテオミクスIPOは投機投資に期待したいと思います。東大発のバイオベンチャー企業になり、がん治療の抗体医薬を開発する企業です。富士フイルムとの関りが強く面白い展開を期待したいと思います。

※ペルセウスプロテオミクス公式サイト引用

創薬バイオと言えば投資家も警戒する分野になるため通常であれば公開価格あたりで初値が付くと考えられます。もしくは公開価格割れでしょう。

シンジケートカバーによる初値となることも多いため難しいIPOだと思います。2020年3月12日に上場中止を発表し、中止の理由は「新型コロナウイルスの世界的な感染拡大」「原油価格の急落」となっていました。

前回は株数を絞り10.9億円まで上場規模を縮小させましたが上場中止となっています。

今考えれば上場中止は正解なのかもしれません。創薬バイオベンチャーって赤字感があるため業績予想も気になります。

みずほ証券からSBI証券に主幹事がバトンタッチされファンペップのような展開になればよいですが、普通に公開価格割れとなるパターンも考えていたほうがよいでしょう。

仮条件を待って投資判断を行うパターンでよいと思います。臨床試験もフェーズ3に入るものはないようですから先は長そうです。海外販売の需要もあるのか微妙ですよね。

衝撃!バンカーズでサイトリニューアルキャンペーンが行われています。会員登録(口座開設)を行うだけでAmazonギフト券が2,000円分貰えます。

松井証券が株主となっているため怪しい企業ではないと思います。VC出資などにより資金流入で投資家還元の流れでしょうか!!

バンカーズ(Bankers)で新年度キャンペーンとしてAmazonギフト券または楽天ポイントが貰えます。あり得ない仕打ちに既存投資家は残念がっているはずです。なぜならサービス開始時にはアマギフ500円分しか貰えなかった …

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。