マーキュリアインベストメント(7190)初値予想とIPO分析記事になります。

2016年の東証2部に上場した銘柄は下記3銘柄になりどれも公募価格(公開価格)を

超えています。

中本パックス(7811)公募1470円⇒ 初値1480円(騰落率+0.68%)

イワキポンプ(6237)公募2000円⇒ 初値2050円(騰落率+2.5%)

ジャパンミート(3539)公募1010円⇒ 初値1040円(騰落率+2.97%)

業種:証券・商品先物業

市場:東証2部

公開予定:10/17

BB期間:09/29~10/05

100株単位

公募株数 531,000株

売出株数 381,100株

合計株数 912,100株(9121枚) ←株数が多く当選確率は高いでしょう

※オーバーアロットメントによる売出135,100株

想定価格 1640円 ⇒ 16.4万円必要

仮条件 1400円~1450円に決定!

公開価格 10/06

【幹事団】

SMBC日興証券

SBI証券 ← SBI証券でIPOをはじめる3つのポイントはこれだ!

マネックス証券

岡三証券

SMBCフレンド証券

エース証券

丸三証券

岩井コスモ証券

仮条件が引き下げられ、仮条件上限1450円算出による吸収金額は約13.2億円となり、

オーバーアロットメントを含めて算出すると約15.2億円となります。

東証2部案件では普通サイズだと思われますが、業績パフォーマンスがいまいちです。

↑クリックで拡大します マネックス証券のIPO配分が完全平等抽選なのか調べた

↑クリックで拡大します 岩井コスモのIPO申込は後期型なので忘れがち

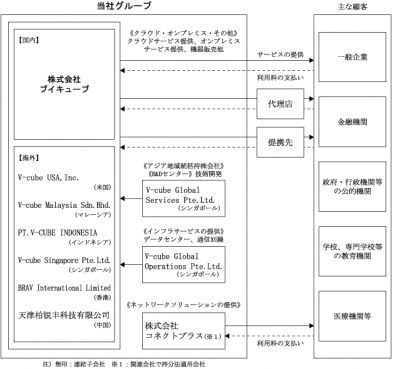

日本政策投資銀行とあすかアセットマネジメントの合併会社として設立されている

企業です。国内外投資家から資金調達、投資対象の発掘、投資対象への投資実行、

投資対象のモニタリング、投資対象の売却等による投資回収等の管理運営業務を行う

ことでファンドより管理報酬を得ている収益構造になります。

それとは別に、同社が管理運営を行うファンドに対して自己投資を実行し、当該ファンド

における持分損益を得ています。

子会社であるSpring Asset Management Limitedにおいては、香港証券取引所へ上場し

ているリート(不動産投資信託)であるSpring REITの管理運営を行うなどの実績がある

そうです。

【トレーダーズ・ウェブ】

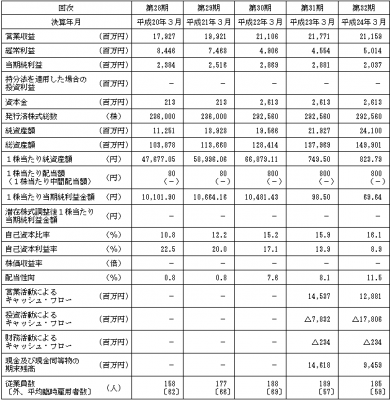

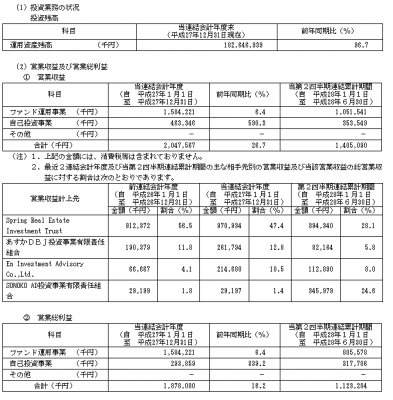

2015年12月期の連結営業収益の構成比は、ファンド運用事業77.4%、自己投資事業22.6%。海外比率は72.1%(中国57.9%)。運用資産比率は成長投資戦略13.6%、バリュー投資戦略0.8%、バイアウト投資戦略0.8%、不動産投資戦略/CF投資戦略84.7%

マーキュリアインベストメント初値予想1480円

【幹事配分】

SMBC日興証券766,500株

SBI証券 36,400株

マネックス証券36,400株

岡三証券 27,300株

SMBCフレンド証券18,200株

エース証券 9,100株

丸三証券 9,100株

岩井コスモ証券

【業績等の概要】 平成27年1月1日~平成27年12月31日

当連結会計年度の営業収益は2,047,567千円(前期比26.7%増)

経常利益は900,213千円(同6.9%減)

当期純利益は620,829千円(同16.1%減)

第12期第2四半期連結累計期間(平成28年1月1日~平成28年6月30日)

営業収益1,405,090千円

経常利益690,590千円

親会社株主に帰属する四半期純利益476,297千円

【類似企業】

ケネディクス(4321)PER12.05倍

フューチャーベンチャーキャピタル(8462)PER-倍

日本アジア投資(8518)PER15.44倍

ジャフコ(8595)PER12.29倍

ロック期間は180日となり、ロック解除倍率は目論見に記載がありません。

ストックオプション総数は400,000株で行使期限は平成29年12月1日からとなります。

ベンチャーキャピタル出資は無く、公開株式以外の株が流通しない構造となります。

株主配当は45円を予定しており配当利回りは3.1%を見込みます。

株主優待はありません。

⇒ マーキュリアインベストメント(7190)IPO新規上場承認記事へ

EPS178.44からPERを算出すると約8.13倍となり一見上値余地はありそうです。

時価総額は1450円算出で約64.6億円規模となります(4,437,000株算出)

初値は公開価格前後だと思われますが、配当利回りなどから多少上に昇る可能性は

ありそうです。

2016年12月予想は、売上前年比10.9%増、経常利益前年比16.4%増の予想となっています!

個人的見解では公開価格は割れないと思いますが、人気もあまり無いでしょう。

仮条件が引き下げられ、主幹事の弱気と見るか、価格設定に魅力だと思うかですね。

第3四半期以降に新規ファンドを予定しており、利益につながるそうです

マーキュリアインベストメントIPO幹事です! 【完全抽選で私も多数GET】

マネックス証券

※マネックス証券の当選履歴などはこちらで確認

※マネックス証券で端株を貰いながらIPO口座として利用する方法はこちら

-------------------------------------------------------—-

【IPOは口座が命です】

① 2015年も大活躍、ネット証券で幹事もこなす記事へ 【SBI証券】

② 入金不要でIPOに参加できる貴重な企業 【岡三オンライン証券】

③ 主幹事や幹事も引受ける企業でネット取扱いあり! 【東海東京証券】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。