ジェネレーションパス(3195)IPOが新規上場承認されました。

引続きのマザーズ上場案件でIPOが盛り上がりそうです♪

業種:小売業

市場:マザーズ

公開予定:09/24

BB期間:09/03~09/09

【事業内容】

当社グループは、当社及び連結子会社である株式会社トリプルダブルの計2社で構成されており、インターネット上の店舗(ECサイト)で商品販売を行う「ECマーケティング事業」、システム受託開発や映像制作を行う「その他事業」を展開しております。当社グループは「優良な商材を創る企業の大切な思いを、消費者へと伝える橋渡し役を担う企業でありたい」という企業理念のもと、継続的なマーケティングデータの収集と分析及びオペレーションのシステム化を背景とした「ECマーケティング事業」を主たる事業として展開しています。

まとめると⇒ インターネットショッピングサイト「リコメン堂」の運営

【資金使途】

手取概算額212,604千円については、システムの開発、改良、増強のための開発要員の人件費、及び事業展開を推進するべくユニークユーザー数(注2)の増加等を図るための広告宣伝費に充当する予定であります。具体的には以下に充当する予定であります。

①ECマーケティング事業(注3)における受発注管理システム及びMIS(Marketing Information System)(注3)の開発、改良、増強のための開発要員の人件費として86,599千円(平成26年12月期:8,841千円、平成27年12月期:36,102千円、平成28年12月期:41,655千円)

②ECマーケティング事業におけるユニークユーザー数の増加及び集客方法の強化を図るための広告宣伝費として126,005千円(平成26年12月期:16,005千円、平成27年12月期:45,000千円、平成28年12月期:65,000千円)

なお、各々の具体的な充当時期までは、安全性の高い金融商品等で運用していく方針です。

100株単位

公募株数 216,000株

売出株数 190,000株

合計株数 406,000株(4060枚)

想定価格 1090円

仮条件 1090円~1200円

【幹事団】

野村證券(主幹事)

みずほ証券

東海東京証券

SBI証券

藍澤證券

岩井コスモ証券

■ ジェネレーションパスIPOのポイント

オーバーアロットメントによる売出し60,900株

想定発行価格1090円を基に吸収金額を算出すると約4.4億円となり

オーバーアロットメントを含めて算出すると約5.1億円となります。

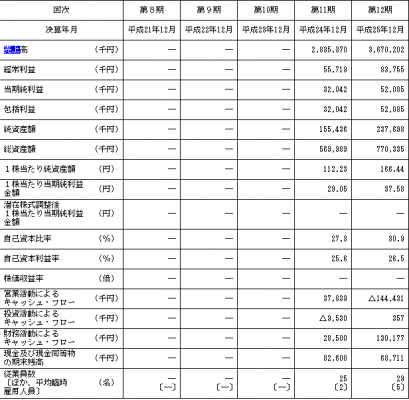

↑クリックで拡大します(連結)

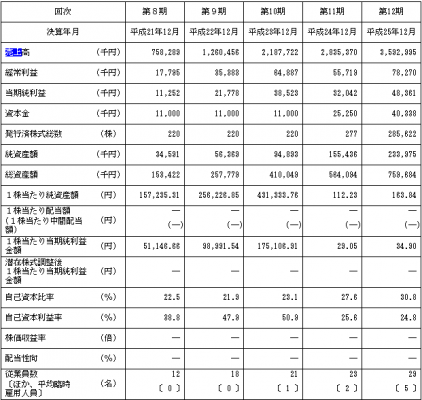

↑クリックで拡大します(単体)

売上・利益ともに順調での上場でIPO的には結構期待できますね。

ECマーケティング事業(Eコマース)を平たく言えばネットショップです。

ネットショップ事業に取り組んでいて「リコメン堂」を運営しています。

【リコメン堂】

EC運営事業では、ジェネレーションパスが手掛けるインターネットショッピングサイト リコメン堂の運営を行っております。ジャンルを問わず、家具、家庭用品、アパレル、スポーツ用品、家電、食品、酒類など総数70万を超えるアイテムを取り揃え販売しています。楽天、ヤフーショッピングのベストショップにも数多く選ばれ、2007年に初めてネットショップをYahoo!ショッピングに出店以来、店舗数や取り扱い商品数を伸ばしています。リコメン堂は、何でも揃うワンストップショップからインテリア、ファッションなどブランドが手に入る専門店まで「“あるといいな”が、きっとある!」を目指しております。

ECマーケティングの他にもECサポートを行っているようですが、こちらは全然ですね。

今から伸ばしてほしいものです。

主力はインテリア製品みたいですが、ドロップシッピング形式のため在庫を持たなくて

済む分良い商売ですが利益率が低くなっています。

今後はPB商材(プライベート商材)に力を入れて売上アップにつなげたいみたいです!

会社設立は2002年となっており、東京都新宿区西新宿に本拠地を構えています。

社長は岡本洋明氏で50歳となります。

会社従業員数は36人となっており、平均年齢は30.23歳、平均勤務年数2.04年

平均年間給与約260万円!

人員の入れ替えが頻繁にあり給与も安そうな気が・・・・(東京だし)

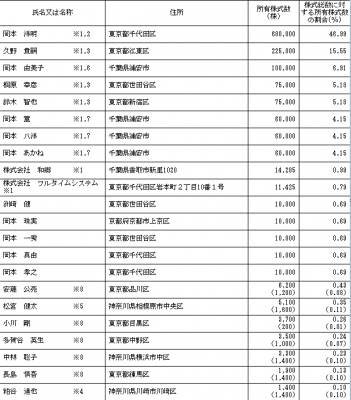

↑クリックで拡大します

【ロックアップについて】

本募集並びに引受人の買取引受による売出しに関連して、売出人及び貸株人である岡本洋明、売出人である岡本由美子、久野貴嗣、桐原幸彦及び鈴木智也並びに当社株主である岡本薫、岡本八洋及び岡本あかねは、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の平成26年12月22日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却(ただし、引受人の買取引受による売出し、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)等は行わない旨合意しております。

ロックアップは90日間となっており、倍率は記載なしです。

社長の親族と思われる岡本の性が多いですね~

ベンチャーキャピタルも見当たりません。

ここで思ったんですが、この手のIPOの初値は良好ですが長続きしませんよね。

楽天市場やヤフーショッピング経由での売上がポイントになると思われますので

事業拡大のためには何かしら手を打たなければ?

専門企業の評価を見てから考えますが、IPOの申込は全力で申込予定です♪

ジェネレーションパス幹事のSBI証券 【ネット証券で引受け最多】

SBI証券は主幹事多い

① SBI証券のIPO詳細記事はこちらへ

② SBI証券のIPOポイントを貯めておけばいずれIPOに当選します

-------------------------------------------------------—-

【IPOは口座が命です】

① 口座毎に完全抽選される証券会社はこちらの記事へ【マネックス証券】

② 2012年大活躍の証券会社はこちらの記事へ【エイチ・エス証券】

③ 主幹事もする店頭系ネットでお勧めしている記事へ【SMBC日興証券】

■ ジェネレーションパスIPO(3195)初値予想! 【ECマーケティング事業の計量マザーズ上場案件】記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。