浜木綿(はまゆう)IPOがJASDAQスタンダードに新規上場承認されました。飲食業のIPOはある程度しっかりした初値を付けてくるので今回も期待したいと思います。公開株数は458,000株、オーバーアロットメント70,200株になり想定発行価格2,020円から吸収額を計算すると約10.7億円になります。

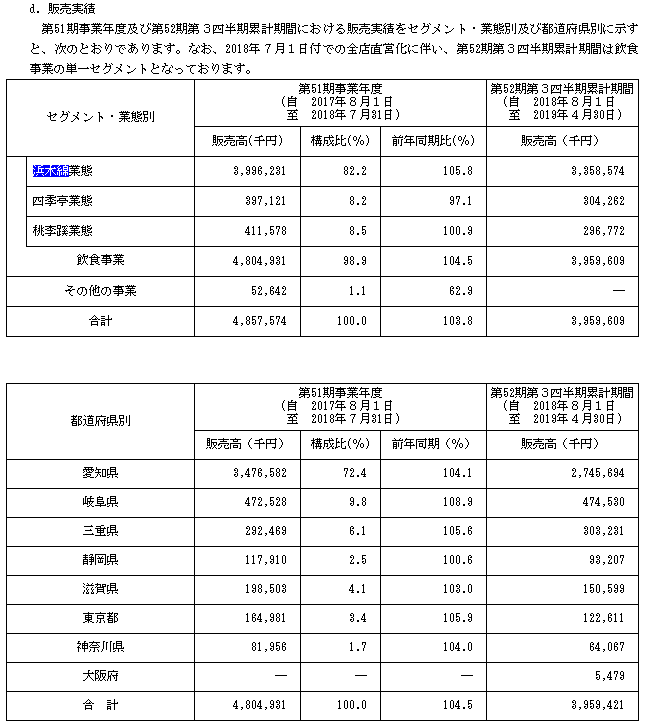

事業は中華料理専門店をチェーン店で展開している企業になりメインは浜木綿になります。関連店舗を含めると41店舗になり東海地方を中心に営業を行います。

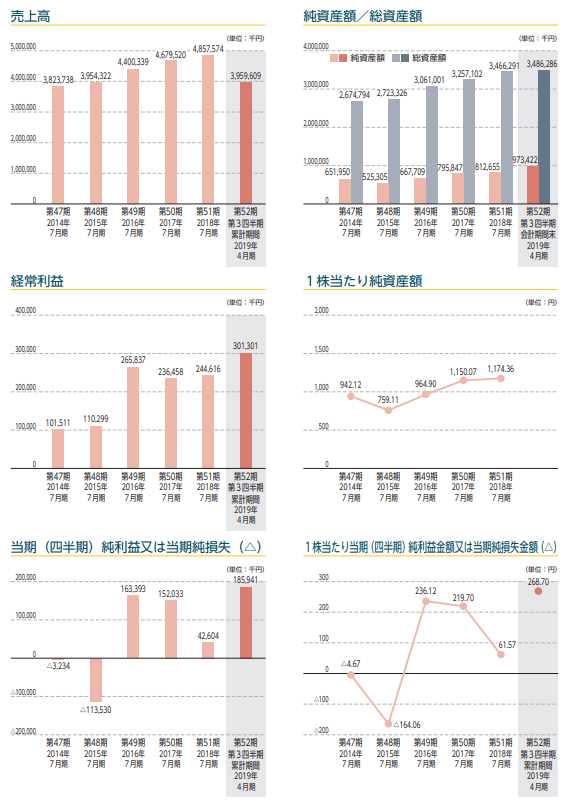

売上は前期48.6億円にもなるようです。同年の利益は4,200万円になり前々期と比べると大きな落ち込みです。今期は前期を挽回するような利益を既に計上し第3四半期発表で1.86億円となっています。

若干利益に不安を抱えるようですが、飲食業は株主優待期待が大きく買い上がることもあるため面白みがあります。上場承認時点では株主優待の設定はないため上場後に期待したいところでしょう。

浜木綿(7682)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード 名古屋証券取引所(同時上場) |

| 業種 | 小売業 |

| 事業内容 | 「浜木綿」を主要ブランドとする中国料理専門店の運営 |

| 公開予定 | 10月18日 |

| ブックビルディング期間 | 10月01日~10月07日 |

| 想定価格 | 2,020円 |

| 仮条件 | 2,020円~2,120円 |

| 公開価格 | 10月08日 |

【手取金の使途】

手取概算額569百万円については、「1 新規発行株式」の(注)5.に記載の第三者割当増資の手取概算額上限130百万円と合わせて、設備投資を目的に、①セントラルキッチン用地の取得資金、②「中国料理 浜木綿」の新規出店資金に全額充当する予定であります。設備資金の具体的な内容は、以下のとおりであります。

①今後の店舗数拡大に対応するため、新たなセントラルキッチンを建設する用地(愛知県稲沢市)の取得資金として、2020年7月期に289百万円を充当する予定であります。

②「中国料理 浜木綿」の津藤方店(三重県津市)の新規出店資金として、2020年7月期に148百万円を充当する予定であります。

※残額につきましては、「中国料理 浜木綿」の津島店(愛知県津島市)及び他1店舗の新規出店資金の一部として、2020年7月期に充当する予定であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 310,000株 |

| 売出株数 | 158,000株 |

| 公開株数(合計) | 468,000株 |

| オーバーアロットメント | 70,200株 |

| 上場時発行済み株数 | 1,002,000株(公募分を含む) |

| 想定ベースの時価総額 | 約20.2億円 |

| 幹事団 | 野村證券(主幹事) SMBC日興証券 みずほ証券 東海東京証券 ←幹事引受け増加 岡三証券 丸三証券 安藤証券 SBI証券 静岡ティーエム証券 |

浜木綿(7682)上場評判とIPO分析

想定発行価格2,020円を基に吸収金額を算出すると約9.5億円となり、オーバーアロットメントを含めると約10.9億円規模の上場となります。売上拡大中となりますが前期の利益落ち込みが気になります。同社は東海地方を中心に中国料理専門店の店舗展開を行っています。「新しい食文化を創造し、来店されたすべてのお客様に豊かでハッピーな食事時間を提供します」というミッションがあり、1967年2月に創業して以来、約半世紀にわたり「おいしい中国料理を手頃な価格」で顧客に楽しんでもらえるように工夫をしているそうです。

手頃な価格でおいしい料理を提供するために新卒者を自社で調理師に育成しているそうです。また約30年前から独自のオーダーシステムを使い料理の提供スピードを上げ、セントラルキッチンで食材の調理技術を共有することで、現在の調理オペレーションを確立しています。

その結果、通常の中国料理店より少ない調理師の人数で安定した料理を提供できるようになり多店舗展開を可能とすることができたそうです。

同社の有する業態は、家族の集いに重きを置いた主力ブランドである「浜木綿」、全室個室タイプの「四季亭」、少人数顧客向けの「桃李蹊」であり、これら3業態により店舗展開を行っております。

特徴としては中国料理において同社が企画する「ちょっと晴れの日マーケット」(客単価1,500円~3,000円、利用頻度は月に1回程度)に狙いを定め、競合間での差別化を推進しています。

また、土日祝日を中心にした家族での利用に加え平日・昼の時間帯は主婦層がメインとなっており、平日・夜の時間帯は歓送迎会や忘年会、新年会等での宴会利用など、それぞれの用途に適したメニューとオペレーションを用意していることも特徴です。

東海地方を中心に東は東京都から西は大阪府まで幅広い地域に出店しています。戦略として広い駐車スペースが確保できる幹線道路のロードサイドなど、家族が利用しやすい立地への出店を基本としています。

メイン店舗の浜木綿は30店舗あり「家族の集いに重きを置いた中国料理専門店」をコンセプトにし、世代を超え2世代、3世代、4世代など大人数での利用に対応できるよう子どもからお年寄りまで満足してもらえるメニューを豊富に取り揃えているそうです。

また、家族や気心の知れた仲間たちと周囲を気にすることなく楽しめる個室や座敷、円卓回転テーブル等の設備も充実しています。

四季亭は3店舗あり、コンセプトは「晴れの日やイベントのための個室で楽しめる中国料理専門店」とし、四季折々の食材を使用した料理をリーズナブルな価格で提供しています。席は全室個室タイプとなっており、自宅にいるような気兼ねのない空間でくつろぎながら、食事を楽しむことができます。

桃李蹊は8店舗あり、コンセプトは「地域密着型の小型の中国料理専門店」とし、夫婦や少人数での利用を意識し、2名席を充実させカフェのような空間で料理を堪能できます。

また、すべての料理に野菜をたっぷりと使用し、昆布や鰹節、干し椎茸などの和だしも積極的に取り入れております。特徴としては健康に配慮したヘルシーなメニューを提供しています。

浜木綿(7682)の企業財務情報と配当性向

| 回次 | 第50期 | 第51期 |

| 決算年月 | 2017年7月 | 2018年7月 |

| 売上高 | 4,679,520 | 4,857,574 |

| 経常利益 | 236,458 | 244,616 |

| 当期純利益 | 152,033 | 42,604 |

| 資本金 | 284,160 | 284,160 |

| 純資産額 | 795,847 | 812,655 |

| 総資産額 | 3,257,102 | 3,466,291 |

| 1株当たり純資産額 | 1,150.07 | 1,174.36 |

| 1株当たり当期純利益金額 | 219.70 | 61.57 |

| 自己資本比率(%) | 24.4 | 23.4 |

| 自己資本利益率(%) | 20.8 | 5.3 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 308,265 | 394,462 |

| 投資活動によるキャッシュ・フロー | △240,644 | △29,306 |

| 財務活動によるキャッシュ・フロー | △11,671 | 104,504 |

| 現金及び現金同等物の期末残高 | 579,467 | 1,049,127 |

第52期第3四半期累計期間(2018年8月01日~2019年4月30日)

売上高3,959百万円

営業利益296百万円

経常利益301百万円

四半期純利益は185百万円

当第3四半期累計期間におけるわが国経済は、好調な世界経済を受け企業収益が伸び、景気は緩やかな回復基調にあるものの、個人消費につきましては実質賃金の伸びが鈍い中で、ガソリンや野菜をはじめ生活に身近な商品・サービスの価格が上昇したため、消費意欲は依然として低調に推移いたしました。また、米国の利上げや貿易摩擦による影響も懸念され、先行き不透明な状況が続いております。

外食業界におきましては、人手不足による人件費や物流費の上昇に加え、天候不順等による原材料価格の高止まり、更には相次いで発生した自然災害の影響もあり、経営環境は引き続き厳しい状況にありました。

このような状況の中、既存店(開店後13ヶ月経過した店舗)の活性化を図るとともに、従業員教育の充実生産性の向上にも取り組みました。また、営業面では10月に「飲茶フェア」、2月には「えびづくしフェア」を実施し、集客に努めました。これらの結果、客足については、8月のお盆期間や1月のお正月など繁忙期は堅調に推移いたしましたが、9月、10月は、台風の上陸など自然災害による影響もあり、既存店売上高は前年同期比1.1%減となりました。

浜木綿(7682)従業員と株主の状況

会社設立は1968年2月13日、愛知県名古屋市昭和区山手通三丁目13番地の1に本社を構えます。社長は林永芳氏(1948年3月19日生まれ)、株式保有率は19.80%です。従業員数230人で臨時雇用者345人、平均年齢36.8歳、平均勤続年数8.1年、平均年間給与4,512,000円です。店舗数も多いため人員が多く41店舗網となっているようです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 有限会社AMcosmos | 210,000 | 30.35 |

| 林 永芳 | 137,000 | 19.80 |

| SB・A外食育成投資事業有限責任組合 | 60,000 | 8.67 |

| 武藤 まなみ | 40,000 | 5.78 |

| 林 あづみ | 40,000 | 5.78 |

| 浜木綿従業員持株会 | 37,200 | 5.38 |

| 株式会社昭和 | 24,000 | 3.47 |

| 株式会社マルト水谷 | 24,000 | 3.47 |

| 林 禮子 | 21,600 | 3.12 |

| あいぎん未来創造ファンド2号投資事業有限責任組合 | 20,000 | 2.89 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、貸株人である有限会社AMcosmos並びに当社株主である武藤まなみ、林あづみ、林禮子、内藤蔵之、桑添久子、生田彰則、細田和美、嶋津義隆、山本美穂、三浦祐明、大島敏幸、細川英一及び大山元靖は、主幹事会社に対し、元引受契約締結日から上場 (売買開始) 日 (当日を含む) 後90日目の2020年1月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、オーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

売出人であるSB・A外食育成投資事業有限責任組合及び宮川譲介並びに当社株主である株式会社昭和、株式会社マルト水谷、あいぎん未来創造ファンド2号投資事業有限責任組合、株式会社大垣共立銀行、株式会社OKBキャピタル、大榮産業株式会社、竹岡義孝、海東聡、海東浩及び株式会社ネクスト・ソリューションは、主幹事会社に対し、元引受契約締結日から上場 (売買開始) 日 (当日を含む) 後90日目の2020年1月15日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

また、当社の株主である浜木綿従業員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年4月14日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等を行わない旨合意しております。

上位株主には90日間(2020年1月15日まで)のロックアップが付与されています。売出人に対しては90日間のロックアップとロックアップ解除倍率1.5倍が適用されます。

また、浜木綿従業員持株会に対してはロックアップ180日間(2020年4月14日まで)の設定があり、しばらく売却が出来ません。

浜木綿(7682)IPO大手初値予想と各社配分

想定発行価格を下限として仮条件が2,020円~2,120円に決定しました。今の地合いでも仮条件を引き上げてくるということは自信があると考えています。そもそも株価設定が低めだったことも影響していると思います。2020年7月の単体業績予想では売上54.9億円を見込み前期比5.1%増、経常利益3.0億円を見込み前期比1.6%減となるようです。四半期利益は1.9億円を見込み前期比4.4%増になるそうです。

EPS204.32からPERを計算すると約10.38倍、BPS1,727.96からPBRを計算すると約1.23倍になります。配当が35円予定なので配当利回りは1.6%になります。

しばらく前であれば3,000円を超えてもおかしくないと思いますが地合い改善を願いたいところです。チャットワーク(4448)とHPCシステムズ(6597)が連続で公開価格割れとなり投資家心理を冷やしていますが、VC売り抜け案件だったことから悲観的になることはなさそうです。

大手メディアでは冬の時代到来的な記事も見受けられましたが、専門業者的には一時的だということです。とりあえず浜木綿が公開価格割れになることはないと思われるので全力申し込みでしょう!

kimu

kimu 浜木綿が割れるような地合いだとしばらくIPOはお休みでしょう。インティメート・マージャーやセルソースなどは既に爆益予想のようですよ!

初値予想2,200円~2,500円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 野村證券(主幹事) | 398,300 | 85.11 |

| SMBC日興証券 | 9,300 | 1.99 |

| みずほ証券 | 9,300 | 1.99 |

| 東海東京証券 | 9,300 | 1.99 |

| 岡三証券 | 9,300 | 1.99 |

| 丸三証券 | 9,300 | 1.99 |

| 安藤証券 | 9,300 | 1.99 |

| SBI証券 | 9,300 | 1.99 |

| 静岡ティーエム証券 | 4,600 | 0.98 |

| 類似企業 | PER | PBR |

| ワイズテーブルコーポレーション(2798) | PER49.47倍 | PBR14.45倍 |

| グローバルダイニング(7625) | PER40倍 | PBR0.58倍 |

| 東天紅(8181) | PER105.9倍 | PBR0.31倍 |

公開株数が少ないため激戦が予想されます。2015年の赤字から黒字に転換し売上は順調に拡大しています。新店舗出店により利益よりも経費の方が上回る店舗もあるでしょう。

JASDAQスタンダードへの上場であること、さらにここ数年は飲食業IPOが人気となっているため公開価格を超えてくるでしょう。現在のところ株主優待の設定はないそうです。今後期待できそうなので近県にお住いの方には魅力があるのかもしれません。

野村證券と岡三オンライン証券が前受け金不要なので資金なしでIPO抽選に参加できます。その他から申し込んでも厳しそうですが申込まなと当選できないため頑張って申し込みます!

また、SBIソーシャルレンディングの口座がやっと開設できました。IPOが忙しいので投資をするタイミングも考えないといけませんね。他社でも利益目的の運用を行っているのでこちらも忙しいです。内容は下記にまとめました!

またCM効果で口座開設が順調に伸びているクラウドバンクのインタビューも先月させて頂きました。よかったら社長の考え方を参考にしてください。コメントを下さった方の中には初めてクラウドバンクを知ったという方がいました。

IPOに当選できなくても他の投資で少しでも利益が出ると生活が楽しくなるかもしれません。ソーシャル系の投資はかなり地味ですけど分配金でコツコツ資産形成ができます。

それに税金も勝手に引かれるので投資としては楽だと思います。自分で運用して利益を得たい方には面白みがないでしょう。

浜木綿のストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 新株予約権の設定はありません | -株 | -株 |

新株予約権(ストックオプション)は該当事項がありません。

浜木綿(7682)IPO私見と申し込みスタンス

浜木綿(はまゆう)のIPOはそんなに人気があると思いませんが初値20%~30%程上昇してもよいと思います。上場規模は小さいため需給不安はありません。

ただ買い上がる材料もないため他社と比較して割安であれば買われる感じでしょう。中国料理(中華料理)を本格的に味わうことが出来るとあり人気なのかもしれません。

王将フードサービス(9936)とかイートアンド(2882)あたりよりは買われるのかもしれません。ただ九州人の私的には全く持って魅力を感じません。

初値売却益狙いでIPOに参加し当選できたら即売コースでしょう。上場承認までに優待設定がないとは言えませんが出店形態として、什器備品等の消耗品や広告宣伝及び販売促進に伴う費用が一時的に発生するため、大量の新規出店や期末に近い時点での新規出店は利益を押し下げます。

このようなことにより利益が不安定なんだと感じます。利益が出ない店舗を閉鎖すると費用が発生し損失となるみたいです。店舗の外観や内装を見る限りお金かかりそうですね。

CREALは優先劣後方式を採用している数少ないソシャレ企業! 【高利回りで人気上昇中】

⇒ CREAL(クリアル)公式

※【評判と口コミ】CREAL(クリアル)のデメリットは1つ?儲かる方法を考察の記事へ

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。