アンビスホールディングスIPOがJASDAQスタンダードに新規上場承認されました。主幹事は野村證券が務め平幹事がSBI証券だけとなっています。公開株数1,100,000株、オーバーアロットメント165,000株、想定発行価格2,610円から吸収額を計算すると約33億円です。

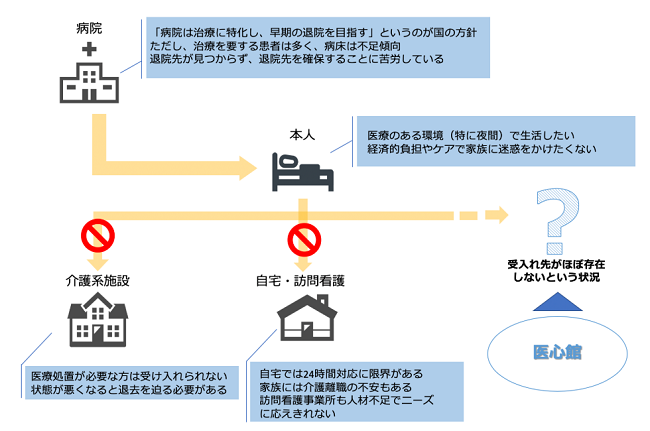

事業は住宅型有料老人ホームや訪問看護(訪問介護)等を行い、医療施設型ホスピスも行っています。収益は医心館という施設が主になり医療依存度が高い方を受入れ対象にしています。

出店は都市型モデルと地方型モデルが存在し、都市型モデルではドミナント戦略により集中的な出店を行い事業効率性を獲得しています。地方都市モデルではエリア支配による先駆者利益を獲得しているそうです。

2019年3月28日上場の日本ホスピス(7061)の初値が好調であり、その後も株価が好調に推移したため同社も意識されることでしょう。騰落率は公開価格に対して46.6%高となりました。

ベンチャーキャピタル売り抜け案件で評価が低かったにも関わらず好発進となりアンビスホールディングスも期待できそうです。また主幹事はどちらも野村證券となります!

アンビスホールディングス(7071)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | JASDAQスタンダード |

| 業種 | サービス業 |

| 事業内容 | 住宅型有料老人ホーム等「医心館」施設内における訪問看護、訪問介護、居宅介護支援及び障害者支援等の各種サービスの提供と施設運営による「医療施設型ホスピス」事業 |

| 公開予定 | 10月09日 |

| ブックビルディング期間 | 9月20日~9月27日 |

| 想定価格 | 2,610円 |

| 仮条件 | 2,610円~2,800円 |

| 公開価格 | 9月30日 |

| 企業情報 | https://www.amvis.co.jp/ |

【手取金の使途】

手取概算額2,381,200千円については、「1 新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限396,198千円と合わせて、設備資金として①当社グループの「医心館事業」の新規開設に係る資金に充当し、運転資金として②従業員採用費、③ネットワークシステム構築及び各種業務システム整備等の費用、借入金返済資金として④債務返済等に充当する予定であります。

①医心館事業における新規施設(2020年9月期:3施設)の開設資金(保証金、設備投資、什器備品購入及びオープンイベント関係費用等)として、1,500,000千円(2020年9月期:1,500,000千円)を充当する予定であります。なお、当社グループでは、当該事業において「医心館」を年間7~10施設、新規に開設する計画となっております。このうち3施設の新規開設に係る資金を手取金により充当する予定であります。

②医心館事業における事業規模及び利用対象者層の拡大への対応に係る従業員採用費として、277,398千円(2020年9月期:130,000千円、2021年9月期:147,398千円)を充当する予定であります。なお、当該費用は、当社グループで就業する従業員を採用及び雇用する費用であり、採用のために人材紹介会社等へ支払う報酬を含んでおります。

③グループ内におけるコミュニケーションの強化(意思決定の迅速化)に係るネットワークシステム構築及び事務効率化に係る各種業務システム整備等の費用として、200,000千円(2020年9月期:200,000千円)を充当する予定であります。なお、その内訳は、当社と子会社、及び子会社の本部と各施設をつなぐネットワークシステム構築の費用が50,000千円、医療や介護に係る業務システム、及び経理、財務、人事などに係る業務システム整備等の費用が150,000千円となっております。

④長期債務返済として、800,000千円(2020年9月期:800,000千円)を充当する予定であります。なお、手取金により返済予定の長期借入金は「医心館」の開設資金として行った金融機関からの借入れであります。

※また、残額が生じた場合には、将来における広告宣伝費及び販売促進費や事業拡大のための運転資金に充当する方針であります。なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 1,000,000株 |

| 売出株数 | 100,000株 |

| 公開株数(合計) | 1,100,000株 |

| オーバーアロットメント | 165,000株 |

| 上場時発行済み株数 | 11,000,000株(公募分を含む) |

| 想定ベースの時価総額 | 約287.1億円 |

| 幹事団 | 野村證券(主幹事) SBI証券 ←幹事配分多いはず! SBIネオトレード証券? DMM.com証券? |

アンビスホールディングス(7071)上場評判とIPO分析

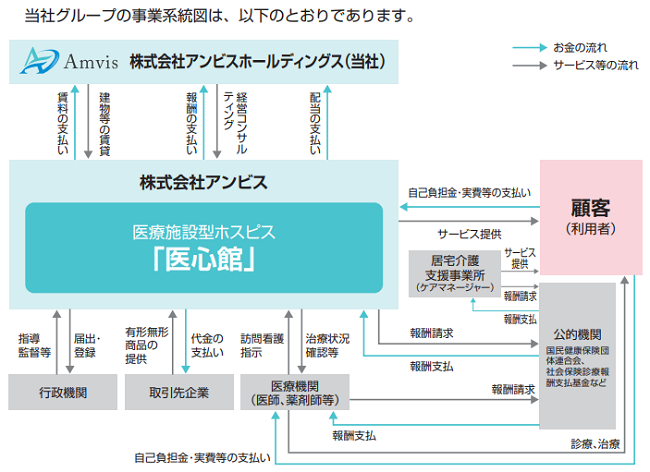

想定発行価格2,610円を基に吸収金額を算出すると約28.7億円となり、オーバーアロットメントを含めると約33億円規模の上場となります。業績は増収増益となっています。グループは同社と連結子会社2社で構成され同社は持株会社となっています。連結子会社には株式会社アンビスがあります。中核事業はアンビスに対する、住宅型有料老人ホーム等の運営及び経営に係るコンサルティング、住宅型有料老人ホーム等の用に供するための土地及び建物の賃借の実施であり、アンビスが主たる収益源となっています。

アンビスでは住宅型有料老人ホーム等「医心館」施設内における訪問看護、訪問介護、居宅介護支援及び障害者を対象とした居宅介護といった各種サービスの提供と施設運営を行っています。療施設型ホスピス事業を行うことを「医心館事業」と称し同社グループの主軸事業となっています。

グループ会社として連携することで医療依存度が高い方、例えばがん末期状態にある方、人工呼吸器を装着されている方、神経変性疾患等を患っている方を積極的に受入れ、特化して慢性期や終末期における看護ケアを提供します。

具体的にはアンビスがそれを行い、同社が「医心館」の出店戦略の企画から協力医療機関の獲得、顧客営業先の開拓、集客・サービス提供状況の分析及び改善、適正運営の確保、診療/介護報酬請求、債権管理、物品調達までのサポートを行うことで一気通貫型の地域医療/看護の強化再生ビジネスモデルを構築しています。

医心館事業では訪問系サービスである「訪問看護」、「訪問介護」及び「居宅介護支援」等と施設系サービスである「住宅型有料老人ホーム」等とを有機複合的に組み合わせています。

これにより退院後の行き先に不安や心配がある医療依存度が高い方やその家族といった顧客の幅広いニーズに応える「医心館」を1都9県、19施設を事業所として展開しています。また医心館では障害者の受入れにも取り組んでおり、障害者総合支援法によるサービス提供を行っています。

特に看護師の人員体制を強固にすることで、医療依存度が高い方の慢性期や終末期の療養において充実した看護ケアを提供していることを特徴としています。

原則として医師、薬剤師や介護支援専門員を外部化することで、事業の透明性と公正性を担保し在宅療養を含めた地域包括ケアシステムや地域医療のプラットフォームの一翼を担う存在として地域から認められることを目指しているそうです。

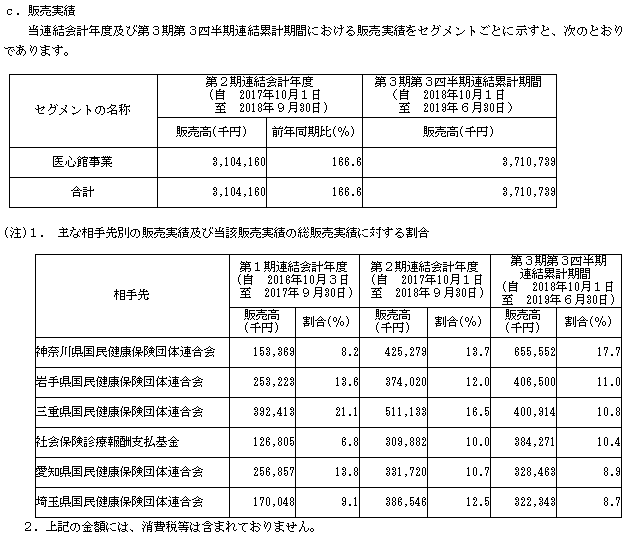

アンビスの売上高は主にこれらサービスの提供を通じて社会保険診療報酬支払基金や国民健康保険団体連合会等の審査支払機関から得る診療報酬・介護報酬等の保険売上と、入居者から得るホテルコスト(家賃、食費、水道光熱費・管理費等)等の保険適用外売上により構成されています。

医心館事業は「医心館」と称する住宅型有料老人ホーム等の運営と、施設内における訪問看護事業所、訪問介護事業所の運営による医療施設型ホスピス事業です。

住宅型有料老人ホーム等では職員が24時間365日、入居者の見守りと健康管理を行い、訪問看護事業所と訪問介護事業所のそれぞれの職員は医師の訪問看護指示あるいはケアマネジャーのケアプランに従い、入居者への日常的なケアに加えて病変時対応を行います。

これらの点では、他の事業者が運営する有料老人ホーム等と運営方法に決定的な違いはなく、建築物の構造及び設備にも大きな特徴もありません。事業を安定的かつ持続的に発展運営するため、医心館では医療依存度が高く自宅等で看護・介護を十分に得ることが難しい方々に対して、慢性期・終末期の「療養」の機能を住まいに付加した場を提供し、看護職員がメーンプレイヤーとなって最期まで責任あるケアを提供しています。

医心館事業の収益は、医療保険報酬+介護保険報酬+その他保険報酬+ホテルコスト収益の四層構造です。

医心館は特別養護老人ホーム、介護老人保健施設や他の介護施設(有料老人ホーム等)と異なり、医療依存度が高い方に特化した施設であるため病院から在宅へのシフトを推進する政策の「追い風」環境下において、介護保険報酬に加えて医療保険報酬の両方から収益を得、事業運営は安定していることが最大の特徴です。

アンビスが運営する医心館は19施設(中京圏6施設173名定員、東北圏3施設134名定員、首都圏7施設345名定員、北関東圏2施設93名定員、甲信越圏1施設41名)、合計786名定員となっているようです。これまで延べ2,236名の利用者を得ているそうです。※2019年7月31日現在

アンビスホールディングス(7071)の企業財務情報と配当性向

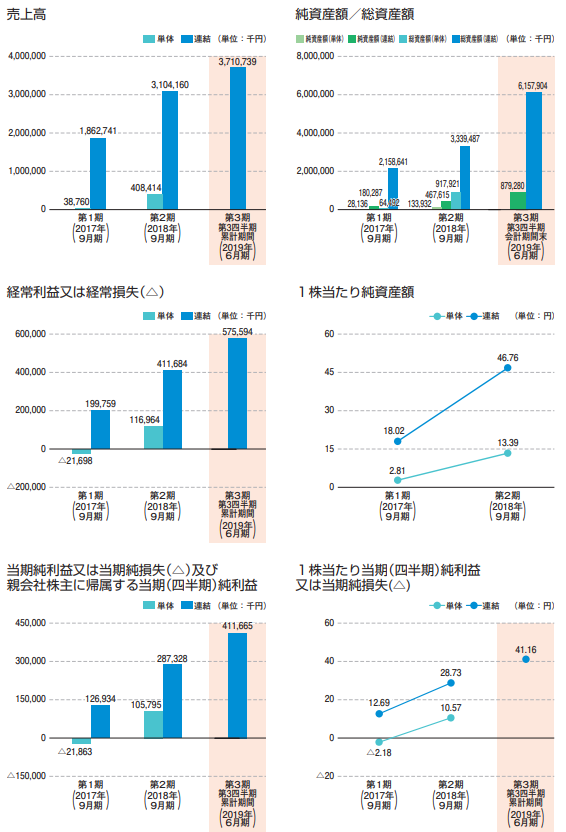

| 回次 | 第1期 | 第2期 |

| 決算年月 | 2017年9月 | 2018年9月 |

| 売上高 | 1,862,741 | 3,104,160 |

| 経常利益 | 199,759 | 411,684 |

| 親会社株主に帰属する当期純利益 | 126,934 | 287,328 |

| 包括利益又は四半期包括利益 | 126,934 | 287,328 |

| 純資産額 | 180,287 | 467,615 |

| 総資産額 | 2,158,641 | 3,339,487 |

| 1株当たり純資産額 | 18.02 | 46.76 |

| 1株当たり当期純利益金額 | 12.69 | 28.73 |

| 自己資本比率(%) | 8.4 | 14.0 |

| 自己資本利益率(%) | 70.4 | 88.7 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 162,790 | 328,148 |

| 投資活動によるキャッシュ・フロー | △257,092 | △657,764 |

| 財務活動によるキャッシュ・フロー | 254,993 | 242,313 |

| 現金及び現金同等物の期末残高 | 574,066 | 486,764 |

第3期第3四半期連結累計期間(2018年10月01日~2019年6月30日)

売上高3,710,739千円

営業利益600,796千円(営業利益率16.2%)

経常利益575,594千円(経常利益率15.5%)

親会社株主に帰属する四半期純利益411,665千円

当第3四半期連結累計期間において、医心館事業では新たに4施設(東京都板橋区「医心館 成増」、新潟県新潟市「医心館 新潟」、神奈川県横浜市「医心館 東戸塚」、埼玉県さいたま市「医心館 北浦和」)を開設、全国17施設(第3四半期連結会計期間末現在)でサービスを提供しております。

これまでの入居者数は累計で2,110名(期間末日現在)に達しました。今後は、さらに医心館の出店を戦略的に進め、また利用対象者層を拡大することにより、長期的かつ持続的な成長を実現してまいります

アンビスホールディングス(7071)従業員と株主の状況

会社設立は2016年10月03日、東京都中央区八重洲一丁目9番8号に本社を構えます。社長は柴原慶一氏(1964年10月09日生まれ)、株式保有率は28.67%です。柴原氏の略歴から他社の理事や取締役などが多いと感じます。従業員数は20人で臨時雇用が1人、平均年齢36.2歳、平均勤続年数1.5年、平均年間給与5,420,000円です。連結従業員数は529人になり臨時雇用者が231人となっています。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 株式会社IDEA,Inc | 7,000,000 | 66.89 |

| 柴原 慶一 | 3,000,000 | 28.67 |

| 三橋 秀一 | 40,000 | 0.38 |

| 前田 早知子 | 30,000 | 0.29 |

| 鈴木 しのぶ | 30,000 | 0.29 |

| 西久保 千賀 | 24,000 | 0.23 |

| 荒井 亮二 | 20,000 | 0.19 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である株式会社IDEA,Inc、売出人である柴原慶一及び当社新株予約権者である前田早知子、鈴木しのぶ及び西久保千賀は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月6日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

また、当社は主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年4月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社普通株式の発行、当社普通株式に転換若しくは交換される有価証券の発行又は当社普通株式を取得若しくは受領する権利を付与された有価証券の発行等(ただし、本募集、株式分割、ストックオプションとしての新株予約権の発行及びオーバーアロットメントによる売出しに関連し、2019年9月3日開催の当社取締役会において決議された主幹事会社を割当先とする第三者割当増資等を除く。)を行わない旨合意しております。

なお、上記のいずれの場合においても、主幹事会社はその裁量で当該合意の内容を一部若しくは全部につき解除できる権限を有しております。

上位株主には90日間(2020年1月06日まで)のロックアップが付与されています。ロックアップ解除倍率の記載は目論見に書かれていません。またベンチャーキャピタル出資はありません。

アンビスホールディングス(7071)IPO大手初値予想と各社配分

想定発行価格2,610円を下限として仮条件範囲は2,610円~2,800円に決定しました。上限算出の吸収額は約30.8憶円になりオーバーアロットメントを含めると約35.4億円です。上場規模が大きいため不安になりますがどうやらこのサイズでも利益を狙っていけるようです。2019年9月の連結業益予想では売上52.4億円で前期比68.8%も伸びるそうです。住宅型有料老人ホームにしては驚異的な伸び率でしょう。また経常利益は7.5億円を見込み前期比約83.5%増になるそうです。事業に似合わない伸び率となりインパクトがあります!

EPS54.74からPERを計算すると約51.15倍、BPS101.46からPBRを計算すると約27.60倍です。配当は出ないそうなので今後期待できると考えられます。ロックアップは90日間となり売出人や新株予約権者が対象となっています。

kimu

kimu 公開株式以外の株流通はなさそうなので初値形成時の出来高を確認しておくと良さそうですね。

事業規模も大きいため機関投資家好みなのかもしれません。IPOの地合いが強いとは言えませんが利益が見込めそうです!

初値予想3,000円~4,000円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 野村證券(主幹事) | 990,000 | 90.00 |

| SBI証券 | 110,000 | 10.00 |

| 類似企業 | PER | PBR |

| ケア21(2373) | PER21.2倍 | PBR1.9倍 |

| ツクイスタッフ(7045) | PER12.8倍 | PBR2.04倍 |

| 日本ホスピスホールディングス(7061) | PER53.46倍 | PBR21.12倍 |

主幹事野村證券からとSBI証券からの申し込みに徹するしかありません。戦略は特になく口座の数だけ申込んでおきたいと思います。幹事引受けが少ないためSBI証券にはある程度まとまった株が配分されるのではないかと考えています。SBI証券はHENNGE(へんげ)の主幹事なのでついでに申し込んでおくと良いです。

中々IPOに当選できない方はFUNDINNO(ファンディーノ)への投資もお勧めです。リスクが高くなるぶん収益も高くなる傾向にあります。未上場の株主になれるため企業の成長と共にIPOを行うまで待つ楽しみがあります。詳細は下記記事にまとめました。

未上場ながら決算資料なども自宅に届きます。IRなどもファンディーノを通して公開されるため少し面白い投資が出来ます。

コツコツとポイントで投資を行い方はSBIネオモバイル証券がお勧めです。めっちゃ地味な投資ですがTポイントで投資ができます。毎月200ポイントを貰うことができその200ポイントを使った投資も可能です!

ポイントを少しでも貯めたいため蔦屋の無人レジで本を最近購入しています。Tポイント2倍になるからコツコツ頑張っています。ネットショッピングでも貯まるので最近力を入れて頑張っています。買付余力も16,000円弱になるためポイントだけの投資も面白いです。

IPOに当選できなくても何かやっていると面白いしメンタルも穏やかになります。ガンガンIPO市場で儲かればいいんですけどね。

アンビスホールディングスのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2019年5月01日~2027年3月31日 | 22,000 | 8 |

| 2019年9月23日~2027年3月31日 | 86,000 | 8 |

| 2021年7月25日~2028年6月30日 | 148,000 | 48 |

| 2021年7月25日~2028年6月30日 | 61,000 | 48 |

| 2022年7月01日~2029年5月31日 | 147,800 | 631 |

上場時点で行使期限を迎えている株数は108,000株になります。こちらは売却可能のようですが子会社の取締役、監査役、従業員又はこれに準じる地位にあることを要すると書かれているため売ってくることはないと考えています。

アンビスホールディングス(7071)IPO私見と申し込みスタンス

アンビスホールディングスIPOは底堅く推移しそうな事業を手掛けています。高齢化社会の受け皿としても期待されている可能性があります。ホスピス事業を手掛けている企業は多いと思いますが施設と設備、また人員と考えた場合に莫大な資金を必要とします。同社の前身は2013年9月に三重県桑名市にアンビスを設立しています。2016年10月には現在の持株会社スタイルになり短期間で大きな成長を遂げています。需要があり時代的に儲かる事業のようです。

施設の新規開設において不動産仲介業者などには任せっきりにせず出店地域を選択し、十分な時間をかけて多角多面的なマーケットリサーチを行っているそうです。代表取締役の略歴から横のつながりも太いパイプがあるはずです。取締役の略歴からも人脈が広そうです。

上場時点でのアンビスホールディングス評価は高いと思いますが競合は既に存在し、医療制度の在り方などもこれから関係していると考えられます。

売上高に対する保険収入割合が9割となっていることから保険収入に依存した収益構造になります。健康保険制度や介護保険制度は2年~3年毎に制度全般の見直しや報酬の再設定が行われ、特に6年毎の同時改定のタイミングにおいて社会保障制度及び医療介護福祉政策の方向性が示されます。

大幅な修正が行われた場合に事業収益の低下となり業績に大きな影響があることも考えられます。制度及び報酬の改定等が今後ないとは言えません。現に政府は財政圧迫とならないため様々な事案を上げ制度改革に乗り出す話も出ています。

色々調べましたが、結局IPOには参加するスタンスでよいと思います。個人的には全力申し込み方向です!

今月もヒロセ通商タイアップで9,000円貰える! 【食材は毎月ただ貰いを目指して頑張ろう】

⇒ ヒロセ通商公式タイアップ詳細

※ヒロセ通商のキャンペーンを利用して食品を毎月もらう方法

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。