HENNGE(へんげ)IPOがマザーズに新規上場承認されました。主幹事は野村證券が務め公開株式1,308,000株、オーバーアロットメント196,200株、想定発行価格1,040円から算出される上場規模は約15.6億円です。

売出株中心の上場となり懸念材料はあるもののクラウドというテーマで人気化しそうです。

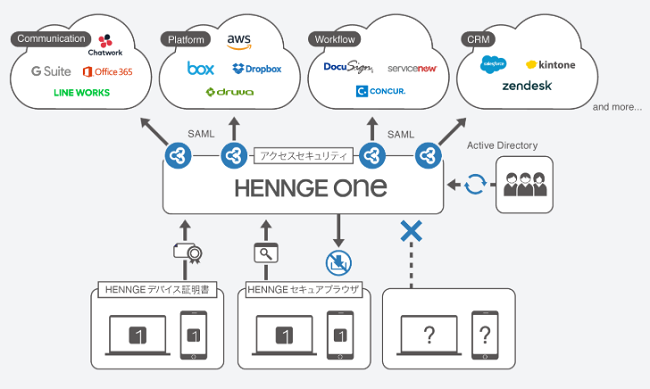

事業は企業向けクラウドセキュリティサービスの「HENNGE One」を提供し、上場企業の約10%が同社のサービスを利用しているそうです。インパクトある材料だと思います。

同社の「HENNGE One」は クラウド・セキュリティ分野で7年連続市場シェアNo.1となっています。テクノロジーやITと言った技術革新と共にビジネスチャンスがあり高い評価を得るにまで至ったそうです。

また事業がサブスクリプション型となっているため機関投資家も好みそうなIPOです。IT業界は技術革新が日々起きているため新技術への挑戦を止めてしまうと、サービスの陳腐化などが進み企業が衰退してしまいます。7連続も突っ走っているためこの辺りの心配はなさそうです!

HENNGE(4475)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | 情報・通信業 |

| 事業内容 | 企業向けクラウドセキュリティサービス「HENNGE One」の提供 |

| 公開予定 | 10月08日 |

| ブックビルディング期間 | 9月20日~9月26日 |

| 想定価格 | 1,040円 |

| 仮条件 | 1,200円~1,400円 |

| 公開価格 | 9月27日 |

| 企業情報 | https://hennge.com/jp/ |

【手取金の使途】

手取概算額44,340千円については、「1新規発行株式」の(注)4.に記載の第三者割当増資の手取概算額上限187,724千円と合わせて、運転資金としての①既存事業の拡大に係る人件費、②広告宣伝費に充当する予定であります。具体的には以下に充当する予定であります。

①主に、HENNGE One事業における販売力及び開発力強化を図るべく、営業部門及び研究開発部門の人材採用に係る人件費及び採用関連費用として116,032千円(2020年9月期に58,016千円、2021年9月期に58,016千円)を充当する予定であります。

②主に、当社グループの認知度向上及びHENNGE One事業の拡大のための広告宣伝費として、116,032千円(2020年9月期に58,016千円、2021年9月期に58,016千円)を充当する予定であります。

※なお、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 50,000株 |

| 売出株数 | 1,258,000株 |

| 公開株数(合計) | 1,308,000株 |

| オーバーアロットメント | 196,200株 |

| 上場時発行済み株数 | 15,438,000株(公募分を含む) |

| 想定ベースの時価総額 | 約160.5億円 |

| 幹事団 | 野村證券(主幹事) クレディ・スイス証券 大和証券 いちよし証券 エース証券 岡三証券 岡三オンライン証券 ←前受け金不要 丸三証券 SBI証券 マネックス証券 ←完全平等抽選 |

HENNGE(4475)上場評判とIPO分析

想定発行価格1,040円を基に吸収金額を算出すると約13.6億円となり、オーバーアロットメントを含めると約15.6億円規模の上場となります。上場規模や株数は少し大きめですが人気となることが予想できそうです。同社グループは、同社及び連結子会社1社(台灣惠頂益股份有限公司)により構成されています。「私たちの技術や時代の先端をいく技術を法人企業がその恩恵を受けやすい形に整え、新しい価値として提供することで世界の発展に貢献するべく事業を展開」しているそうです。

同社グループは特にパッケージソフトウエアをクラウドサービスとして提供する「SaaS(Software as a Service)」の形態が使命遂行のための最も効率的な手段と位置づけています。

汎用的な課題を解決するパッケージソフトウエアは、特定の課題を解決する受託開発型サービスと異なり、一度開発すれば複数の顧客に対して同じものを提供することのできる量産効果を有する商品です。

これをクラウドサービスの形態で提供することにより、追加開発等による価値向上をこれから利用を開始する顧客だけでなく既存の顧客に対しても提供することができます。そのためサービス利用者の拡大に伴い、顧客には常に高品質なサービスを短納期・低価格で提供することが可能となると同時に安定的な収益が確保されます。

同社グループの特徴は、幅広いユーザ基盤を背景に顧客の共通ニーズ・課題の抽出、解決するための技術開発、販売と提供まで企画から販売までの一連の流れを自社で完結させる力を持っていることです。

また同社グループは主にSaaSの形態で顧客にサービス提供を行なっていますが、主要サービスである「HENNGE One」の収益はサービス料を年額で定額課金するサブスクリプション型のリカーリング・レベニューモデルとなっています。※リカーリング・レベニューモデルとは継続収益のことです

サービス提供が開始された後は契約更新時に解約されない限り継続的に売上高が積み上がる性質を持っています。このため「HENNGE One」は、新規や追加の契約金額が解約金額を下回らない限りは収益が前年度を上回るという安定性を有しつつ、その収益基盤をもって安定的な成長を目指すことが可能となるサービスです。

なお、2018年9月期の売上高のうち93.6%が、解約されない限り翌期も継続的に売上高となる性質の売上(リカーリングの性質の売上)で構成されており安定的な収益基盤を構築しています。

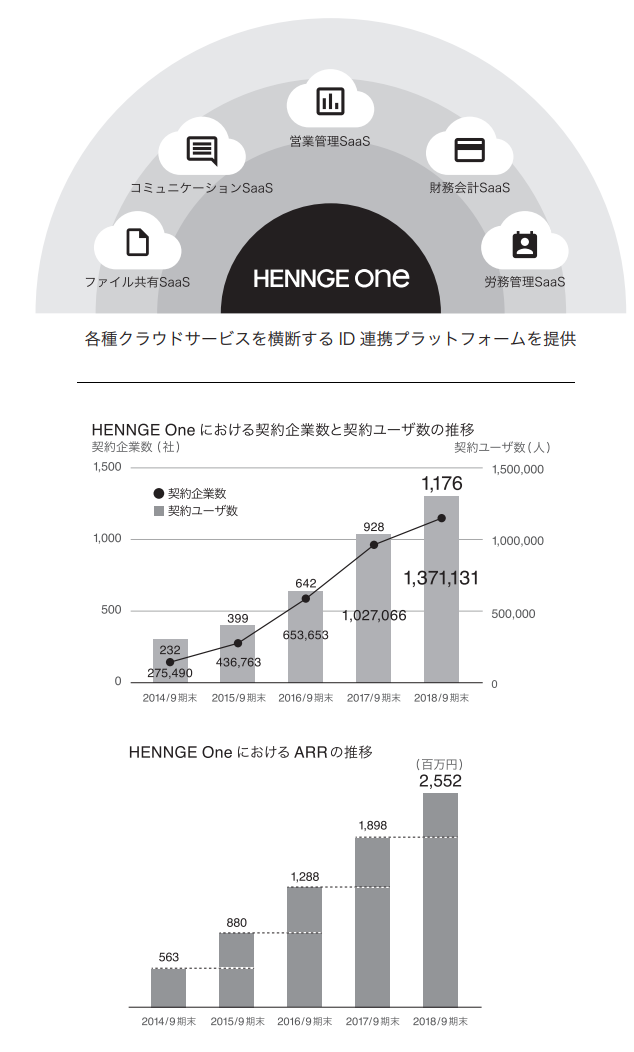

HENNGE One事業は企業が利用する様々なクラウドサービスに対して横断的に、セキュアなアクセスとシングルサインオンを実現する「IDaaS(Identity as a Service)」である「HENNGE One」を展開しています。

「HENNGE One」は企業が様々なクラウドサービスを利用する際に、単一のIDとパスワードでユーザによる横断的なログインを可能とするID統合機能の他、特定の場所や端末以外からのログインを制限するアクセス制限機能、メール暗号化や保管、大容量ファイルの送受信といった情報漏洩対策機能等を備えることで、企業に対し利便性と安全性のバランスのとれた現実解を提供する企業向けSaaSです。

そのため業種、業態を問わず、様々なクラウドサービスを導入する企業でご利用いただけるサービスです。また、部署、勤務形態を問わず全社で利用できる性質のサービスです。

同社グループは20年以上にわたり企業や自治体向けにIT製品やサービスを提供しています。「HENNGE One」には、銀行のような比較的保守的な企業や、自治体のような予算制約が厳しい団体など、様々な規模や種類の企業・団体の情報システム部門とお取引する中で培われた同社グループのナレッジが活かされています。

その結果、「HENNGE One」は様々な業種、幅広い企業規模の顧客にに利用されています。具体的には日本における上場企業の約10%に利用され、1契約企業あたりの平均契約ユーザ数は1,000を超えています。契約企業数、契約ユーザ数の増加に伴いARRは年々積み上がっており、安定的な収益基盤となっています。

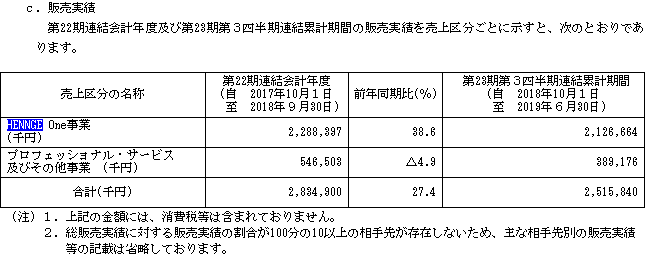

プロフェッショナル・サービス及びその他事業では、メールをセキュアに大量かつ高速に配信するオンプレミスのメール配信パッケージソフトウエア等を展開しています。

「Customers Mail Cloud」は、メールを携帯・PC・スマートフォンに大量かつ高速に配信するクラウドベースのメール配信サービスです。企業が開発するシステムには、電子メールをユーザ向けに通知する機能があります。

ユーザ数が増加し、通知頻度が高くなってくると遅延や不達が発生しないメール配信を実現するために、メール配信専用の仕組みを構築する必要があります。企業が開発する独自のシステムから「Customers Mail Cloud」をネットワーク経由で利用することで、専用のシステムを構築することなく大量かつ高速なメール配信を実現することができます。

「HDE Mail Application Server #Delivery」及び「HDE Mobile MTA」はメールを携帯・PC・スマートフォンにセキュアに大量かつ高速に配信するオンプレミスのメール配信パッケージソフトウエアです。

「HDE Mail Application Server #Delivery」は、ATMの引き出し通知など、送信を絶対に止める事ができないようなメールの配信を実現するシステム基盤です。

HENNGE(4475)の企業財務情報と配当性向

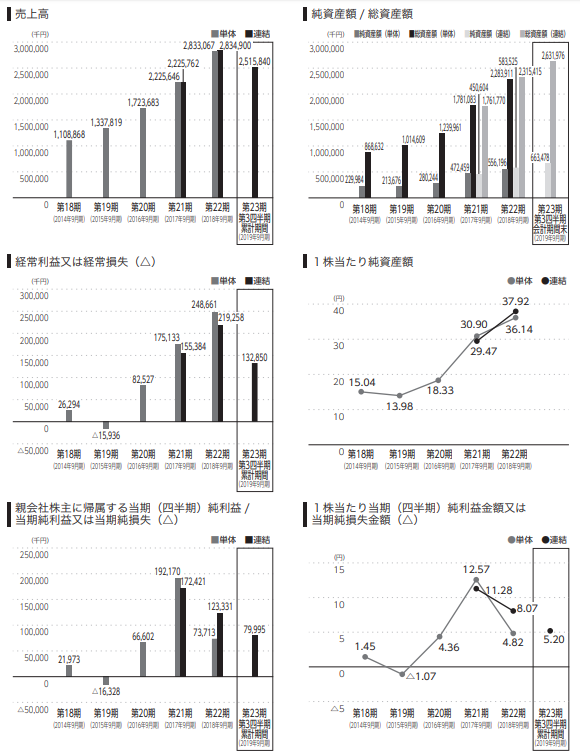

| 回次 | 第21期 | 第22期 |

| 決算年月 | 2017年9月 | 2018年9月 |

| 売上高 | 2,225,762 | 2,834,900 |

| 経常利益 | 155,384 | 219,258 |

| 親会社株主に帰属する当期純利益 | 172,421 | 123,331 |

| 包括利益 | 170,360 | 122,921 |

| 純資産額 | 450,604 | 583,525 |

| 総資産額 | 1,761,770 | 2,315,415 |

| 1株当たり純資産額 | 29.47 | 37.92 |

| 1株当たり当期純利益金額 | 11.28 | 8.07 |

| 自己資本比率(%) | 25.58 | 25.20 |

| 自己資本利益率(%) | 38.26 | 23.85 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | 516,780 | 536,031 |

| 投資活動によるキャッシュ・フロー | △97,907 | △53,291 |

| 財務活動によるキャッシュ・フロー | – | 10,000 |

| 現金及び現金同等物の期末残高 | 1,311,008 | 1,804,065 |

第23期第3四半期連結累計期間(2018年10月01日~2019年6月30日)

売上高2,515,840千円

営業利益146,311千円

経常利益132,850千円

親会社株主に帰属する四半期純利益79,995千円

当第3四半期連結累計期間においては、前連結会計年度に引き続き、将来の海外展開を見据え国際的人材の獲得に注力すると同時に、社内英語公用語化に伴う社員の英語教育に取り組みました。また従業員の増加に伴うフリーアドレス化も定着しつつあり、国内外を含め場所を意識せずとも業務可能なワークスタイルを実践しております。

当社グループの研究開発部門において基盤システムの効率化を継続的に実施した結果、売上総利益率は前連結会計年度比4.3ポイント増の82.1%となりました。

HENNGE One事業では首都圏、名阪地域を中心とした大口顧客を含む新規受注や、解約率の抑制、それに加えて、ネガティブチャーン(解約に伴う減収を、既存契約からの追加発注に伴う増収が上回ること)を実現

HENNGE(4475)従業員と株主の状況

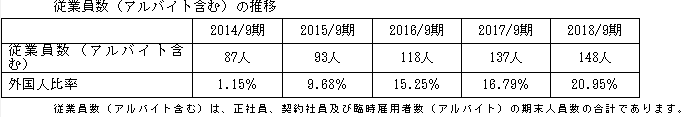

会社設立は1996年11月05日、東京都渋谷区南平台町16番28号に本社を構えます。社長は小椋一宏氏(1975年3月31日生まれ)、株式保有率は27.61%です。従業員数149人で臨時雇用者15人、平均年齢35.5歳、平均勤続年数5.13年、平均年間給与7,044,000円になります。連結従業員数は営業部門50人(臨時雇用2人)、研究開発部門31人(臨時雇用1人)、全社共通72人(臨時雇用15人)の合計153人(臨時雇用15人)となります。

また下記のように外国人比率が高き企業になっています。

事業規模の拡大に伴い適材適所の人材確保に努めているそうです。優秀な人材の確保、海外事業展開を進めるために社内公用語を英語とし幅広い人材を積極的に採用しているとあります。

グローバルインターンシッププログラムを2012年から導入し当該プログラム開始以来累計で世界約140の国と地域から9,000人以上の応募があり、オンライン試験・オンライン面談を経て優秀な学生が同社にインターンとして訪れています。

海外人材採用活動の結果、10以上の国や地域の従業員が在籍しておりその比率はアルバイトを含めた全従業員の約21%となるそうです。今後も積極的な人材採用を行い優秀な人材の確保に努めるそうです。

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 小椋 一宏 | 4,488,000 | 27.61 |

| 宮本 和明 | 2,394,000 | 14.73 |

| 永留 義己 | 2,230,000 | 13.72 |

| 株式会社ブイ・シー・エヌ | 960,000 | 5.91 |

| 太陽生命保険株式会社 | 874,000 | 5.38 |

| HENNGE従業員持株会 | 844,000 | 5.19 |

| 佐野 力 | 782,000 | 4.81 |

| 株式会社サンブリッジコーポレーション | 758,000 | 4.66 |

| 投資事業組合オリックス11号 | 496,000 | 3.05 |

| 大和企業投資株式会社 | 374,000 | 2.30 |

【目論見抜粋】

本募集並びに引受人の買取引受による売出しに関連して、売出人かつ貸株人である小椋一宏、売出人である宮本和明及び永留義己並びに当社新株予約権者である天野治夫、田中昌実、汾陽祥太、中込剛、後藤文明及び田村公一は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びオーバーアロットメントによる売出しのために当社普通株式を貸し渡すこと等は除く。)を行わない旨合意しております。

売出人である株式会社ブイ・シー・エヌ、並びに当社株主である株式会社サンブリッジコーポレーション、大和企業投資株式会社及びNTTファイナンス株式会社は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等(ただし、引受人の買取引受による売出し及びその売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

加えて、当社株主である投資事業組合オリックス11号は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後90日目の2020年1月5日までの期間中、主幹事会社の事前の書面による同意なしには、元引受契約締結日に自己の計算で保有する当社株式のうち、248,000株の売却等(ただし、その売却価格が「第1 募集要項」における発行価格の1.5倍以上であって、主幹事会社を通して行う売却等は除く。)を行わない旨合意しております。

また、当社株主であるHENNGE従業員持株会は、主幹事会社に対し、元引受契約締結日から上場(売買開始)日(当日を含む)後180日目の2020年4月4日までの期間中、主幹事会社の事前の書面による同意なしには、当社株式の売却等は行わない旨合意しております。

上位株主には90日間(2020年1月05日まで)のロックアップが付与されています。売出人の株式会社ブイ・シー・エヌ、株式会社サンブリッジコーポレーション、大和企業投資株式会社、NTTファイナンス株式会社に対してはロックアップ期間90日間の他に、ロックアップ解除倍率1.5倍以上の設定があります。

kimu

kimu 売出株放出元は太陽生命保険が874,000株となっているようだね。VC保有率はすくないぞ!

投資事業組合オリックス11号にもロックアップ期間90日とロックアップ解除倍率1.5倍、HENNGE従業員持株会はロックアップ180日間(2020年4月04日)の設定があります。

HENNGE(4475)IPO大手初値予想と各社配分

仮条件は想定発行価から大きく引き上げられ1,200円~1,400円に決定しました。仮条件引き上げにより人気があることは伺えますが最近のIPOは割高だと感じると初値買いが入らないようです。同社の場合はどうでしょうか。仮条件上限1,400円算出の吸収額は約18.3億円、オーバーアロットメントを含めると約21.1億円になります。マザーズとして決して軽い上場規模ではありません。現時点での企業評価は高いため公開価格割れはないと思われますが初値が飛ぶような状況ではなさそうです。

2019年9月の連結業績予想は売上33.8億円を見込み前期比19.1%増、経常利益1.5億円を見込み30.1%減となります。増収減益となる見込みですが人件費や経費が増加傾向にあるとのことです。また一時的な要因のため回復は可能のようです。

EPS5.68からPERを算出すると約246.48倍、BPS43.57からPBRを算出すると約32.12倍になります。配当や株主優待の設定はありません。

収益性の高いサブスクリプション型の収益構造、そしてSaas形態のパッケージソフトであること、クラウドサービスを用いていることなどからIPOでは人気になるはずです。似たような事業を行っている企業が多いため差別化が求められそうです。

kimu

kimu 仮条件が高く設定され割安感がないように感じます。事業や収益構造に魅力はあるけれど地合いがあまりよくないため初値1.5倍に届かない可能性も出てきているような気がします。

それでも当選狙いですけどね!

初値予想2,000円~2,500円

| 幹事名 | 配分単位(株) | 引受割合(%) |

| 野村證券(主幹事) | 1,086,100 | 83.04 |

| クレディ・スイス証券 | 104,600 | 8.00 |

| 大和証券 | 52,300 | 4.00 |

| いちよし証券 | 13,000 | 0.99 |

| エース証券 | 13,000 | 0.99 |

| 岡三証券 | 13,000 | 0.99 |

| 丸三証券 | 13,000 | 0.99 |

| SBI証券 | 6,500 | 0.50 |

| マネックス証券 | 6,500 | 0.50 |

| 類似企業 | PER | PBR |

| アセンテック(3565) | PER41.98倍 | PBR8.65倍 |

| コムチュア(3844) | PER31.56倍 | PBR7.21倍 |

| サーバーワークス(4434) | PER51.21倍 | PBR9.09倍 |

株数が150万株以上あるため当選期待はあります。なぜクレディ・スイス証券が第2位なの?と疑問もありますが、店頭系企業が配分上位にあるため意外と当選は難しいのかもしれません。野村證券支店口座の方は裁量配分期待があるかもしれませんね。

ネット派は厳しいかもしれませんが申込んでおきましょう。岡三オンライン証券が前受け金不要で申し込みできます。丸三証券ネット取扱いが今回は行われそうです。株数が少ないとネット抽選を行わないことがあります。

マネックス証券はある程度幹事引受け数があれば抽選に参加しておきましょう。引き受けた株数を全て抽選に回す凄い企業です。銘柄ごとに資金拘束されるためどのIPOに参加するのかで運命がわかれるかもしれません!すべてに申込できる資金があれば期待できるかもしれません。

IPOに中々当選できない方はソーシャルレンディング投資でお小遣いもよいと思います。と言うことで最近資金比率を少し引き上げています!多くの企業に投資を行っていますが知名度が高いSBIソーシャルレンディングもお勧めです。投資スキームなどは下記にまとめたのでよかったら参考にしてください。

HENNGEのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2007年10月01日~2019年9月30日 | 252,000 | 75 |

| 2008年10月01日~2020年9月30日 | 154,000 | 75 |

| 2009年10月01日~2021年9月30日 | 396,000 | 75 |

| 2010年10月01日~2022年9月30日 | 66,000 | 75 |

新株予約権(ストックオプション)は868,000株存在しその全てが行使期限を迎えています。特に制限などはなく上場後に売却が可能になります。取締役、監査役または使用人の地位にあることが条件になり取得金額は75円です。

HENNGE(4475)IPO私見と申し込みスタンス

HENNGE(へんげ)IPOは利益が出ると思います。売出株が多くなっている事は残念ですが、スマレジ(4431)やカオナビ(4435)、ギークス(7060)などのように初値が意外高となる気がしています。クラウドセキュリティー銘柄になりチャットワークやOffice365、LINE WORKSなど複数のサービスへ安全にアクセスが可能になります。IP制限やデバイス証明書、セキュアブラウザ、二要素認証などの認証機能があり、利便性と安全性を兼ね備えたシステムです。

また同社のサービスは全世界で販売可能性となっているため海外販売子会社の台灣惠頂益股份有限公司を2016年10月に設立し、アジア市場において本格的なHENNGE Oneの販売を開始しています。

子会社を通じてアジア市場におけるクラウドサービスの動向を把握し、新サービスの開発や販売可能性を探っているそうです。人材面では社内公用語を英語とし、幅広い人材を積極的に採用、世界約140の国と地域から9,000人以上の応募があり、オンライン試験・オンライン面談を経て優秀な学生が同社にインターンとして訪れています。

社内が既にグローバル化しています。世界から優秀な人材を得ることで最先端の技術を提供していると考えられます。事業規模を拡大するたの一つの選択肢として上場が選ばれたようです。「当社グループ自身及び提供サービスの社会的認知度はそれほど高くないと認識」と目論見にも書かれています。

競合他社については現在のところ複数のクラウドサービスへのセキュアなアクセスとシングルサインオンを実現するIDaaSを中心にサービス提供している企業は少ないそうです。

気になるのは、主力サービスである「HENNGE One」がAmazon Web Services, Inc.が提供しているクラウドコンピューティングサービス「AWS」を基盤としていることです。AWSと言えばサーバーワークス(4434)を思い出します。

AWS(Amazon Web Services)の処理能力や障害などがあると同社サービスにも影響があります。依存度が高いため少し気になりました。IPO的には全力申し込みでも良さそうな企業となりそうです。個人的には凄く期待しています!

伊藤忠商事株主で話題のクラウドクレジットに投資しています! 【5000Pプレゼント中】

※クラウドクレジットについて詳細を調べて記事にしました

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。