インフォネットIPOの初値予想と幹事配分がわかりました。SBI証券主幹事になるためIPOチャレンジポイントボーダーラインも気になるところです。株主にベンチャーキャピタル出資が少ないためセカンダリーにも期待できそうです。業績は増収増益予想となり人気の高いIT系で爆益予想となっています。

| 項目 | 株数データ |

| 想定価格 | 1,350円 |

| 仮条件 | 6月05日 |

| 公開価格 | 6月14日 |

| 公募株数 | 300,000株 |

| 売出株数 | 200,000株 |

| 公開株数(合計) | 500,000株 |

| オーバーアロットメント | 75,000株 |

| 幹事団 | SBI証券(主幹事) ←ポイントを使って当選できる SMBC日興証券 藍澤證券 極東証券 岩井コスモ証券 東洋証券 むさし証券 エイチ・エス証券 岡三証券 岡三オンライン証券 ←前受け金不要 丸三証券 東海東京証券 エース証券 |

2020年3月単独業績予想は売上1.2億円増(前期比14.7%増)、経常利益2,200万円増(前期比12.9%増)の予想が出ています。増収増益になり、純利益も22%程度上昇する見込みとなっています。

想定発行価格1,350円を基にPERを計算すると約18.72倍、PBRは2.87倍になります。IT系と考えると十分上昇余地があるため買い需要は多いことが予想できます。

インフォネット企業詳細については下記記事でまとめているのでよかったら参考にしてください。

⇒ インフォネットIPO上場と初値予想!主幹事は連続でSBI証券だ

初値予想3,000円~4,000円!

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SBI証券(主幹事) | 440,000 | 88.00 |

| SMBC日興証券 | 15,000 | 3.00 |

| 藍澤證券 | 5,000 | 1.00 |

| 極東証券 | 5,000 | 1.00 |

| 岩井コスモ証券 | 5,000 | 1.00 |

| 東洋証券 | 5,000 | 1.00 |

| むさし証券 | 5,000 | 1.00 |

| エイチ・エス証券 | 5,000 | 1.00 |

| 岡三証券 | 5,000 | 1.00 |

| 丸三証券 | 5,000 | 1.00 |

| 東海東京証券 | 2,500 | 0.50 |

| エース証券 | 2,500 | 0.50 |

ネット証券主幹事には珍しくVC保有が少ないようです。SBI証券主幹事だとVC絡みの上場が多いため実は良質IPOなんじゃないかな?と考えています。

事業は新奇性がある訳ではないけど、IPOでIT系は毎回初値2倍以上になることが多いです!公開株数はOAを含めると575,000株あるため通常であれば200株セットになるはずです。最近は複数株の予想が難しいですがポイントを使われる方は一つの楽しみでしょう。

kimu

kimu IPOチャレンジポイントのボーダーラインは?ブランディングテクノロジーのアンケートでは400Pは必要なんじゃない?という回答が多く今回も400Pあたりが必要になる可能性もあります。複数配分の予定が100株配分だと凹みますよね~

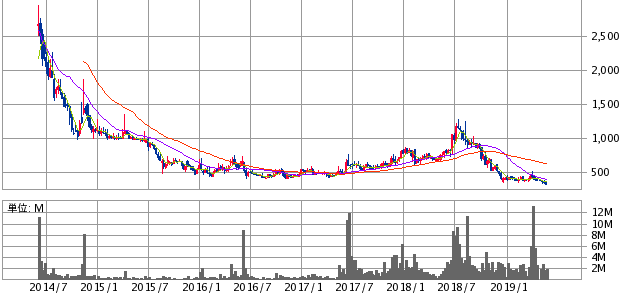

IT系の上場は初値が高くなり、その後は下落することも多いためセカンダリーも難しいのかもしれません。上がり過ぎた株は是正され長い時間をかけ業績と共に再浮上するパターンか?

※初値後にダメなパータンはこんな感じ?

SBI証券主幹事のバルテス(4442)は好調な初値形成になるようです。値動きを見ていると参戦者の行動が読めるかもしれません。なかなか素人には難しいですが勢いが「あるのか?」「ないのか?」あたりは分かりそうです。令和1号案件ですしね!

インフォネットのメイン事業のコンテンツ・マネジメント・システム「infoCMS」を使ったウェブサイトには、王子ホールディングスやパソナグループ、楽天損保、日本赤十字医療センターなど多くの有名企業のHPを手掛けています。

CMS市場では3年連続で市場シェア1位を獲得するなど意外に凄い企業です。また、Web&デジタルマーケティングEXPOなどにも出店しているようです。今期業績は前期の人件費によるリターンが期待でき好調になる見込みとなっています。

インフォネットなど3つのIPO主幹事に決定! 【IPOを始めるなら口座は絶対に必要です】

SBI証券は主幹事多い

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。