ブシロードIPOがマザーズに新規上場承認されました。主幹事はSMBC日興証券が務め公開株式が3,783,000株とかなり多くなっています。オーバーアロットメントは567,400株になり上場規模は約80億円になります。マザーズ上場では大きめのサイズになりますが、当選しやすく利益も狙えそうなIPOだと思われるため積極的に申し込みをするつもりです。

事業はトレーディングカードゲームやモバイルオンラインゲームが有名だと思います。さらに映像音楽コンテンツやイベントなども行い、テレビCMなども行っているため知名度は高いでしょう!

またグローバルオファリングとなり上場承認段階では「欧州及びアジアを中心とする海外市場」へ販売が行われることになっています。

株数などは現在未定となっており、発行価格決定日の7月19日に配分が決まる予定です。

目論見には発行株数の半数未満が対象数と書かれています。先日上場したSansanの場合は38%が海外配分となっていました。38%という数字は過去のIPOから考えても高めなので20%以下が現実的でしょうか。国内配分が減ると思うと少し残念です。

ブシロード(7803)IPOの詳細データ

| 項目 | 上場基本データ |

| 市場 | マザーズ |

| 業種 | その他製品 |

| 事業内容 | 各種IPを使ったトレーディングカードゲーム、モバイルオンラインゲーム、映像音楽コンテンツ、イベント、グッズの企画、開発、製造、販売 |

| 公開予定 | 7月29日 |

| ブックビルディング期間 | 7月11日~7月18日 |

| 想定価格 | 1,840円 |

| 仮条件 | 1,840円~1,890円 |

| 公開価格 | 7月19日 |

| 企業情報 | https://bushiroad.co.jp/ |

【手取金の使途】

差引手取概算額3,514,880千円については、海外販売の手取概算額(未定)及び本第三者割当増資の手取概算額上限619,757千円と合わせて、当社グループの運転資金として3,727,333千円を充当する予定であります。当社グループは良質なIP(Intellectual Property:知的財産)の開発・取得・発展を目的として事業を多角化しており、IPをトレーディングカードゲームやモバイルオンラインゲーム、音楽、メディア等様々なメディアに対し商品やサービス展開(メディアミックス)をグループ全体で担うビジネスモデルとなっております。

そのビジネスモデルを確立した今、良質なIPの数を増やすことが当社の発展へとつながると捉え、以下のIPの開発・取得・発展にかかる費用等に合計3,727,333千円充当し、残額については、2021年7月期のIPの開発に必要な開発費用に充当する予定であります。

①IP開発(新規・既存自社IPのアニメ制作に対する開発費用)

2020年7月期 1,868,300千円

②IP取得(他社IPの商品化権取得などへの投資)

2020年7月期 162,965千円

③IP発展(新規IP立ち上げに際した広告宣伝費への投資)

2020年7月期 1,696,068千円

※また、上記調達資金は、具体的な充当時期までは、安全性の高い金融商品等で運用していく方針であります。

| 項目 | 株数データ |

| 公募株数 | 2,100,000株 |

| 売出株数 | 1,683,000株 |

| 公開株数(合計) | 3,783,000株 |

| オーバーアロットメント | 567,400株 |

| 上場時発行済み株数 | 15,706,000株(公募分を含む) |

| 想定ベースの時価総額 | 約289億円 |

| 幹事団 | SMBC日興証券(主幹事) ←当選確率高い! 大和証券 みずほ証券 SBI証券 楽天証券 ←後期型抽選で申し込み忘れ多い マネックス証券 ←完全平等抽選で期待大 エース証券 水戸証券 |

ブシロード(7803)上場評判とIPO分析

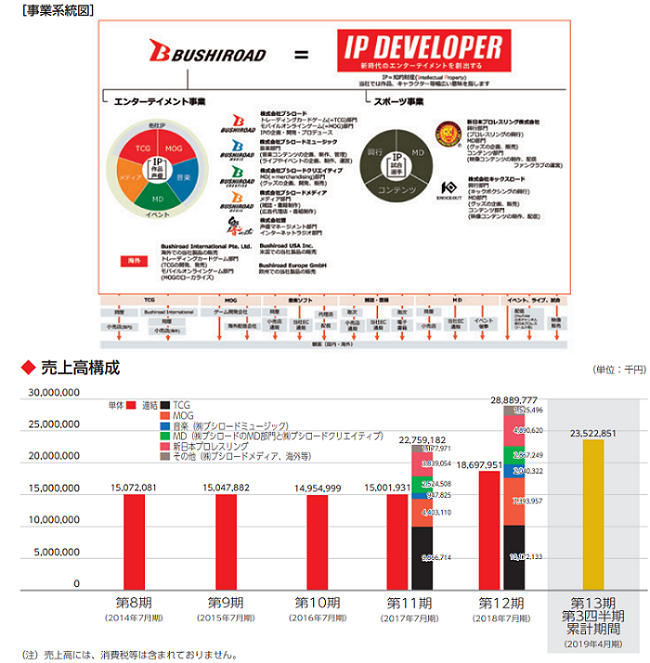

想定発行価格1,840円を基に吸収金額を算出すると約69.6億円となり、オーバーアロットメントを含めると約80億円規模の上場となります。同社グループは同社及び子会社9社の「合計10社」により構成され、良質なIP(Intellectual Property:知的財産)を開発・取得・発展するIPディベロッパーとして「新時代のエンターテイメントを創出する」ことをミッションとしIPを軸に置いて事業を展開しています。

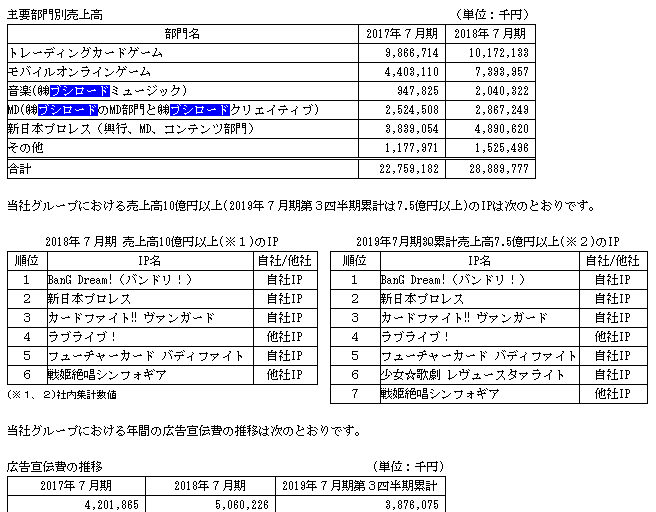

同社グループ内にはトレーディングカードゲーム(TCG)部門、モバイルオンラインゲーム(MOG)部門、音楽部門、マーチャンダイジング(MD)部門、メディア部門がありTCGやMOG、音楽CD、ライブ、グッズ、書籍など様々なサービス展開をワンストップでタイミングよく提供できる体制を構築しています。

この体制によって様々なチャネルからファンを獲得することができ、さらに収益源が多角化する体制であるため、1部門で得られる収益のボラティリティが高くとも他の部門で補えるビジネスモデルとなっています。

また創業当初よりIPやメディアミックス展開が幅広く認知されることを重要視しており、屋外広告、TVCM、紙面出稿、SNS、WEB広告等などオフライン、オンライン問わず積極的で幅広い広告宣伝施策を展開しています。

エンターテイメント事業はトレーディングカードゲーム部門、モバイルオンラインゲーム部門、音楽ソフト販売や声優のマネージメント等を行う音楽部門、自社・他社のIPに関連するグッズの企画・発売等を行うMD部門、関連書籍の出版や広告代理店業務を行うメディア部門の5部門に分かれています。

それらを担う同社と連結子会社の相互作用によって独創性が高いIPを開発(または良質なIPを取得)し、時代の潮流を読みながら多角的なメディアミックスを行うことでIPを発展させ、事業を拡大しています。

2015年1月に発表した「BanG Dream!(バンドリ!)」プロジェクトは、キャラクターの声を演じる声優が実際に楽器を演奏し、生のライブ活動を行うというユニークな発想を起点として開発したIPであり、こうした音楽活動をはじめ、アニメ、モバイルオンラインゲーム、トレーディングカードゲーム、MDといった様々なメディアミックスと幅広い広告宣伝によって多様なチャネルからユーザーを獲得しています。

収益の面においてもモバイルオンラインゲームやトレーディングカードゲームのみならず、子会社が担う音楽ソフトやMDの売上が順調に伸びており、IPが発展することによって子会社を含む各部門の成長が牽引され、それによって収益面においてボラティリティの高い部門を他の部門が補うことができるという同社が理想とするビジネスモデルを体現したIPとなっています。

2017年4月に発表した「少女☆歌劇 レヴュースタァライト」は、昨今エンターテイメント業界で話題となっている「2.5次元ミュージカル」の多くがアニメのミュージカル化であることに対し、ミュージカルを原点としたアニメとの二層展開式プロジェクトという発想から開発されたIPです。

ミュージカル、アニメともに同一のキャストが演じることがプロジェクトに一体感をもたらし、どちらの入り口からも相乗的にファンを獲得できるIPとなっています。また、こちらも「BanG Dream!(バンドリ!)」同様にIPをさらに発展させるべく、モバイルオンラインゲームやトレーディングカードゲーム、MDなど様々な展開を実施しています。

スポーツ事業は2012年1月に連結子会社化した新日本プロレスリングと、2016年8月に設立した連結子会社キックスロードの2社において、興行部門、グッズの企画・販売等を行うMD部門、試合を中心とした動画コンテンツの企画・制作・配信を行うコンテンツ部門を展開しています。

新日本プロレスリングは45年を超える歴史を持ち、日本で唯一1989年から現在まで毎年東京ドームでの興行を開催し続けているプロレス団体です。連結子会社化以降、興行の動員人数や全体の売上は伸張し続けており、2018年7月期においては、過去最高の売上額を達成しているそうです。

2018年7月期のスポーツ事業における売上高の内訳は興行部門がおよそ5割、MD部門がおよそ3割、コンテンツ部門がおよそ2割となっています。

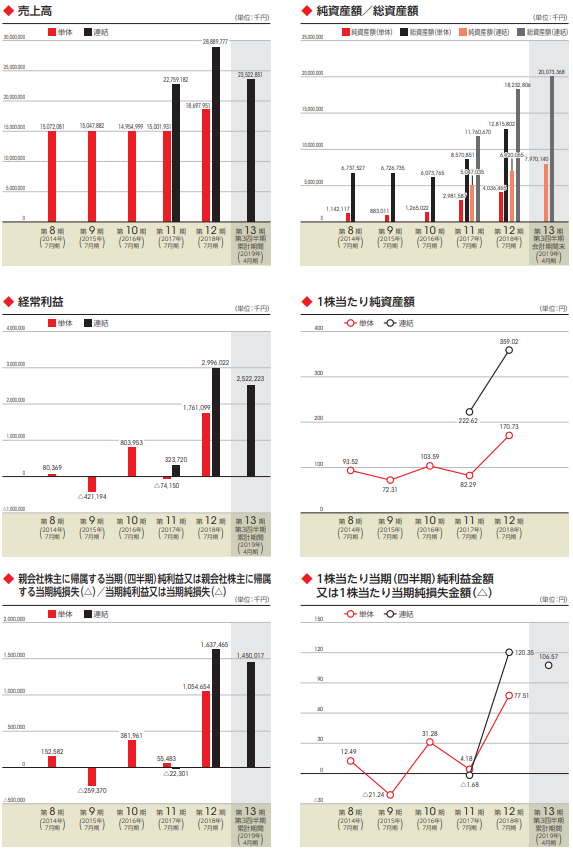

ブシロード(7803)の企業財務情報と配当性向

| 回次 | 第11期 | 第12期 |

| 決算年月 | 2017年7月 | 2018年7月 |

| 売上高 | 22,759,182 | 28,889,777 |

| 経常利益 | 323,720 | 2,996,022 |

| 親会社株主に帰属する当期純利益又は当期純損失 | △22,301 | 1,637,465 |

| 包括利益 | 110,295 | 1,873,030 |

| 純資産額 | 5,047,035 | 6,920,065 |

| 総資産額 | 11,760,670 | 18,232,806 |

| 1株当たり純資産額 | 222.62 | 359.02 |

| 1株当たり当期純利益金額又は当期純損失金額 | △1.68 | 120.35 |

| 自己資本比率(%) | 39.6 | 34.5 |

| 自己資本利益率(%) | – | 29.9 |

| 株価収益率(倍) | – | – |

| 配当性向(%) | – | – |

| 営業活動によるキャッシュ・フロー | △970,437 | 3,264,882 |

| 投資活動によるキャッシュ・フロー | △190,645 | △1,440,310 |

| 財務活動によるキャッシュ・フロー | 2,378,946 | 969,229 |

| 現金及び現金同等物の期末残高 | 4,632,517 | 7,447,634 |

第13期第3四半期連結累計期間(2018年8月01日~2019年4月30日)

売上高23,522,851千円

営業利益2,500,784千円

経常利益2,522,223千円

親会社株主に帰属する四半期純利益1,450,017千円

当第3四半期連結累計期間における経済環境は、国内外とも緩やかな回復基調が続いておりますが、他方で、原油高による原材料高や人手不足による人件費の上昇に加え、米国発の貿易摩擦問題が懸念材料となるなど、先行きが不透明な状況が続きました。

このような環境の下で、当社グループはIPの開発・取得・発展によって事業を拡大させる「IPディベロッパー」戦略のもと、エンターテイメント事業とスポーツ事業においてIPを軸にメディアミックス展開し、様々な形でプロダクトやサービスを提供することで突き抜けた楽しさと感動をもたらす新時代のエンターテイメントをお客さまにお届けできるよう、積極的な事業活動を推進しております。

エンターテイメント事業は、主に自社IP「BanG Dream!(バンドリ!)」が各部門を牽引し売上を伸ばしました。まず音楽部門においては2月20日に同日発売した関連楽曲シングルCDの6タイトルすべてがオリコン週間シングルランキングTOP10ならびにビルボード“JAPAN Hot Animation”チャートウィークリーTOP10にランクインし、また3月に発売した「バンドリ! ガールズバンドパーティ! カバーコレクションVol.2」は3日間連続でオリコンデイリーランキング1位を獲得、のちに2週連続でウィークリーランキングTOP10にランクインするなど関連音楽パッケージが好調に展開いたしました。

ブシロード(7803)従業員と株主の状況

会社設立は2007年5月18日、東京都中野区中央一丁目38番1号に本社を構えます。社長は橋本義賢氏(1964年10月25日生まれ)、株式保有率は0.64%(96,000株)です。橋本義賢氏は1987年4月に日本アイ・ビー・エムへ入社し、1995年5月コスチュームパラダイス(現コスパ)設立、2006年4月タブリエ・コミュニケーションズ(現コスパグループホールディングス)設立、2012年1月ブシロード顧問に就き2015年9月に取締役、2017年10月に代表取締役社長という略歴になります。年齢は54歳になります。

従業員数は252人で臨時雇用者45人、平均年齢30.9歳、平均勤続年数2.3年、平均年間給与4,594,609円です。

セグメント別の連結従業員数は454人(臨時雇用者67人)となり、エンターテイメント事業363(53人)、スポーツ事業91人(14人)です。

kimu

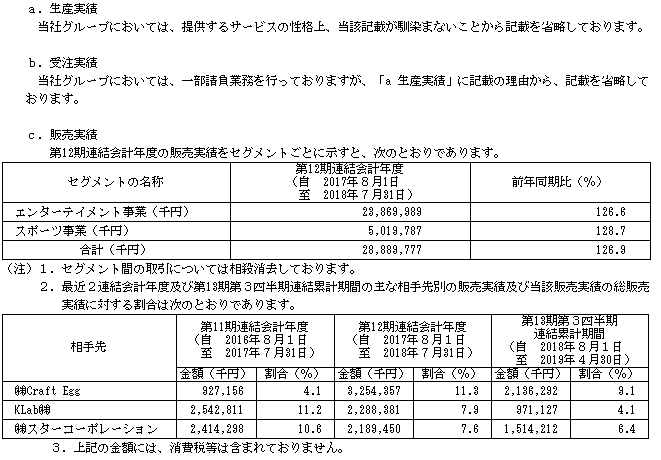

kimu 主力事業はエンターテイメント事業になり売上の82.6%を占め、スポーツ事業は17.4%になっています!

| 氏名又は名称 | 所有株式数(株) | 所有株式数割合(%) |

| 三井住友信託銀行株式会社 | 5,064,000 | 33.73 |

| 木谷 高明 | 2,614,000 | 17.41 |

| 中野坂上 | 2,500,000 | 16.65 |

| グリー | 1,679,000 | 11.18 |

| ハロルド・ジョージ・メイ | 452,000 | 3.01 |

| 木谷 惠 | 124,000 | 0.83 |

| 広瀬 和彦 | 122,000 | 0.81 |

| 里見 哲朗 | 120,000 | 0.80 |

| 岡田 真澄 | 120,000 | 0.80 |

| 国本 哲秀 | 120,000 | 0.80 |

【目論見抜粋】

本募集及び引受人の買取引受による売出しに関し、売出人である木谷高明、グリー株式会社、森瀬教文、岩倉亜貴及び成田耕祐、貸株人である株式会社中野坂上、当社株主かつ当社役員である広瀬和彦、高津祐一、橋本義賢、村岡敏行及び桶田大介並びに当社株主である木谷惠、島村匡俊、長畑克也、中山淳雄及び有本慎は、SMBC日興証券株式会社(以下「主幹事会社」という。)に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年1月24日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

三井住友信託銀行株式会社信託口(信託口甲9号)(以下「本件信託」という。)における委託者兼受益者である木谷奈津子並びに本件信託における委託者兼受益者である木谷加奈子及び木谷翔太郎の親権者である木谷高明及び木谷惠は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して180日目の2020年1月24日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、本件信託の解約を行わないこと、元引受契約締結日に信託財産として信託されている普通株式を三井住友信託銀行株式会社に譲渡又は売却を行わせないこと、及び本件信託の終了により交付を受ける普通株式の譲渡又は売却を行わないことを約束しております。

売出人である小原正司、榎本武士、住友正信、金原威也、末原香織及び東保裕之、当社株主である里見哲朗、岡田真澄、国本哲秀、中村聡、稲田洋一、浅尾慶一郎、都田和志、筆谷芳行、源生哲雄、安藝貴範、馬場隆博、戸塚恵一、佐藤允彦、松村和俊及び鳥羽史郎は、主幹事会社に対して、本募集及び引受人の買取引受による売出しに係る元引受契約締結日に始まり、上場(売買開始)日から起算して90日目の2019年10月26日までの期間中は、主幹事会社の事前の書面による承諾を受けることなく、元引受契約締結日に自己の計算で保有する当社普通株式(潜在株式を含む。)の売却等を行わない旨を約束しております。

上位株主や三井住友信託銀行株式会社信託口関係については180日間(2020年1月24日まで)のロックアップが付与されています。この他、個人の売出しについては別途90日間(2019年10月26日)のロックアップが付与されています。

ロックアップ解除倍率についてはどれも設定がないため期日が来るまで基本的に売却不可となります。

ブシロード(7803)IPO大手初値予想と各社配分

想定発行価格を下限として仮条件範囲が1,840円~1,890円に決定しました。上限1,890円による吸収額は約71.5億円、オーバーアロットメントを含めて約82.2億円です。引き上げにより同社の手取金が2.2億円ほど増えたことになります。2019年7月の連結業績予想は売上313.5億円予想で前期比8.5%増、経常利益27.4億円で前期比8.6%減と予想されています。増収減益となりますが、仮条件引き上げとなっていることからそこまで意識されていないでしょう。

EPS125.79からPERを算出すると約15.03倍、BPS709.72からPBRを算出すると約2.66倍です。指標的には割安なので初値2,500円以上の初値が付いてもおかしくないでしょう。先日上場した新日本製薬(4931)の上場規模が約82.3億円と同等だったためブシロードが公開価格割れを起こすようなことは考えられないと思います。

カードゲームやモバイルゲームなどは頭打ち感がありますが海外展開期待は残ります。さらに興行収益が今後拡大する見込みであり売上構成比率の変化も期待できそうです。今期減益となる理由は来期予定のゲーム開発費用によるものなのでそれほど心配していません。

kimu

kimu 個人的には初値で3万円~5万円は堅いと考えています!公開価格割れは考えていないため口座と資金の限り全力申し込みでしょう!

海外配分は公開価格決定時に株数の発表が行われる予定です。

初値予想2,000円~2,500円

初値予想修正値2,200円~2,500円!

| 幹事名 | 配分単位(株) | 引受割合(%) |

| SMBC日興証券(主幹事) | 3,253,800 | 86.01 |

| 大和証券 | 113,400 | 3.00 |

| みずほ証券 | 113,400 | 3.00 |

| SBI証券 | 113,400 | 3.00 |

| 楽天証券 | 75,600 | 2.00 |

| マネックス証券 | 37,800 | 1.00 |

| エース証券 | 37,800 | 1.00 |

| 水戸証券 | 37,800 | 1.00 |

| 類似企業 | PER | PBR |

| ディー・エヌ・エー(2432) | PER38.02倍 | PBR1.27倍 |

| グリー(3632) | PER29.61倍 | PBR1.11倍 |

| バンダイナムコホールディングス(7832) | PER26.17倍 | PBR3.17倍 |

当選を狙いでSMBC日興証券は外せません。公開株式数も多いため当選期待がかなりできそうです。上場に合わせたかのような前期収益もIPOのタイミングとしてよさそうです。知名度も高く人気化しそうな気がします!

SMBC日興証券は主幹事を引受けることが多いためIPO投資では必須口座となっています。

kimu

kimu 新規口座開設後3ヶ月間はIPOが通常よりも当選しやすくなるためこの機会にIPOにチャレンジしてみると良いかもしれません。

単独主幹事なので期待できそうです。

SMBC日興証券の詳細は下記にまとめてみました。

この他にも後期型抽選を採用している楽天証券からも忘れずに申し込みを行いたいと思います。先日も購入申し込みを忘れてしまい抽選に参加できていません。抽選に参加するには2回申し込みが必要になるため忘れないようにしましょう。忘れる人が多いため若干当選確率が高めになることがあります。

この他には大和証券からも狙えそうですね。エース証券や水戸証券は対面口座になるため私は参加できません。みずほ証券のネット口座は厳しそうです。SBI証券のIPOチャレンジポイント当選ボーダーは200Pあたりでしょうか?

マネックス証券も完全平等抽選を採用しているため資金があれば申し込んでおきましょう。公開株数が多めなので当選できるかもしれません。家族でIPOに参加をし当選を狙う方も増えてきました。我が家も同じです!

株数が多いためSBIネオトレード証券の委託販売にも期待しています。前受け金不要でIPO抽選に参加できる貴重な証券会社です。昨年末はIPOに当選しましたがレオス・キャピタルが上場延期になり次の当選を狙いたいと考えています。

期間限定で現金2,000円プレゼント中なので必要であれば頂いてください。

ブシロードのストックオプション詳細を調べました

| ストックオプション行使期間 | 株式の数(株) | 発行価格(円) |

| 2018年7月16日~2026年7月15日 | 497,000 | 150 |

| 2021年4月01日~2028年7月20日 | 539,000 | 1,200 |

| 2021年4月01日~2028年7月20日 | 372,000 | 1,200 |

行使期限に入っているストックオプションは497,000株となっています。新株予約権の行使の条件の詳細を確認してみると「新株予約権者は、その目的となる株式が日本国内の証券取引所に上場された後6ヶ月が経過するまで、新株予約権を行使することができない」と注釈があります。

ちなみに付与対象者の区分及び人数は取締役3人、従業員172人、社外協力者11人となっています。このようなことからトッオプションは上場時点で関係がなさそうです。

ブシロード(7803)IPO私見と申し込みスタンス

ブシロードIPOは全力で獲得したいと考えています。トレーディングカードゲームやモバイルオンラインゲームとしての知名度は高く業績も良いため初値1.5倍~2倍くらいには化ける可能性があると思います。しかもロックアップが掛かり即売する株主も少ないのではないでしょうか。株主にはグリーの名前があり、取引先にはスマートフォンアプリの企画や開発・運営を行う「Craft Egg」、携帯電話向けゲーム事業を行っているKLab(3656)などの名前も挙げられています。

トレーディングカードゲームは社会現象になり大人から子供まで巻き込んだコンテンツです。現在では日本アニメの需要を受け海外でも人気のある限定製品を発売するなど、国内のみならず海外を意識した展開を行いさらなる収益拡大を目指しているそうです。

今後の問題点としては、同社主力コンテンツの衰退化やコンプリートガチャと呼ばれる課金方法など事業に多大な制約が生じることでしょう。また個人情報流出なども気になるところです。

とは言え、ブシロード株を買いたいという投資家も多分いるはずです。現在のところ株主優待の設定はありませんが、何かしらユーザーにメリットとなる優待が発表されないとも限りません。

ゲームに関係するIPOと言うこともあり予想以上の人気がでるのではないかと考えています。

DMM.com証券がIPO取扱いをついに発表しました! 【前受け金不要で抽選に参加できる】

⇒ 株をはじめるなら、DMM.com証券

※DMM.com証券のIPOルール完全版【DMM株は前受け金不要】

上場企業のCREAL(クリアル)に口座開設するだけでアマギフが貰える

Amazonギフトカード2,000円分をプレゼント、さらに初回投資に応じて最大5万円分貰えます。投資家保護の構造とマスターリース契約、さらに信託銀行活用の分別管理は業界随一!

1万円から投資でき「ほったらかし」で資産運用できます。賃料収入をもとに配当、平均利回り4.3%で償還実績は100%、元本割れ0件。最強スペック企業なので下記記事でまとめました。

IPOの初値予想!サブスクのストック型だけど赤字](https://ipokimu.jp/wp-content/uploads/2021/09/a9a9f69395ff55ce3cf72754bfad6d72.jpg)